天立教育(01773)2020年报点评:业绩略超预期,新学校异地扩张高速推进中

本文源自 微信公众号“草叔消费升级研究”。

业绩简评

2020年天立教育(01773)收入12.98亿元,同比+41.5%,经调整净利润3.81亿元,同比+43.7%,业绩略超预期。公司2020年实现营收12.98亿元,同比+41.5%,经调整净利润3.81亿元,同比+43.7%。拟期末每股分红6.27分,以最近收盘价计股息率为7.2%。公司业绩大幅增长主要得益于新开学校数量大,在校生人数的增长以及部分学校上调学费所带动。

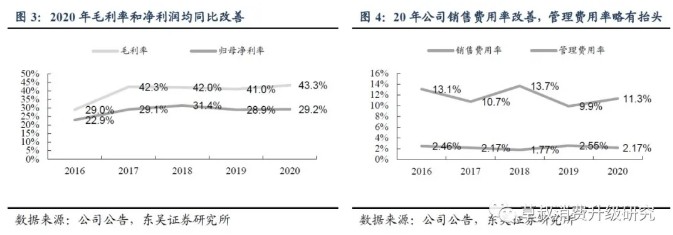

高升学率,高口碑持续带动毛利率和销售费用率的改善:2020年公司毛利率43.3%,同比+2.3 pct;天立旗下学校一直以来都保持极高的升学率,2020年高中毕业班本科率达到96.3%,一本率达到75.5%,远超四川省和全国的平均水平,得益于公司的高升学率和良好口碑,公司的销售费用率进一步改善,2020年销售费用率仅2.2%,同比改善0.4 pct,管理费用率因新建学校略有增长,从2019年的9.9%提至2020年11.3%,但相比于公司15-18年仍处于较低水平。

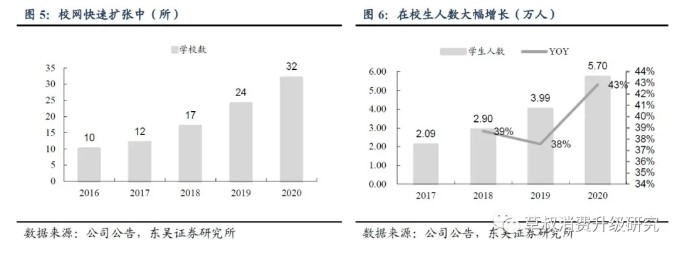

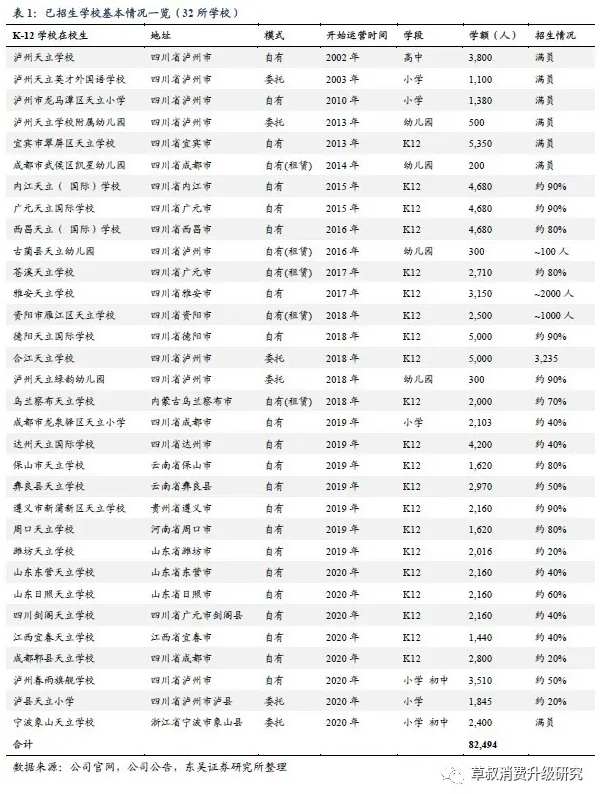

全国已有32所学校,在校生人数大幅增长已达到5万+,异地扩张已初具规模。近年来公司保持了高速扩张的态势,K12学段学校数从2017年12 所增加到2020年的32所,18-20年每年分别增加了5所/7所/8所,校网已经遍布了全国8个省份,20个城市,共有在校生人数5.7万人,同比增速42.8%。2021年公司将继续保持较高的新建学校速度,目前公司已敲定的未来年度新建学校计划达13所。

19-20年集中新开的学校利用率仍有较大提升空间,未来业绩有望持续释放:目前2018年之前的学校基本利用率也在80%以上,一般而言每所学校约2-4年可度过爬坡期,19-20年集中新开的学校仍有大量的提升空间,看好未来业绩释放。

K12各学段平均学费大幅提升,市场竞争力强劲:2020年公司小学/初中/高中平均学费分别为2.2万/2.4万/2.6万元,同比增速分别为19.4%/6.1%/15.7%,2020年公司上调了苍溪天立,德阳天立,遵义天立和周口天立K12学段的学费以及天立国际学校小初学段的学费。公司在疫情下仍保持平均学费的高增长,从侧面也验证了公司旗下学校具备较强的市场竞争力。

投资建议

公司解决低线城市优质教育资源稀缺问题的初心不变,品牌输出,标准化管理为公司异地扩张保驾护抗:公司解决的是三四线城市当地生源就近享受优质K12教育资源的问题,对当地政府有重要意义,能够享受到丰厚的政府补助条件。标准化的管理制度和品牌输出一直是公司的核心竞争力,也是公司成功异地扩张的保障。

盈利预测与投资评级:我们认为未来3年公司仍将保持每年5-10所的学校扩张速度,平均学费和寄宿费增长超预期。我们进一步上调公司预期,将公司21-22年归母净利润从5.29/7.52 亿元上调至5.30/7.57亿元,预计2023年净利润10.7亿元,同比+39.9%/42.8%/ 40.9%,最新收盘价对应2021-23财年PE分别为30/ 21/ 15倍,维持“买入”评级。

风险提示

招生不及预期、新建学校项目落地推进不及预期等。

(智通财经编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP