3月美联储会议点评:市场与联储的博弈或仍延续

本文来自“兴业研究”。

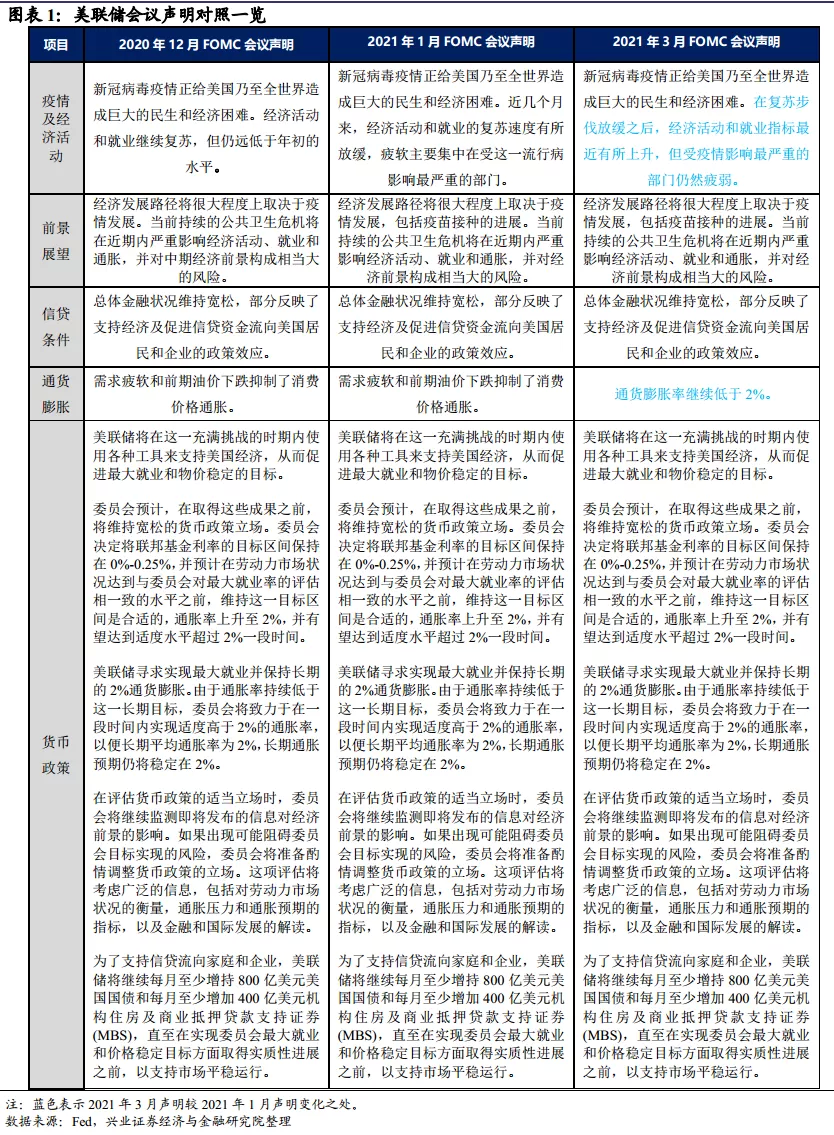

美国时间2021年3月17日,美联储召开3月议息会议,维持联邦基金目标利率0%-0.25%区间不变,我们对此看法如下:

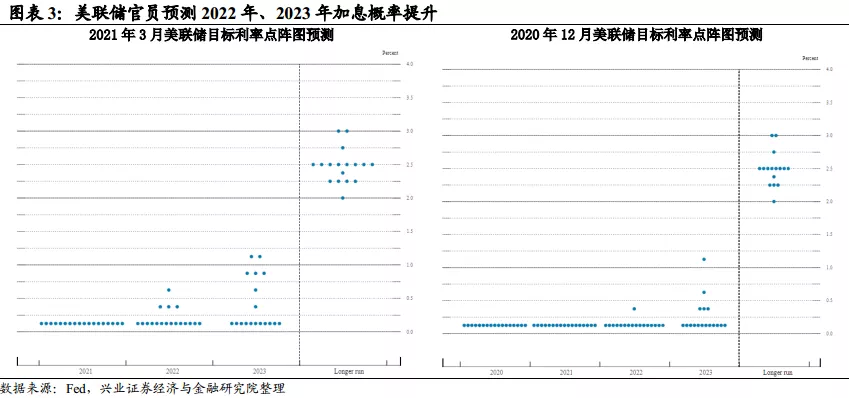

决议:按兵不动,部分官员加息预期前移但鲍威尔发言坚定鸽派。联储如期按兵不动,但部分官员加息预期提前:预期2023年加息的由5位上升至7位,预期至2023年底加息3次以上的由1位上升至5位。对此,鲍威尔会后发言作出了鸽派解释:大部分官员仍未预期2023年加息,并重申紧缩(Taper)前会做好沟通。

经济:上调复苏预期,但目前数据而言政策转紧为时尚早。联储上调了近两年的经济预期并下调了失业率预期。但对市场此前担心的经济复苏引发政策转紧,鲍威尔发言起到了一定安抚作用:强调经济预测(SEP)中并不包含所有联储官员参考的经济指标;未来两三年的经济前景不确定性仍大,因此现在没必要太早考虑加息的确切时间节点;1000万人的就业缺口需要时间。

通胀:继续认为二季度通胀上行将是临时性因素。联储将2021年核心PCE预期上调至2.2%。鲍威尔发言延续会前联储官员观点:二季度有通胀上行压力但为临时性因素;同时表示“谈论通胀和通胀实际高于2%是两回事”。我们此前提示,通胀预期至实际通胀传导有时滞,而实际通胀数据上行到联储关注通胀也仍有4-5个月时滞。目前海外市场对2021年2季度通胀上升有一致预期,最需关注时点为3季度(详参《大宗商品涨了,什么时候起通胀》)。

美债:目前仍在合理区间,财政“余粮”给了联储一定余地。对于近期美债利率的上行,鲍威尔表示担心市场无序行为,但认为目前美债仍在合理区间,同时表示将在未来几天公布银行补充杠杆率(supplementary leverage ratio)政策调整结果。美联储“淡定”的底气在于,一方面当前流动性并未恶化,另一方面财政此前发债仍能支持新增刺激的融资需求,无需太过担心利率上行带来金融条件压力(详参《美债利率走势:财政“余粮”的影响》)。

未来或仍是市场与联储博弈的高波动期。此次会议前市场较为焦虑,10Y美债利率从1.62%升至1.69%。但鲍威尔坚定放鸽,美债利率回吐此前涨幅,美股、黄金涨,美元小幅下行。但与此同时,鲍威尔实际上并未给出真正采取行动(如YCC、OT)的线索。考虑到当前美债隐含波动仍高,当前仍是市场与联储博弈的阶段,需持续密切关注未来经济数据、疫苗推进进程及基建加税等政策推进。

风险提示:全球疫情发展超预期,疫苗接种不及预期。

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP