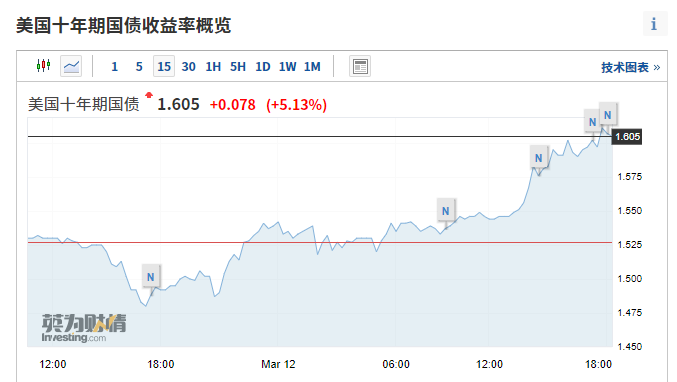

美债收益率再破1.6%!美股警报再起,全球二次探底来了?

末日时钟敲响!

2021年3月12日,北京时间12:00以后,美国十年期国债收益率开始飙升。北京时间16:00突破了1.6%。截至发稿时,依然在1.6%上方。

3月12日美股盘前,美国三大股指期货悉数下跌,其中纳指期货跌1.59%。北京时间17:00,美股板块和个股盘前跌幅如下:美股大型科技股盘前全线下跌,阿里巴巴跌2.5%,百度、哔哩哔哩跌超4%,京东跌3.5%,百度跌5.4%,推特跌3.8%,苹果公司跌1.7%,谷歌跌1.5%,微软公司跌1.3%,亚马逊跌1.3%。特斯拉下跌超过4%。

美股芯片股盘前全线下跌,台积电盘前跌2.6%,美光科技跌2.3%,超威半导体跌2%,英伟达跌1.9%,应用材料跌1.7%。美股区块链板块盘前下挫,嘉楠科技跌超10%,Bit Digital跌7.6%,Marathon Patent跌6.7%,Riot Blockchain跌5.2%。美股散户抱团股盘前普跌,高斯电子跌11%,Sundial Grower跌6.3%,Palantir跌4.6%,AMC院线跌4.1%。

此外:从北京时间下午三点之后开始,腾讯控股突然杀跌,日内最大跌幅接近5%,收盘大跌4.41%。从跳水之前的678.5港元算起,腾讯尾盘1小时蒸发约2700亿港元。

德银、高盛呼吁:美债跟美股关联不牢固

日前,德意志银行和高盛的研究均显示,这个全球最大股票板块与美国国债即便是有关联,这种关联也并不牢固。

高盛策略师在上月一份报告中写道,利率变化仅能解释成长股相对于价值股自2018年以来19%的回报。相比之下,利率变化解释了周期性相对于防御性板块54%的回报。

与之类似的是,德意志银行量化指标显示,债券与科技股之间的beta系数自2015年来为零。相比之下,金融和能源板块与债券收益率的正相关系数最高,公用事业和房地产板块与收益率的负相关性最高。

德意志银行量化策略师Andreas Farmakas表示,这展示了科技股与美国国债缺乏直接而持续的联系。实际上,这些股票过去常常随收益率上升,因为收益率上升被视作经济强劲信号,而这可能有利于企业盈利。

当然,并不是说没有理由担心近期出现的联动。Farmakas表示:“鉴于科技、超买的新冠题材和股票指数之间呈现的联系,相关性发生了变化。”

这一切都在表明,一旦最初围绕再通胀题材的狂热降温,就没理由担心债券收益率上升意味着科技股末日来临。

量化巨头AQR Capital Management发现,几乎没有证据表明美债收益率可以驱动超大盘股相对于小盘股的估值高低。换言之,尽管最近美国国债下跌连累了大型科技股,但这并不意味着债券走势对于搭上了5G、自动化等长期趋势的科技板块而言就是天然的敌人。

管理约540亿美元资产的Mediolanum International Funds股票主管Terry Ewing表示:“许多科技公司将在很多年里继续受益于热门题材,这些题材将带来巨大的盈利增长。

一些投资组合经理以实现平衡为任务,对他们而言,面临的两难处境是,成长型股票估值回撤风险很大,但事实上它们的股价已经下降到一个更具吸引力的水平。”换句话说,推动科技股走势的似乎是行业趋势而非债券趋势。

实际上,Ewing预计未来数月将有一些抄底机会。他说:“从今年下半年到明年的某个时候,投资者应该开始考虑转向更高质量的股票,而不是跟复苏周期相关的股票。”

沃顿商学院教授:就算美债收益率继续涨,股市也得涨

沃顿商学院金融教授杰里米-西格尔(Jeremy Siegel)也认同这个观点,他周四表示,即使面对债券收益率上升和通胀担忧,股市仍将上涨。

西格尔称,1.9万亿美元的抗疫救助计划是“更多的燃料”:“最终美联储将采取紧缩政策,而紧缩政策将给股市施加压力。

但是当我看到刺激措施来临时,我可以看到今年股价再上涨10%、12%,然后美联储就会更加担忧,到2022年、2023年使之企稳。但这些小小的担忧将被经济实力和企业收益的增长所盖过。”

不过,西格尔认为投资者仍将优先选择股票而不是债券,尤其是那些从经济重新开放中受益的周期性股票。他相信周期性股票将在未来6到12个月内跑赢科技股。

“假设债券收益率达到2.5%或3%,如果在通胀达到4%、5%(我确实认为会发生这种情况)的环境中,这对于寻求收益的投资者来说仍然完全没有吸引力。请记住,股票仍然是真实资产。他们是真实资本、真实想法、版权、知识产权等的所有权。他们将在通胀环境中保持自己的价值……股息随通胀而上升。

如果债券收益率上升,你将遭受双重打击。你对债券的购买力较低,债券价格下跌,因此我们今天无法利用一年后3%的债券收益率。实际上,与股票相比,债券市场更加糟糕,这就是为什么我认为资金将继续流入股市。”

即,教授认为,未来通胀会走高,如果钞票一年贬值4%,债券收益率就算涨到了3%,也没啥吸引力。想明白这个问题,钱还是得进股市。

摩根士丹利:中国股市在美债收益率上升的环境下更具有弹性

事实上,从历史上看,A股和美债收益率呈现一种非常弱的周期相关性,与中国国内长期政府债券收益率的关系更为紧密,但这种相关性并不一致。相比国债收益率,A股对国内货币供应量的变化显然要敏感得多。去年下半年,虽然中国10年期国债收益率大幅反弹,但这并未阻止A股反弹。

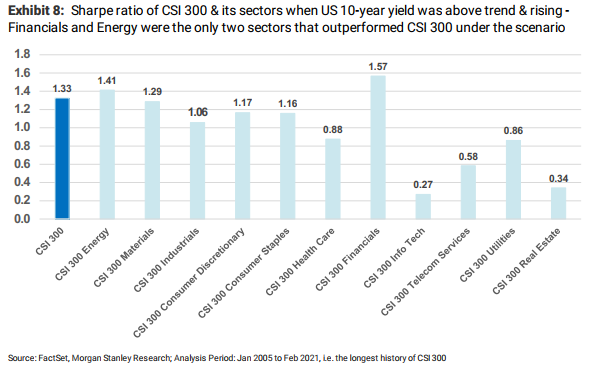

摩根士丹利认为,与其他新兴国家相比,中国股市在美债收益率上升的环境下更具有弹性。摩根士丹利指出,当美国10年期国债收益率高于或低于平均趋势水平时,虽然大多数新兴市场的相对夏普比率恶化,但中国的相对夏普比率受影响较小。

并且,当10年期美债收益率高于平均趋势时,中国的相对夏普比率在更广泛的时间长度内(20年)明显高于其他新兴市场。至于原因,摩根士丹作出了解释:由于中国的货币和财政政策相对独立,因此可以规避各种波动;由于中国对外资依赖较低,资本流动控制力强,这有助于稳定外汇。

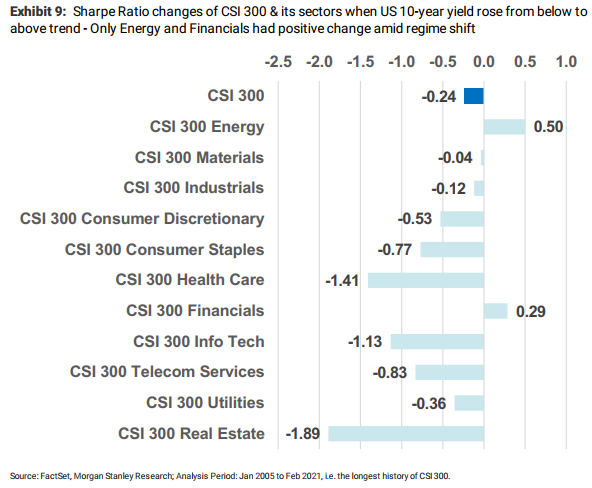

摩根士丹利通过计算沪深300指数成分股各行业板块的夏普比率,并找出其在历史上10年期美债收益率上升期表现高于趋势的板块,得出在美债收益率快速上行期,表现最好的是能源、材料和公共事业板块;表现最差的是房地产、医疗保健、IT和消费品板块。

其中,在10年期美债收益率从历史平均趋势的下方穿越至上方时,沪深300只有能源和金融板块出现积极变化。

由于中美基本面不同,高企的美债收益率无法改变国内利率环境,也无法把输入性通胀真正转化为通胀压力。并且,在某些情况下,虽然A股和美债收益率有相关性,但A股的增长逻辑已发生改变,并更加依赖企业盈利而非宏观环境。

扫码下载智通APP

扫码下载智通APP