华显光电(00334):业绩扭亏带不动股价翻盘?

智通财经APP注意到,3月5日港股盘后,华显光电(00334)发布了2020年业绩简报,不过,从股价上看当日似有资金已经提前“埋伏”,早盘高开后震荡多时,却在下午两点之后迅速拉升,截至收盘涨幅达到了13.2%,成交量也极具放大了数倍。

然而在经历了周末市场对面板行业集体看好之后,周一华显的股价却急转直下,平开之后随即跳水,在伴随大盘指数不佳的情况下,全天跌幅11.7%,再次跌至0.5港元附近,且比前日还略微放量,有资金一日游的迹象。

事实上,进入2021年,作为细价股,华显光电的涨幅已经不小,而业绩落地之后,表现可能并不及预期,热炒之后再次归入冷静期。那么华显的业绩到底怎么样?

业绩主要受上半年拖累

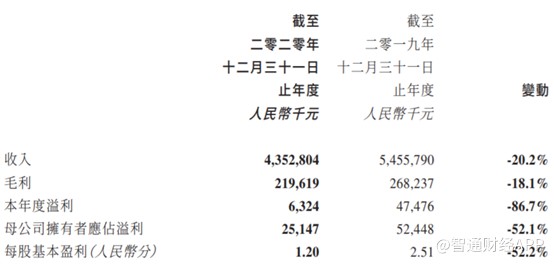

公告显示,2020年华显光电实现收入人民币43.53亿元(单位下同),同比减少20.2%;母公司拥有者应占溢利2514.7万元,同比减少52.1%。

不过需要注意的是,去年业绩不佳主要是受上半年拖累。半年报显示,2020H1,公司实现收入16.22亿元,同比下滑53.9%,归属于母公司拥有者净亏损8853万元,而上一年盈利1312万元。这意味着,2020H2,华显营收27.31亿元,同比增加40.8%,净利润1.14亿元,更是上年同期0.39亿元的2.9倍。

这表明下半年业绩不仅环比大幅改善,同比也有明显增长,在上半年因公共卫生事件影响下,公司业绩确实受到了影响,但是下半年业绩回升明显,说明公司的基本运营能力比较健康。

在盈利能力方面,2020年华显毛利率约5%,比2019年全年还高出0.1个百分点但是公司的净利率水平一直不高,2020年约为0.57%,2019年也只有0.96%,主要是因为营收下滑的同时,销售费用和行政费用的增长,期内分别同比增长44%和14.3%。

同样,如果拆分为上半年和下半年来看,销售费用和行政费用在下半年分别支出2600万元和1.54亿元,同比增长100%和275%。

因此,基本可以判断,去年下半年公司为推动销量不遗余力,支出了大量销售费用和行政费用,那么销量数据怎么样呢?

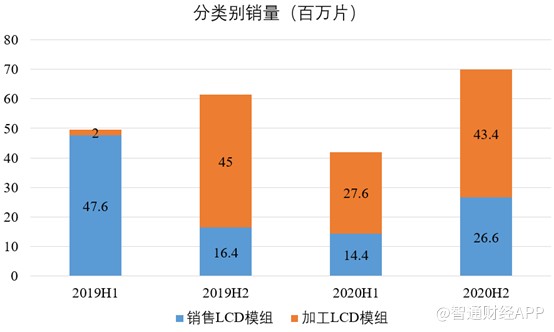

数据显示,2020年全年,华显销售LCD模组4100万片,加工LCD模组7100万片,全年销量为1.12亿片,同比增长1.4%。如分半年报来看,去年下半年华显共销售和加工模组6970万片,远高于上半年的4230万片。

对比2019年,不考虑下半年才放量的加工业务,但看销售业务主要来自于上半年,因此,2020年下半年的行政支出和销售支出,确实起到了不小的作用。

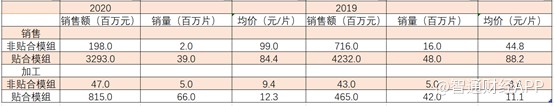

另一方面,按照不同类别的销量和销售额看,2020年华显的销售非贴合LCD模组均价为99元/片,销售贴合LCD模组均价84.4元/片,加工非贴合LCD模组为9.4元/片,加工贴合LCD模组均价12.3元/片。

可以看到,除了销售贴合模组之外,其他产品均价都同比上升,但是因为销售贴合模组收入占比最大,反而导致总体上销量微升销售额却下降的趋势。

综合以上,单纯从华显光电业绩看,去年上半年受疫情压制影响,但是下半年表现尚可,那么股价长期低迷的原因,除了估值因素外,或许要从行业发展动态上看。

小尺寸面板景气度不高,短期难见业绩增长点

智通财经APP了解到,作为TCL旗下公司,华显光电主要从事中小尺寸面板的制造和销售。集团在惠州有普通LCD模组生产工厂,目前拥有20条手机显示器模组生产线及2条中尺寸显示模组生产线,年产能约为8400万片手机LCD模组和700万片中小尺寸模组。

2016年,公司还与华星光电合资在武汉建立第二工厂,主要用于生产更加高端的LTPS产品,截至2020年,拥有21条手机LCD模组生产线及1条中小尺寸LCD模组生产线,年产能分别为1.1亿片手机LCD模组及约365万片中小尺寸LCD模组。

从产品类型看,公司产品主要用于手机、平板等产品,截至2020年末,公司主要客户除了TCL系列外,还包括三星、华为、小米、OPPO、vivo和传音等主流移动消费生产商,近两年拓展了中小尺寸终端产品如智能家居、汽车显示屏等。

根据公告,公司目前正在惠州新建厂房,除了要将原来的生产线全部搬迁以外,还要扩充穿戴式及中尺寸显示模组的产能,以把握日益增长的市场需求,预计2022年建成并投产。

而这一切动作,其实在传达一个信号,那就是手机LCD业务及中小尺寸LCD的式微。

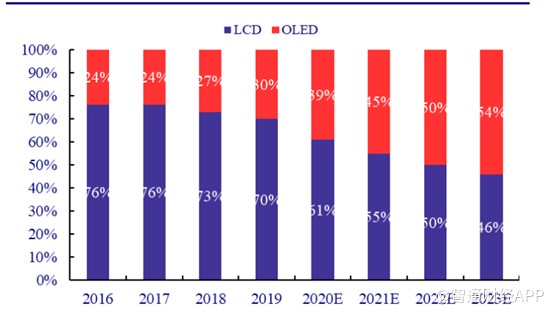

据智通财经APP了解,液晶面板由政策、技术、资金共同推动,目前液晶面板仍然是市场的主流需求,但是面临着OLED等新技术的替代趋势。尽管OLED等新技术路线还面临成本、良率等方面的制约,但是目前市场上已经从手机等小尺寸显示器出现了换代。

从2020年开始,由于三星、LG等面板产能的退出,导致市场供需结构出现变化,下半年需求回暖出现了面板涨价潮,但是细分来看,主要是大尺寸面板,其主要受到需求端的影响。

随着TV行业未来消费升级,对于大尺寸化、高清化的需求提升,未来大尺寸面板将面临景气度上升。据统计,过去五年TV面板平均每年增长1寸,伴随着出货量的增长,预计未来三年出货面积复合年增长率将达到6%。

类似地,PCD对于中尺寸的需求,也将带来中尺寸面板的销量提升和出货面积增长,根据预测,未来三年复合年增长速度有望达到1.02%,。

但是手机用LCD则不乐观,一方面是当前全球手机出货量基本饱和,过去几年几近零增长,另一方面手机也是技术替代的前沿区域。截至2019年,LCD手机渗透率为70%,但是2023年,LCD渗透率或将降为46%,OLED将超过LCD屏手机。

正因为如此,由于母公司华星光电是以大尺寸面板为主,作为以手机LCD显示器为主业务的华显光电,才急于拓展中尺寸显示业务。未来中尺寸显示屏在平板、智能家居、新能源汽车屏幕领域尚有用武之地。不过目前华显光电的产能还不足以改变业务格局。

面板行业是重资产行业,从耗巨资建设生产线到投产、产能爬坡,需要至少两三年时间,最后还要面临其他企业的激烈竞争,短期内还难以看到华显业绩的新增长点。

扫码下载智通APP

扫码下载智通APP