“山雨欲来”的美国复苏:这一次有啥不一样?

本文转自微信公众号“梁中华宏观研究”,作者:梁中华、应镓娴。

概要:

美元是全球最具主导地位的国际货币,每一轮美联储货币宽松或收紧,美元、美债的起落,对全球货币政策、经济和大类资产都会产生非常大的影响。

在《历史上最快的美国复苏:通胀会有多高?》专题中,我们详细介绍了当前美国经济、通胀和就业最大的短板是服务业,而服务业偏弱主要是因为美国疫情防控这种短期因素在压制。如果剔除服务业的部分,美国去年经济、通胀和就业都是非常繁荣的一年,这主要是因为美联储本轮刺激的规模、速度、方式都是空前的,居民和企业部门的资产负债表没有受到疫情的损伤,经济没有陷入债务通缩的模式。

1. 历史最快的放水:有啥不一样?

我们认为,本轮美国通胀的回升速度和力度可能都要比以往更大。

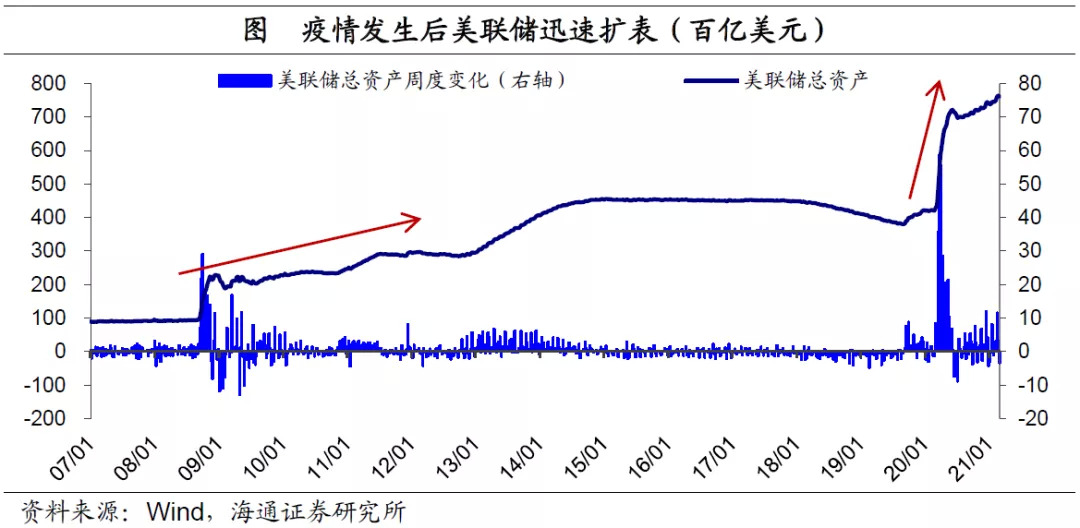

对比上一轮大危机2008年金融危机时期。首先,吸取了此前的经验教训,这一次疫情危机发生后美联储的反应明显更及时有效——不光放水速度快,放水规模也更大。去年3-7月的5个月时间内,美联储通过无限量QE迅速增加货币投放近2.79万亿美元。而08年9月金融危机爆发后的前5个月美联储仅投放了1.1万亿美元,不及本轮的一半;接近于本轮2.8万亿美元的投放规模在08年后的扩表周期中则花了差不多3年时间。

不过光投放基础货币,并不意味着一定会带来对应水平的通胀。有美国巨大的金融市场作为“蓄水池”,货币超发也有可能只推升资产价格。而这一次美国应对危机的做法,使得投放的货币更多地进入了居民和企业的“口袋”,才是推高本轮通胀风险更重要的原因。

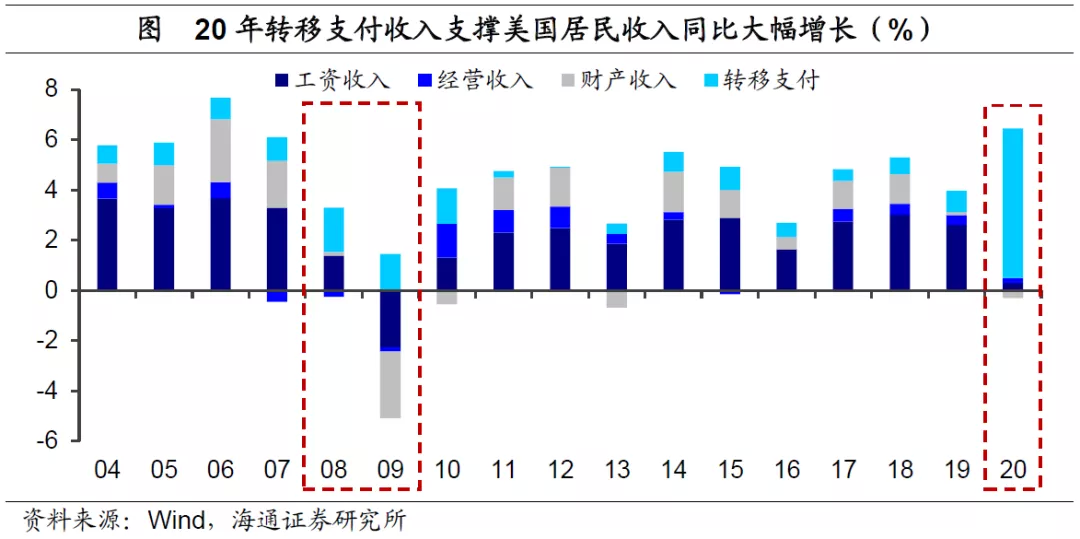

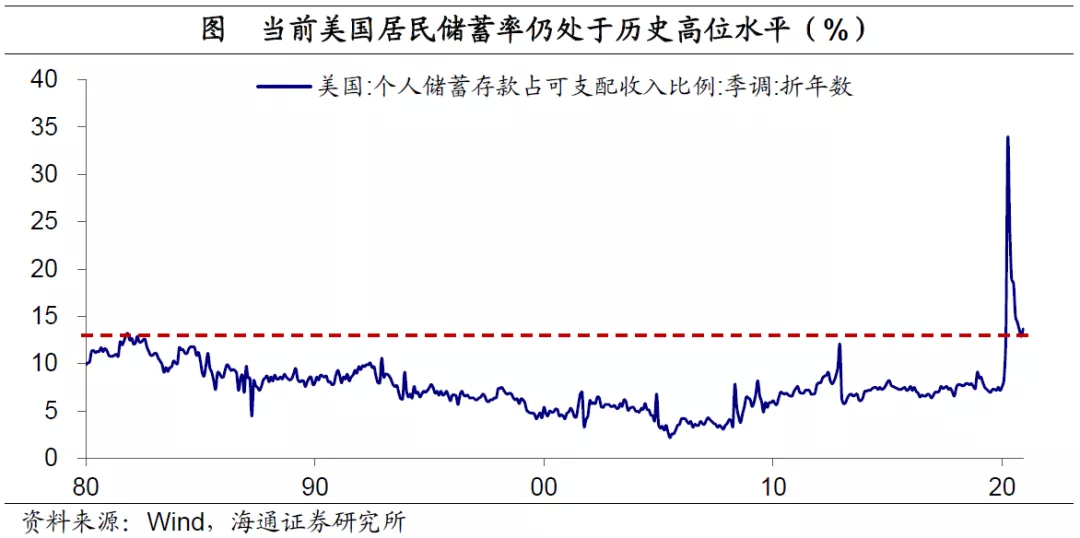

具体来看,早在20年3月,美国就出台了三轮救助计划,其中包括直接向低收入居民派发现金支票,以及扩大居民失业补助的范围和金额等措施。而这也导致了疫情之后,美国居民的收入不仅没有下降,反而大幅回升。而对比来看,08、09年美国居民收入增速则较前期明显下滑。再加上疫情之后的货币大幅宽松带动了美国地产和股票市场的繁荣,居民的资产负债表不仅没有受损,反而有所改善。截至今年1月美国居民储蓄存款总额较疫情前增长超过3倍,未来消费仍有充分的反弹空间。

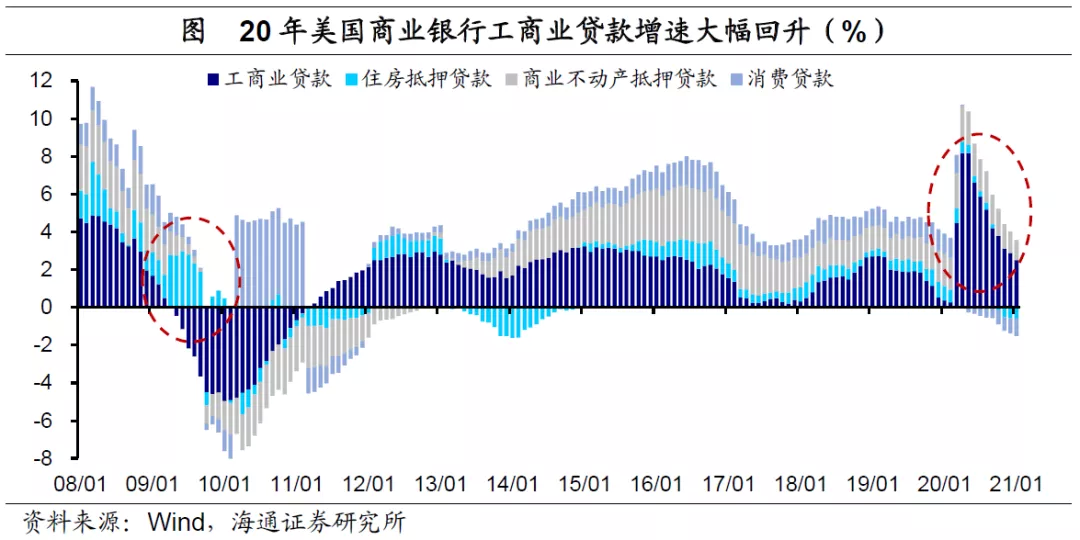

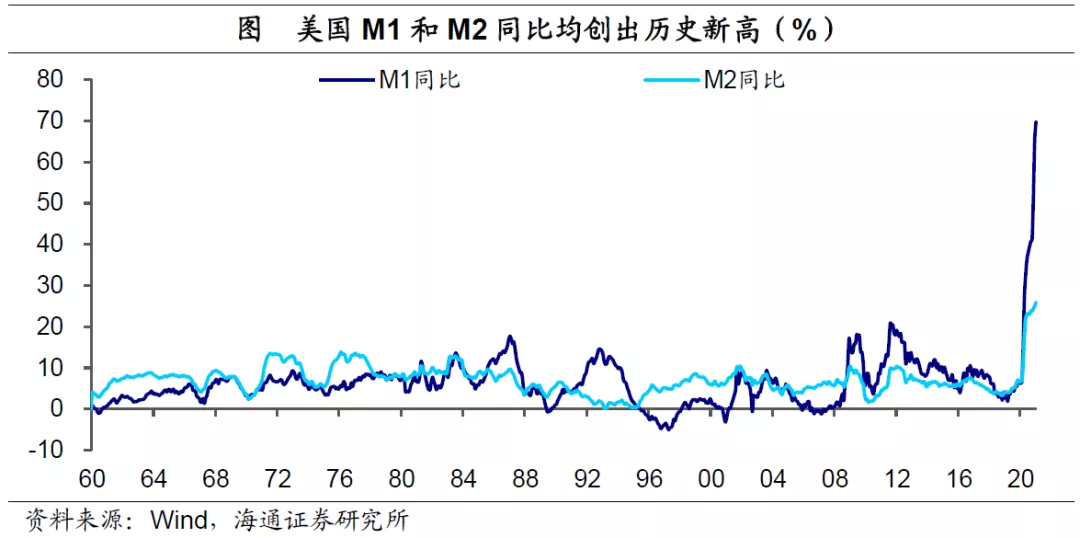

除了向居民直接发钱以外,疫情之后超发的货币向企业部门的转移也明显更多。疫情以后,美国商业银行信贷增速迅速回升,其中主要的动力则是工商业贷款的跳升。这也带动了美国的私人投资同比增速在去年四季度就恢复转正至3%以上。而08年扩表期间,银行新增信贷资金更多地流向了住房抵押贷款,或主要用于支撑受到重创的房地产市场。所以,疫情之后美国的M1、M2增速持续创出历史新高,截至1月M1同比飙升至70%,M2增速也已超过25%。

总结来看,除了宽松速度不同,由于本轮放水模式的改变,超发的货币快速流向了实体部门,并用于信用创造,也因此本轮通胀回升的动力或明显更强。

2. 美国经济现状:结构大繁荣!

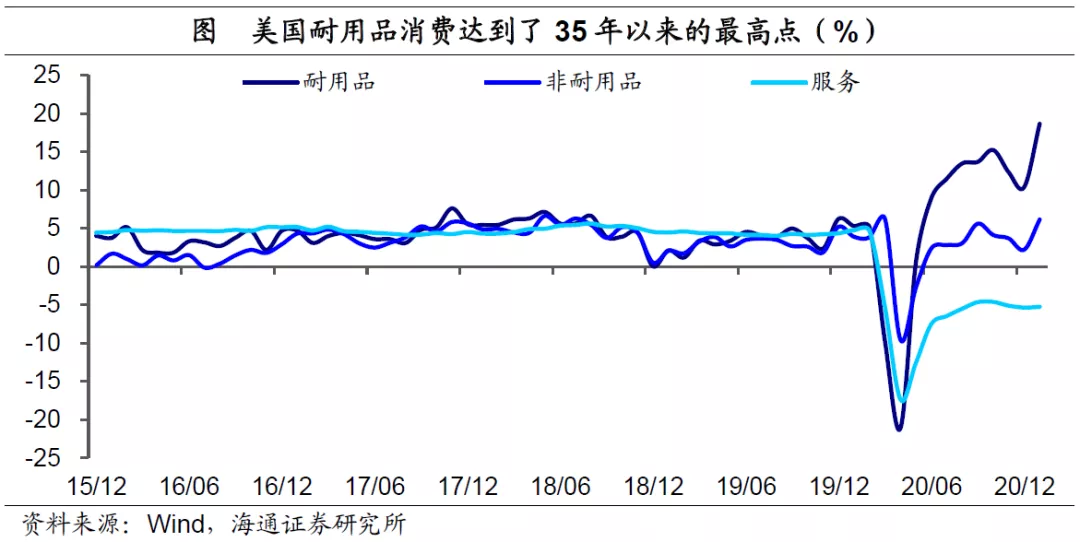

既然超发的货币大规模流向了居民和企业部门,需求端的复苏其实只是时间问题。事实上,当前美国的消费已经不算弱了。截至今年1月居民消费支出同比还有1.9%的负增长,但拆分开来看结构的话,美国的商品消费实际已经回到了“繁荣期”,尤其是耐用品消费同比升至18.7%,创出了30多年的新高。

而拖累整体消费的主要是对疫情更敏感的服务业。由于疫情对出行聚会影响较大,截至到今年1月服务消费较去年仍同比缩减5.3%。考虑到服务消费占整体消费支出的比例接近7成,若疫情影响基本消除,服务消费反弹有望带动整体消费加速恢复。

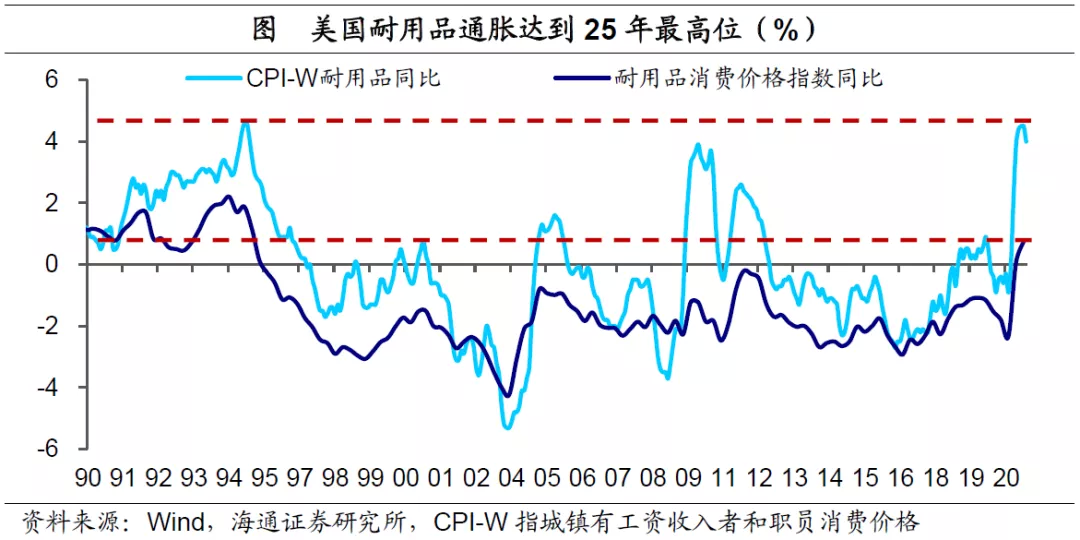

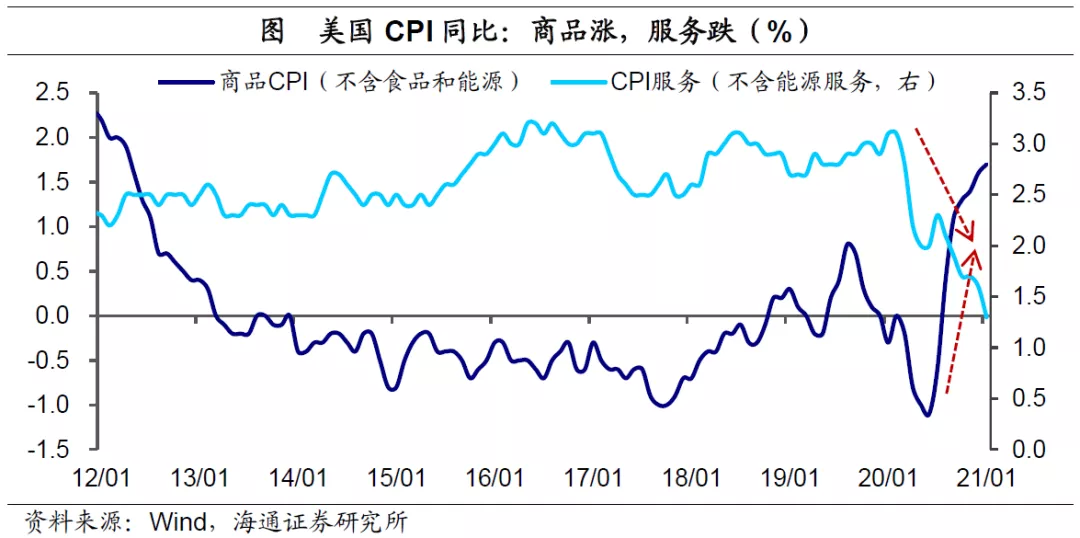

美国需求的结构分化也在通胀上充分体现。1月美国CPI同比上行至1.4%,分结构来看主要受到商品价格,尤其是耐用品价格大幅回升的拉动。当前美国耐用品消费价格同比已经创下了25年来的最高位,整体商品消费通胀水平也创下2013年以来新高。而服务CPI同比仍在继续回落,处于近10年来的低位水平。

而美国新一轮1.9万亿美元的经济救助计划大概率将在近期落地,其中包括发放居民个人补贴、提高失业援助等措施,也就是说美国居民收入仍将继续增长。而在居民收入不降还大升的前提下,随着此后美国疫苗接种逐渐发挥作用,美国服务类通胀的回升可以说是确定性的。

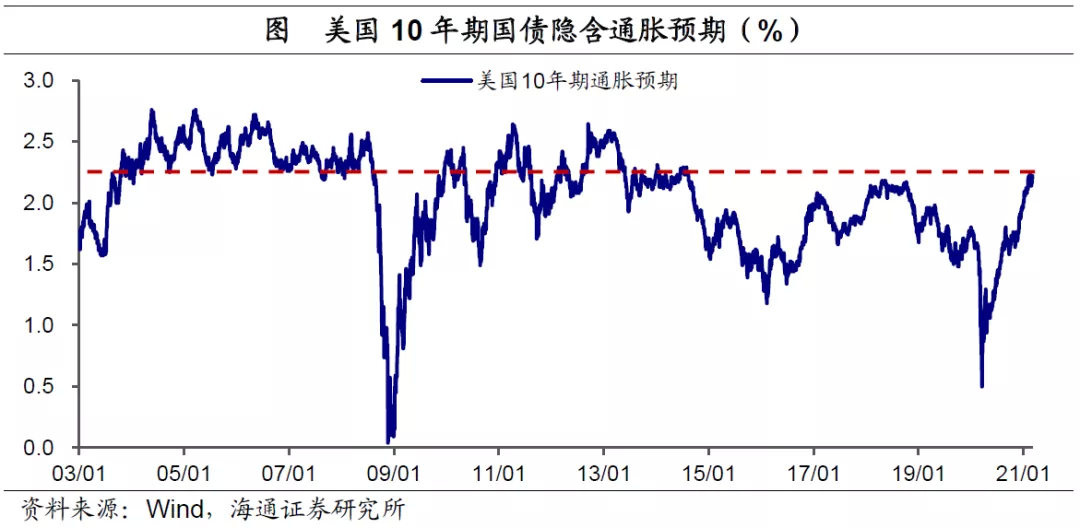

所以近期美国通胀预期已经出现了大幅抬升。2月TIPS隐含的10年通胀预期最高突破了2.2%,创下了2014年以来的最高纪录,5年/5年互换反映的通胀预期最高也突破了2.1%。根据密歇根大学的最新消费者调查,消费者1年通胀预期在2月已回升至3.3%。

3. 通胀归来:宽松或更快退出

通胀的来临,直接影响的就是美联储政策走向。尽管美联储在去年8月修订了货币政策框架,提出未来主要盯紧充分就业的目标,并提高对通胀的短期容忍度。但我们认为,如果通胀连续冲击3%,美联储也“不得不”考虑退出部分刺激政策。

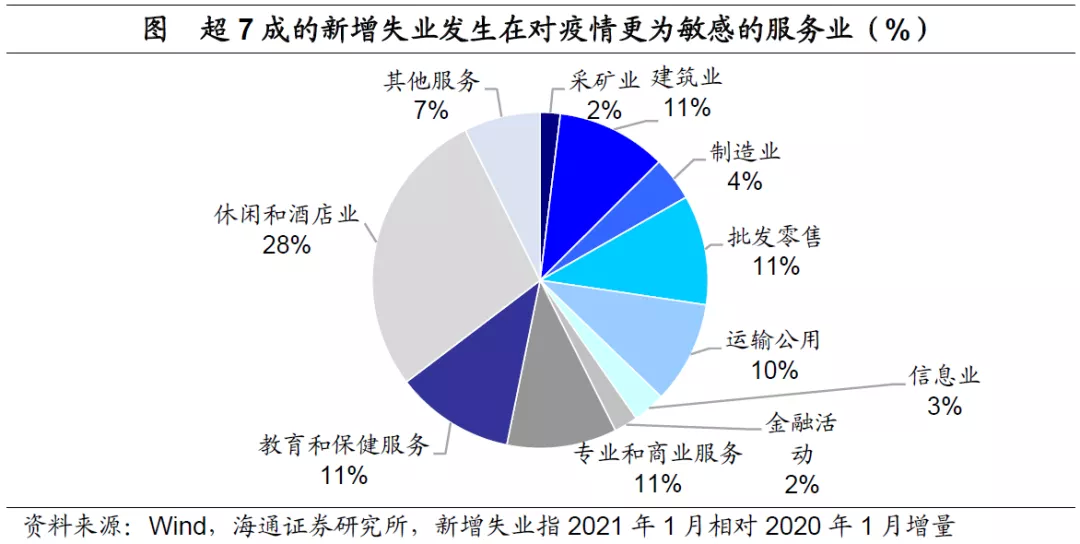

况且就算盯紧就业指标,本轮就业的恢复大概率也不会那么迟缓。截至到今年1月,美国超过7成的新增失业发生在对疫情更为敏感的服务业,比如休闲和酒店业(28%)、运输业(10%)等。而一旦疫苗起效带动经济全面恢复,服务业就业也有望随之反弹。

去年12月美联储议息会议预测,到2023年才有可能加息。但美联储往往是跟随经济现状去做决策,由于这一波美国经济或将是历史上恢复最快的一次,Taper、加息也会比以往都来得快。根据联邦基金利率期货进行测算,2月末市场押注美联储于2022年12月单次加息的概率一度升至60%以上。

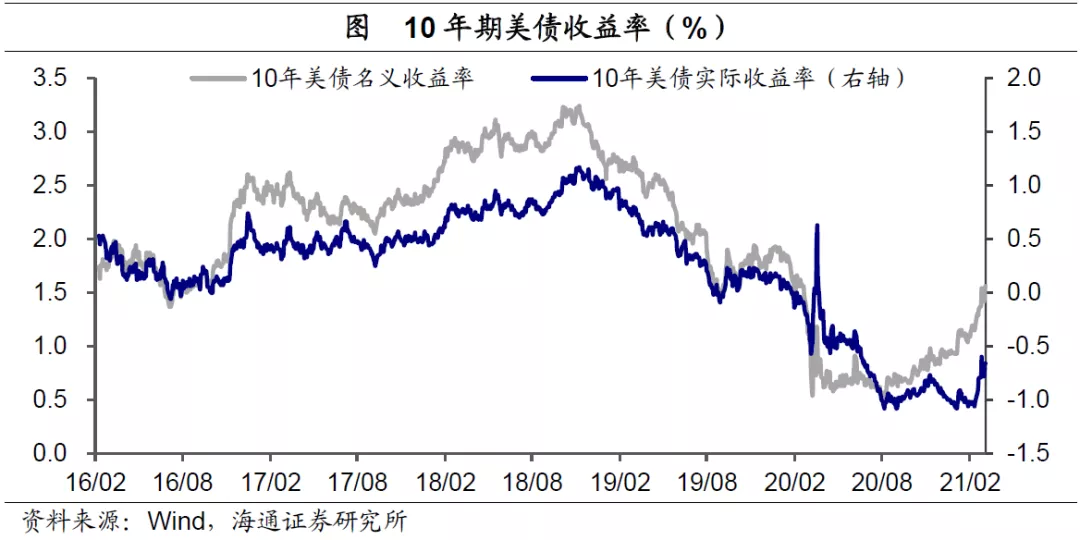

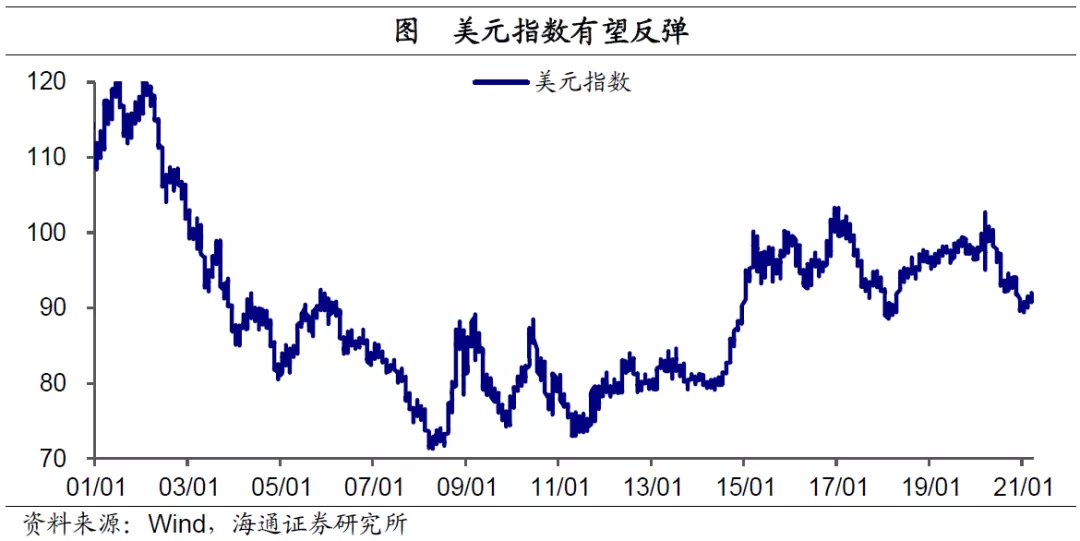

根据美国实际利率和通胀预测进行测算,我们认为美债利率年内大概率会突破2.0%。在经济复苏预期和通胀预期共同的推动下,近期10年期美债利率突破1.6%,回到疫情之前水平。考虑到美国的刺激模式和疫苗接种速度,后续美国的复苏节奏可能是主要经济体中最快的,美元指数也在反弹。如果美国率先开始减少刺激,甚至开始收紧,那么美债利率将进一步回升、美元也会同步升值,届时新兴经济体将面临资本外流、外债负担加重等困境。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP