东吴证券(国际)港股策略:建议控制仓位等待美债收益率情况明晰,警惕滞胀风险

本文转自“东吴证券(国际)”。

建议控制仓位等待美债收益率情况明晰,警惕滞胀风险

我们在 2 月月度策略已提示高估值风险,目前建议控制仓位或部分换仓稳定股息,等待美债收益率等情况明晰再做调整。

仍看好顺周期、疫情后复苏和新经济三条主线,但其中部分标的估值提升较多需等待业绩兑现,建议降低对高估值的容忍度。此外,需检视持仓是否受到上游涨价的负面影响,目前建议控制仓位或部分换仓公用事业等稳定股息标的,等待后续美债收益率情况明晰后再做调整。

美债收益率短期上行空间应该有限,若后续上行过快不排除美联储祭出 YCC 的可能性

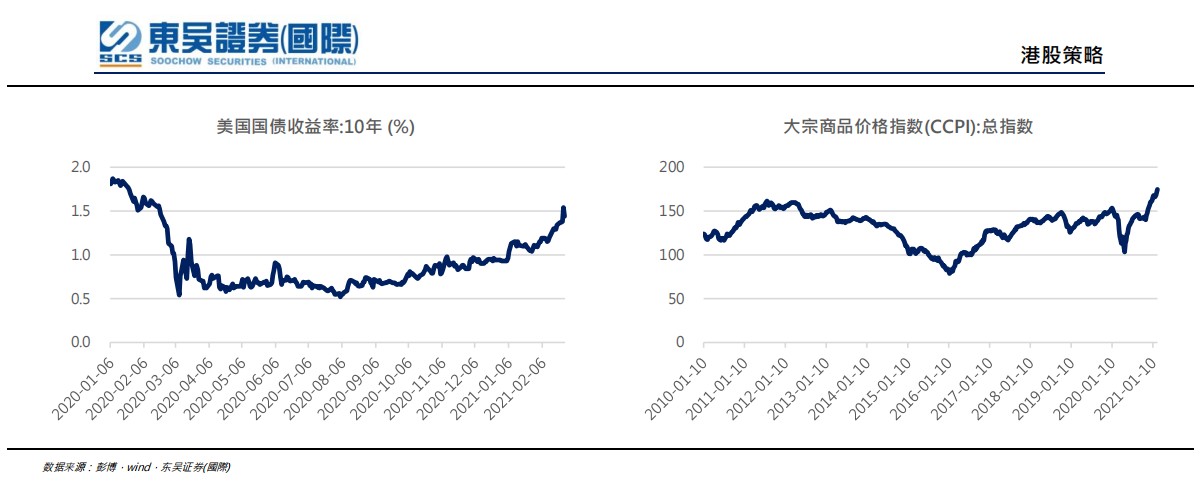

随着通胀预期升温,十年期美债收益率自 2020 年 8 月的最低点上升 102bps 至 3 月 6 日的 1.56%。联储整体仍偏鸽派,表示经济复苏尚不充分,在充分就业和通胀取得重大进展后才会考虑缩减购债规模。

从就业角度看,2021 年 1 月美国季调失业率达 6.3%,实际失业率接近 10%,充分就业的目标显然尚未达到;从通胀角度来看,美国 2020 年核心 PCE 物价指数同比平均为 1.4%,仍低于美联储 2%的平均通胀目标;此外考虑到美国巨量债务的情形,美联储货币政策暂时难以转向。

短期来看,美债利率可能会继续上行,但上行空间应该不大,若上行过快不排除美联储进行 YCC 的可能性。

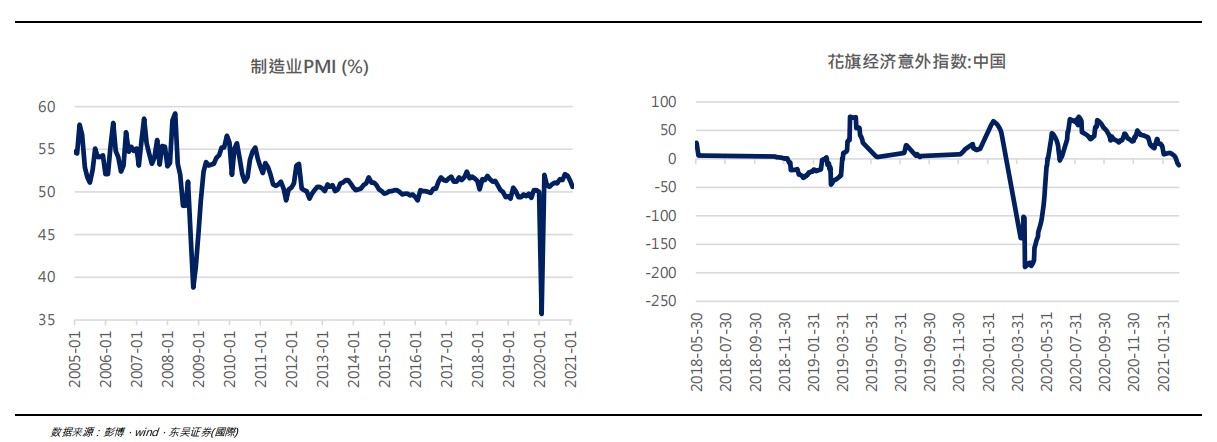

警惕滞胀风险,紧盯 3 月 PMI 数据。

大宗商品价格总指数(CCPI)自 2020 年最低点至今涨幅已超过 69%,通胀预期升温,而国内 2021 年 2 月制造业 PMI 为 50.6%,自 2020 年 11 月的 52.1 连续 3 个月回落 1.5%,考虑到春节假期影响,需要紧盯 3 月制造业 PMI 数据,如果继续回落则说明有一定的滞胀苗头。

此外,花旗中国经济意外指数自 2021 年来逐步下行,3 月 2 日起转为负数(经济情况低于预期),截至 3 月 5 日该指数录得-11.5,后续需要密切跟踪是否继续回落。

两会核心经济目标:1.GDP 增速高于 6%,在低基数的情况下目标较为保守,显示出淡化经济增长的量而追求质的考虑;2.CPI 控制在 3%左右,低于去年的 3.5%目标;3.货币政策不急转弯,财政政策提质增效。

两会提到哪些投资方向:1.强调研发投入——科技创新、国产替代方向;2.强调碳中和和环境保护——新能源和环保领域;3.强调粮食安全——农业领域;4.强调促进耐用品的消费——家电汽车等耐用消费品领域。

(编辑:李均柃)

(编辑:李均柃)

扫码下载智通APP

扫码下载智通APP