利率飙升真的“杀估值”吗?高盛的回答:不会

本文来自“华尔街见闻”。

10年期美债收益率在一个月内攀升50个基点至1.5%引发全球资本市场的关注,技术上超卖更使得7年期美债触发止损卖出,收益率一度飙升至1.61%。

在标普500指数未达到应有估值水平时,较快的经济增长可能会导致通货膨胀从而引发投资者的担忧。 在上周,标普500指数下跌了2.45%。

利率水平是否正对股票估值构成威胁成为投资者最为关心的问题,就高盛首席股票策略师David

Kostin而言,最近几周动荡的债券收益率,远没有对市场构成更广泛的威胁。

周日,David Kostin在给客户的每周报告中写道,我们的答案是明确的“否”。

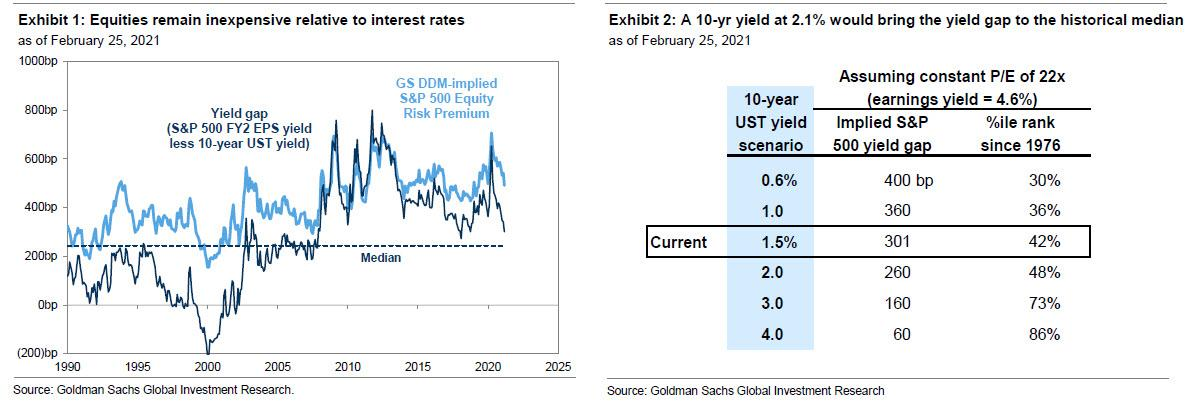

还没有危险信号

按照高盛的说法,尽管标普500指数的远期市盈率为22倍,仅次于2000年的科技泡沫峰值,但股息贴现模型(DDM)显示,股票风险溢价(ERP)比历史平均水平高出70个基点。远期收益自1976年以来一直处于第99个百分位,这表明估值可能构成威胁,尤其是在利率上升的环境中。

将标普500指数分割的收益率与10年期收益率进行比较,显示出估值仅处于中等水平——大约第42个百分点。

Kostin认为,投资者应该将这一趋势视为一种转变,而不是一种危险。

周期性和价值型股票受益

Kostin还指出,“利率的变化对股票市场的循环有重大影响,这在最近几周已经很明显了”,在这种环境下,投资者应该认识到不同的行业将从中受益。

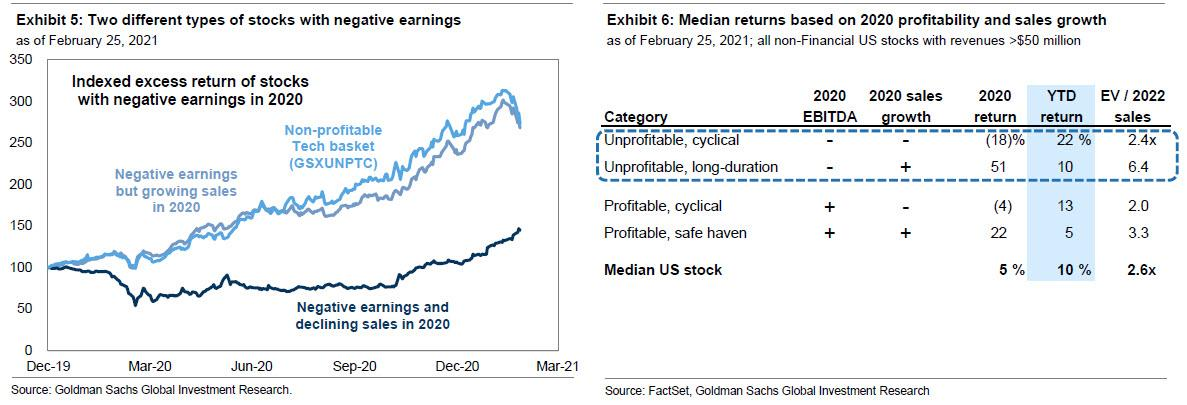

2020年年中,Kostin的股票估值模型显示,股票对未来收益增长的预期,即久期收益对市盈率的贡献比以往任何时候都重要。受极低的利率水平影响,投资者极其看重预期的未来增长,随着利率的上升,久期收益对股票估值的贡献有所下降,而短期增长状况变得更为重要。

毫无疑问,这些周期性股票与名义利率和实际利率都呈正相关,相比之下,成长股与利率负相关,因为它们今天没有收益,其估值完全取决于未来的增长前景。

这意味着,收益较低但增长状况较为强劲的周期性股票将赢得在新冠疫情期间表现良好的防御性行情。利率上升时,能源和工业等领域的表现往往会更好。

“这种轮换也给过去一年中表现最出色的股票之一——收益为负但预期增长强劲的股票造成压力。一篮子非盈利性科技股去年飙升了204%,在2021年的前六周飙升了27%,然后在过去两周下跌了15%。”

那么在什么情况下市场会崩盘呢?

高盛对美国股市的乐观看法已经包含了对利率上升的预期。

利率将不会对股市构成重大威胁,除非10年期美国国债收益率达到2.1%。

高盛表示,美国经济正以有记录以来最快的速度增长,目前,收益率上升与经济增长的环境与标普500指数在2021年达到4300点的目标价格“一致”,这一预测意味标普500指数较上周五收盘价增长13%。

Kostin总结到,展望未来,投资者必须在看好企业的吸引力与利率进一步上升以及近期涨势延续的风险之间取得平衡。尽管长期成长型股票可能仍是最具吸引力的投资,但如果经济加速增长和通胀继续推高利率,这些股票短期内的表现将逊于更具周期性的公司。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP