平安证券:预期复苏通胀斜率变化导致全球资产波动率显著上升,大宗商品中最看好有色

本文转自微信公众号“ 策略评论”。

平安观点

事件:近期全球大类资产波动加剧,市场对未来一段时间的全球资产走势比较关注。

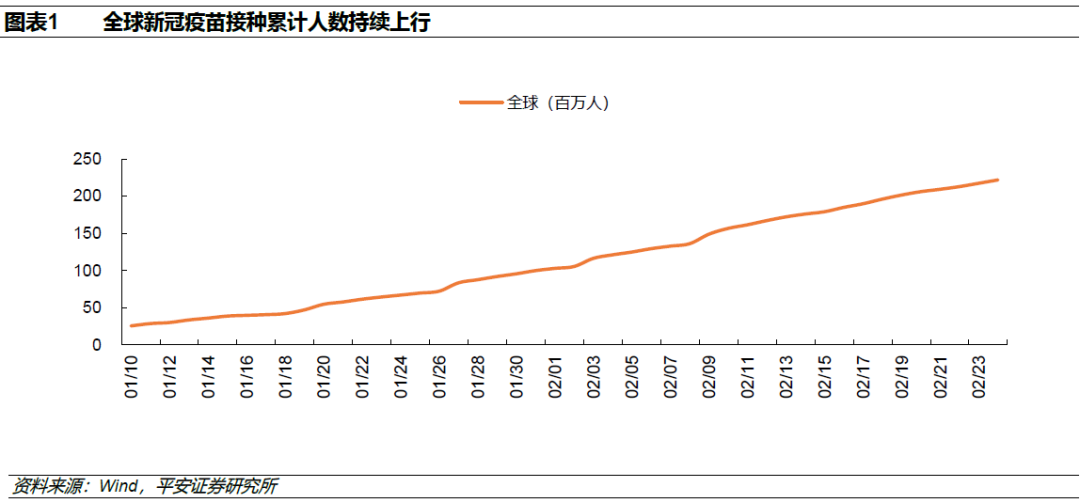

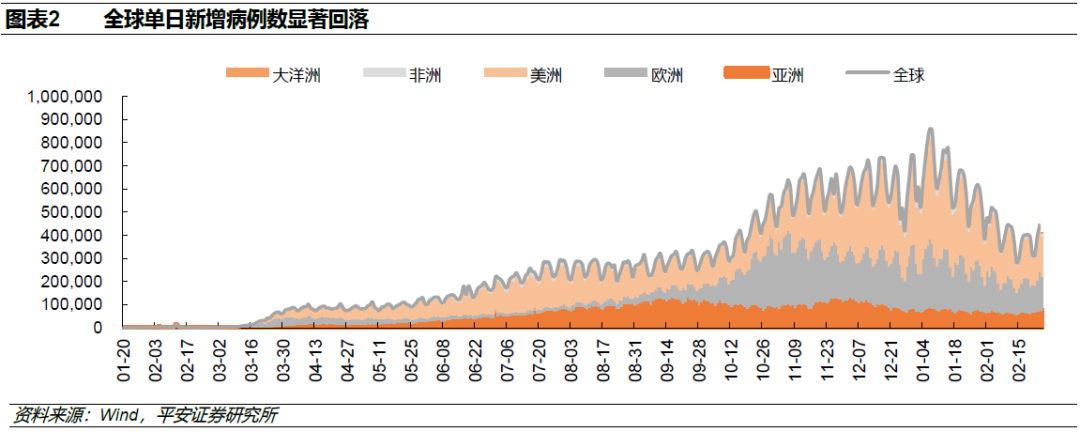

第一,疫苗周期启动发挥实质效果。进入2021年,全球疫苗周期启动并持续运行,这显著缓和了全球疫情。1月初全球单日新增病例数就触顶回落,显示出疫苗周期启动后对全球疫情的缓解作用是显著的。另外,我们也要看到气候逐渐回暖也是全球人数占多数的北半球疫情缓和的重要背景。

第二,疫情冲击缓和,全球经济复苏确定性提升。随着疫情冲击缓和,全球经济进入复苏周期的确定性显著提升,同时,通胀预期也大幅提高。首先,全球经济在2020年下半年边际修复之后,挺过了北半球的一个冬天,2021年初仍维持在景气区间,显示出全球经济复苏的较强稳定性,这也提升了全球经济进入复苏周期的确定性。

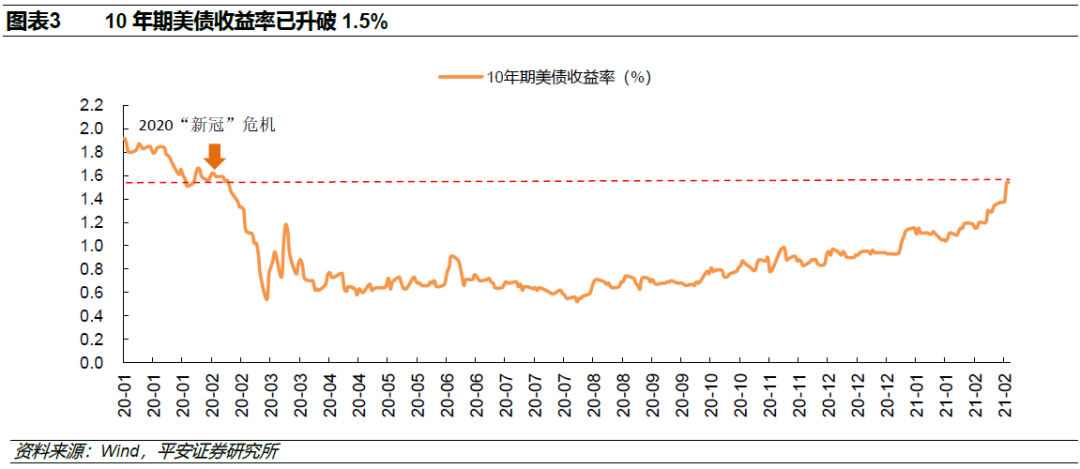

第三,“复苏交易”叠加“通胀交易”,无风险利率大幅上行。全球经济进入复苏通道,给无风险利率带来了较大刺激,主要有三点:

①实际利率有所上行,全球经济复苏给各期限美债实际利率带来了提振,这也是实体经济回报率提升的必然反映;

②通胀预期迅速飙升,受实体经济修复预期带动,加上美国德州寒潮下原油大幅减产,全球通胀预期大幅提升,为近期的“顺周期”行情提供了助燃剂;

③无风险利率在实际利率与通胀预期的带动下迅速上升,由于实际利率的抬升与通胀预期的飙升,以十年期美债收益率为代表的无风险利率从1.0%下方大幅上行至1.6%附近,这是近期全球大类资产演化逻辑的核心。

第四,美联储进行货币政策边际收紧的时点可能早于市场预期。在全球经济进入复苏通道的确定性大幅提升,且通胀预期迅速飙升的大背景下,美联储可能提前于市场预期来采取边际收紧货币政策的操作。我们对未来2-3年美联储货币政策操作的判断如下:

首先,当前200亿美元国债&100亿美元MBS(抵押贷款支持债券)的购债速度可能在2021年底-2022年初开始边际下调;其次,美联储彻底退出量宽可能会在2022年年中附近;再次,美联储加息时点可能在2022年底-2023年上半年。

第五,全球大类资产配置逻辑发生显著变化,商品类资产最为受益。在全球无风险利率上行的背景下,全球大类资产配置的逻辑已经发生了变化,一个是实体经济回报率的提升,另一个是流动性预期的边际收紧,这也会带来美债收益率的整体上行。

我们认为就2021年上半年而言,市场将继续交易“经济复苏”与“通胀回升”,大类资产上,我们认为作为实体资产的大宗商品是最为受益的,股优于债的格局仍将延续。

细分来看,全球股市整体将波动加剧,港股优于美股;债券方面,海外信用强于利率,国内利率好于信用;大宗商品中最看好有色,其次是能源化工,接着是黑色与农产品,而黄金等贵金属有在美国实际利率趋势上行的背景下有走熊的可能性。

风险提示

1)全球新冠疫情再次升温;

2)全球宏观经济复苏不及预期;

3)地缘政治环境波动加剧;

4)全球爆发新一轮金融危机。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP