新股研报丨朝云集团(06601)打新分析及申购策略,“驱蚊一哥”后劲不足,现金申购即可!

本文转自微信公众号“胖猫财富”。

朝云集团 (06601),今起开启招股申购,申购截止至2021年03月03日 。下面胖猫第一时间为大家分析朝云集团投资价值及申购策略。

招股概况

股票名称:朝云集团

招股价:7.80-9.20港币

总市值:104.00亿-122.67亿港币

发售股数:333,333,500股(666,667手) 其中:公开发售股数33,334,000股(66,668手,可予重新分配最大为333,334手)

募资总额范围:约26.00亿-30.67亿港币

公开发售募资额:约3.07亿港币

联席保荐人:摩根士丹利亚洲有限公司、中国国际金融香港证券有限公司

稳定价格操作人:摩根士丹利亚洲有限公司

一手入场费:4,646.35港币

申购日期:2021年02月26日——2021年03月03日 09:29:59

交易日期:2021年03月10日 09:00:00

绿鞋机制:有(绿鞋金额:4.60亿港币)

基石:无。

朝云集团投资价值分析

胖猫分析新股系列会对每一个港美股新股,根据公司财务状况分析,行业前景及IPO表现,新股中签率预估,保荐人往绩,基石投资者、超额认购倍数及估值水平七大指标,综合评级新股的投资价值。

公司概况

朝云集团有限公司是中国领先的一站式多品类家居护理及个人护理平台,开发及制造各种家居护理、个人护理和宠物护理产品。

根据灼识咨询的数据,于2015年至2019年间过往五年每年,按零售额计,在中国家居护理行业本土公司中位列第三并在中国家居护理行业的所有公司中排名第四,于2019年占市场份额6.3%,并快速在个人护理和宠物护理的多个细分品类建立领导地位。

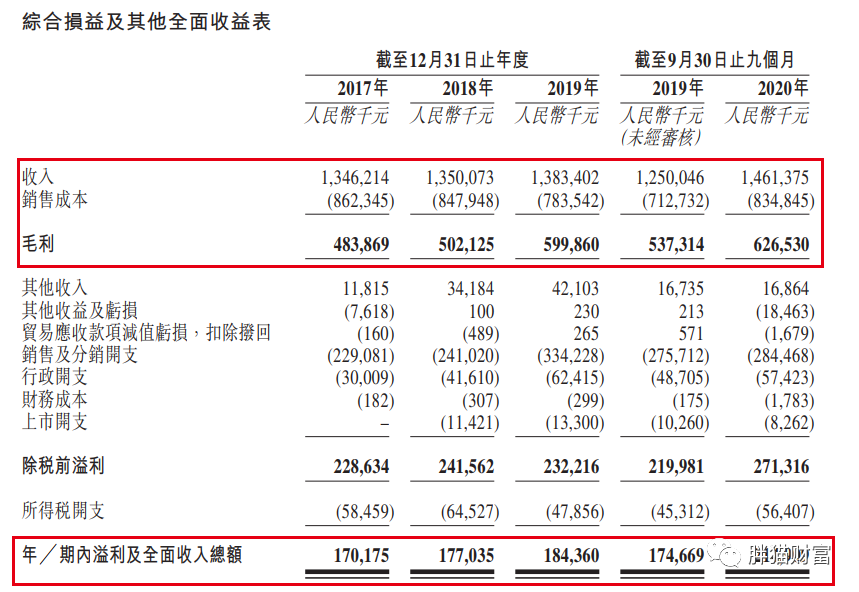

指标一、财务状况分析(胖猫评分6分/10分)

财务状况:截至2017年、2018年、2019年12月31日止年度以及2020年9月30日止九个月,收入保持稳定增长至人民币13.83亿元;毛利明显上升;资产总值保持稳定上升;期末现金及现金等价物增加;毛利率及纯利率稳定增长;流动比率及速动比率保持稳定水平;资产回报率稳定。

【胖猫分析】

1、从业绩能力看,营收、盈利能力增长乏力,近乎停滞,复合年增长率低于2%

公司于报告期内2017年-2019年营业收入分别为13.46亿元、13.50亿元、13.83亿元,后两年同比增速分别为0.29%、2.47%,增长几乎停滞。同期公司净利润分别为1.70亿元、1.77亿元、1.84亿元,后两年同比增速分别为4.03%、4.14%。

对于一家消费品企业来说,考虑到通货膨胀因素,这样的业绩实在拿不出手。

朝云集团的营收、利润增速在2018年、2019年均不明显,三年期间的营收平均值约为13.60亿元,平均增速不足2%;净利润的平均值约为1.77亿元,与2017年的业绩表现基本持平。

2、从营收结构看,朝云集团高度依赖驱蚊产品,然而杀虫驱蚊收入不升反降严重拖累公司业绩

朝云集团业务分为五大细分板块:杀虫驱蚊、家居清洁、空气护理、个人护理、宠物护理,其中,杀虫驱蚊贡献营收超过六成。2017年-2019年,朝云集团杀虫驱蚊产品的营收分别为9.2亿元、9.36亿元、8.76亿元,不升反降。

3、从资本结构看,朝云集团负债率高企,超过99%是流动负债,造血能力堪忧

2017年-2019年及2020年Q1,公司的资产负债率分别为71.67%、87.58%、98.86%、88.96%。其中,2019年公司权益仅为1393万元但却有超过12亿元的负债。进一步看公司超过99%的负债都是流动负债。

公司在挤占上下游企业的资金用来自己发展。但朝云集团自身是没有这么大的“魅力”,让上下游心甘情愿送钱来花,显然,别人都是看在老大哥立白的面子上,这种情况不可持续且会使资本市场严重怀疑朝云集团造血能力。

指标二、行业前景及IPO表现(胖猫评分6分/10分)

【胖猫分析】

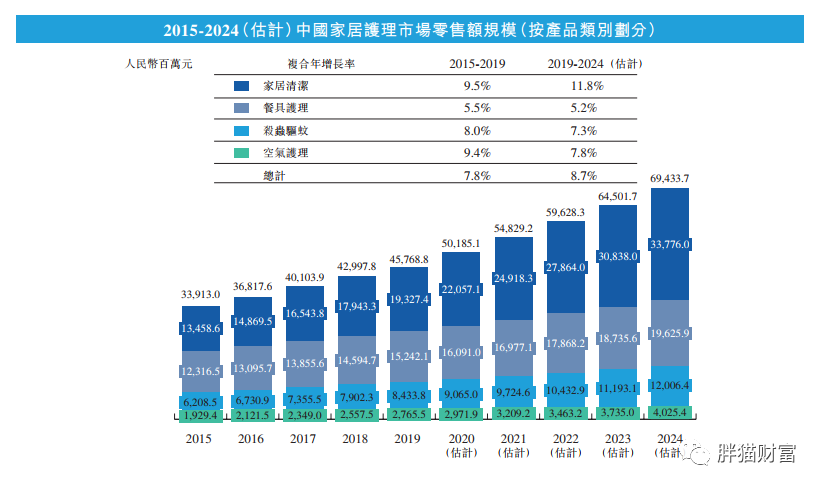

1、从赛道看,家居护理市场增长空间仅个位数,行业集中度不高,未来增长空间有限

朝云集团是家居护理市场第一梯队玩家。按零售额计,公司在杀虫驱蚊产品方面的市占率近五年均居市场第一,2019年有22.8%的市场份额。家居清洁方面2019年排名第二,市占率4.2%。由于市场的集中度并不是非常高。

中国的家居护理市场规模占整个日化市场的比例相较于发达国家偏低,2015-2019年家居护理市场零售额规模从339亿元增至458亿元,复合增长率7.8%,高于全球增速3.6%,预计2024年可达694亿元,2019-2024年的复合增速为8.7%,未来增长空间较大。中国家居护理产品饱和趋势逐渐显现。

2、从细分赛道看,朝云集团杀虫驱蚊市场排名第一,而杀虫驱蚊不算一个好赛道,想象空间有限

从细分赛道看,中国杀虫驱蚊零售额从2015年的人民币62亿元增长到2019年的84亿元,复合增速为8%,并预计将以7.3%的复合增速增长到2024年的120亿元。杀虫驱蚊行业规模百亿上下且增速为个位数。杀虫驱蚊赛道实在称不上一个好赛道。

3、拥有最多品牌及子品类数量,真正能打的品牌及品类屈指可数,这是朝云集团目前最大的瓶颈

朝云集团定位为一站式的多品类智慧家居、个人和宠物护理平台,业务范围涵盖杀虫驱蚊、消毒剂、厨房清洁、洗手液、宠物护理等各类产品,孵化了超威、西兰、贝贝健等七大核心品牌,与前五大中国本土家居护理企业相比,拥有最多品牌及子品类数量。

公司家居护理业务(包括杀虫驱蚊、家居清洁、空气护理)的收益占总收益比例分别为98.6%、98.6%、94.0%及92.4%。同期,家居护理业务的收入分别为13.27亿元、13.31亿元、13.00亿元及13.49亿元,2019年甚至出现了下滑。核心产品增长乏力,是公司业绩增长停滞的根本原因。

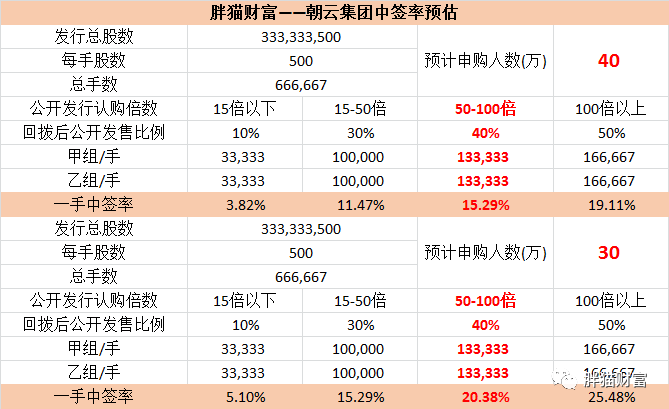

指标三:新股中签率预估评分(评分14分/20分)

【胖猫分析】

从中签率角度看,由于此次朝云集团入场费4,646.35港元,入场费定价比较亲民,此次朝云集团大概率满回拨,预计申购人数在30~40万人左右比较合理。此次朝云集团预计一手中签率在15%—20%,申购30-50手稳中1手,中签水平较高。

指标四:保荐人往绩评分(评分16分/20分)

【胖猫分析】

本次上市由大摩和中金联合保荐。第一保荐人兼稳价人为国际顶级老牌投行摩根士丹利,业界通称“大摩”。近两年共保荐了25家企业上市,暗盘录得17涨3平5跌,首日录得20正2平3负,迄今破发的有6只。

2020年以来共有14个项目,除了农夫山泉、世茂服务、融创服务、泡泡玛特、快手-W外都是医药股,暗盘9涨1平4跌,首日10正1平3负,至今4只破发,护盘能力优秀。

指标五:基石投资者评分(胖猫分0分/20分)

无

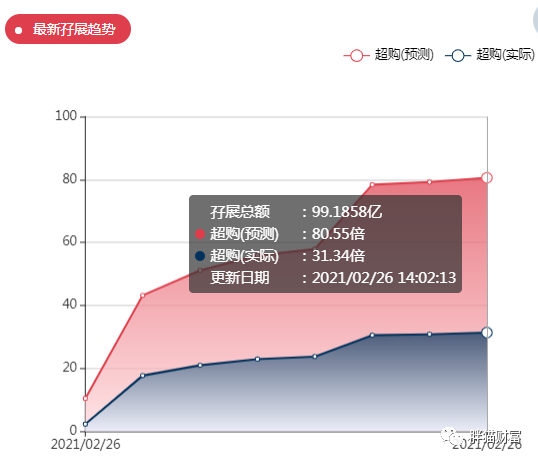

指标六:超额认购倍数(胖猫分12分/20分)

【胖猫分析】

朝云集团经过前期一定预热,具有一定市场热度,加之在细分赛道是行业龙头,相比同期招股的其他几只新股有优势。然而近期新股市场政策风险较大,港交所新官上任三把火,胖猫预计朝云集团申购热度公开市场不会特别火爆,但料不会触发满回拨。

指标七:估值水平评分(胖猫评分5分/10分)

按全球发售完成后7.80-9.20港币的招股价,可得上市总市值约104.00亿-122.67亿港币,朝云集团在所有a股上市133只内地消费股中体量处于行业中等水平。

朝云集团市盈率54.98,内地消费股平均市盈率为51.15,快消行业龙头企业会享受更高的估值和溢价,妙可蓝多市盈率273,海天味业市盈率95,农夫山泉市盈率86,从PE角度看朝云集团估值相对较为合理,没有高估但也不便宜。

和农夫山泉及蓝月亮比,朝云集团所处赛道以及未来想象空间都乏善可陈,也没有特别明显的优势,胖猫认为朝云集团估值水平合理,中规中矩。

胖猫新股评分汇总:

朝云集团投资价值评分合计——69分

新股申购评级:

积极申购:综合评分总得分 ≥80 分

尚可申购:70 分 ≤ 综合评分总得分<80分

谨慎申购:60 分 ≤ 综合评分总得分 < 70 分√

放弃申购 :综合评分总得分 < 60 分

胖猫点评

最近IPO市场行情红红火火,情绪处于亢奋状态,只是盛极易衰,市场冷热转换总会不定时到来。至于让人担心的,港交所新官三把火,会不会造成市场由热转冷、引领破发潮来袭的第一颗冰雹什么时候降下,未来之事都还不好说。

短期从IPO的角度看,朝云集团有绿鞋,无基石投资者一般,市值处于行业中等水平,估值合理,给二级市场没有留很大水位,保荐人过往业绩不错。胖猫对朝云集团上市后表现持谨慎乐观的态度。

胖猫实操

申购策略:现金申购。

(编辑:李均柃)

扫码下载智通APP

扫码下载智通APP