硅料硅片价格跳涨 供应链下游博弈持续

本文转自微信公众号“ PVInfoLink”。

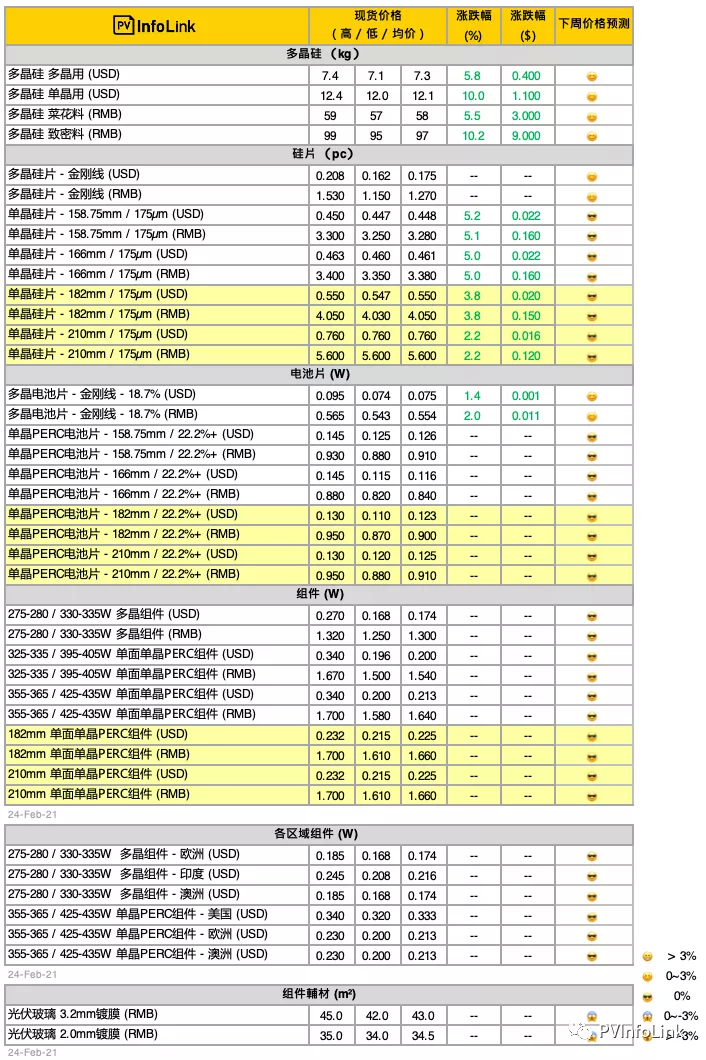

价格说明:

组件价格的均价考虑了交货周期,因此在价格变动较快时会有较滞后的情形。近期现货价格与较早期签订的长约订单价差明显拉大,如需了解现货价格,可参考 "高价”栏位。

菜花料报价主要使用在多晶长晶,致密料则大多使用在单晶。

因应市场需求变化,单晶硅片报价以低阻硅片、175厚度报价为主,薄片价格按照公式进行折算。

PV InfoLink现货价格信息中,人民币价格皆为中国内需报价,而美金显示之价格则为非中国地区的海外价格,并非人民币直接换算美金。

美国、印度组件价格为课上惩罚性关税之税后价格,其余则为FOB价格。

PV InfoLink的现货价格参考超过100家厂商之资讯。主要取市场上最常成交的“众数”资料作为均价(并非加权平均值)、每周根据市场氛围略有微调。

硅料价格

农历春节假期过后,上游多晶硅环节供不应求的情况更加严峻,各家多晶硅企业趋于零库存,没有余量可以交付额外的订单,下游单晶硅片企业担忧短缺的硅料将进一步影响开工率,因此本周部分企业开始询议单晶用料的价格,不过仅有少数多晶硅企业愿意提供报价,主要是当前仍没有硅料可以销售。

截至目前,上下游企业的多晶硅订单仍以交付前期及超签订单为主,少数零散急单受迫生产急需,愿意签订高水位的价格,不过当前实际成交数量仍偏少,预期新签订单最迟将在3月第一周逐步明朗化。本周国内单晶用料大幅上涨,成交价落在每公斤95-99元人民币之间,均价为97元人民币。

自1月以来单晶用料受囤货、稀缺及惜售等影响,市场不断酝酿涨价氛围,抢货的情况仍未缓解。另一方面受单晶用料供应持续短缺,少数单晶硅片企业甚至出现缺料而下调开工率的情况。整体而言,硅料厂家库存堆积不高的情况下,单晶用料价格仍将持续稳步上扬。

多晶用料的部分,受到国内单晶用料价格调涨影响,本周国内多晶用料应声齐涨,成交价落在每公斤57-59元人民币之间,均价为每公斤58元人民币,相比前期调涨每公斤3元人民币。

海外硅料的部分,受到国内多晶硅涨价的推波助澜,及客户持续看涨的预期,支撑价格持续上扬的底气,本周单多晶用料相比前期皆有不同程度的涨幅,单晶用料成交价落在每公斤12-12.4元美金之间 ; 多晶用料成交价落在每公斤7.1-7.4元美金之间。

硅片价格

虽然龙头单晶硅片企业隆基1月底宣布2月牌价维持不变,不过就在2月上旬一线单晶硅片企业中环涨价带动之下,农历年前单晶硅片价格同时齐涨,国内G1(158.75mm)、M6(166mm)分别上涨每片0.1人民币,大尺寸硅片M10(182mm)、G12(210mm)分别调涨每片0.15及0.12元人民币。

推判上涨的原因主要在于下游电池厂家减产幅度小,加之上游硅料供应短缺,导致硅片需求大于供给,因此单晶硅片成交价全面上调,国内G1(158.75mm)及M6(166mm)分别落在每片3.25-3.3元及3.35-3.4元人民币之间 ; 海外G1及M6分别落在每片0.447-0.450元及0.460-0.463元美金之间 ; 国内大硅片尺寸M10(182mm)及G12(210mm)分别为4.03-4.05元及5.6元人民币之间。

短期来看,由于上游单晶用料短缺仍将持续一段时间,硅片企业尽可能采足料源维持自身开工率,同时也满足电池端供给无虞,预判近期一线单晶硅片企业公告牌价或将以持稳为主。

本周国内及海外多晶硅片价格相比前期变化不大,成交价分别持稳在每片1.15-1.53元人民币之间,及每片0.162-0.208元美金之间。在产多晶硅片企业反馈3月订单需求一般,将按订单数量安排生产,当前多晶供需两端来看呈现暂时维稳。不过由于节前在产多晶硅片企业供给减少,加之多晶用料呈现上涨的走势,因此不排除3月多晶硅片将会出现涨价的现象。

电池片价格

光伏供应链面临上游端供应偏紧导致上游硅片价格在2/5号出现调升,电池片厂家预计在春节过后反应涨势,但本周博弈价格来看,下游组件端面临原物料的上涨、生产压力剧增的状况,已无法接受电池片价格的调升。

本周价格签单情形与春节前状况相同,电池片均价以已守住水线为准,价格基本维稳相同水位,当前电池片厂家开工率与一月基本相同,然而在硅片供应偏紧的情况下,二三线电池片厂家将首当其冲。

G1电池片成交价格区间落在每瓦0.89-0.93元人民币。本次因应上游供应链涨幅,高价区段价格回升至每瓦0.92-0.93元人民币,海外成交均价亦相应调升至每瓦0.125-0.129元美金。

M6电池片成交价格区间止稳在每瓦0.8-0.86元人民币,本周均价落在每瓦0.83-0.85元人民币,低价区段成交量略为减缓。

而大尺寸电池片仍以代工、双经销模式执行,整体直采价格波动幅度较缓,本周M10价格成交区间持稳落在每瓦0.87-0.9元人民币、G12均价约每瓦0.88-0.91元人民币。

多晶电池片供给持续缩减、且硅片价格较高水平的状况下,供需结构失衡因素导致电池片价格略涨至每片2.5-2.6元人民币。

组件价格

广州发展新能源2021—2022年光伏组件集采日前开标,较为特殊的是本次招标增设价格天花板,超出价格约束的厂家将不被采纳。另外,本次开标能看出头部组件企业与其他组件厂家的价格分化,头部组件大厂投标价格明显高过其他企业,除了显示一线大厂尽力维稳组件价格外,也看出较小的组件厂家报价仍然积极。

另一方面,在硅料大涨的情况下,垂直整合厂的组件利润又将萎缩,加上组件辅材成本更加昂贵,后续可能出现部分组件厂小幅下调开工率的情形。

同时,组件厂商也寄望玻璃能够降价,然而玻璃厂暂时仍没有太大的库存压力,因此即使组件厂家持续压价,仍处于博弈期间,价格尚未出现变动。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP