2020年利润预增100%,三江化工(02198)能扛起“化工价值洼地”大旗?

春节后,有色周期板块大火,不仅股价连续大涨,部分企业业绩增速也相当不错。

智通财经APP了解到,近期,中国三江化工(02198)发布业绩盈喜公告。公告显示,截至2020年12月31日年度,中国三江化工归母净利润约为11亿元,同比增长约100%。发布盈喜公告至今,公司股价累计上涨超30%。

(行情来源:智通财经)

在化工板块蒸蒸日上的大背景下,作为业绩高增长,且有大量新增产能的中国三江化工,加上当前公司估值仅4.2倍,其市场潜力巨大。

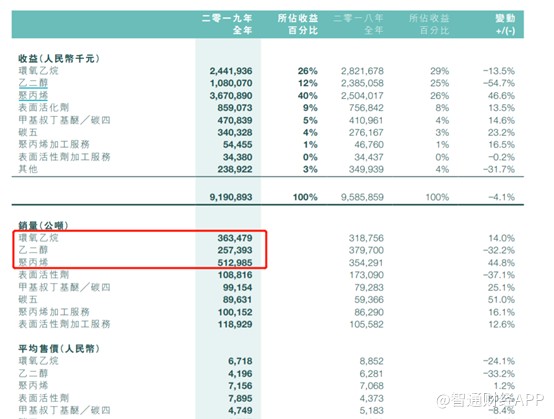

智通财经APP获悉,中国三江化工主要从事生产及供应环氧乙烷、乙二醇、聚丙烯、甲基叔丁基醚及表面活性剂业务。根据营收构成来看,聚丙烯占公司主营收入比例的35.3%、环氧乙烷占公司营收比例的31.97%,以上两个业务为公司最主要业务。

而2020年之所以公司业绩大增主要由于,下游对公司主要产品环氧乙烷、乙二醇及聚丙烯的需求持续改善,并且产品价格下滑幅度远小于主要原材料甲醇、乙烯及丙烯成本的降幅。

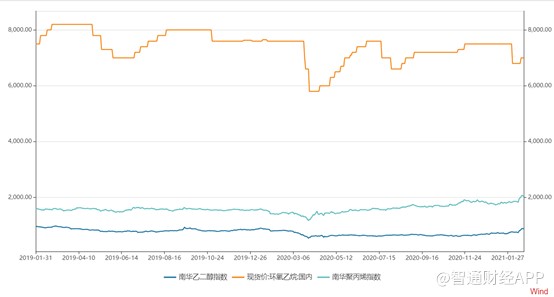

2020年环氧乙烷、乙二醇和聚丙烯全年价格分别为7143元/吨、3824元/吨和7759元/吨,较同期分别下滑约8.0%、19.4%和10.5%,而主要原材料甲醇均价为1921元/吨,较同期下降16%。从最新价格来看,环氧乙烷、乙二醇和聚丙烯自去年4月份以来触底反弹。

环氧乙烷价格有望继续走强,聚丙烯或降价

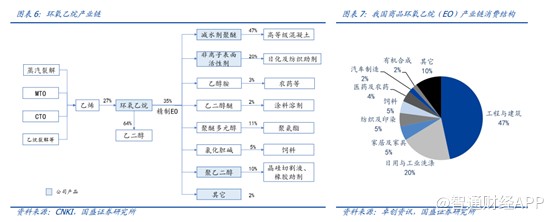

就公司主要产品环氧乙烷而言,该产品是非常重要的石化中间产品和精细化工原料,是乙烯衍生物中仅次于聚乙烯的第二大衍生化工产品。全球约15%、中国超过27%的乙烯用于生产环氧乙烷(包括乙二醇)。

国内环氧乙烷装置主要分为两部分,一部分为联产乙二醇,占比约65%。一部分为精制环氧乙烷,即商品环氧乙烷。商品环氧乙烷拥有广泛的衍生物群落,其衍生精细化学品多达5000多种,被广泛应用于建筑工程、日化与工业洗涤、家具家居、印染、以及医药等行业领域。其中,减水剂聚醚单体是商品环氧乙烷最大的下游,占比近50%。而减水剂又被大量应用于建筑工程领域,如高铁、地铁、高速公路、高楼、机场等。

从产业链来看,环氧乙烷的上游为乙烯,而国内的乙烯价格比国际市场更高,加上乙烯不易运输,因此导致我国环氧乙烷产业链成本居高不下。此外,环氧乙烷易燃易爆,因此不适合长途运输,具有很强的地域性。

正是由于环氧乙烷不易运输的特点,因此环氧乙烷无法进口,也容易出现地域性的供给失衡,即虽然全国整体产能过剩,但许多地域性的需求无法得到满足。

在市场供应方面,本月环氧乙烷市场供应水平略有收紧,部分厂家转产乙二醇,加上部分装置停车检修,市场整体的供应有所下滑。

需求方面,春节期间,下游终端开工不足,对于原料的需求明显偏淡,节后,下游开工提升,需求回升。

库存方面,本月环氧乙烷的库存水平维持合理水平,厂家春节期间或降负或转产乙二醇,库存增加缓慢。

由此可见,当前的环氧乙烷供需偏紧,价格易涨难跌。除此之外,OPEC+会议下月即将召开,其结果对油价影响较大,且原油为环氧乙烷的初始原材料,因此其价格波动对环氧乙烷的成本影响较大。尽管原油波动不确定,但随着天气转暖,终端基建行业开工有提升趋势,下游多按需跟进,环氧乙烷市场交投尚可,而乙烯价格开始大幅猛涨,成本端走强,加上工厂装置开始轮番检修,场内现货供应收紧趋势,因此预计环氧乙烷市场继续走强,后续重点关注原料乙烯走势、工厂产销及下游需求跟进情况。

同样的,公司另一主要产品,聚丙烯主要原材料也是原油,下游主要为塑料制品行业。由于前期新增产能逐步投产,在供给方面,聚丙烯整体供给呈现震荡上行的趋势。新投产方面,烟台万华以及海国龙油投放对市场货源供应量有所增加。

而需求方面,由于春节假期的影响,下游塑编、注塑、BOPP等产品开工出现不同程度的调整,行业整体开工率表现不佳,尽管春节企业开工率有所增加,但城市环保限产的要求以及华东区域限电的影响仍有延续,因此需求相对平淡。

由此可见,随着供给的增加,需求的疲软,聚丙烯的价格可能出现下跌。

新增产能将带来显著利润增量,估值极低

对中国三江化工而言,近日公司新增产能开始动工建设,主要将新增125万吨/年烯烃装置和100万吨/年EO/EG联产装置。其中,125万吨/年烯烃装置所需原材料为乙烷、丙烷和石脑油,产物包括70万吨乙烯(为100万吨/年新EO/EG产能做原料配套),30万吨丙烯和20万吨丁二烯。

此装置的最大优势在于原材料端选择的多样性和灵活性,公司可根据价格、市场供应和采购需求来决定使用乙烷和(或)丙烷和(或)石脑油作为原料,因此也间接熨平了MTO装置受甲醇价格波动所带来的周期性。预计此装置将于2022年二季度到三季度投产,2023年放量。新EO/EG联产装置有望在今年年底投产,2022年放量。此外,公司可能在今年和明年之间新增30-45万吨的聚丙烯产能。

根据公告显示,2019年全年公司销售环氧乙烷36.35万吨,乙二醇25.74万吨,聚丙烯销售51.29万吨,新增的聚丙烯产能占2019年全年销售的58.49%-87.73%。而新增的70万吨乙烯,按27%转化为环氧乙烷,64%转化为乙二醇,则公司可新增18.9万吨的环氧乙烷和44.8万吨的乙二醇,其新增的产能分别占公司2019年全年销售吨数的51.9%以及174.05%。届时公司的乙二醇产能将大幅得到提升。

尽管聚丙烯价格可能会下跌,但在通胀的大背景下,价格也很难再次跌至2020年4月的低点。倘若按2020年上半年公司销售聚丙烯的平均价格5805元/吨计算,新增的新增30-45万吨的聚丙烯产能,可为公司带来17.42亿元-26.12亿元的营收。同样的,按照2020年上半年公司销售平均价格计算环氧乙烷以及乙二醇,新增的产能可为公司分别带来11.34亿元以及15.64亿元的营收。

在满产满销及不考虑涨价的情况下,上述新增的产能合计约可为公司带来44.39亿元-53.1亿元,倘若价格进一步走强,那么新增产能将为公司带来更多的营收及利润。而当前公司的总市值仅仅为41亿港币,远小于公司未来新增产能能带来的营收。估值极低,市场潜力巨大。

扫码下载智通APP

扫码下载智通APP