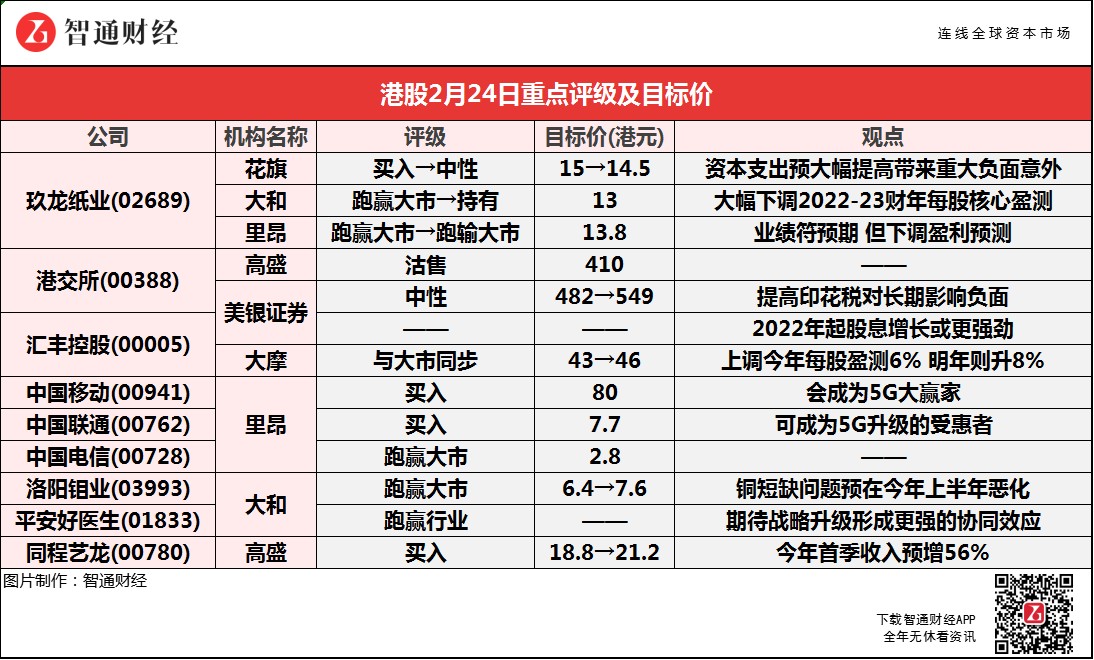

智通每日大行研报︱美银证券指提高印花税 对港交所(00388)长期影响负面

智通提示:

美银证券认为,高昂交易成本将不利于港交所(00388)扩大及吸引投资者,提高印花税对其长期影响负面;

花旗称,玖龙纸业(02689)资本支出预大幅提高带来重大负面意外,恐令短期利润率受压;

大和大幅下调玖龙纸业(02689)2022-23财年每股核心盈测9%至24%,以反映毛利率承压及财务成本上升;

里昂看好中国移动(00941)会成为5G大赢家,而中国联通(00762)可成为5G升级的受惠者,估值吸引;

大和上调洛阳钼业(03993)目标价至7.6港元,铜短缺问题预在今年上半年恶化,至下半年有望缓和。

玖龙纸业(02689)资本支出预期大幅提高 遭多家大行看淡

花旗:玖龙纸业(02689)资本支出预大幅提高带来重大负面意外 恐令短期利润率受压

花旗将玖龙纸业(02689)评级降至“中性”,目标价下调3%至14.5港元,认为债务增加导致2022年净负债率迅速膨胀,近期价格上涨的积极因素,预计2021财年强劲需求前景,利润前景仍然稳定,因此等待再低点。

报告中称,资本支出上升周期是利润率的负指标,而玖纸着手进行重大资本支出上升周期,以解决内地政府的反塑料政策,并寻求高端产品例如牛皮纸、白浆纸面纸板等,资本支出上升周期由债务融资而非股权融资,并且已经安排好。

大和:玖龙纸业(02689)利润率预计进一步受压 大幅下调其2022-23财年每股核心盈测

大和下调玖龙纸业(02689)评级至“持有”,目标价13港元,称新资本开支计划长远属正面,确保增长不受干扰,欣赏管理层的决断。不过,新投资或意味行业现时OCC废纸短缺或差过管理层预期。考虑2021财年上半年盈利能力或已见顶,2022-23财年盈利可见度低,及近期股价上升,该行认为是锁定利润的时机。

该行表示,集团没重大资产负债表风险,但利润率预计进一步受压。该行轻微下调玖纸2021财年每股核心盈测1%,并大幅下调2022至2023财年每股核心盈测9%至24%,以反映毛利率承压及财务成本上升。

里昂:玖龙纸业(02689)中期业绩符预期 但下调盈利预测

里昂将玖龙纸业(02689)评级降至“跑输大市”,目标价13.8港元,认为集团上半年业绩符合预期,调整后利润增长62%,但由于禁止进口旧瓦楞纸箱(OCC),成本结构性上升将测试造纸商的提价能力,资本支出的飙升在长期增长之前增加压力。

香港拟将股票交易印花税提高至0.13% 港交所(00388)股价遭重挫

高盛:予港交所(00388)目标价410港元 评级“沽售”

高盛发布研报称,港交所(00388)去年第四季收入胜预期3%,若撇除投资收益则胜预期2%,很大程度上要归功于预期的存托收益。存托收入往往在不同季度受到季节性影响。成本比高盛预期高9%为13.4亿元。

该行认为,港交所面临的上行风险,包括互联互通扩展带来的成交量或高于预期,产品发展更好,令期货市场流动性更佳,及改革加速成交。

美银证券:提高印花税对港交所(00388)长期影响负面 评级“中性”

美银证券维持港交所(00388)“中性”评级,目标价上调13.9%至549港元。公司业绩强劲但相信正面推动因素已在股价反映,另上调港股今年日均成交预测由1500亿元升至2000亿元,调高港股明年日均成交预测由1700亿元升至2400亿元,上调今明两年盈测12%至15%‵。

该行认为,政府上调股票印花税税率提议,对港交所短期营业额影响属中性的,因为港股市场依然强劲,投资者倾向于忽略交易成本的上升,而证券经纪可能会降低散户投资者的佣金率。但从长期来看,高昂的交易成本将不利于港交所扩大及吸引投资者,构成负面影响。

报告提到,港股属全球交易成本最高的主要市场之一。对于普通投资者而言,其交易成本包括:1)佣金介于0.03至0.25%、2)印花税0.10%(上调后为0.13%)、3)交易征费为0.0027%、4)交易费用0.005%及5)清算费0.01%。

该行称,印花税是交易成本的主要部分,尤其是在经纪降低佣金率时。随着越来越多的线上证券交易,并将其佣金率从传统的15至25个基点降低到5至10个基点,印花税在总额中所占的比例进一步增加。当市场强劲时,投资者往往会忽略成本的上涨,而佣金率的下降也将使总体成本基本保持不变,甚至更低。但对于机构投资者而言,由于不太可能大幅降低佣金率,其影响将更加不利。

汇丰控股(00005)盈利胜预期 并恢复派息 获大行唱好

美银证券:汇丰控股(00005)今年成本或达到峰值 2022年起股息增长或更强劲

美银证券研报中称,汇丰控股(00005)排除“近期”回购的可能性,并预计重组会降低盈利,故今年不会进行回购。2022年开始资本建设,有望获得额外的资本回报,2023年底或有180亿美元的盈余。

该行表示,汇控更新战略“转向亚洲”的目标是亚洲收入在中长期实现双位数增长。战略和美元疲软也使成本超出目前的共识和限制风险加权资产(RWA)净减少额。出售法国零售业的讨论仍在进行中,欧美部地区正在缩减规模,但没有推出资本市场业务线。

报告提到,汇控恢复15美仙股息处于允许范围的上限,并且优于该行预期的12美仙;将2021年的股息预测上调1美仙,至17美仙,这低于市场普遍预期的24美仙。对2021年的股息预测是设定在每股普通股盈利的40%至55%之间指导,但预期如果出售法国继续进行并实现亏损,将高于预期。

大摩:上调汇丰控股(00005)盈利预测 认为收入势头属中期估值重评的关键。

大摩发布研报称,汇丰控股(00005)盈利胜预期,并恢复派息,第四季经调整税前盈利胜市场预期23%,主因收入增加和拨备减少,拨备前经营盈利也胜市场预期3%,抵销成本上升。考虑业绩、外汇变动及税务开支减少,大摩升汇控今年每股盈测6%,明年则升8%。

大摩预计,2022-23年汇控分派比率分别达47%及50%,明年将恢复20亿美元回购。并相信其第四季的数字加上策略公布可支持股价,相信成本控制计划现实并有望达成,并对汇控中期在重组后利用自有资金投资的展望感鼓舞,不过现时市场已预期汇控有形资产回报将逐渐改善至明年,相信未来股价需靠净收入增长支持。

里昂:三大电讯运营商走出低谷 中国移动(00941)会成为5G大赢家

里昂发布研报称,看好中国移动(00941)会成为5G大赢家,而中国联通(00762)可成为5G升级的受惠者,因估值吸引,维持两者“买入”评级,目标价分别80港元及7.7港元,中国电信(00728)评级“跑赢大市”,目标价2.8港元。

该行认为,中资电讯股近日走出谷底,内地三大电讯商第四季服务收入增长加速至6-7%,预计今年续升5%,主要由5G和工业工联网带动。目前,中资电讯股业务持续改善,估值低廉。国内5G用户在去年底已超3亿,预计今年数字可倍增,三大电讯商会继续扩大5G网络基站,并利用低频宽基站扩展,扩大覆盖支持工业应用。

大和:上调洛阳钼业(03993)目标价18.75%至7.6港元 并调高今明两年每股盈利预测各11.3%

大和研报中称,铜价及钴价年初至今进一步反弹,符合该行认为今年是电池/电动车材料“超级周期”的观点,预期铜短缺问题会在今年上半年恶化,至下半年才有望缓和。洛阳钼业(03993)于1月29日公布今年的生产指引,其中于刚果民主共和国的铜钴业务指引超出该行原先预期,相信集团今年向好的生产指引,可为盈利带来额外支持。

大和:看好战略升级形成更强协同效应 重申平安好医生(01833)“跑赢行业”评级

大和看好平安好医生(01833)核心在线咨询强劲的商业化模式,并期待2021年战略升级形成更强的协同效应。2020全年日均咨询量达到90.3万,较2019年上涨23.9%。到2020年底,累计咨询量同比增长49%至10亿人次,认为这增强了平安好医生在人工智能领域的竞争优势。

财务数据方面,平安好医生2020年营收68.66亿元,同比增长36%(2020年下半年同比增长48%),远超出市场预期的6%及大和预期的13%;毛利率同比上升4.1%至27.2%。该行预计到2021年,随着国家推进健康中国建设的相关战略,平安好医生将强化与平安集团医疗生态圈协同,利用产品、渠道、服务及政府合作伙伴关系的深化帮助其建立强大的护城河。

高盛:对同程艺龙(00780)明年收入预估保持不变 目标价上调12.8%至21.2港元 评级“买入”

高盛发布研报称,据交通部数据,农历新年旅客出游数字较2019及2020年相比大幅减少76.8%及34.8%,相反东部地区及热点城市本地消费及餐饮活动大增,宅渡假、短途本地旅行愈趋受欢迎。

高盛预期,今年首季同程艺龙收入增长为56%,此前估计为90%,估计新年过后首季住宿预订收入将达到2019年同期恢复107%,交通收入则恢复到2019年水平的约69%。

扫码下载智通APP

扫码下载智通APP