后疫情时代,估值高昂、支出猛增的Airbnb(ABNB.US)还有多少生命力?

智通财经APP获悉,Airbnb(ABNB.US)将在2月25日美股盘后公布第四季度和全年业绩,并举行作为上市公司的首次财报电话会议。对于Airbnb招股说明书中强调的3.4万亿美元的总可寻址市场(TAM),投资者和分析师一直在进行持续的辩论,但研究机构SimpliStk认为,不能忽视Airbnb通过看似成功的运营效率提升所带来的盈利潜力。

TAM被高估还是低估?

Airbnb的商业模式一点都不难理解。简单来说,其将想要体验的人与能够满足这种体验的人连接起来。而这种模糊性或者更恰当的说,是TAM背后的驱动力。看似开放性的一切,说白了就是商业模式的辉煌。

SimpliStk表示,Airbnb宣称有3.4万亿美元的市场机会,但目前年收入只有50亿美元。如果能获得这个市场机会的一小部分,Airbnb肯定会加入苹果(AAPL.US)、微软(MSFT.US)、亚马逊(AMZN.US)和谷歌(GOOGL.US)等市值巨头的行列。

有的投资者提出Airbnb对TAM严重高估,有些则持相反的观点。事实上,这两个阵营都能提出合理的论点,这将使Airbnb在未来几年内成为一个异常有趣的企业。

认为被夸大的阵营对这一概念嗤之以鼻,他们的论点是3.4万亿美元的TAM实际上是无法实现的。这个论点的依据是,Airbnb只收取与房东和消费者之间的中介费用。所以假设,如果其能全部实现所吹嘘的3.4万亿美元的TAM,那么公司有望产生3400亿美元的收入。毫无疑问,这一论断是合理的,但更重要的是正确的,TAM代表了整个市场,实际上也是Airbnb的目标。因此,人们可以推测,该公司目前50亿美元的营收,只占3400亿美元可用营收的1.4%。

相反,认为Airbnb在当前TAM之外还有机会的阵营,则对其充满期待,认为该公司的定位是成为最终支撑整个体验市场的底层支撑结构。简而言之,Airbnb将成为一家拥有亚马逊、谷歌和Salesforce(CRM.US)于一身的公司。所有这些属性都被囊括在一个整洁的用户友好的社交网络中。

例如,Airbnb可以利用旅游业的B2B联系,在与房东的关系中增加收入。Airbnb能够让房东与其他专业服务(如清洁、维护、安全和物业管理)建立业务关系联系。对房主和客人来说,这种B2B连接将使投资物业所有权和托管变成更愉快和一致的体验,更不用说为公司增加收入了。

随着越来越多的房东成为Airbnb大家庭的一员,他们都将寻求与地理上更贴切的竞争对手区分开来的方法。竞争将被证明是对Airbnb极为有利的,因为房东们将开始向地区联盟寻求一揽子服务,以增强体验。餐厅、交通、游乐园、景点和其他娱乐活动都将开始进入Airbnb的连接世界。

所以,具有讽刺意味的是,TAM论点的双方都有些正确。在Airbnb发展的早期阶段,如何定义TAM其实并不重要。SimpliStk认为,不管现在市场看到的数字如何,增长机会都不会改变。Airbnb商业模式具备颠覆性及创新性,最终将创造出更多的市场机会。但更重要的是,这些TAM如何以及何时才能转化为可持续的盈利能力?

运营盈利能力至关重要

投资者在评估高成长性公司时,通常会参考价格与销售的估值指标。当公司的收入攀升,而利润方面却几乎没有增长时,市销率就显得尤为依赖。目前,Airbnb的交易价格约为每股200美元,按照50亿美元的收入计算,其市盈率接近25倍。对比最近上市的Snowflake(SNOW.US)和DoorDash(DASH.US)的市销率倍数分别为140倍和21倍。三者有独特的相似之处,因为在数字化快速发展的世界里,它们都依靠快速增长来支撑高耸的市盈率。接下来从运营的角度来看看Airbnb的不同之处。

必须指出的是,和许多软件应用公司一样,Airbnb的投资者很可能会接受更高的市销率倍数。这一切都归结于看好其以较少的资本支出、较高的毛利率和更容易管理的运营成本来扩大规模的能力。

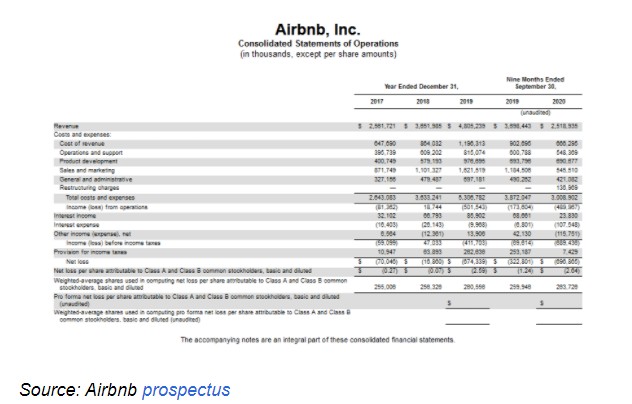

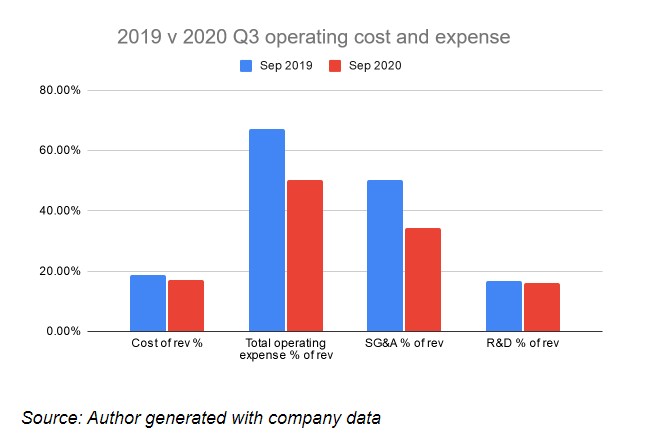

下面的柱状图显示了以收入百分比衡量的运营成本和费用。请注意,自2017年以来,Airbnb的收入成本一直稳定在25%,因此它似乎很好地处理了持续实现75%的毛利率。

但是,图中清楚地显示了总运营费用的上升趋势,这几乎侵蚀了所有稳定的毛利率。仔细观察可以发现,研发支出是造成这段时间营业费用增加的主要原因。事实上,这部分开支似乎和毛利率一样稳定。因此,最近的不稳定仅仅体现在研发支出上,这一事实应该有助于缓解投资者的担忧。研发支出通常与以预期投资回报率为前提而选择的项目相关联。而Airbnb还处于起步阶段,研发投资必然会追求高收益和容易实现的投资回报率。

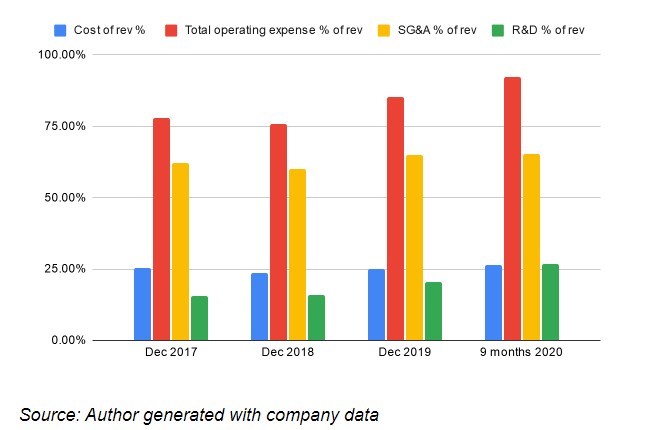

而下面的柱状图显示了2019年第三季度和2020年同期的年度运营成本和费用比较。必须指出的是,与上述总体年度数据相比,最值得注意的是,Airbnb在研发支出面的显著改善。第三季度该部分的减少降低了整体运营费用,使公司进入盈利领域。

就像许多不需要大量扩张性资本支出就能实现可扩展性的公司一样,Airbnb在不需要太多额外运营成本或开支的情况下就能实现增长。SimpliStk认为,无论Airbnb实现了多少增长或收入扩张,高毛利率都是可持续的。销售管理和研发费用将随着公司对自身定义的变动而更频繁地波动。然而,这正是Airbnb给予投资者最大回报的地方。随着收入的增加,由于这类业务固有的规模经济性,运营费用占收入的比例应该会大幅下降。

Airbnb已经在全球拥有业务,因此相对于地域支持的成本不需要扩大太多来吸收额外的收入增长。同样的规模经济也适用于研发支出。换句话说,Airbnb可以在不增加太多运营费用的情况下扩大规模。再加上稳定且高收益的毛利率,公司就有了一个快速将营业收入转化为正值的秘诀。

疫情不确定性正在下降

和所有依靠人们出行来赚取销售收入的公司一样,Airbnb将从新冠疫苗的大规模接种中大大受益。在不久的将来,大家都会重新走出家门开始旅游消费。请放心,Airbnb会在那时帮助游客们花掉这些钱。

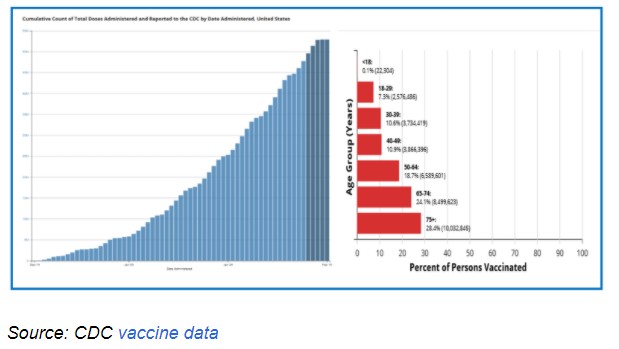

虽然新冠疫苗的分发似乎进展缓慢,但它确实在取得进展。下面的图表摘自美国CDC网站,清楚地显示了这一进展。通过对这些价格的快速计算,可以发现,对于Airbnb和旅行者来说,这个夏天似乎将变得非常美好。

结论

SimpliStk正乐观地等待Airbnb上市后的第一次财报电话会议,以获得关于TAM和运营指标的更多信息。基于小样本量很难确定趋势,但早期指标指向公司实现盈利是早晚的事。如果Airbnb真的能处理好运营开支和业务之间的平衡,该机构预计收入增长也会受益。一个稳定的运营成本结构会让人相信,公司的经营战略、销售和市场营销、客户支持和产品开发团队都已就位,可以支撑大部分地域扩张的所有条件。

SimpliStk目前非常看好Airbnb,并预计将继续长期持有该股,也将密切关注此次财报电话会议。增加的运营清晰度应该会让分析师和投资者有更好的机会为未来盈利模式建立基础的分析框架。除非有任何重大的或未知的负面因素,如果股价有任何疲软,SimpliStk将寻求增加其在Airbnb上的头寸。

扫码下载智通APP

扫码下载智通APP