盘点那些H股优质计算机公司:成长性赛道、龙头企业、估值合理

本文来源于国盛证券的研究报告。

摘要

随着港股配置共识不断强化,潜在资金体量达万亿规模,行业配置上机构投资者更偏好互联网、可选消费等新经济方向。对于港股计算机板块,部分满足“成长性赛道、龙头企业、估值合理”标准的H股优质计算机公司将作为A股重要补充,包括部分市场认知不足的低估行业领军企业有望成为配置首选。

云ERP:数字化、国产化共振打开成长空间,云化改善商业模式,规模效应显著增强。金蝶国际在产品云化进度、产品竞争力及经营指标等多维度领先,有望成为机构重点关注标的;浪潮国际行业地位与产品实力超出市场认知,估值极具吸引力;畅捷通作为小微企业数字化转型服务商,2021年1月14日,用友网络发布畅捷通拟于A股上市的提示性公告,或将迎来重新估值。

行业云:考虑下游需求渗透率与支付能力,房地产信息化龙头企业明源云,有望享受SaaS产品与ERP解决方案双轮驱动增长。核心逻辑在于:公司所处赛道渗透率极低,成长空间广阔,享受一定高估值,映射到微观报表,2019年年报,公司ERP业务、SaaS业务营收分别维持近30%、55%增速,SaaS业务占比不断提高至50%左右,ERP营收中非软件许可收入占比达70%,ERP云化进度持续推进,同时公司区域合作渠道不断扩展,成长确定性进一步加强。

第三方云管理服务市场:关注伟仕佳杰,传统业务稳健发展,云管等新业务改善营收结构、盈利质量和估值水平。作为亚太地区领先的IT分销与服务商,公司正加速云计算和数字化转型布局。云计算快速发展催生并壮大了第三方云管理市场。据Gartner统计,2019年中国第三方云管理市场规模达5.6亿美元,同比增速为83%,预计2019-2023年CAGR将达到54.7%,公司凭借优质客源与项目经验积累,具备一定先发优势。

安全边际较高的计算机龙头企业:金山软件。办公软件业务中To C订阅业务的月活数量、客户付费率与单客户价值仍处于上升通道;To B业务受益于国产替代,凭借高性价比有望进一步提高政企市场覆盖率;游戏作为公司的现金流业务由西山居运营,成功打造出经典武侠IP剑网系列,随着办公软件与云业务收入占比提升,游戏营收扰动将有所下降。

风险提示:政府财政支出不及预期风险;经济下行超预期风险;行业竞争超预期风险。

正文

一、港股吸引力不断增强,部分新经济公司质地更佳

随着港股配置共识不断强化,潜在资金体量达万亿规模,行业配置上机构投资者更偏好互联网、可选消费等与A股互补的新经济方向。截至2021年2月10日,国内上市可投资港股的非货币基金超1000支,总规模已达2.7万亿人民币。行业配置上,机构投资者更偏好互联网和可选消费,个股方面,截至2021年2月10日,公募持有港股市值靠前个股分别为腾讯控股、美团、小米集团、颐海国际、药明生物、金蝶国际、华润啤酒、舜宇光学科技和安踏体育等,对于新经济个股关注度更高。

对于计算机板块,部分满足“成长性赛道、龙头企业、估值合理”标准的H股优质公司将成为A股重要补充,作为港股计算机配置首选,在具体标的选择过程中,同时考虑“行业空间、成长趋势和竞争壁垒”,梳理如下领域及个股:

(1)云ERP:金蝶国际在产品云化进度、产品竞争力及经营指标等多维度领先,有望成为机构重点关注标的;浪潮国际行业地位与产品实力超出市场认知,估值极具吸引力;畅捷通作为小微企业数字化转型服务商,估值修复渐入尾声,2021年1月14日,用友网络发布畅捷通拟于A股上市的提示性公告,或将迎来重估值。

(2)行业云:地产信息化龙头企业明源云,核心逻辑在于:所处赛道渗透率仍低,成长空间广阔,映射到微观报表,2019年年报,公司ERP业务、SaaS业务营收分别维持近30%、55%增速,SaaS业务占比不断提高至50%左右,随着渠道不断扩展,公司收入增长确定性进一步加强。

(3)第三方云管理服务市场:关注伟仕佳杰,作为亚太地区领先的IT分销与服务商,公司正加速云计算和数字化转型布局。据Gartner统计,2019年中国第三方云管理市场规模达5.6亿美元,同比增速为83%,预计2019-2023年CAGR将达到54.7%,公司凭借优质客源与项目经验积累,具备一定先发优势。

(4)安全边际较高的计算机龙头企业:金山软件,办公软件业务中To C订阅业务的月活数量、客户付费率与单客户价值仍处于上升通道;To B业务有望受益于国产替代,同时凭借高性价比进一步提高政企市场覆盖率;游戏作为公司的现金流业务由西山居运营,成功打造出经典武侠IP剑网系列,随着办公软件与云业务收入占比提升,游戏扰动将有所下降。

二、云ERP:数字化、国产化打开成长空间,云化改善商业模式

美国多家SaaS厂商市值超千亿美元,中国SaaS厂商较之仍有差距,部分港股标的质量优于A股。中美两国SaaS赛道均诞生了一些标杆型企业,营收能力和产品成熟度方面,中国的SaaS领先厂商的实力与美国Salesforce、Shopify等相比仍有一定差距,同时美国优质厂商覆盖了多条细分赛道,诸如CRM、视频通信、零售电商和协同办公等领域均出现成熟的SaaS产品,而中国头部厂商主要集中于ERP、零售电商等赛道,尚未实现细分赛道的全覆盖,即使转云进度不断推进,许多企业营收主要仍来源于传统软件,SaaS赛道仍将是好公司的摇篮。

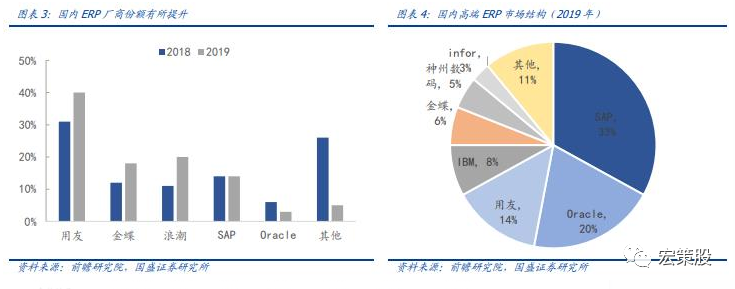

ERP赛道:企业数字化转型浪潮下,云转型、国产化机会巨大。ERP作为企业信息化及企业管理系统的核心,决定了公司生产和经营效率,企业数字化转型浪潮下,ERP行业需求有望保持稳健增长,同时ERP系统自主水平对于信息安全具有重要意义。根据《财富》发布的2020年世界500强排行榜中,中国以133家上榜企业(含中国台湾9家)超过美国,成为上榜企业总数世界第一。目前国内高端ERP市场中,国外厂商占据超50%份额。典型的,腾讯、阿里等互联网巨头目前仍使用Oracle、SAP等产品,随着国产厂商ERP产品性能不断迭代优化,用友、金蝶逐级提高市场份额,潜在可替代空间近百亿,有望带动国产ERP厂商营收迎来结构性增长。

预计金蝶、用友、浪潮2020年ERP云化比例有望达到58%/45.5%/22.5%。三家推出低代码开发平台时间先后顺序为:金蝶苍穹2018.8、浪潮iGIX 2019.8、用友YON BIP 2020.8,研发实力及客户案例、PaaS平台复用元素均具备较强实力。

金蝶云化进度领先,浪潮国际显著低估。目前,各ERP厂商已发布基于云的新一代产品。金蝶国际在产品云化进度、订阅式服务收入占比、续费率与续约率、中台建设进度等多维度处于行业领先地位,有望成为南下资金重点关注对象,浪潮国际在产品技术实力、收入质量等较好情况下,估值极具吸引力,随着纳入港股通标的,估值或将迎来重估。

从产品营收结构看,用友2020年传统软件ERP 42亿(预计-15%yoy),34.6亿云ERP(全年增速取前三季度+76.4%yoy),合计77亿RMB,整体16X PS;金蝶2020年传统软件ERP 13.7亿(-30%yoy),19亿云ERP(+50%yoy),合计33亿RMB,整体40X PS;浪潮国际2020年预计15.5亿元传统软件ERP收入(-10%yoy,疫情影响),4.5亿云ERP业务收入(+30%yoy),合计20亿RMB收入,整体2X PS。

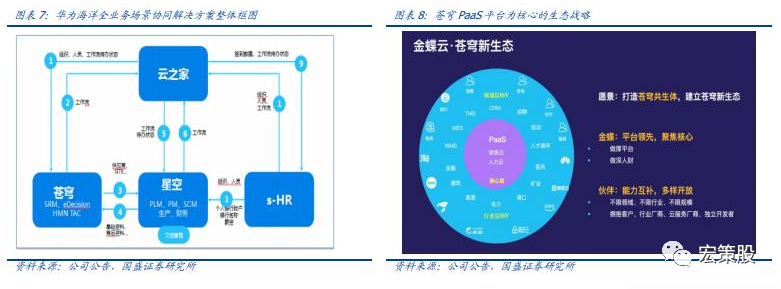

金蝶国际在云化进度、产品竞争力及经营指标等多维度领先,未来国产份额与客均单价有望进一步提升。公司面向大型客户推出苍穹数字化平台,苍穹作为国内首款自主可控及云原生架构的大企业云服务平台,已入选Gartner全球高生产力PaaS供应商目录,已申请专利超过150件,涵盖了云原生技术、应用软件发展、企业管理等各方面的技术创新。截止至V2.0版本,苍穹已经发布超过20项云服务以及超过140项业务应用,产品涵盖十五大解决方案。2020上半年苍穹应用市场上线运营ISV伙伴超过220个,上架应用市场产品数量超过120个,覆盖9大行业包括医药流通、建筑、钢铁等。

公司面对成长型企业推出云星空,应用涵盖财务、供应链、制造等多领域,续约率、续费率分别为82%、87%左右,其中新客户数量占比超过90%。截至2020年半年报,星空客户主要采购财务云、供应链云,随着企业数字化转型对于新模块需求上升,以及产品迭代打磨与加大推广,客均单价有望不断提升。

浪潮国际核心逻辑:公司行业地位、产品完备度与技术能力高于认知,估值极具吸引力。

(1)行业地位高于资本市场认知

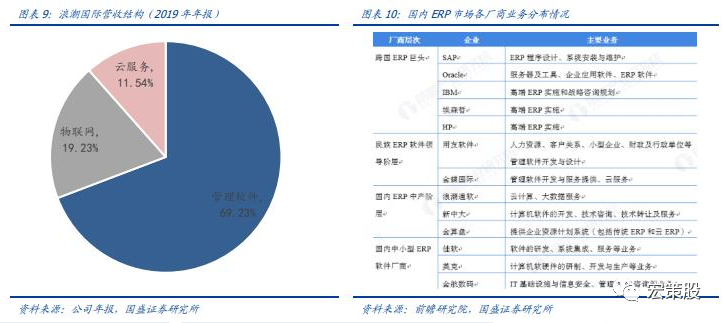

浪潮国际为浪潮集团旗下ERP业务公司,通用型ERP,ERP行业市占第三(集团ERP排名第一),业内知名,优势赛道为粮食、敏感行业、建筑及央企国企,目前拓展公共事业客户。根据公司2019年年报,营业收入主要来源于粮食行业(根据IDC数据,份额排名第一,服务中粮、中储粮十几年,客户关系良好);敏感行业(份额第一),建筑行业(ERP份额第二);剩余营业收入主要来自非制造业如城投、公共事业、交通运输等;

(2)产品线完备、技术能力高于认知

收入以大企业为主,公司大中型产品GS系列(对标用友NC、金蝶EAS)贡献主要营业收入来源,中小型产品PS Cloud(对标用友U8 Cloud、金蝶星空)贡献部分营收,其次为小微云(对标用友畅捷通、金蝶精斗云)。

公司背靠浪潮集团研发中台,技术能力与金蝶用友差距不大,三家推出低代码开发平台时间先后顺序为:金蝶苍穹2018.8、浪潮iGIX 2019.8、用友YON BIP 2020.8,研发实力及客户案例、PaaS平台复用元素积累可见一斑。

(3)股东背景优势,国产替代潜在空间大

浪潮信息为国内份额最大的国产服务器公司,浪潮云是国内一线IAAS提供商,公司凭借股东背景,在软件销售客群获取与项目实施上占据优势。国内SAP和Oracle ERP产品主要聚焦于大型集团客户,浪潮客群大部分为央企、国企、大型民企及敏感行业,浪潮国际是国产ERP前三名中唯一国企背景供应商,在大型央企国企、敏感行业的国产替代选型过程中优势明显,随着技术实力与产品性能不断迭代打磨,潜在替换空间广阔。

公司的行业地位与产品实力超出市场认知,估值极具吸引力,针对浪潮国际的发展历程与资本市场表现做如下复盘:

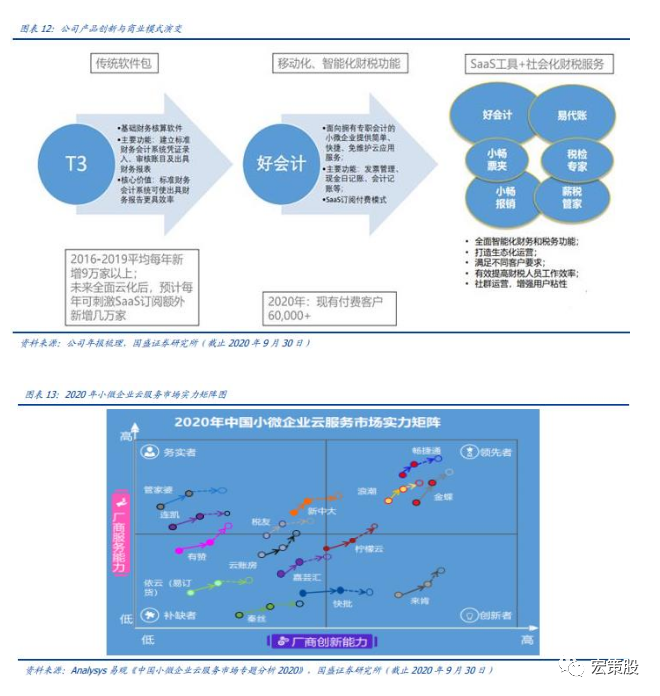

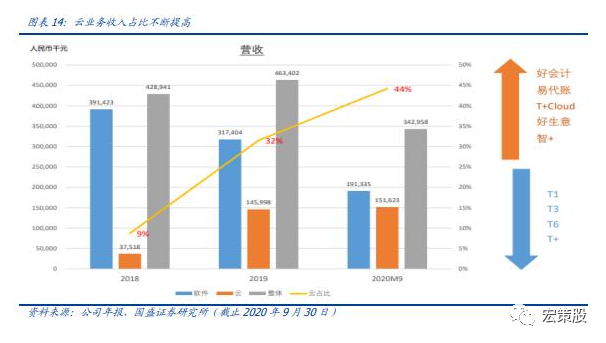

畅捷通主要针对传统小微企业财务及管理转型问题,通过技术赋能,助力企业业务在线,改变传统的经营业态,提高生产经营效率。截至2020年半年报,公司传统软件贡献约56%总营收,其次为好会计等智能财税产品、云ERP产品、智能营销产品,分别占据云业务收入约18%、53%和6%份额。核心投资逻辑在小微企业公有云订阅服务需求旺盛,公司产品竞争力处于市场领先地位,云化进度良好,缺点在小微企业生命周期短、支付能力相对有限,持续关注续约率与续费率指标。

公司在小微企业市场处于领先地位。根据公司官网信息,参考企业付费用户数、小微云服务收入水平,畅捷通好会计在云财务市场、T+Cloud在云ERP市场覆盖率第一,结合云进销存等产品服务,畅捷通整体在云服务市场覆盖率第一,约占16%,金蝶约占13%,浪潮约占9%,未来整体市场的集中有望进一步提高。成长性方面,畅捷通2019云业务收入同比增长289%,增速保持行业第一。技术创新方面,各家均投入了较大的研发资源,畅捷通专利数及应用较多,对业务推进是很好的保障。

根据公司披露及云ERP产业调研情况,公司云业务进展良好,CAC保持下降趋势,ARPU与流失率在2020年疫情冲击之下,依然保持相对稳定,LTV/CAC比率持续改善,已接近3X 比较理想的状态。截至2020年第三季度,公司ARR同比上升55%,环比上涨24%,现有客户9.77万户,保持良好增长态势,奠定成长基础。

三、明源云:地产信息化龙头企业,SaaS与ERP成长空间广阔

地产信息化龙头企业,ERP解决方案与SaaS产品有机联动,共同驱动营收增长。明源云集团自2003年成立以来,公司一直致力于推动中国房地产业的数字化转型。通过结合深厚的行业知识与不懈的产品创新,公司开发了一套全面的、针对行业的ERP解决方案和SaaS产品,以助其管理广泛的业务流程,包括销售及营销、采购、成本管理、项目管理、预算以及房地产资产管理。据Frost & Sullivan数据,公司是中国房地产开发商的第一大软件解决方案提供商,按2019年的合约价值计公司占有24.6%的市场份额。在此市场中,按合约价值计,公司亦为ERP解决方案及SaaS产品这两个领域的最大提供商,分别拥有25.1%和23.3%的领先市场份额。

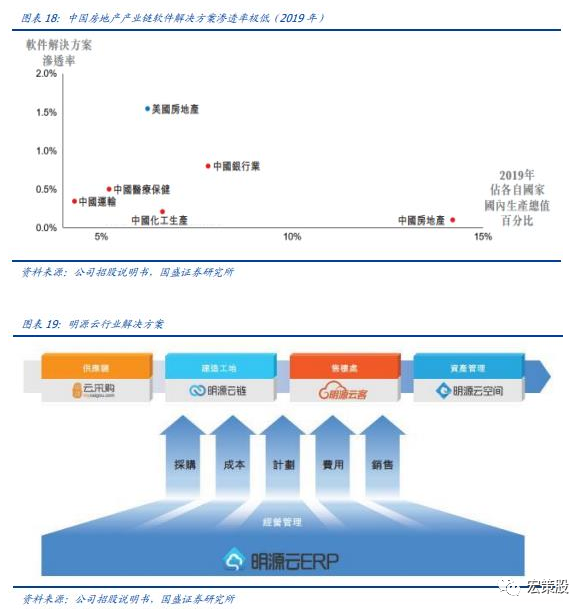

逻辑一:公司所处赛道渗透率极低,成长空间广阔,享受一定高估值。中国房地产产业链软件解决方案市场渗透率极低,行业成长空间广阔,2019年中国房地产产业链软件解决方案市场渗透率为0.10%,远低于美国市场的1.55%,随着科技不断发展以及房地产开发商及其他产业参与者对进行数字化、精简化及最优化运营的需求日益增长,房地产产业链软件解决方案市场展现出巨大的增长潜力,据Frost & Sullivan,中国房地产行业软件解决方案2024年市场渗透率将达0.30%,将呈现快速增长态势,得益于所处赛道空间与快速成长趋势,截至2020年12月31日,公司PS(TTM)为53倍。

逻辑二:营收保持较快增长,同时结构不断优化,SaaS产品收入占比不断提高,ERP云化持续推进。2019年年报,公司ERP业务、SaaS业务营收分别维持近30%、55%增速,SaaS业务占比不断提高至50%左右,公司房地产ERP业务服务绝大部分百强房企,尤其是售楼软件模块。随着中国房地产行业软件解决方案市场渗透率不断提高,公司作为地产信息化龙头企业,SaaS产品与传统ERP产品有望维持当前增长趋势。

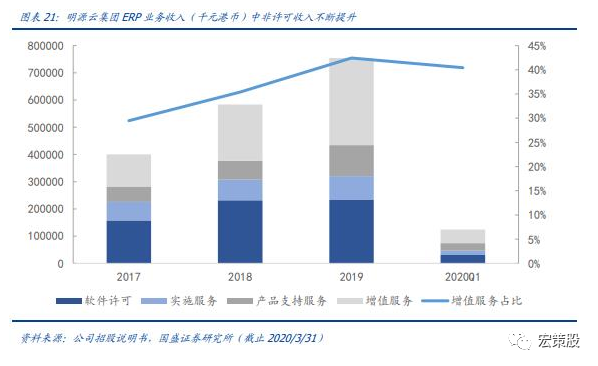

从ERP业务收入结构看,云化进度不断推进。公司ERP解决方案收入由四个部分组成:软件许可、实施服务、产品支持服务、增值服务。公司2017年正式提出云ERP战略,从各项业务收入占比看,增值服务占比提升趋势明确,而软件许可业务占比逐年降低至30%左右,非软件许可业务收入占比达70%,表明公司ERP业务采用本地部署、许可收费方式占比下降,云化进程不断提高。

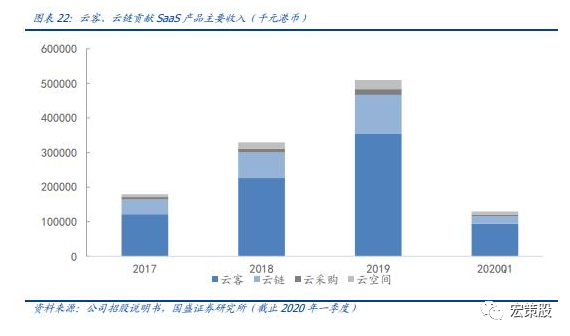

云客、云链贡献SaaS产品主要收入,仍维持较高增速水平。公司的SaaS产品帮助房地产开发商及其他房地产产业参与者优化其采购、建造、营销、房地产资产管理,具体SaaS产品包括云客(收入占比约70%)、云链(22%)、云采购(3%)及云空间(5%),可满足房地产开发商、供应商、资产管理公司、物业管理公司以及房地产产业链上的其他产业参与者的各种需求,2019年的百强地产开发商中有97家,至少订阅公司一种SaaS产品,ARPU值仍处于上升通道。

据Frost & Sullivan,按2019年收入及所服务房地产销售处数目统计,云客是中国排名第一的面向房地产开发商的新房营销和案场管理工具。其为房地产开发商提供创新的数字营销及案场管理工具,以产生销售线索、辨识潜在物业买家、促进合约签立及按金付款,并管理售楼处的整体营运。凭借云客,房地产开发商能够加强客户获取及客户关系管理能力、加强与第三方房地产销售代理及经纪之间的互动,并优化售楼处的运营,从而使房地产开发商能提升销售业绩、标准化及精简化整个销售流程,并加强客户的售后服务。

逻辑三:增强区域销售渠道,拓展区域性房地产开发商及房地产产业链上的其他参与者的多元化客户群体,成长确定性进一步加强。公司计划利用自身在头部房地产开发商中的声誉和广泛的区域渠道合作伙伴网络进军区域性市场,并吸引更多中小型区域房地产开发商订阅ERP解决方案及SaaS产品。据公司招股说明书披露,中国约有30000家中小型及区域房地产开发商,公司仅向其中小部分提供过服务,随着区域渠道建设不断完善,“房地产行业红线”倒逼企业提高经营效率,房地产信息化市场仍有巨大增长空间。

四、伟仕佳杰:传统业务维持稳健,云管业务具备优势

伟仕佳杰是亚太区领先的科技产品渠道开发商与技术方案集成服务商。于1991年成立,2002年在香港主板上市,已被纳入港股通。公司业务遍布中国、新加坡、马来西亚等东南亚9个国家,通过50000家渠道伙伴,服务19亿人群。业务板块包括企业系统、云服务、消费电子及配件。集团与全球知名的科技品牌均有稳固及长期的合作关系,合作方包括惠普、苹果、戴尔、华为、微软、联想、英特尔、甲骨文等300多家世界500强科技企业。公司亦长期为政府、金融、通信、交通、制造、能源、教育、医疗等行业客户提供云到端的全方位信息系统解决方案和建设服务。

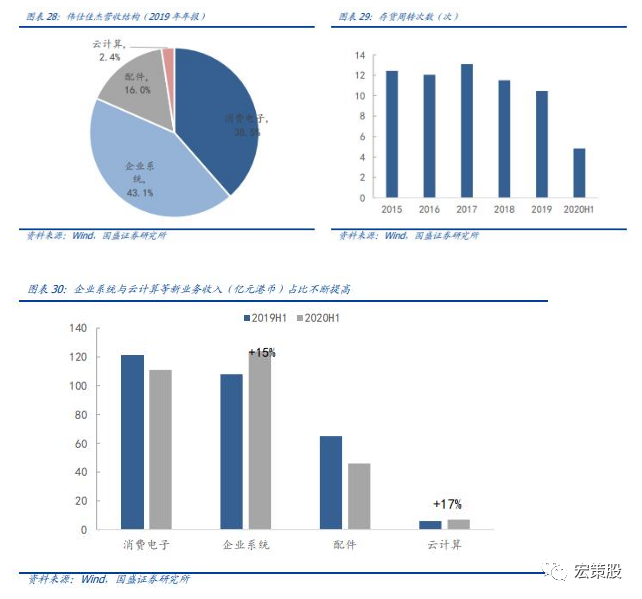

积极把握产业趋势,云计算、企业系统等新业务营收占比不断提高,疫情冲击不改净利润新高,侧面验证公司管理效率。公司主业布局企业系统、消费电子、云计算、配件四大板块。具体业务包括云计算、人工智能、游戏娱乐、数据分析/可视化、物联应用、等领域,自2002年上市以来,营收年均复合增速达28%。2020年上半年疫情之下,公司营收达288亿港元,同比下降约4%,同期净利润为4.21亿港元,同比增长7%,侧面验证公司管理效率良好,同期企业系统与云计算业务同比逆势增长15%、17%,新业务在总营收占比不断提高。

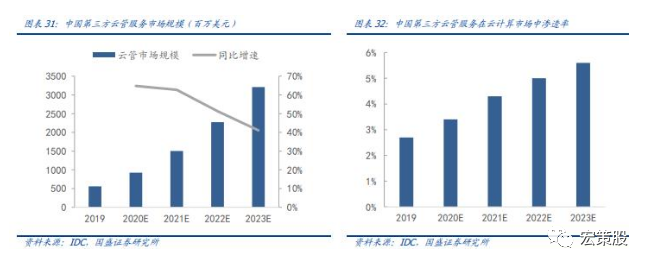

中国公有云、私有云和混云的快速发展催生并壮大了第三方云管理市场。IDC《中国第三方云管理服务市场份额报告,2019》数据显示:2019年,中国第三方云管理服务市场规模达到5.6亿美元,同比增长82.6%,2019-2023年预期内该市场复合增长率将达到54.7%,2023年市场规模预计达到32.1亿美元。多云或混合云需求强劲驱动云管理服务市场增长。国内主要公有云服务商均推出了公有云同技术架构的私有云版本,再加上私有云领域原有的众多解决方案,同一服务商的多个云服务(同源异构),不同服务商的多个云服务(异源异构)的混合云管理需求与日俱增。

IT服务商不断扩展云管理服务业务,伟仕佳杰具备较强的客户积累和经验,占据一定先发优势。2020年11月23日,公司并购了中国领先的云管理平台软件和服务提供商云星数据,被收购标的核心业务之一为多云管理平台Right Cloud,帮助企业轻松构建和管理多云环境,使企业能综合管理、利用多个云平台的能力,更灵活和快速的满足复杂、多变的业务需求,云星数据已获得华为云,AWS 云咨询及阿里云等多云管理平台领域合作伙伴认可。公司在企业IT需求领域具有较强的客户积累和经验,同时在人工智能(AI)和大数据等垂直领域具备一定技术服务优势,公司切入第三方多云管理服务市场具备一定先发优势,业务也有望从单一管理向咨询业务等复合服务演变。

公司传统业务有望稳健发展,云管理服务等新业务将改善收入结构、盈利质量与估值水平。云管业务参考可比公司,2019年9月,国内大数据企业杭州数梦工场完成B轮融资,金额达6亿元人民币。此轮融资由浙江省国企改革基金和浙商创投联合主投,B轮后,数梦估值已达15亿美元,而公司当前市值约125亿港币,在传统业务稳健发展,新业务持续推进的背景下,估值具有优势。

五、金山软件:办公软件空间广阔,经典游戏IP长青

办公软件成长空间广阔,游戏业务经典IP持续创造现金流,当前市值为1050亿港币,具备一定安全边际,南下资金有望持续关注。公司主营业务包括办公软件与云业务、游戏业务,2019年各自贡献约67%、33%营收。公司旗下金山办公是我国办公软件领军企业,随着正版保护不断强化与付费意识的提升,To C订阅业务的月活数量、客户付费率与单客户价值仍处于上升通道;To B业务有望受益于国产替代,同时凭借高性价比进一步提高政企市场覆盖率;游戏作为公司的现金流业务由西山居运营,成功打造出经典武侠IP 剑网系列,同时多款新手游推迟至2021年一季度发行,值得期待。金山办公当前市值为1946亿元人民币,52.71%股权比例对应约1025亿元人民币,公司具备一定安全边际,业务布局良好,截至2021年2月10日,港股通合计持有公司总股本28.45%,有望迎来南下资金持续关注。

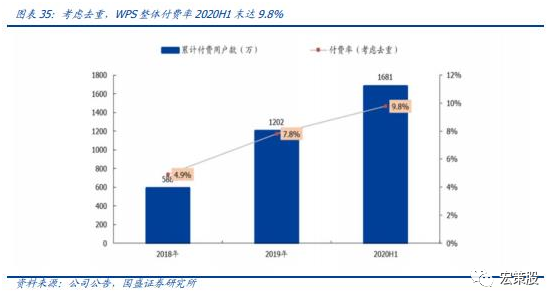

2020上半年的WPS付费率已达到9.8%(如考虑去重)。根据公司公告,WPS产品的MAU在2018年达到3.1亿,其中桌面版MAU为1.2亿,移动版MAU为1.81亿。考虑到桌面版和移动版并没有去重,且桌面版更容易转化为付费用户,可以把桌面版用户等同于去重后的WPS产品的月活用户总数,以此为公司月活数的基数,WPS会员和稻壳会员在2018年的付费会员数分别为575万人、357万人,可得WPS会员付费率、稻壳会员付费率分别为4.79%、2.98%。2020年上半年末,公司的付费个人会员数为1681万人,则可得到去重后公司的付费率已经达到9.8%,此数字在2018年末为4.9%。

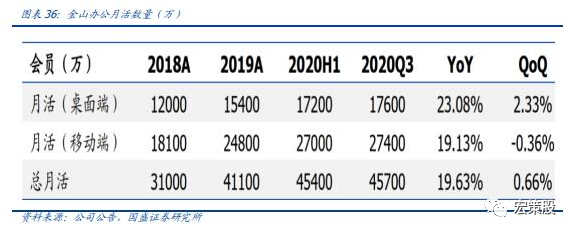

WPS产品的会员数与ARPU仍在稳定地快速增长。根据公司2020年三季报,截至2020年三季度末,公司产品的MAU为4.57亿,同比增长19.63%。其中桌面端的MAU为1.76亿,同比增长23.08%;移动端的MAU为2.74亿,同比增长19.13%。如果能够保持着17%以上的符合增长率,那么2025年WPS桌面端的MAU将达到4亿以上。

每个用户的平均交易金额(ARPU值)依然处于上升通道。WPS会员中,每个用户的平均交易金额,从2016年的27.9元增长到2018年的56.8元;稻壳会员中,每个用户的平均交易金额,从2016年的24.3元增加到2018年的33.8元。

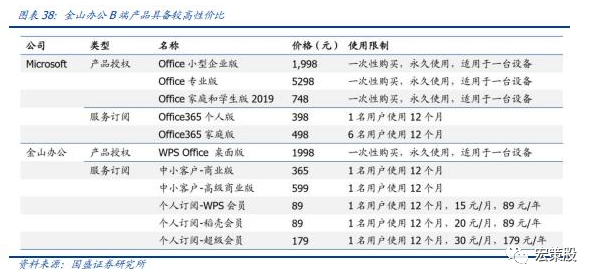

国产正版化政策下,金山B端有望凭借高性价比迎来巨大空间。微软价格一直居高不下,国产化软件有望成为正版办公软件首选。从官网定价可以看到,B端领域,微软的Office专业版需要5298元,而对应的WPS专业版仅需要1998元。在C端领域的云版本定价上,微软的Office365个人版定价398元/年,而金山WPS的超级会员才179元/年。

随着办公软件与云业务营收占比不断提升,游戏业务周期扰动将会有所弱化。金山软件三季度的业绩表现一般,总收入同比增速为34%,环比下滑15%,主要由于在线游戏收入增速不及预期。2020Q3游戏业务收入为7.9亿元人民币,环比-9%,主要原因包括《剑网3》端游新资料片推出进度稍慢,剑网手游推出时间有所延迟导致。

六、风险提示

政府财政支出不及预期:疫情下政府财政趋紧,可能影响IT支出。

经济下行超预期:经济超预期下行可能影响各行业企业投资。

行业竞争超预期风险:目前云计算赛道仍处于快速发展期,技术迭代与产品价格竞争加剧将影响竞争格局。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP