一年降价12次,论亚马逊(AMZN.US)AWS如何“断人财路”?

本文转自微信公众号“表外表里”。

云计算,一直都是数字化时代高端技术的代名词,“尖端技术、价格昂贵”是其身上难解的标签。

然而,在研究疫情催化下的云计算产业发展时,我们发现:高端大气如云计算,也如电商百亿补贴大战一样,早已打了多年的“价格战”。

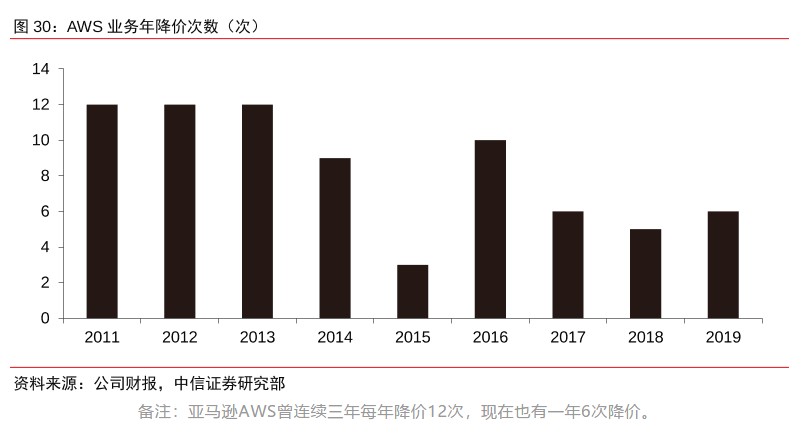

这其中,降价“最积极”的就是云计算行业的老大——亚马逊(AMZN.US)AWS。截至2020年5月,亚马逊AWS一共降价82次,并且预计未来会继续降价。

备注:亚马逊AWS曾连续三年每年降价12次,现在也有一年6次降价。

尽管AWS大中华区执行董事表示:价格调整,从来都不是为了打价格战。但实际上,大部分IaaS厂商的业绩表现并不理想。像阿里云自2013年正式对外推出以来,还未盈利过。

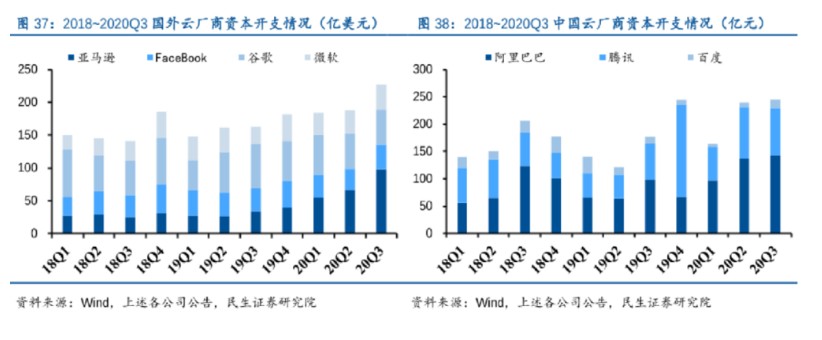

与此同时,各云厂商还在动辄百亿地投资基础设施。

亚马逊 2020Q3 购置固定资产支出 110.63 亿美元,环增 48.32%;阿里云未来3年将再投2000亿元人民币;腾讯云方预计未来5年投入5000亿元人民币,用于新基建。

一边烧钱,一边亏损追求低价的打法,是不是怎么看怎么眼熟?

的确,这与此前的社区团购重金投入冷链,同时烧钱补贴,甚至与更早的共享单车大战理论上一脉相承。说白了就是“买量逻辑”。

但降价买量可能意味着“卖得越多、亏得越多”,这对重资产的云服务商来说真的是好选择吗?

价格战打不出竞争力,但“打死”了竞争对手

一旦涉及到价格战,往往表示该行业的竞争环境已经非常恶劣,无序、非理性、不计成本是惯常的手段。

不可否认,云服务领域也必然存在这样的市场乱象,但云服务主流产品的产品特性,以及当下所处的发展阶段,决定了降价“势在必行”。接下来,我们就产品、企业、行业展开论述,探究云服务端的降价逻辑。

IaaS产品高度同质化,不降价不好卖

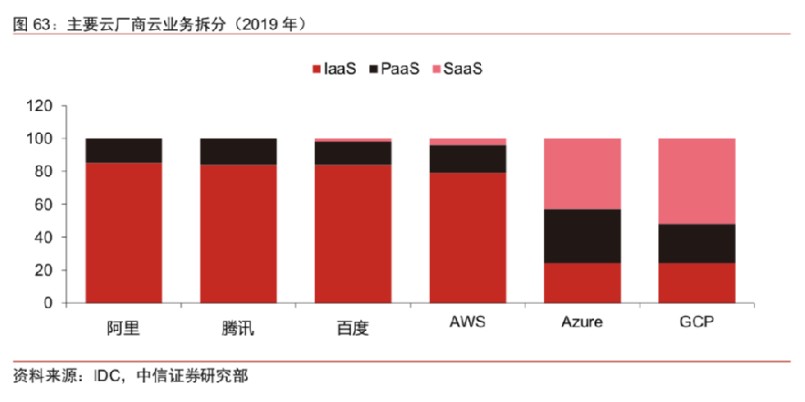

简单讲,云计算是一种To B综合性服务的统称,目前常见的有IaaS(基础设施即服务)、PaaS(平台即服务)、SaaS(软件即服务)三种服务类型。

以我们日常使用水电为例,云计算扮演的是水厂、电厂角色——水电厂建造供水发电设施(IaaS服务),地产商设计建造水电线路(PaaS服务),装修公司安装电源插座水龙头(SaaS服务)。我们使用云计算,就相当于只要缴费就有水有电用。

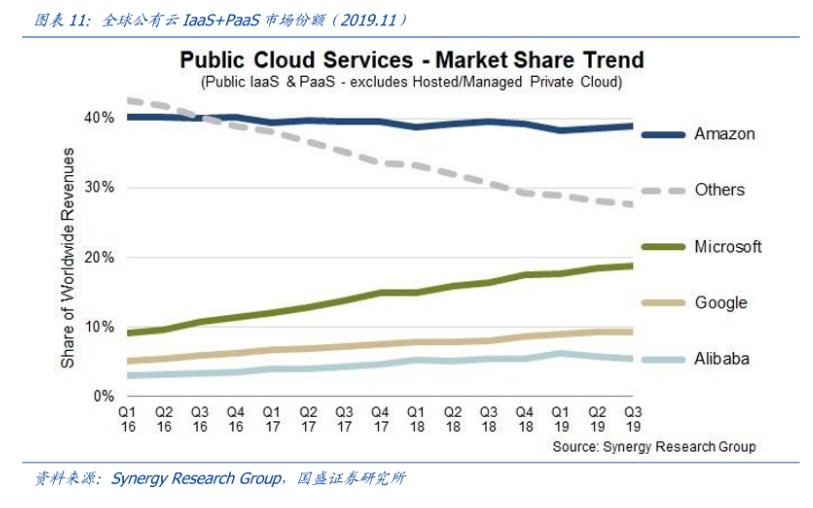

目前,国内云厂商以及亚马逊的AWS主要以IaaS业务为主,其他主要云厂商如微软(MSFT.US)的Azure、谷歌(GOOG.US)的GCP业务类型均衡发展。

IaaS服务实际上是一门服务器“出租”生意。

过去企业或个人使用服务器,需要自行购买并部署在本地。购置成本、场地费及后期运营维护开支常常让使用者头疼不已。

而使用IaaS产品,相当于只是“租用”了云厂商的服务器,不仅可以减少购置、场地成本,还可以得到弹性的运营支持。

但云厂商服务的创新性体现在软件上,其服务器的硬件设备同样需要向上游厂家购买。

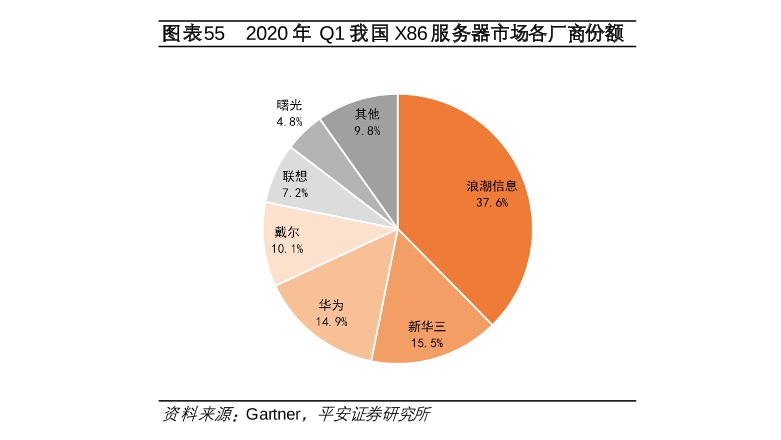

就国内市场而言,服务器前五大生产企业掌握着80%以上的市场份额。各云厂商的服务器硬件基本都来自这五家。

以国内市占率第一的服务器提供商浪潮信息为例,其2018年电话会议提到:公司销售给阿里(09988)、腾讯(00700)、百度(BIDU.US)硬件份额分别占其总需求规模的50%、30%、20%。

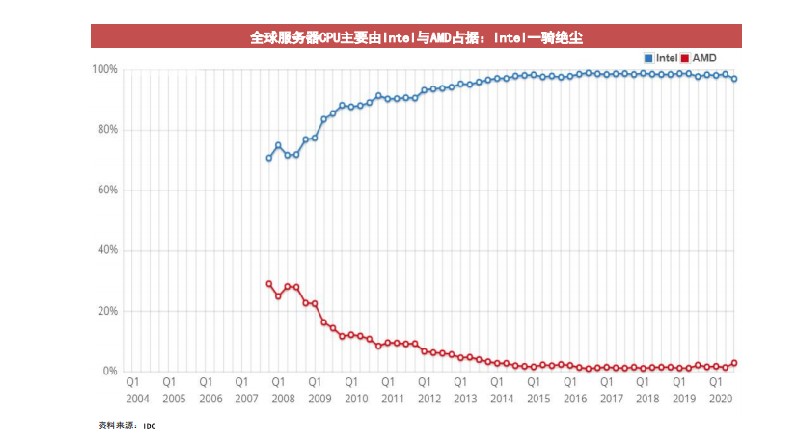

产业链上溯,行业集中度进一步收窄。服务器三大构成元件之一的CPU(占比总成本的50%左右),90%以上的市场份额由英特尔供应。

由于IaaS层提供的是最为基础的服务功能,底层硬件资源的高度同质化,从客观属性上决定了IaaS产品的高度同质性。

既然产品使用功能差不多,价格就成为客户购买时比较在意的因素。IaaS厂商为了留住客户,需要在价格上妥协。

不过,降价难免压缩利润,云服务商屡屡降价,就只为“赔本赚吆喝”?

规模效应下,“多卖多亏”逆转为“多卖多赚”

利润对企业的吸引力,就如同花粉对蜜蜂的诱惑一样不可抗拒。只不过花粉有时候俯拾即是,有时候却需要长途跋涉才能有所收获。

据阿里云最新季报:2020Q3调整后EBITA(未计利息、税项、折旧及摊销前的利润)亏损为1.56亿(人民币),而2019年同期亏损5.21亿。亏损收窄主要归因于已实现的规模经济。

上述提到的规模经济,也就是经济学上的规模效应。非生产性企业受益于规模效应的本质是:通过扩大销售来分摊固定成本。

举例来说,一款软件的研发投入为100w,最后只卖给一个客户,产品单价会很高,因为100w研发成本都要转嫁给这个客户;如果有100个客户,成本分摊到每个客户后,产品单价就会相应比较低。

在规模经济推动成本降低的情况下进行降价,只要降价幅度小于成本下降幅度,企业不仅不会亏损,而且卖得越多,赚得越多。

但事实上,实现规模经济并不是一件容易的事。对那些无法承受持续亏损的企业来说,不断降价无异于“自杀”。

小厂商的“事故”成就云服务行业的故事

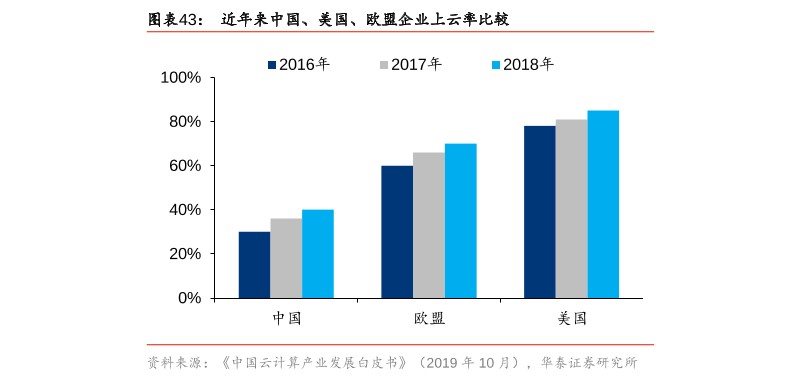

目前云计算在国内仍然是一个比较新鲜的产品,有着巨大的市场空间和发展情景。数据显示,2018年国内企业的“上云率”仅为40%,远低于美国企业85%和欧盟企业70%。

原本有很多企业进入这个市场,大家一起讲述云服务行业高科技、高增长的故事。但价格战竞争下,一些中小服务商体量没有别人大,降价也降不过人家,不断有处于盈亏平衡点以下又无力承受的服务商被洗牌出去。

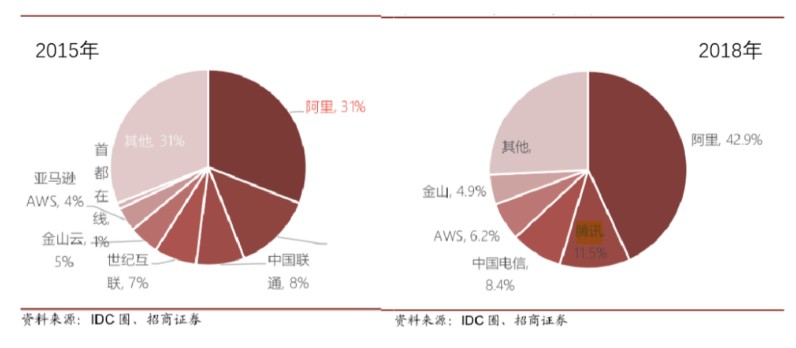

如下图所示,中小云服务商所占的市场份额,已经从2015年的31%缩减到了2018年的26.1%。

与此相对的是,资源向大厂商的集中。截至2019Q3,全球IAAS市场份额,80%以上都集中在四大头部公有云服务商。

而市场份额集中,进一步推高头部云厂商的规模经济,带来成本支出下降,接着就是下一轮降价。

对国内市场来说,足够低的价格代表着足够大的吸引力——用户往往会因为云计算门槛的降低而愿意进行尝试。这在某种程度上推动了国内云计算行业规模的快速成长。

不过,抛开行业影响,还没听说过哪个企业的核心竞争力是打价格战。因此,趟过降价获取用户的“买量阶段”,云计算行业的竞争仍要回归自身差异化优势的构筑。

低价获客、差异化增值,还是熟悉的“配方”

服务器就好比是一台能为其它网络终端提供计算或者应用服务的电脑,我们都知道,电脑能提供的基础功能虽然是一致,但如果用途不同,性能要求也会不同。

比如,游戏爱好者的电脑,“屏幕大,配置高,网速快”是标配;文字工作者的电脑,要轻薄方便,能拎包就走。

同样地,对云计算真正的用户来说,价格也并非其选择“上云”的唯一因素。

银行类金融行业客户,考虑“上云”的首要要素是安全性,因此对云服务商的基础设施要求苛刻。

有的企业希望云服务商能够快速地响应其需求。他们一般选择做非头部云服务商的大客户,而不是头部服务商的小客户。因为大客户的需求往往能更快得到反馈。

另外,随着云计算的深化发展,即便是单纯因节省硬件成本而选择云服务的客户,也会演变出多元化的需求。

也就是说,当云与产业融合的时候,客户对云的使用会是综合性的,如在提供IAAS服务时,企业可能会额外购买PAAS、SAAS产品。

这从侧面说明了,提供增值服务或者说配套服务或许是云服务商形成差异化优势的关键。

为什么这么说呢?我们看看阿里云的收入情况就知道。

阿里云也是近几年云服务领域的降价”活跃分子”,曾有过一年多时间降价17次的疯狂举动。但其收入一直保持着高速增长,如下表所示,2015Q1~2020Q3增速始终维持在60%以上。

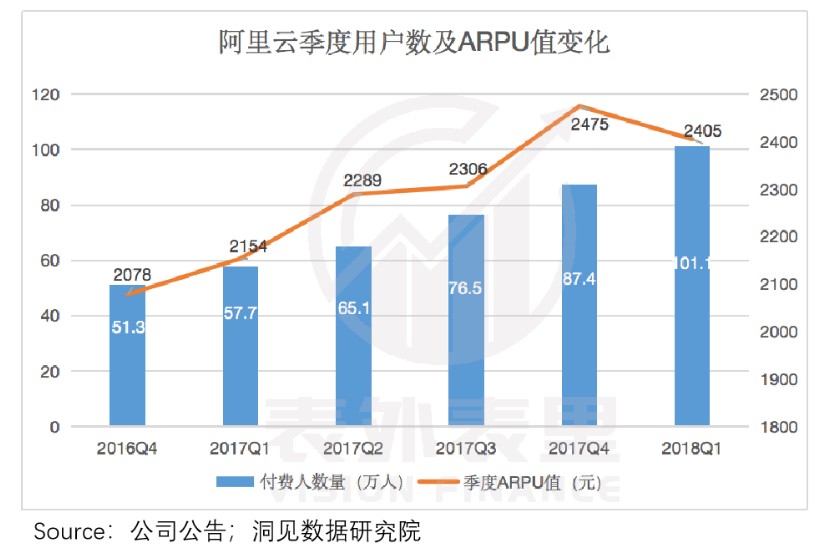

拆解云计算收入的影响因子可知:云计算收入=付费用户数*ARPU。

按照此前的降价“买量逻辑”分析,阿里云的营收之所以能正向快速增长,在于付费用户的增长幅度大于ARPU的跌幅。

但从财报数据来看,2016Q4~2018Q1,阿里云的付费用户数,以及季度ARPU值是同步上涨的。

降价不仅没有导致单客平均收入降低,反而还有一定程度的提升,关键或许就在于增值配套产品或服务的创收,例如网络虚拟化和数据库服务。

据阿里云2020Q3财报:“各种规模和行业的客户继续享受我们的产品和服务。截至2020年9月30日,A股上市公司中约60%是阿里云的客户,而2020年9月其平均支出同比增长了45%。”

不过,说到底,这还是熟悉的“配方”,毕竟通过低价吸引用户,再通过其它产品实现增值,仍然是ToC的互联网打法。

然而这毕竟是个有技术门槛的领域,比起复制以往的成功经验,投资者更感兴趣的是互联网巨头们在云服务市场能讲出怎样的多元故事。

小结

价格战喧嚣过后,云计算领域会形成新的格局。对参与其中的巨头来说,未来的竞争将不再是谁能比别人便宜20%,也不是谁储存数据的能力更好,而是 谁的业务结合自身的综合优势后,更能满足用户需求。

如亚马逊云、阿里云如何借力集团的电商优势,腾讯云怎样才能实现通过微信帮助B端企业连接C端,谷歌的搜索业务和云服务怎么连接起来。

可以看到,云计算的发展方向越来越清晰,一场企业基因与云计算结合的行业之战或将开启。

(编辑:李均柃)

扫码下载智通APP

扫码下载智通APP