比特币vs黄金,谁是避险之王?

本文来自微信公众号“赵伟宏观探索”。

报告要点

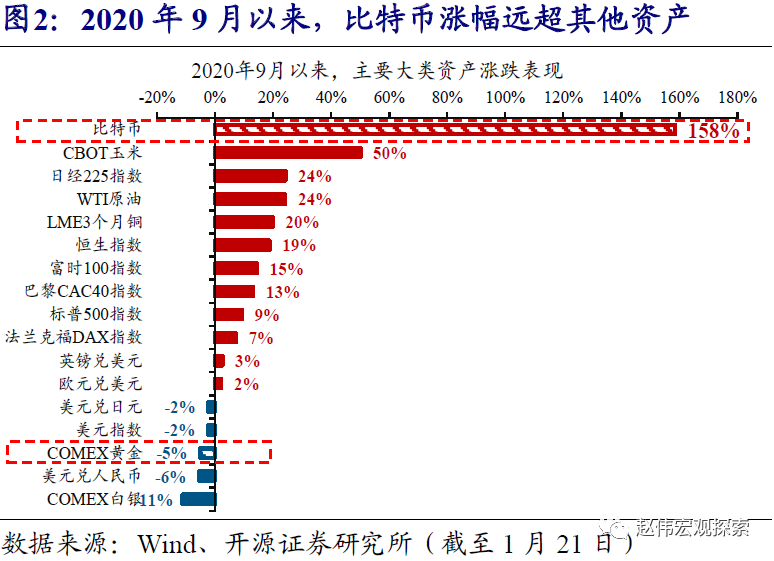

2020年9月以来,比特币持续领涨全球资本市场;部分市场观点认为,比特币将取代黄金、成为全球新的避险资产之王。2020年9月至今,比特币价格由11924美元大涨至30818美元,接近160%的涨幅远远高出其他大类资产。部分市场观点认为,比特币将成为新的避险之王,价格有望涨至10万、甚至30万美元以上。

黄金、美债等能成为优质避险资产,缘于能够对冲风险偏好回落,并具备低波动率、高流动性、大市值等特征。与风险资产相比,黄金等避险资产的“避险属性”主要体现在能够对冲风险偏好回落。例如,美股剧烈调整时,黄金、美债往往迎来价格上涨。避险资产中,波动率越低、流动性越高、市值越大的资产,越优质。

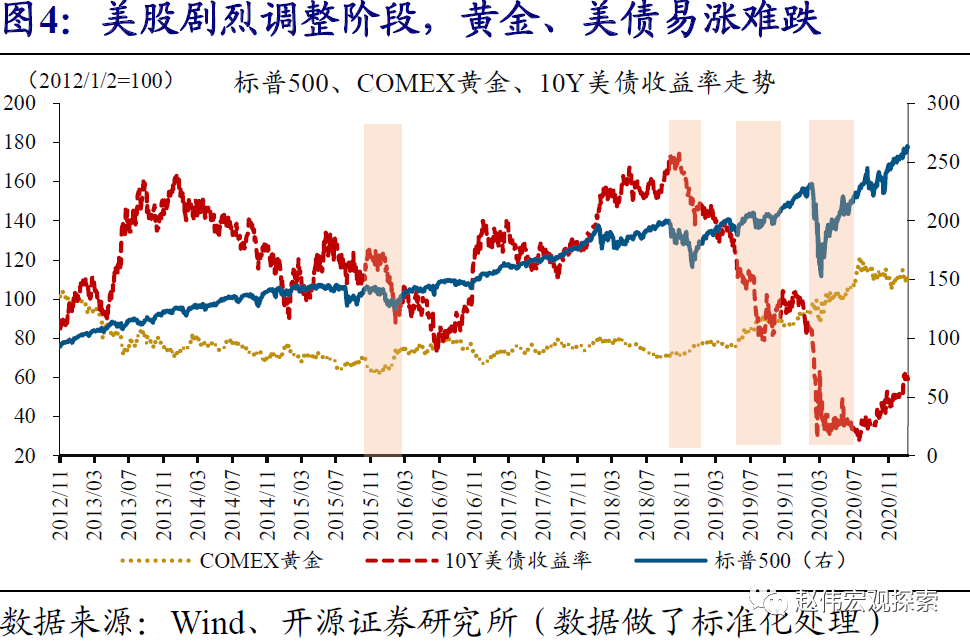

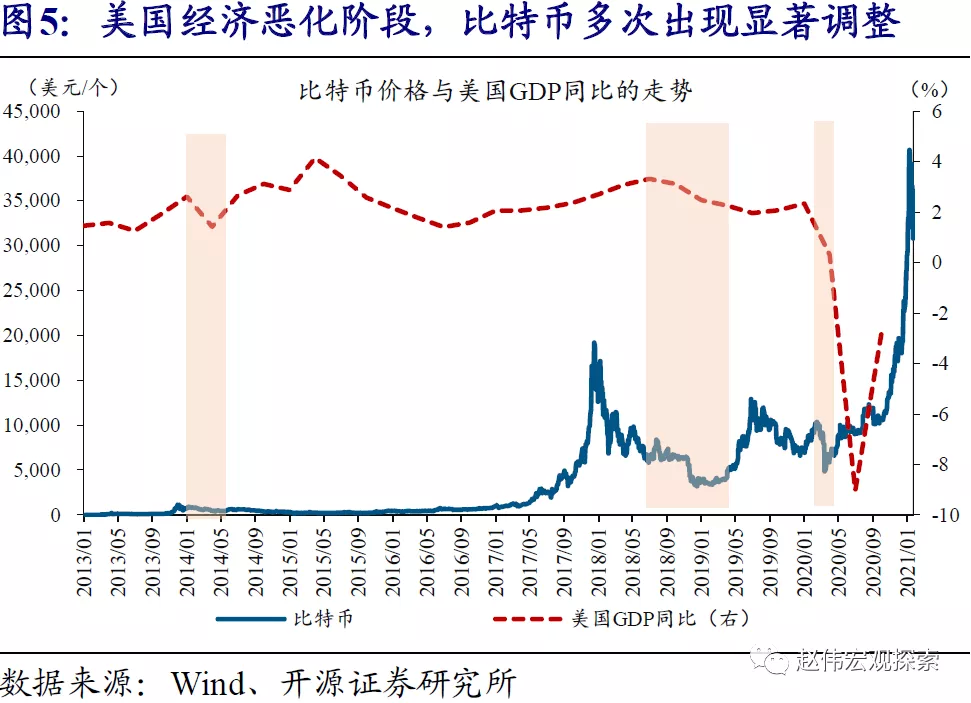

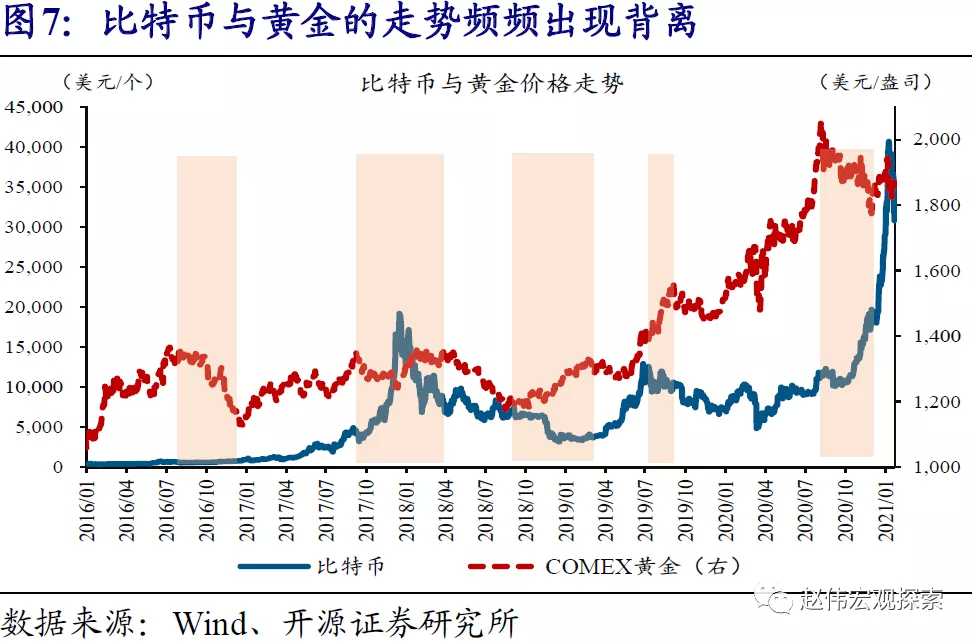

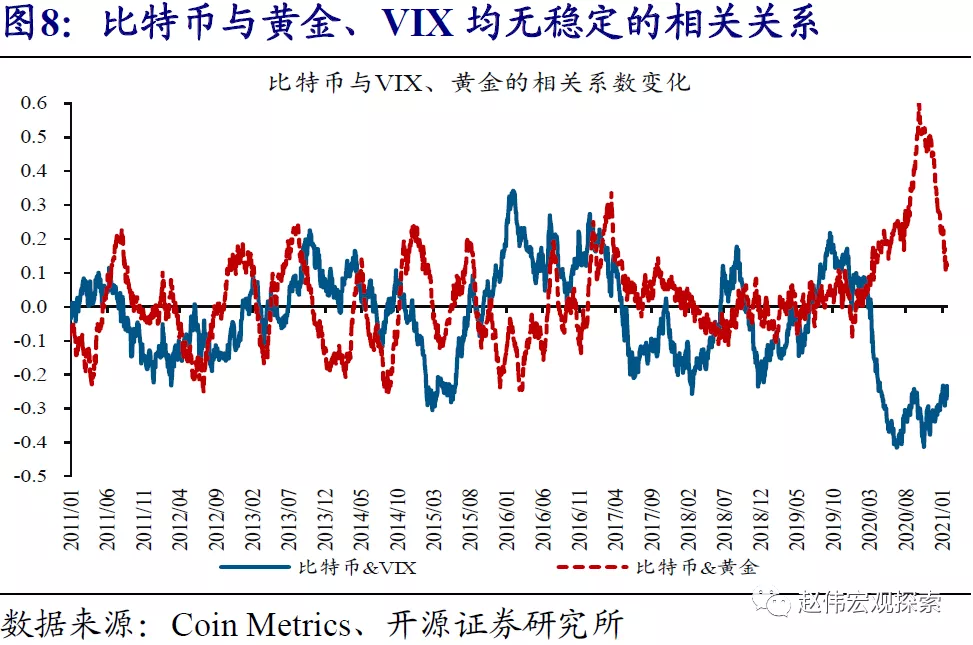

与黄金等避险资产相比,比特币波动率高、流动性差、市值非常小;回溯历史数据,风险资产剧烈调整阶段,比特币常常同步大跌。历史数据显示,比特币与黄金走势频频背离,与衡量风险偏好的VIX指数也无稳健相关关系。2018年以来,美股标普500指数先后经历了3次剧烈调整,跌幅分别达到8.5%、19.1%、33.7%;同期,比特币分别大幅下跌21.6%、37.5%、32.4%,表现远不如黄金等避险资产。

比特币尚不具备避险属性;但是,由于能行使部分一般等价物职能及数量相对稀缺,比特币的价格实际上隐含了成为全球性“保值货币”的预期,在主流央行“大放水”阶段往往大涨。比特币目前可在部分国家替代官方法币,用于商品购买、金融交易等。同时,比特币的数量上限被锁定为2100万枚,较黄金更加稀缺。这一背景下,比特币被认为有望成为全球性“保值货币”,可对冲美元等滥发风险。

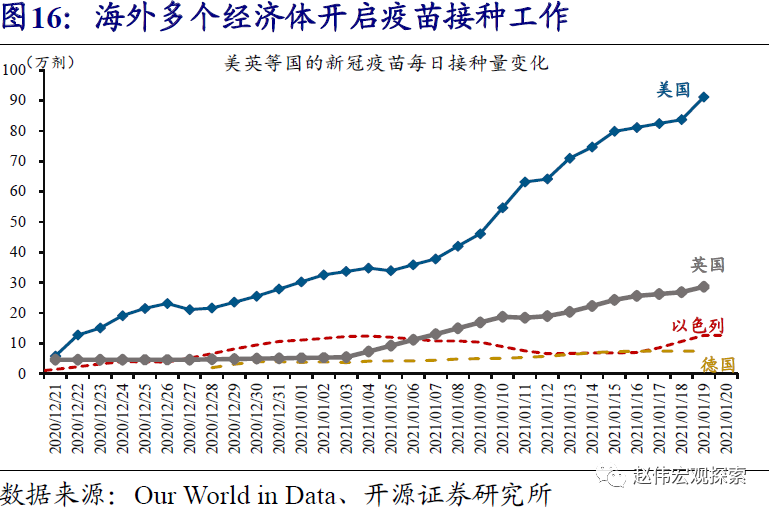

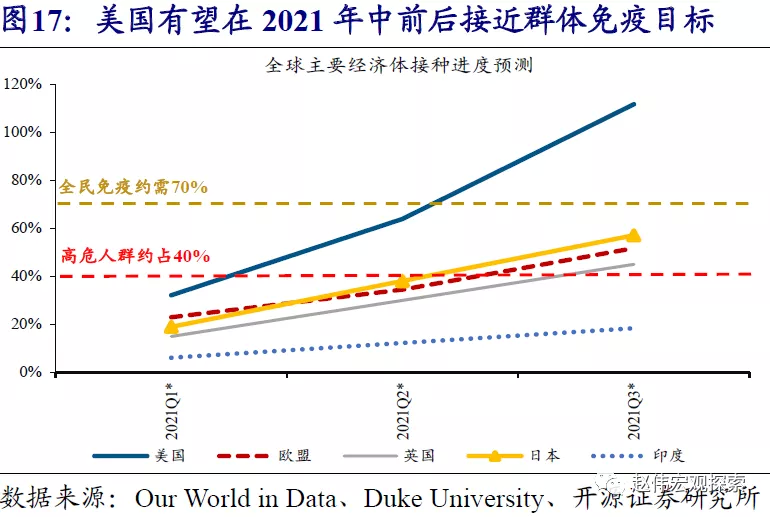

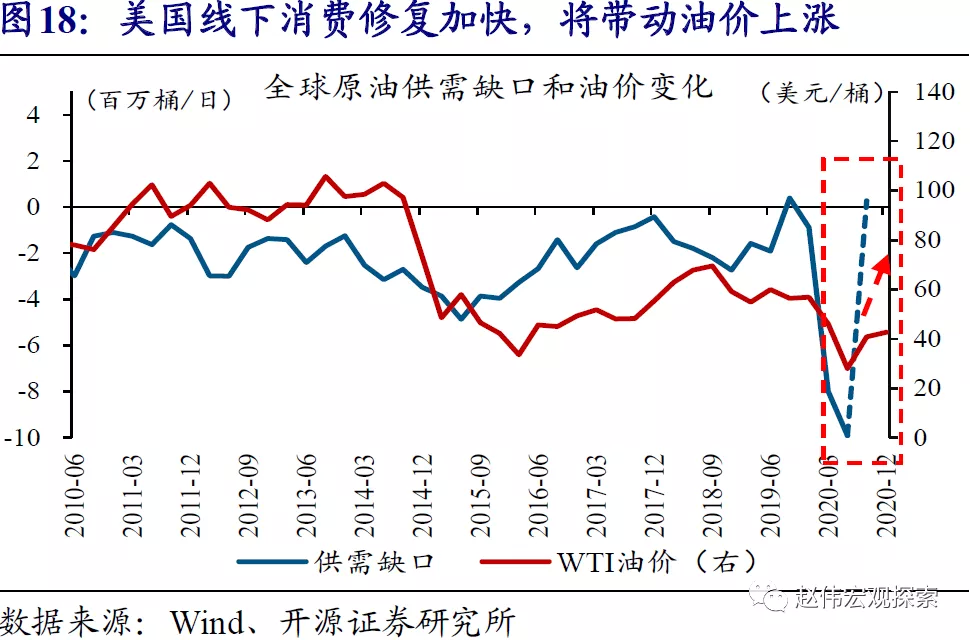

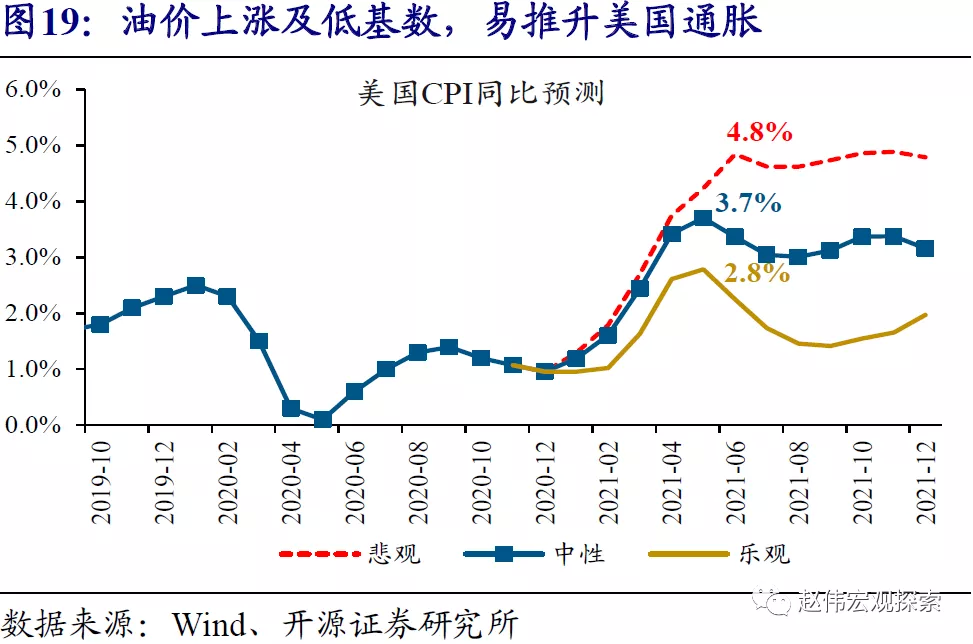

中短期来看,伴随全球经济在疫苗支持下修复加快、主流央行政策退出预期抬升,比特币价格波动或将加大。比特币过去几个月的大涨,与主流央行“大放水”关联密切。但展望未来,疫苗的大规模推广及库存回补、财政刺激等将推动美欧经济修复加快;经济修复过程中,油价等的上涨可能使通胀预期在2季度前后大幅升温,抬升主流央行政策退出预期。综合来看,比特币价格的波动或将加大。

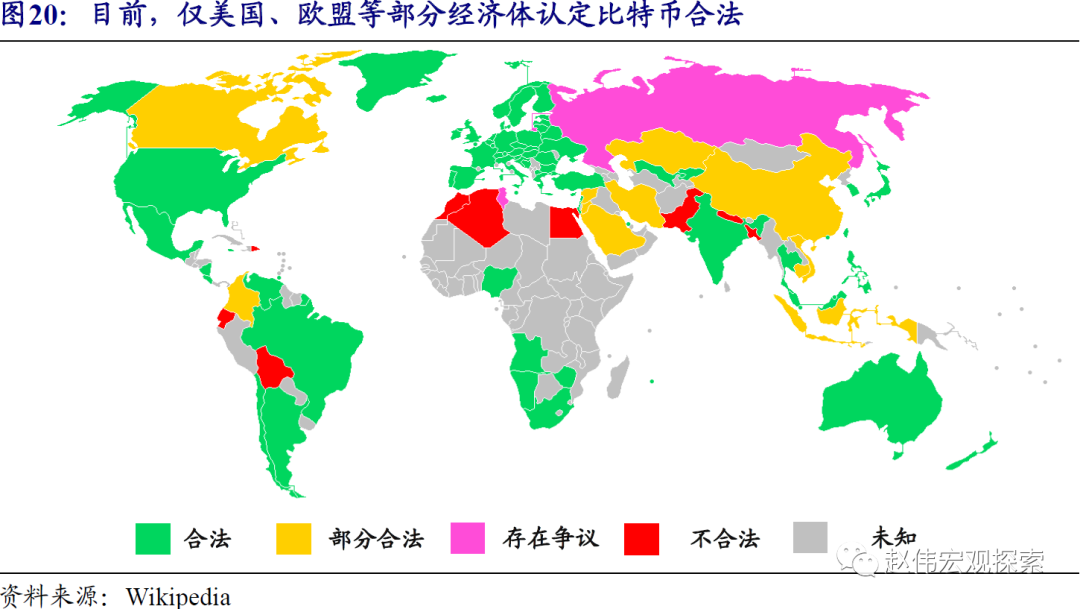

长期而言,比特币能否真正成为全球性“保值货币”,与数字货币发展、监管政策变化等密切相关。比特币目前合法性未被广泛承认,在大部分国家游离于法律和监管的灰色地带。同时,已经有越来越多的央行积极参与到法定数字货币的研究中,中国央行更是在2020年率先试点官方数字货币。对于比特币而言,能否取得合法地位及不被有国家主权背书的数字货币替代,将直接影响长期价格表现。

报告正文

周度专题:比特币vs黄金,谁是避险之王?

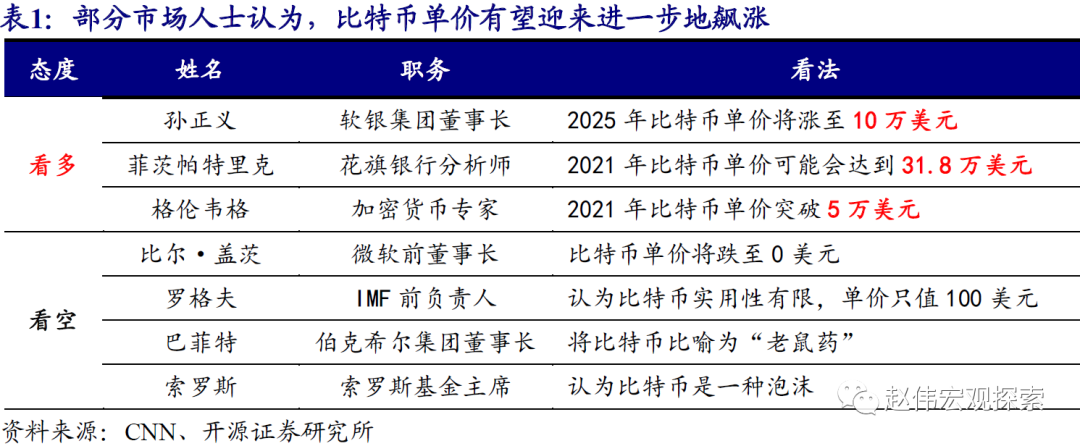

事件:软银集团董事长孙正义、花旗银行分析师菲茨帕特里克等表示,比特币将取代黄金,价格迎来进一步飙涨。

资料来源:Wind

点评:

2020年9月以来,比特币价格持续、大幅上涨,引发市场广泛关注。截至1月21日,比特币价格在短短4个月内已经从11924美元大涨至30818美元,盘中更是一度突破40000美元、刷新历史新高。比特币接近160%的涨幅,远远超过了同期其他大宗商品,以及美股、美债等资产的表现。价格的持续、大幅上涨,使比特币成为近期市场的关注焦点。

部分市场观点认为,比特币将取代黄金、成为全球新的避险资产之王,价格有望迎来进一步飙涨。伴随比特币价格大幅上涨,软银集团董事长孙正义表示,比特币将取代黄金、在2025年单价涨至10万美元。花旗银行分析师菲茨帕特里克的观点更加激进,认为2021年比特币单价有望涨至31.8万美元。当然,看多比特币声音比比皆是的同时,也有部分人士极度看空比特币。微软前董事长比尔·盖茨,及伯克希尔集团董事长巴菲特都认为比特币毫无价值。

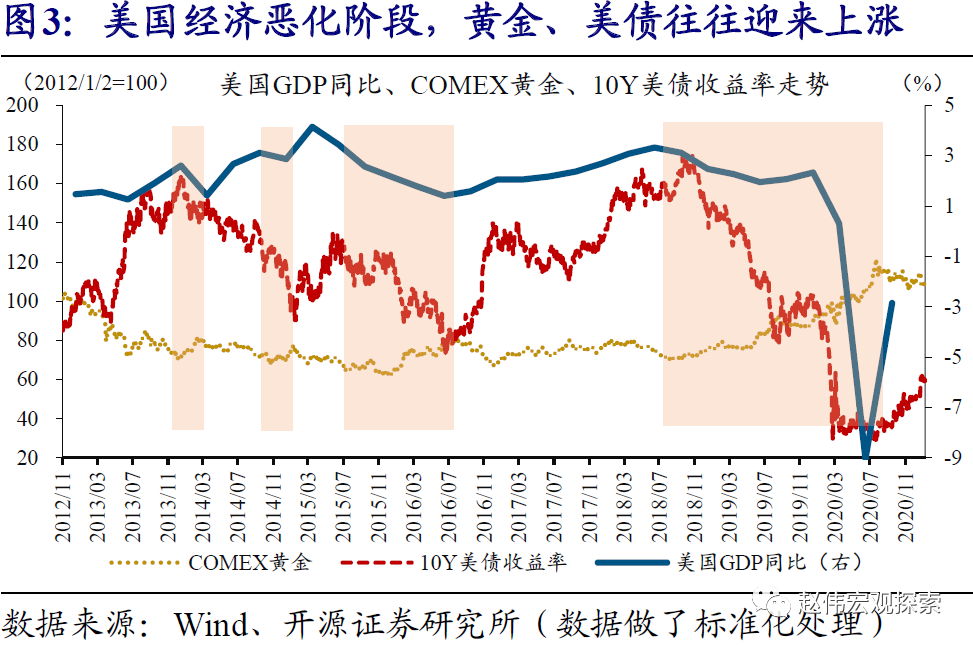

黄金及美债、美元等能成为优质避险资产,缘于能够对冲风险偏好回落,并具备低波动率、高流动性、大市值等特征。定义来看,避险资产指的是市场变化过程中,价格波动相对稳定的一类资产。与风险资产相比,避险资产的“避险属性”主要体现在能够对冲风险偏好回落。与此同时,避险资产中,波动率越低、流动性越高、市值越大的资产,越“优质”。黄金、美债、美元及日元等,均是优质避险资产。黄金因为可以同时对冲经济衰退和恶性通胀风险,并且天然稀缺、具备价值储藏功能等,也被称为避险资产之王。

比特币尚不具备对冲风险偏好回落的属性;历史数据显示,风险资产剧烈调整阶段,比特币常常同步大跌,并与黄金等避险资产走势显著背离。虽然被部分市场人士认为具备避险属性,但比特币在风险资产剧烈调整阶段,常常同步下跌。例如,2018年后,美股标普500指数先后经历了3次剧烈调整,跌幅分别为8.5%、19.1%、33.7%;期间,比特币分别大跌21.6%、37.5%、32.4%,表现远不如黄金等避险资产。进一步回溯历史数据来看,比特币与黄金的走势频频出现背离,与衡量风险偏好的VIX指数之间也无稳健相关关系。

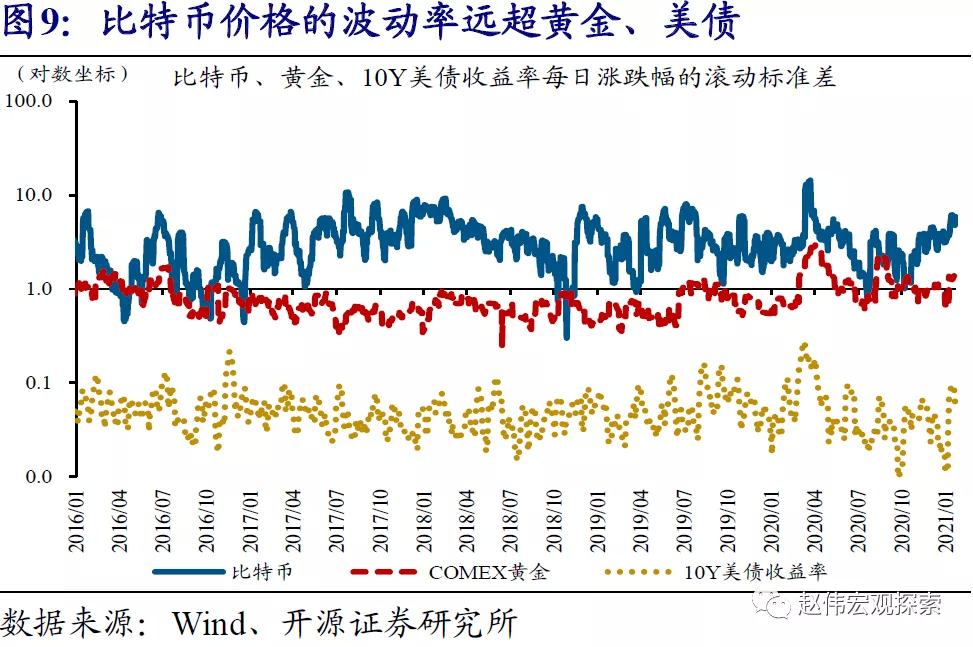

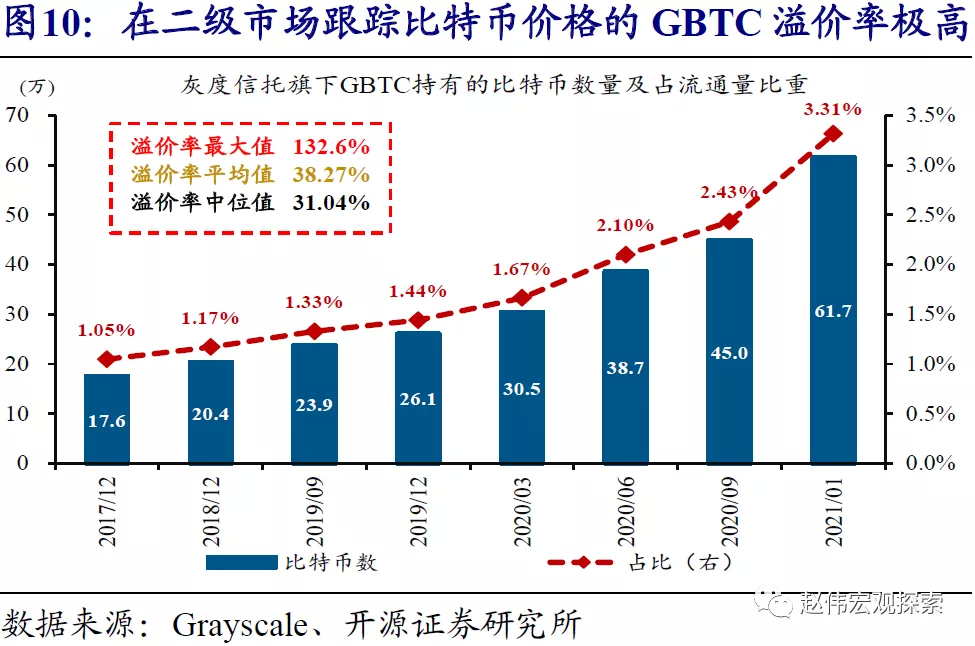

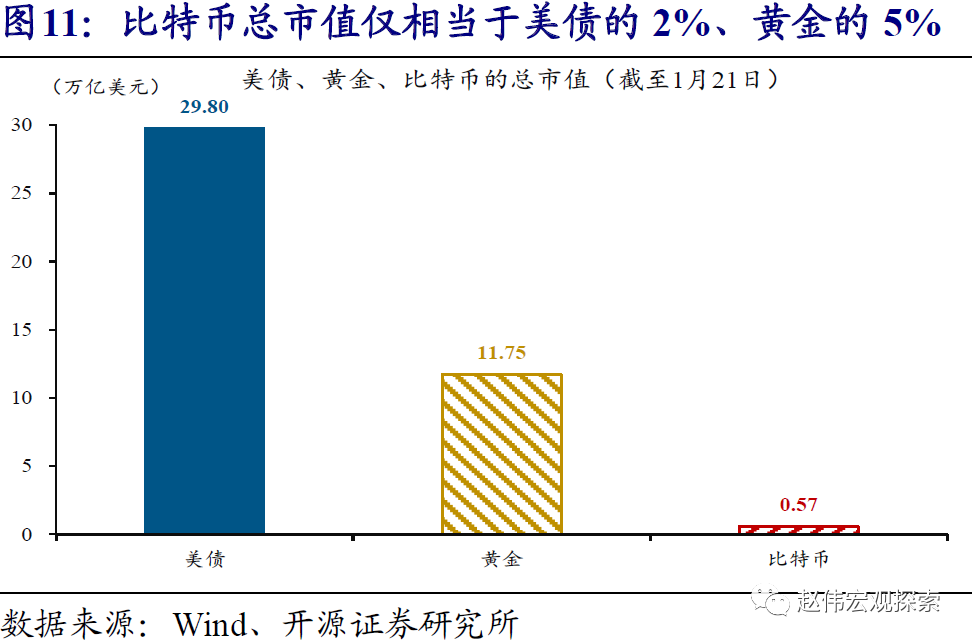

与黄金等避险资产相比,比特币不具备低波动率、高流动性、大市值等特征。波动率方面,2016年至今,比特币波动率中枢达到3.46,远高于黄金的0.85、10Y美债的0.05。流动性方面,因为一级市场缺乏流动性且套利机制不畅通等,灰度资产管理公司①(Grayscale Investments)旗下的比特币基金(GBTC)价格长期高出比特币现货价格30%左右。市值方面,比特币总市值更是只有0.57万亿美元,仅相当于美债市值的2%、黄金市值的5%。因为总市值小且持有者以散户为主,比特币价格走势容易受到散户短期交易行为的影响。

①灰度资产管理公司是全球最大的数字货币资管机构,通过设立加密货币信托基金,为投资者提供了一种合法买卖加密货币的渠道。

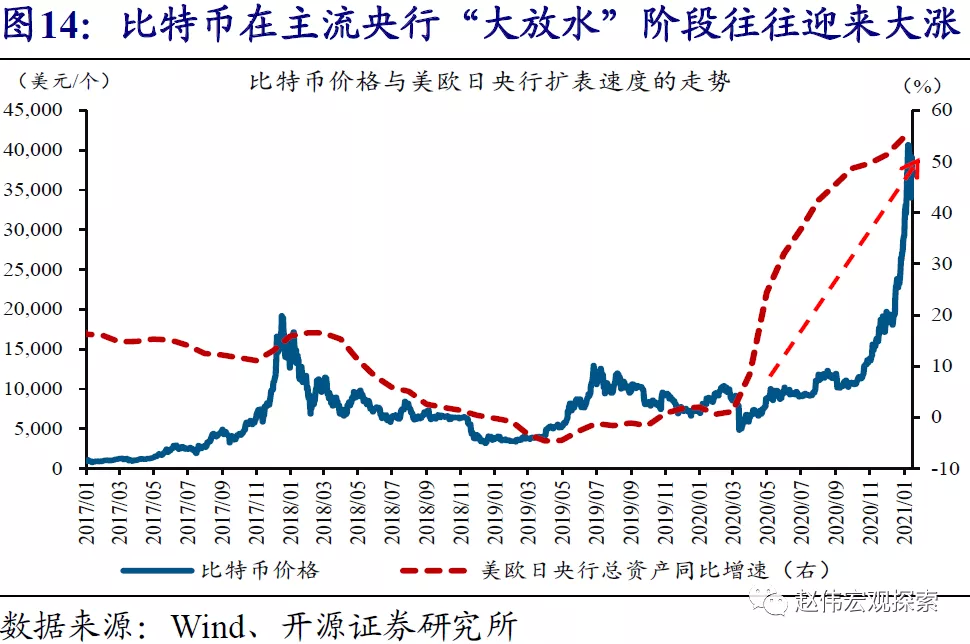

显然,比特币目前并不具备避险属性;由于能行使部分一般等价物职能及数量相对稀缺,比特币的价格实际上隐含了成为全球性“保值货币”的预期,在主流央行“大放水”阶段往往大幅上涨。作为一种去中心化的“电子现金”,比特币可在部分国家替代官方法定货币,用于商品购买、金融交易等活动。同时,特定算法下,比特币的数量上限被锁定为2100万枚,且产量在不断衰减,稀缺性方面更胜黄金。由于具备上述两种特征,比特币被认为有望成为全球性的“保值货币”。从历史数据来看,在主流央行“大放水”、美元等法定货币“泛滥”阶段,比特币价格往往迎来大涨。

受限于在大部分国家合法性存疑,比特币价格走势,容易受监管政策变化影响、出现剧烈波动。由于合法性未被广泛承认,比特币在大部分国家游离于法律和监管的“灰色地带”,价格极易受到监管政策等变化的扰动。举例来看,2017年12月,美国国税局宣布有权获得加密货币信息、以加大反洗钱力度及防止偷税漏税行为后,比特币价格大跌;2018年3月,在美国国税局宣布将对加密货币交易征税后,比特币价格再次出现剧烈调整。

中短期来看,伴随全球经济在疫苗支持下修复加快、主流央行政策退出预期抬升,比特币价格波动或将加大。比特币过去一段时间的大幅上涨,与美联储、欧央行及日央行等加码宽松货币政策密切相关。但展望未来,疫苗的大规模推广,以及库存回补、财政刺激政策将推动美欧等经济修复加快。经济修复过程中,油价等的上涨可能使全球通胀预期在2季度前后大幅升温,抬升主流央行政策退出预期。近期,已有多位美联储官员表示,在经济及通胀取得进展后,将对缩减QE规模持开放态度。综合来看,随着主流央行政策退出预期逐步抬升,比特币价格的波动或将加大。

长期而言,比特币能否真正成为全球性“保值货币”,与数字货币的发展、监管政策的变化等密切相关。比特币作为一种加密私人货币,虽然可用于对冲一国货币滥发或支付系统崩溃等风险,但核心价值仅来源于公众认为它可以用来换取商品、服务及美元等法定货币。未来会否出现比比特币更安全、更稀缺,并有国家主权背书的法定数字货币,值得重点关注。近年来,已经有越来越多的央行开始积极参与到法定数字货币的研究中。与此同时,对于比特币而言,能否真正成为全球性的保值货币,还与各国监管政策的发展密切相关。截至目前,大部分国家依然禁止比特币流通、交易。

(1)黄金、美债等能成为优质避险资产,缘于能够对冲风险偏好回落,并具备低波动率、高流动性、大市值等特征。与风险资产相比,黄金等避险资产的“避险属性”主要体现在能够对冲风险偏好回落。例如,美股剧烈调整时,黄金、美债往往迎来价格上涨。避险资产中,波动率越低、流动性越高、市值越大,资产质量越优质。

(2)与黄金等避险资产相比,比特币波动率高、流动性差、市值非常小;回溯历史数据,风险资产剧烈调整阶段,比特币常常同步大跌。历史数据显示,比特币与黄金走势频频背离,与衡量风险偏好的VIX指数也无稳健相关关系。2018年以来,美股标普500指数先后经历了3次剧烈调整,跌幅分别达到8.5%、19.1%、33.7%;同期,比特币分别大幅下跌21.6%、37.5%、32.4%,表现远不如黄金等避险资产。

(4)中短期来看,伴随全球经济在疫苗支持下修复加快、主流央行政策退出预期抬升,比特币价格波动或将加大。比特币过去几个月的大涨,与主流央行“大放水”关联密切。但展望未来,疫苗的大规模推广及库存回补、财政刺激等将推动美欧经济修复加快;经济修复过程中,油价等的上涨可能使通胀预期在2季度前后大幅升温,抬升主流央行政策退出预期。综合来看,比特币价格的波动或将加大。

(5)长期而言,比特币能否真正成为全球性“保值货币”,与数字货币发展、监管政策变化等密切相关。比特币目前合法性未被广泛承认,在大部分国家游离于法律和监管的灰色地带。同时,已经有越来越多的央行积极参与到法定数字货币的研究中,中国央行更是在2020年率先试点官方数字货币。对于比特币而言,能否取得合法地位及不被有国家主权背书的数字货币替代,将直接决定长期价格表现。

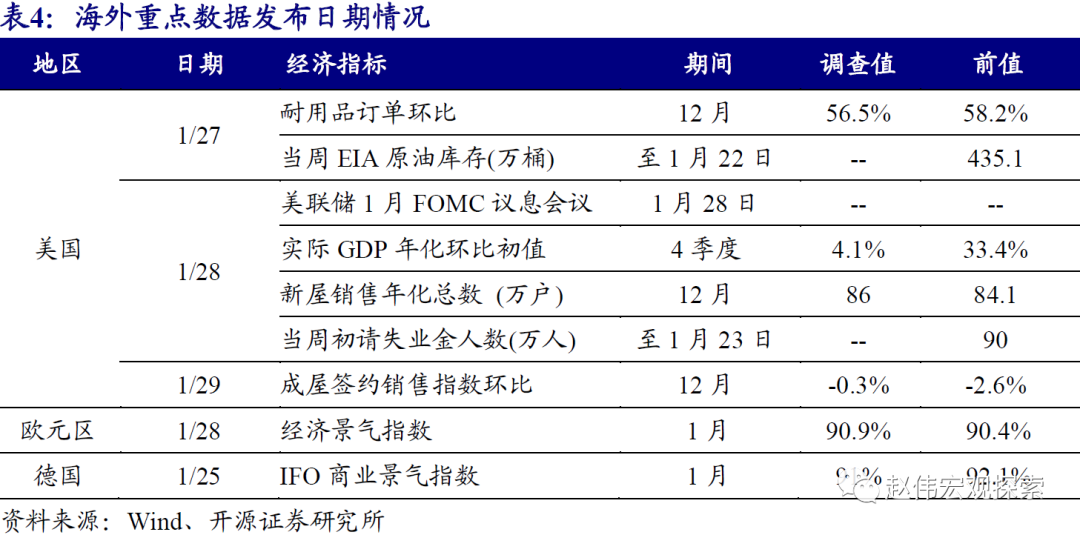

重点关注:美国4季度GDP、美联储1月议息会议

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP