东吴证券:中联重科(01157)业绩预增60%-72%略超预期 2021年行业迎开门红是大概率事件

本文转自微信公号“透视先进制造”,作者:陈显帆、朱贝贝

投资评级:买入(维持)

事件

中联重科(01157)发布2020年业绩预告:预计2020年实现归母净利润70-75亿元,同比增长60.13%-71.57%,略超市场预期;扣非后净利润61-68亿元,同比增长73.58% -93.50%。

投资要点

1 工程机械下游需求旺盛,公司业绩高增确定性强

按业绩预告中值预计,公司Q4归母净利润同比增速达73%,保持高速增长。2020 Q2以来,工程机械下游需求持续旺盛,据我们调研情况,预计2020年泵车行业销量同比+50%;搅拌车行业销量同比+35%;风电抢装叠加基建拉动+更新需求,大吨位起重机供不应求,部分厂商排产已至下半年。结合产业链调研及我们的判断,预计2021年起重机、混凝土机行业销量保持10%-20%增长。

结合行业开工小时数,上游核心零部件厂商排产及出口指标向好,我们认为2021年行业迎开门红是大概率事件。2020年12公司宝马展订单超200亿元,预计将于2021年前两季度实现收入,叠加行业下游高景气持续,公司Q1业绩高增确定性强。

2 后周期更新高峰+战略新业务双轮驱动,公司中长期发展动力强劲

我们预计2020-2022年为起重机、混凝土机寿命替换高峰,有望接力挖掘机成为近两年内增长最快的机种。公司2019年上述三项业务在公司总收入中占比达83%,作为后周期龙头业绩释放弹性高,增长确定性强。

公司积极发力新业务AWP+土方机械,有望贡献新的增长点。在高空作业平台领域,公司拥有行业首家剪叉式和臂式高空作业平台全工序智能化流水作业,可节省三分之二人力。2020年公司挖机份额突破2%,发展了30多家代理商,在国内及一带一路需求带动下,份额有望持续提升。

3 定增方案过审,主要压制股价因素消除

2020年9月,公司发布A+H股非公开定增方案,拟募资66亿元用于挖机、搅拌车以及关键零部件等项目扩产,其中管理层参与认购H股定增10亿元。2020年12月,A股定增获得核准,为不超过35名特定投资者发行不超过10.6亿股,合计募资51.99亿,锁定期6个月,我们认为,随着定增方案的过审,近几个月来压制公司股价的因素消除。同时公司作为工程机械后周期板块的龙头,业绩弹性大,估值面临修复。

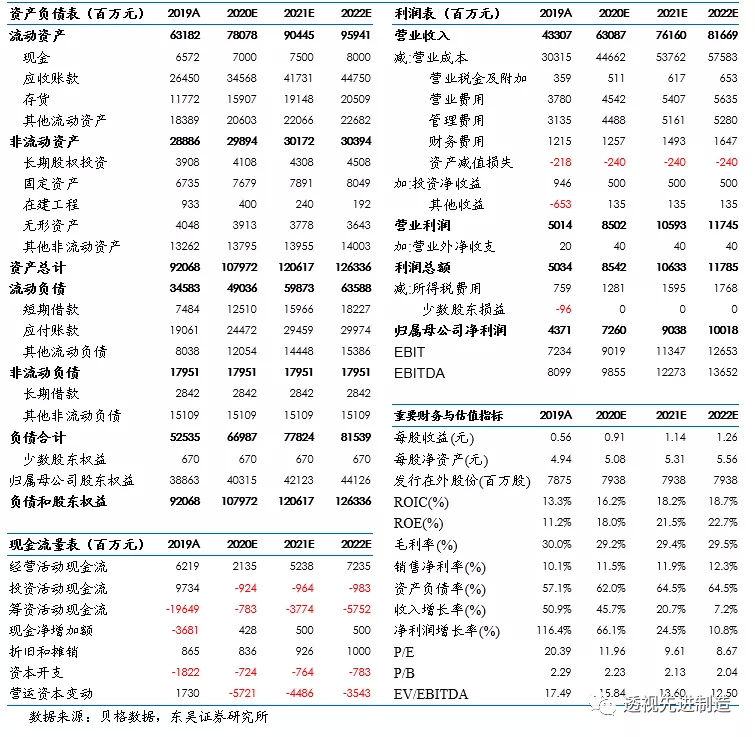

盈利预测与投资评级

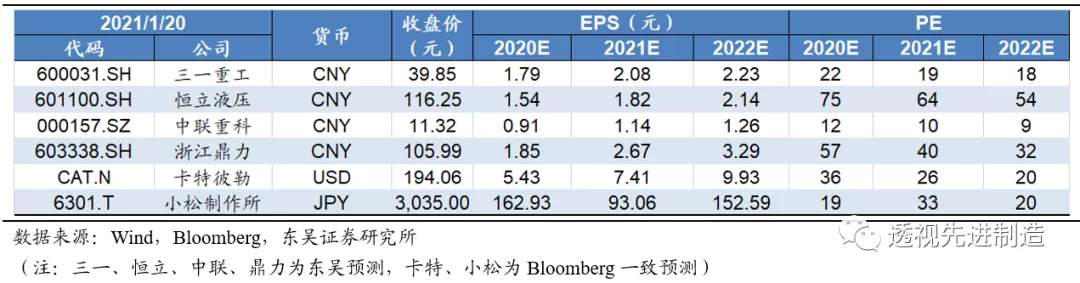

公司行业龙头地位稳固,将受益于后周期品种销量高增+规模效应带来的业绩高弹性。我们预测2020-2022年公司归母净利润分别为72.6/90.4/100.2亿元,当前股价对应PE分别为12/10/9倍,参考国内外可比上市公司,我们认为公司PE估值被显著低估,给予2021年目标估值15倍,对应市值1350亿,维持“买入”评级。

风险提示

宏观经济下行风险;行业竞争加剧导致利润率下滑;市场拓展不及预期。

附表:可比公司估值

中联重科三大财务预测表

扫码下载智通APP

扫码下载智通APP