钱太多了,空气里都是贪婪的味道

本文来自微信公众号“华尔街情报圈",作者“最伟大的交易员”。

“我们跟别人一样,追涨时都觉得心里不安。美国股市又涨了,持续在历史高位徘徊。

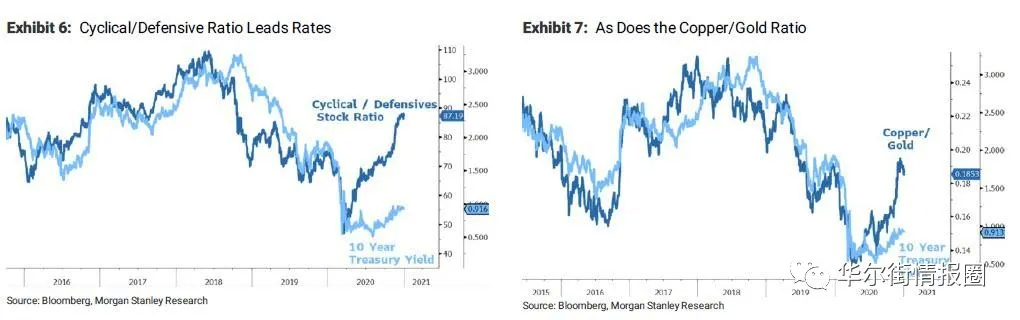

如果看不懂股市最近的走势,那么就把目光移向美国国债市场,近期美国10年期国债收益率成为了全球市场焦点。从周一的巨震,到昨晚的再度变盘,都是由其引发的。

昨晚,美国10年期国债收益率涨势似乎失去动能。

周二美国财政部的月度10年期国债拍卖获得了投资者的热烈追捧,表明上周美国参议院决胜选举虽然将10年期和30年期国债收益率推升至3月以来的最高水平,但其带来的看空情绪有限。

投资者购买美国国债的意愿提振了对美国资产的信心,股市上扬,美元下滑,这两者扶助金价小幅上涨。

接下来,金融市场炒作的焦点将是“超级财政政策”。

美国当选总统拜登表示,他将于周四推出一项耗资数万亿美元的计划。

大家需要关注的一个时点是1月19日,当天将举行对耶伦的美国财长提名确认听证会(很大概率会通过),比拜登就职典礼早一天。

鉴于耶伦的双重身份:前美联储主席和美国财长,耶伦就职的第一天市场可能便兴起对“超级财政政策”的炒作。耶伦肯定会恢复财政部和美联储的合作,将是全球市场重新梳理交易逻辑的一个起点。预计耶伦将推动她所说的特别财政支持,她表示因利率水平极低,赤字支出是可承受的。

投资者最关注的是对正在改变的财政政策的消化。

钱太多了

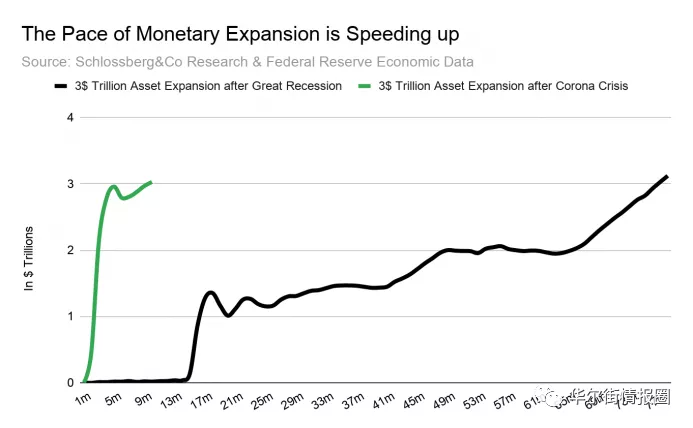

在重大公共卫生事件发生之前全球就已经采取了极端扩张性的货币政策,但中央银行目前正在再次提高赌注。美联储花了将近六年的时间创造了3.5万亿美元的流动性,这次却只用了十个月就释放了3万亿美元的货币海啸,经济学家预计明年至少还会有1.8万亿美元。尽管这些天文数字并没有再向公众公开,但有一个令人震惊的事实:仅在2020年3月之后,美国银行系统M1货币供应量增加了37%。

世界各国央行创造的大量流动性,得到财政政策的配合。美国推出了数万亿美元的经济刺激计划,其他国家也同样负债累累应对经济衰退。根据国际金融协会的估计,到今年年底,全球债务水平预计将达到277万亿美元的新纪录,这将导致债务与GDP的比率达到365%。

目前还在争论货币政策或财政政策谁该优先。不过,这场辩论毫无意义。毕竟,今天以刺激形式出现的财政政策就是货币政策,政府债务已成为货币政策行动中最受欢迎的资产。

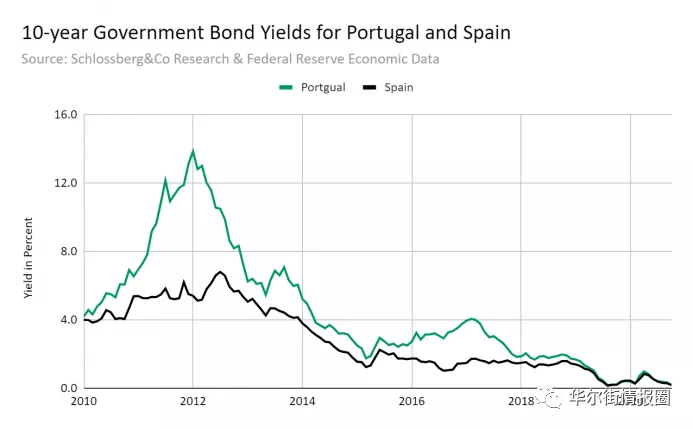

如今,让中央银行实施更多完全基于债务的扩张性货币政策是首选解决方案,但这样做的结果是:太多的钱四处寻找收益。市场疯狂到了什么程度?不仅仅是瑞士和德国债券负利率,就连西班牙10年期债券收益率最近也首次跌入负区域。

西班牙10年期国债收益率跌至负值

与更常规的货币政策相比,当今超常规扩张性货币政策使更多没有经验的人投资于股票市场,导致市场上“傻钱”的数量不断增加。“傻钱”一词并不意味着讽刺这些投资者。它只是清醒地说明一个事实,当前人们正被驱使去投资于他们所知甚少的金融资产,同时又缺乏适当地对其进行分析的工具。和绵羊被带到屠宰场一样,这些投资者也被毫不留情地暴露于金融市场的陷阱中。

由于一大堆愚蠢的钱正在追逐每只股票,卖空者受到了打击。对于一些做空者而言,2020年3月的抛售是有利可图的,但之后卖空者遭受到了巨大打击。

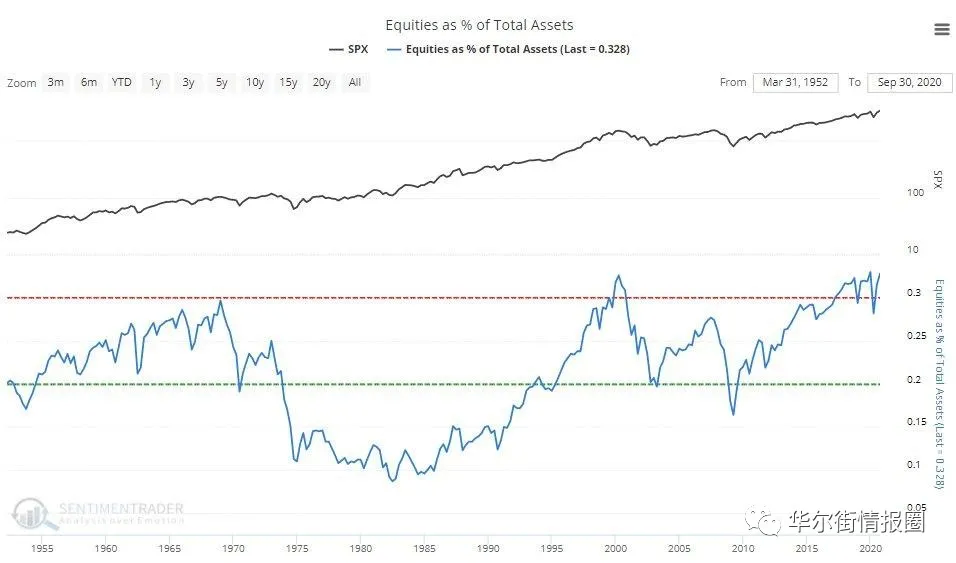

投资者所持股票几乎是有记录以来的最高水平

以对冲基金HFRX股票做空指数来看,2020年1至11月底回报为-47.59%,2019年11月至2020年11月的回报将近为-50%,意味着不少基金业绩腰斩。

卖空已然成为越来越危险的举动,每次回调总有更大反弹接踵而至。自去年10月份以来,标普500指数出现了六次明显的回调,但是每次回调幅度都没有超过4%便有激情反弹行情接踵而至,而伴随这样的轮回,该指数累计飙升了16%。

当前的情况就像1999年一样,股市正呈现出越来越多的非理性繁荣迹象,而此番超级财政和货币政策刺激迹象还更多于彼时。最低限度的下跌导致大量的流动性反映在了资产价格,最终形成了表面的某种稳定性,但会滋生表面下的不稳定。

金融市场远不能准确地反映所有可用的知识,并总是提供对现实的扭曲看法,失真程度可能会不时变化。

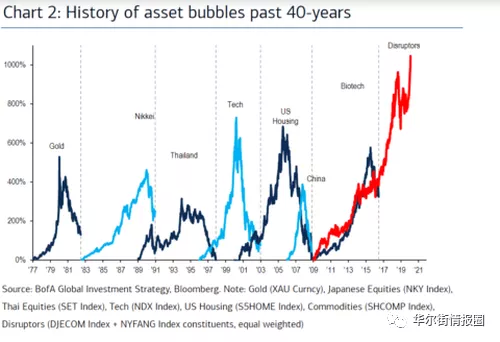

近40年市场价格泡沫,在通货膨胀阶段,每个人都以为“这次不同”。

每个泡沫都有两个组成部分:1、现实中普遍存在的潜在趋势;2、与这种趋势有关的误解。

太多的钱终将有一天会出问题。

Leuthold Group的首席投资官Doug Ramsey1月8日给客户的报告中写道,我们跟别人一样追涨时都觉得心里不安。

空气里都是贪婪的味道

从没像这样过,我们编制的恐惧与贪婪指数显示全球50个主要市场中,有12个进入极度贪婪状态,有17个市场有进入极度贪婪状态的迹象。如果出现变盘,会比想象的更猛烈。想要购买该指数,纵览金融市场全貌,可以点击文末的“阅读原文”获取。

不好的兆头

当今全球市场有两个关键价格:

1)十年期国债收益率2)美元

现在,美国国债收益率和美元之间的负相关消失了,这意味着全球市场的逐险人气可能不复存在。如果美国国债收益率和美元转为正相关且收益率继续上升,可能意味着新兴市场股市上涨行情的终结。

10年期美国国债收益率持续上涨

很多人认为,10年期美国国债的收益率将是导致股市暴跌的催化剂。10年期国债收益率仅增加1%,市盈率将下降18%。

需要密切关注美国国债收益率和美元的走势。华尔街策略师认为,美元遭到了极其严重的超卖、过度仇恨和过度做空,很快就会出现一段时间的反弹(可能是几周,或者几个月)。

本周二,摩根士丹利宣布放弃看跌美元观点。

在美国财政刺激措施出台可能性上升和看跌美元情绪过多的情况下,我们的看法转为中性。从风险回报的角度来看,鉴于财政政策前景、货币政策前景和通胀上升前景的不确定性,我们认为从现在开始,做空美元已不再具有吸引力。

上述两个市场近期趋势的长时间延续将会使美联储、投资者和经济都遭遇挑战。

除此之外,有泡沫的价格、贪婪的仓位、通货膨胀,也将成为今年的风险触发因素。

美国银行上周五公布的最新每周资金流动数据,在一定程度上反映了这种情绪,投资者大举进入货币市场和黄金基金,同时从过去16周吸引了数十亿美元资金的新兴市场撤资。

美国银行称,2020年“购买一切”的趋势延续至2021年,但其预计风险资产将放缓,因“政策、仓位和获利”将在第一季末前后见顶。

高盛首席执行官David Solomon 表示,他准备迎接股市更大波动性,尤其是近期内,预计“市场有一些过度”。

泡沫警告开始从各个角落嗡嗡作响。

(编辑:吴佩森)

扫码下载智通APP

扫码下载智通APP