美版“花呗“IPO倒计时,美国电子支付竞争将“血流成河“?

本文源自 美股研究社。

2020年,电子支付板块成为华尔街的香饽饽。进入2021年,电子支付赛道又了一位入局玩家。

据1月7日消息,美国移动支付企业Affirm(AFRM.US)日前更新招股书,准备近期在美国纳斯达克上市,Affirm发行区间为34美元到38美元,预计估值达120亿美元。

Affirm成立于2012年,总部位于美国旧金山,是一家主打"预支付"的金融服务公司,被称为美版的"花呗"。

电子支付赛道是一块香饽饽,不光有PayPal(PYPL.US)、Square(SQ.US)这样的垂直巨头前驱者,还有苹果这样的全生态巨无霸玩家。Affirm作为新入局者,与前辈们相比存在哪些差异化优势呢?在这条竞争惨烈的赛道,Affirm又能走多远呢?

Affirm和蚂蚁,似兄弟又非兄弟

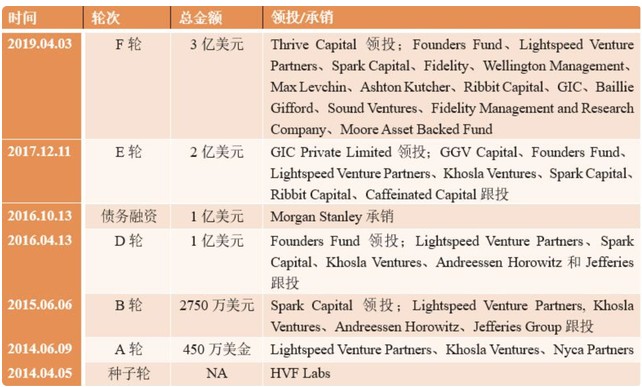

Affirm创立之初的目标是彻底改变传统的银行业,其创始人认为华尔街的银行家们固守着桀骜的态度,整个银行业愈发死板。成立8年时间,Affirm共完成了七轮融资。

发展到现在,Affirm实现了最初的"宏愿"吗?透过它的招股书,其财务数据或许是一个很好的检验指标。

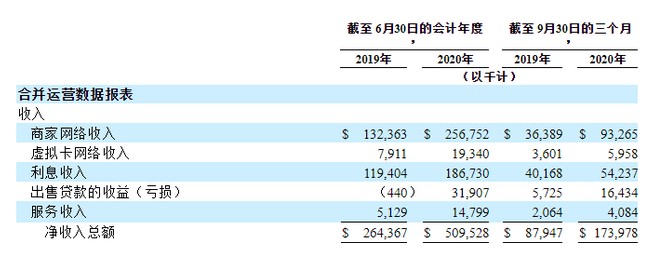

据Affirm向SEC递交的招股书数据显示,2019年上半年,Affirm的净收入为2.64亿美元,而到了2020年上半年,其净收入额为5.1亿美元,同比涨幅为93.18%。

而从三季度的同比数据来看,Affirm的净收入涨幅更高。2020年三季度的净收入为1.74亿美元,与2019年三季度净收入为8794.7万美元相比,同比增长幅度达97.73%。

分析Affirm收入的增长,还需回归到业务层面。从招股书披露的数据可以看出,Affirm有五大业务线,其中最主要的收入来源为两项——商家网络收入和利息收入。

从2019年和2020年的收入数据来看,商家网络收入约占总收入的一半,而利息收入约占据总营收的比重为36%。

商家网络收入实质是Affirm从商家与消费者之间的交易中,收取一定比例的手续费,这个费用由商家承担。据美股研究社了解,Affirm的合作商家包括宜家、沃尔玛(WMT.US)、Adidas等知名品牌,合作商家数量超过4000家,并且数量还在不断上升。

2020年Affirm收入增长背后除了有一定竞争力之外,受卫生事件因素影响推动商家向在线支付转移也是一个重要的原因。在卫生事件影响之下,美国实体经济受到较大影响,但线上经济却意外迎来爆发期。不论是消费者还是商家都在积极向线上消费跟线上服务迁移,其中电商支付的大爆发也带动Affirm合作的商家的线上业务增长。

说到Affirm营收中的手续费,或许对电子支付稍有了解的投资者脑中会浮现出蚂蚁集团的支付宝,在最初发展阶段也是主要靠收取商家手续费"谋生"。随着业务的不断深入跟拓展,蚂蚁集团对于手续费的依赖程度也在下降。

据招股书披露的数据,蚂蚁集团数字支付与商家服务业务收入占比,从2017年度的过半,下滑至2020年上半年的36%;反之数字金融科技平台收入占比从2017年的44%,上升至2020年上半年的63%。

由此可看出Affirm与蚂蚁集团业务结构的差异,二者之间在主要营收来源上实现了某种程度的"倒挂"。

在美股研究社看来,出现这种情况的一部分原因在于金融借贷业务的利润空间可观。据数据统计,数字金融业务的毛利率超过50%,净利率接近20%,这一比例远大于商家手续服务业务。

在利益的熏染下,为什么Affirm没有将发展重点放在金融借贷业务上呢?美股研究社认为这或许在于两国不同的金融支付市场的差异。

美国传统金融机构(投资理财、保险等)较之国内市场的成熟度更高。而在用户需要资金周转时,种类繁多的传统金融借贷能够满足大部分人群的需求,因而向Affirm借贷资金的用户数量和比例还是较少的。这与国内目前的情况还是存在些许差异。

失"血"虽减少,突破盈利瓶颈或是关键

虽然商家服务收入和利息收入实现了较为不错的涨幅,但至少从目前情况来看,还未能帮助Affirm实现盈利。

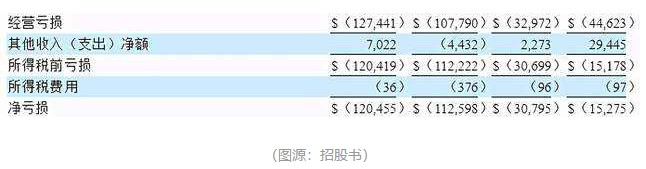

据招股书披露的数据显示,2019年上半年净亏损1.2亿美元,2020年上半年净亏损额是1.13亿美元。从三季度同比情况看,2019年上半年亏损3080万美元,2020年上半年净亏损1528万美元。

虽仍处于亏损状态,但可幸的是,Affirm亏损的额度正在不断收窄。这种收窄态势未来能否继续持续,将是影响投资者情绪和Affirm上市后市场估值的关键因素之一。

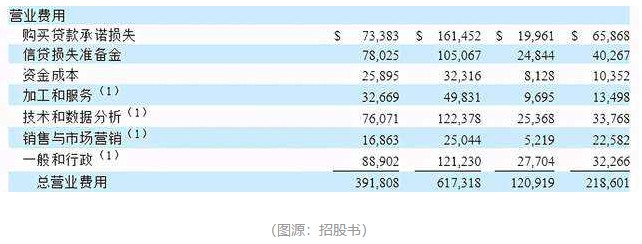

在美股研究社看来,影响Affirm盈利的因素之一是成本,控制成本其实是一把双刃剑。提高利润空间的方式之一是收缩成本,但要实现业务的发展和扩张,成本的投入又是必不可少的。

从招股书数据看,从2019年三季度到2020年三季度,Affirm总营业费用的增长是非常显著的。2019年三季度总营业费用为1.21亿美元,2020年三季度则上升至2.19亿美元,涨幅超过1亿美元。

在各项成本支出中,增幅最大的是销售与市场营销。现阶段,Affirm这部分的投入占比过大或许也是可以理解的。2019年,Affirm的交易销售额占美国电子商务总额的比重仅为1%。为了拉取用户,获取用户所付出的成本是高昂的,尤其是在电子支付领域垄断趋势加剧的背景下。

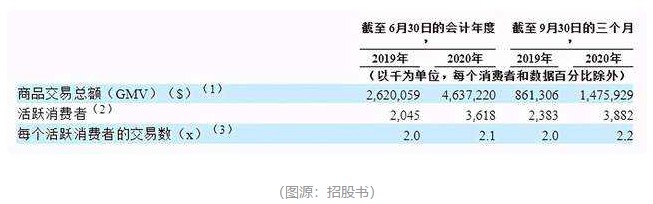

PayPal在2020第二季度的有效账户数量达到3.46亿,月活跃用户量为3.64亿。而反观Affirm,从招股书数据显示的数据可看出,其与PayPal的差距甚大。

此外,贷款承诺损失也是占比较大的一项成本支出,而对于涉及到信贷业务的电子支付平台而言,这部分的成本支出是必不可少的,而关键在于如何利用技术手段尽可能降低损失。

Affirm为年轻人提供了一种超前消费的方式,随着"Z时代"消费能力的不断增强,也为以Affirm为代表的电子支付平台提供了良好的发展机遇。而抢占年轻用户对于市场占比并不高的Affirm来说是至关紧要的任务,因而如何在提高盈利能力的同时,掌控好运营成本将是Affirm未来面临的一个挑战。

美国电子支付迎来爆发期,强敌如林下赛道竞争将"血流成河"?

此前,彭博发布美国金融科技与支付行业2021年展望,称这几支股将会极大受益。该行预测Square的估值为2021年EPS为178倍,较两年期历史平均水平溢价76%,StoneCo(STNE.US)为71倍,溢价75%,得益于强劲的股价增势和2021年EPS预测的下调。PayPal的市盈率扩张幅度较小,为36%,达到48倍

从美国整体电子支付行业来看,以Square、PayPal、StoneCo为首的电子支付平台们2020年站上了"风口浪尖",此次Affirm的IPO,或许会进一步推动该赛道的竞争程度。

在过去的2020年,美国几大主流电子支付平台的股价均实现了不错的战绩。PayPal的股价涨幅高达112%,Square的股价涨幅达247%,远远领先于大盘的涨幅。

其中,PayPal无疑处于老大地位。截至美股研究社发稿,PayPal市值已经达到2800亿美元。三季度PayPal总营收为54.6亿美元,与上年同期的43.8亿美元相比,同比涨幅达25%;与上一季度的52.6亿美元,环比上涨3.8%。

这些平台股价高涨的背后,是规模和体量仍在不断扩大的全球电子支付行业。据研究,到2025年,全球数字支付市场预计将以每年24%的速度增长,达到12.4万亿美元。行业整体的增长为这些平台玩家的发展提供了最底层的保障。

而除了整体行业的扩张,美股研究社认为反垄断调查也为这些电子支付平台的发展提供了良好的时机。

在FAANG中,苹果(AAPL.US)拥有自身的电子支付生态系统Apple pay,此前也曾与高盛推出联名电子信用卡,苹果有做支付业务的野心,更重要的是也有其强大的实力。这对于Affirm这类中小玩家是一个强劲的威胁。

但反垄断调查的进行至少一定程度上抑制了Apple pay的扩张道路,而这对于PayPal、Square和即将上市的Affirm,或许是一剂福音。

值得注意的是,在Affirm的股东名单中,Shopify持有8.6%股权。作为电商平台的Shopify(SHOP.US)入股电子支付平台Affirm,背后的意图不可谓不明确,"电子支付+电商"的结合,能形成一个商业闭环,将利润实现最大化。

2020年2月,Affirm CEO同时也是PayPal创始人之一的Max Levchin接受专访时表示,数字货币的兴起将进一步代替现金交易,数字支付也将得到进一步发展,这是值得期待的趋势。

Affirm搭载着数字支付的东风来到了纽交所,但在前有豺狼、后有虎豹的市场竞争格局中,比上市更为重要的是如何站稳脚跟,尤其是在市占率仅为1%的严峻背景下。对于Affirm后续的进展,美股研究社也将会持续关注。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP