新股前瞻丨身陷盈利及债务困局,中天建设二次赴港融资求药方

在建筑行业中深耕40多年的中天建设集团有限公司(以下简称“中天建设”),带着近三年80%以上的净利润复合增长速度,开启了二次闯关港交所之旅。

智通财经APP了解到,根据港交所12月24日披露资料显示,中天建设集团有限公司(以下简称“中天建设”)向港交所递交主板上市申请,在上市之前,该公司曾在新三板挂牌。值得注意的是,这一次是中天建设第二次向港交所递交招,并且独家保荐人由上一次的越秀融资变更为均富融资有限公司。

招股资料显示,中天建设是湖南省一家有着逾40年经营历史的知名总承包建筑集团,主要致力提供工程施工服务,业务范围涵盖民用建筑工程服务、市政工程服务、地基基础工程服务、装配式钢结构工程服务及其他专业承包工程,并贯穿项目采购、管理、施工到监理的整个建设过程。

毛利率提升靠减税

得益于近几年中国建筑业的大力发展,在过去的几年,中天建设也取得相对不错的业绩。资料显示,公司总收入从2017年12.79亿元(人民币,单位下同)增至2019年的18.22亿元,复合年增长率为19.4%,2020年前三季度总收入约11.86亿元,去年同期约12.01亿元,同比下降约1.31%;净利润从2017年的1533.4万元增至2019年的5086万元,复合年增长率约为82.4%。2020年前三季度年内利润及其他全面收益约2767.2万元,去年同期约3316.1万元,同比下降约16.55%。

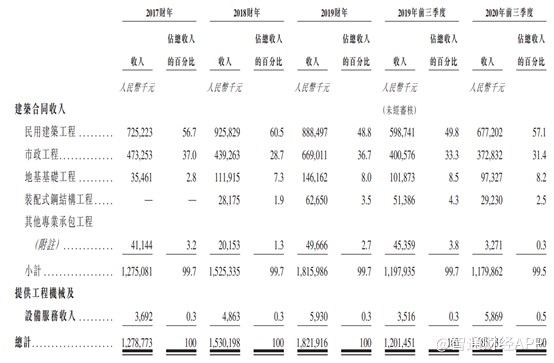

分业务来看,建筑合同收入是公司主要收入来源,近三年来该业务基本上维持在99%以上,工程机械及设备服务收入占比极小。

具体来看,公司合同建筑收入主要收入来源于民用建筑工程,该业务从2017年的7.25亿元增长至2018年的9.26亿元,同比增长27.7%;同时公司的地基基础工程营收从2017年的3546.1万元同比增长2.16倍至1.12亿元,抵消市政工程和其它专业承包工程业务下滑,使得公司2018年营收总额同比增长19.6%至15.3亿元。

2019年,中天民用建筑工程转入小幅下滑,之前下滑的市政工程营收实现了52.3%的同比增长至6.69亿元,再加上地基基础工程、装配式钢结构工程和其它专业承包工程,分别录得30.6%、122.4%、146.4%同比增长至1.46亿元、6265万元和4966.6万元,公司2019年营收规模再度实现19.1%同比增长至18.22亿元。

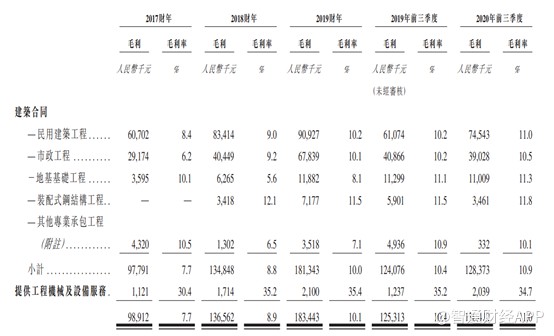

再看毛利率,尽管公司主业收入不稳定,但其毛利率一直稳步增长。招股书显示,2017-2019年期间内,公司的总毛利率分别为7.7%、8.9%、10.1%,2020年前三季度毛利率进一步增长至11%。对于毛利率连续大幅提升,公司表示是由于根据2018年4月4日颁布的适用中国税法,适用于任何纳税人的应税增值税工程施工服务的增值税税率从11%调整为10%,并自2019年4月1日起进一步下调至9.0%。与此同时,公司最主要的行政开支于2018年、2019年仅录得14.7%和16.7%的小幅增长,费用率在逐年下降。

值得一提的是,毛利率的提升如果仅仅只是由于税率优惠所致,那么该项并不具有持续性。

此外在2019年,中天建设的净利率仅为2.8%,虽然比两年前的1.2%增加倍有余,但是这一水平放在讲究薄利多销的建筑行业仍处低位。与行业龙头中国建筑(601668.SH)相比,2017年至2019年其净利率分别为4.43%、4.62%、4.45%,远超中天建设。如此低的净利率,或与其大量关联交易有关。

回款周期变长,现金缺口大

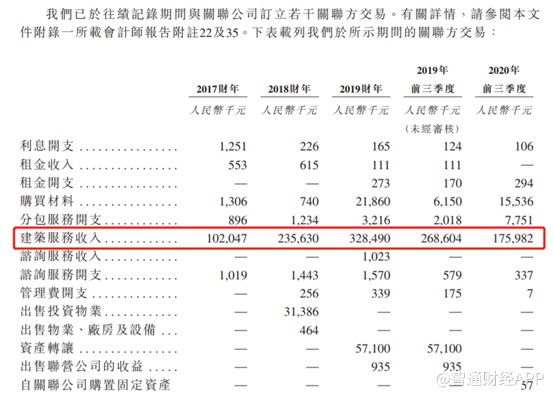

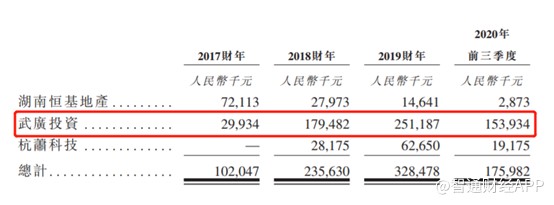

招股书显示,每年中天建设都与其关联公司存在大量关联交易。其中建设服务收入从2017年的1.02亿元增长至2019年的3.28亿元,年复合增长率高达79.41%。2019年,公司关联交易金额占营业收入的18.03%,2020年前三季度关联交易下降至14.75%。

具体来看,中天建设关联交易主要来自三家公司:湖南恒基地产、武广投资、杭萧科技。其中,绝大多数关联交易来自于武广投资。武广投资是一家房地产开发公司,2020年关联交易金额下降,或许与 “三条红线”有关,导致武广投资业务量下降;另外,由于武广投资和中天建设关联交易金额较大,其业绩下降,导致中天建设的关联交易额下降,但目前仍占比较大,倘若进一步下降,中天建设的业绩也会受到影响。

除了关联交易存在业绩增速问题外,中天建设还存在债务问题。由于中天建设属于建筑行业,而建筑行业属于资本密集型行业,承包商往往需要先垫款,完工后再从项目方收取相关收入,因此应收账款通常较高,周转天数也较长。招股书显示,中天建设2017至2019年及2020年前三个月,公司的贸易应收款项及应收票据(总额)分别为1.49亿元、2.79亿元、4.89亿元及4.67亿元,分别占公司总资产的15.5%、20.0%、26.2%及24.0%。从招股书来看,随着业绩的增长,中天建设的应收账款占营收比重也在不断提升。

值得注意的是,应收账款占比提升的同时,公司的应收账款周转天数也在不断拉长。招股书显示,2017至 2019财年及2020年前三季度,中天建设的平均贸易应收款项及应收票据周转天数分别为46.7天、50.9 天、76.9天及110.4天。

应收账款数额增加,周转天数不断拉长,会导致公司的营运资金不足,为了弥补营运资金的缺口,中天建设只好举债维持日常经营,由此导致公司的债务规模不断增长。以2019年为例,中天建设即期债务达到1.47亿元,而同期公司在手现金及等价物仅8059万元,缺口高达6641万元。

如此大的现金缺口,也使得中天建设十分缺钱,因此公司多次试图叩开港交所的大门。就中天建设而言,此次要通过港交所的聆讯并非简单更换保荐商就能成,“打铁还需自身硬”,本质上还是公司自身实力不够。

总体而言,中天建设的承包模式就注定了公司的利润率低,利润空间被扼制,因此过去及其耀眼的增速,在未来未必能持续高增长;再加上公司关联企业质地一般,关联交易金额又较大,也会拖累公司的业绩;更糟糕的是,随着公司业务规模的增加,应收账款纷至沓来,此外,应收账款周转天数也在不断延长,使得公司不得不举债经营,导致现金缺口较大。

扫码下载智通APP

扫码下载智通APP