贝莱德:2021年看好风险资产,上调股票至超配

本文源自 微信公众号“ 贝莱德BlackRock”。

重点摘要

1. 我们偏好风险资产,并非只是因为疫苗面世有望带动市场反弹。我们认为,即使通胀上升,但名义利率偏低仍利好风险资产。

2. 尽管短期挑战使市场承压,但疫苗研发的积极消息和美国财政刺激计划让全球股市创下历史新高。

3. 预计欧洲央行将在本周的政策会议后公布进一步的货币宽松政策。

预计疫苗将在2021年大范围使用,这增强了我们对经济加速重启的信心。我们更加偏好风险资产,将股票上调至战术性超配。这种偏好风险资产的立场正在形成共识,但我们的其它观点就和市场不那么一致了。其中包括一种“名义收益率新常态”,即即使通胀上升,名义收益率也可能会受限于“天花板”。

每周一图

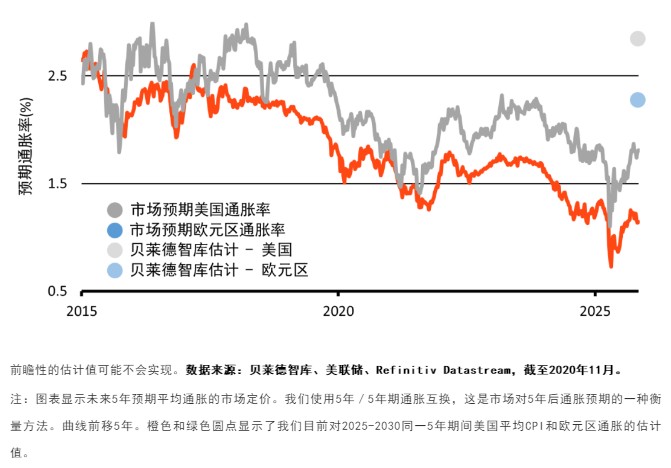

美国和欧元区通胀市场定价与我们的估计值对比(2015年至2020年)

以往经济周期扩张阶段的高通胀通常利空风险资产。它往往会导致利率上升,从而压低许多资产类别的估值。然而,在我们看来,传统经济周期剧本并不适用于卫生事件,因为此次卫生事件的冲击更像是一场大规模的自然灾害,随后经济会迅速重启。

如上图所示,即使预期通胀率温和上升,也可能会令市场感到意外。然而,我们认为这种环境利好股市:通胀升温和名义收益率受限意味着实际利率下降。这支持了股票估值:当折现率较低时,未来现金流的现值较高。

我们倾向风险的观点正迅速形成共识,并可能很快反映到市场价格中。但我们的其它观点和市场普遍看法存在三大差异:首先,许多人仍沿用传统经济周期框架去预测2021年。但我们认为这个方法并不适用于当前情况,就像经济“停滞”不同于经济“衰退”一样,经济“重启”也不同于经济“复苏”。目前面对的并不是经济的周期性复苏,而是行业问题:

其次,通胀、增长和市场之间的动态关系,有别于以往的关联性(我们称之为名义收益率新常态),也将构成后卫生事件时代投资格局的一大重要特征。我们认为中期通胀上升的风险可能被低估。政策变革意味着名义收益率对通胀上升的敏感度或会降低,加上债券收益率接近下限,以及对财政政策的依赖度增加,我们认为这将挑战政府债券在投资组合中的作用。与以往的通胀事件相比,我们还认为,在收益率敏感度较弱的情况下,从战略配置角度看,通胀上升对风险资产可能是利好消息。

第三,正如我们在“重塑全球化”新投资主题中所述,这是一个新的全球化过程,而不是简单的去全球化趋势。我们正目睹中美两极世界秩序的形成,以及全球供应链的重新布局,以提高弹性而减少对效率的关注。

总结:疫苗研发方面的积极消息强化了我们的观点:卫生事件造成的累计经济缺口(对金融市场最为重要的指标)可能远低于此前的全球金融危机。这让我们更有信心来提高我们的总体风险立场。因此,我们在战术配置上,除了超配信用债,还将股票上调至超配。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP