携程(TCOM.US)的“四三六”魔咒

本文来源于虎嗅APP,作者为虎嗅研究总监Eastland,文中观点不代表智通财经观点。

在线旅行(OTA)是“大出行”领域的总上游,而与商务、探亲、休闲类出行相关的住宿、交易票预订业务量与疫情控制策略及效果直接相关。作为在线旅行龙头,携程的业绩值得关注,与Booking对照就更有意思了。

2020年11月5日、12月2日,Booking、携程先后发布了2020年Q3业绩。Booking季度营收26.4亿美元,同比下降47.6%;携程营收54.6亿人民币,同比下降47.9%。一季度携程营收相当于Booking的29.5%,比2019年同期下降11.6个百分点;二季度携程营收飙升到Booking的72.7%,三季度又降至Booking的30.4%。

这个“驼峰”非常符合逻辑。携程营收主要来自国内,Booking的营收来自全球。一季度疫情突袭中国,诸国掉以轻心;二季度全球大爆发、出行被大面积阻断;三季度诸国被迫重启经济(一、二、三季度人民币兑美元汇率分别取7.0、6.9、6.8)。

12月2日,携程旗下去哪儿网对外发布:2020年通过去哪儿网订购机票的用户中,有934万人是第一次坐飞机,创近五年新高;但机票价格下降了17%,创五年新低。

去哪儿网预测,2021年中国将有6.29亿人次乘坐飞机出行,比2020年增长50%。乘机出行人次大幅增长,意味住宿、市内交通、旅游景点等行业的全面复苏,利好携程。

都坐了“过山车”

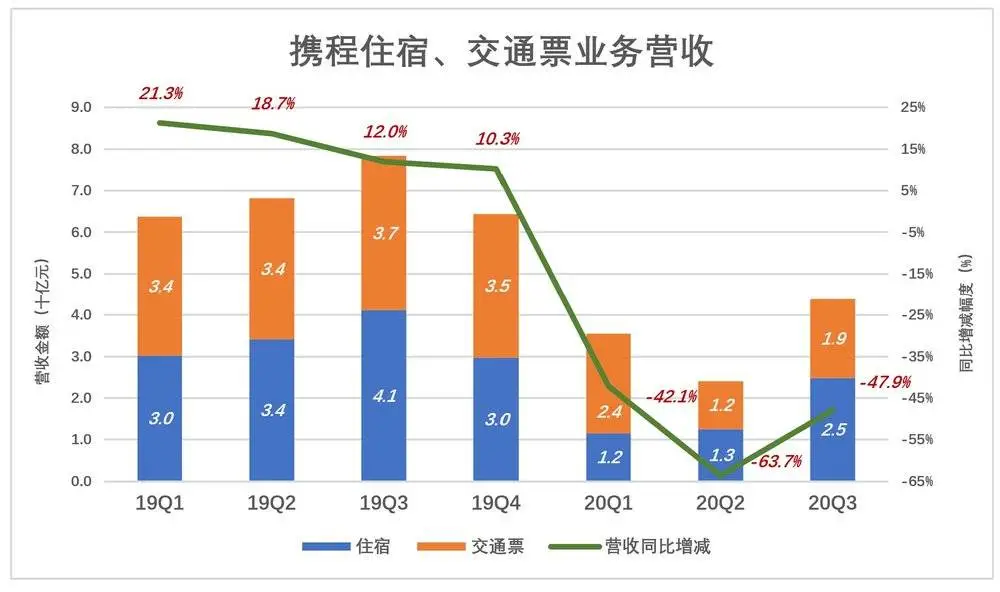

携程财报将营收分为酒店预订、交通票、跟团游(度假)、公司出行及其它五个部分。2019年,住宿、交通两项业务营收分别为135亿和140亿,合计占营收的77%,是拉动集团业绩的“两架马车”。

受疫情影响,2020年一季度住宿、交通票业务营收同比分别下降61.7%和28.7%,集团整体收入下降42.1%。二季度,住宿、交通票业务收入分别下降63.2%和66.2%,集团整体收入下降63.7%;三季度,住宿、交通票业务收入分别下降39.8%和48.8%,集团整体收入下降47.9%。#至暗时刻已过#

Booking是一家“专注的巨头”,几乎全部收入来自住宿业务。2019年完成住宿预订8.45亿间夜,而机票预订仅200万张(营收占比小到可以忽略)。

疫情爆发前的2019年,Booking各季住宿预订间夜数保持10%以上同比增速。2020年一季度Booking预订间夜数为1.24亿、同比下降42.9%。

同期携程住宿业务收入下降61.7%(携程没有披露间夜数)。“18.8个百分点”反映出国内、国际对疫情严重性的判断及应对力度上的差距。二季度,Booking住宿业务急转直下,间夜数2800万,同比下降86.9%。

三季度Booking住宿业务反弹到一季度的水平,间夜数同比降幅收窄至43%,携程住宿业务收入下降39.8%,略好于Booking。

支出压缩再压缩

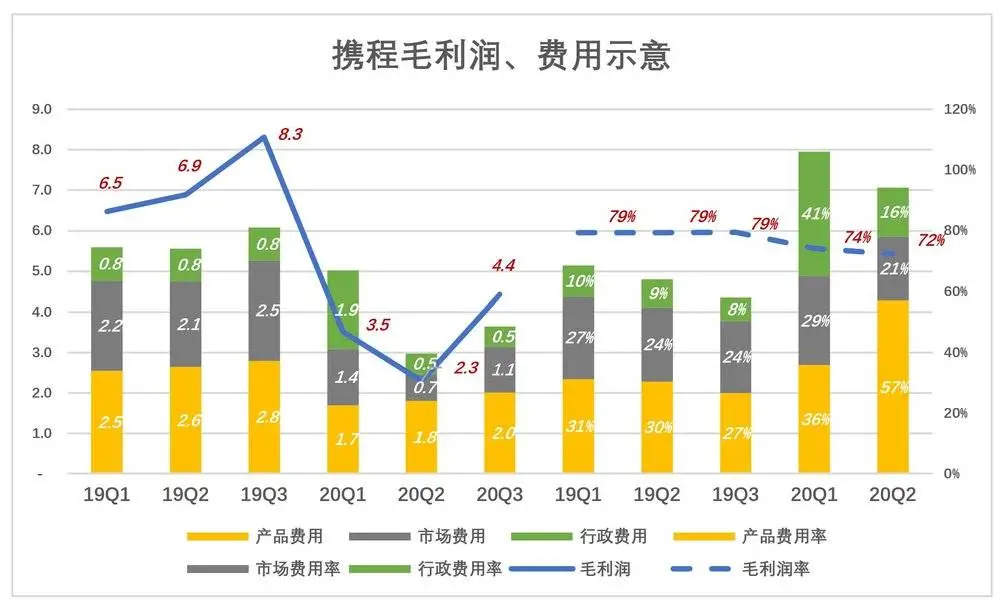

用蓝色折线代表毛利润(率)、彩色堆叠柱代表费用(率)。除非天灾人祸,绩优股携程的蓝色总是能“淹没”彩色。

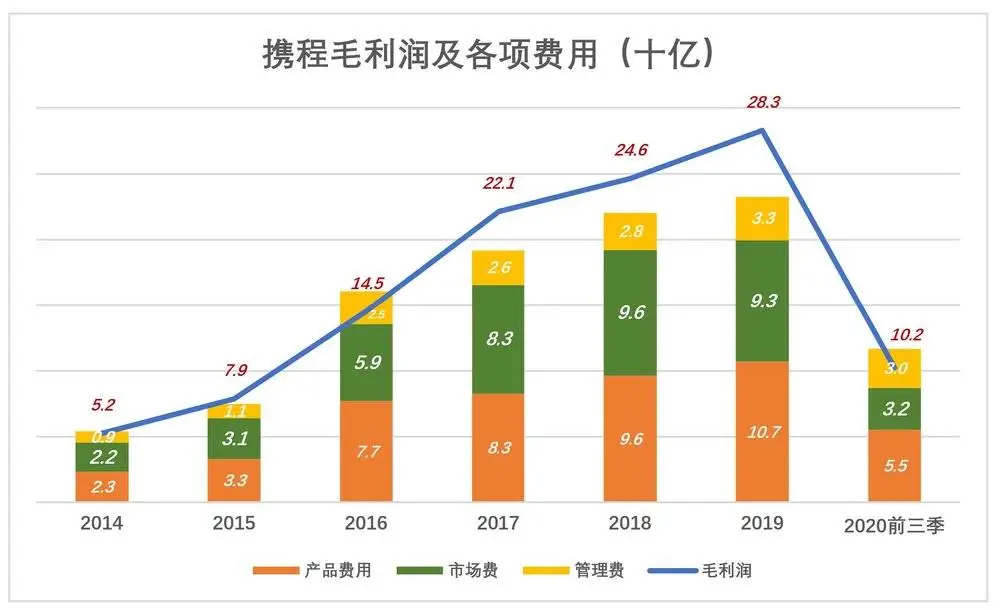

2014、2015、2016在线旅行市场竞争异常激烈,出现全行业亏损。最终,连“流淌着盈利基因”的携程也没能幸免。先后收购艺龙、去哪儿网后,携程重现大蓝筹风采。2019年毛利润282.9亿、三项费用合计232.5亿经营利润达50.4亿。

2019年Q3,毛利润高达83亿,产品、市场、行政费用合计60.8亿;毛利润率为79.4%、各项费用率合计为58%。不料“越来越好”的好日子被无情打断。

2020年前两季,携程面临的压力越来越大。一季度毛利润剧降至35亿、三项费用被压缩到50亿;二季度毛利润则进一步跌至23亿、费用被压缩至30亿。三季度毛利润回升到44亿,环比上升93.8%,费用合计36.4亿,环比仅上升22.4%。

假如去哪儿的预测成真,2021年乘机出行人数增长50%,携程营收将恢复到2019年的80%以上。经过疫情“锤炼”,携程成本、费用控制能力得到强化,盈利能力有望上一个台阶。

Booking表现不错

Booking没有区别成本、费用,也就是说没有告诉投资人如何计算毛利润(通用会计准则不要求披露毛利润)。

携程一样,2019年Q3也是Booking的好日子:营收超过50亿美元,各项成本、费用合计27亿美元,占营收的53%;净利润19.5亿美元,净利润率38.7%!

2020年Q1,营收骤降至23亿美元,成本、费用合计21亿美元,占营收的92%;

2020年Q2,Booking营收跌到6.3亿美元,同比下降83.6%;人力成本基本无法压降,营销及销售费用被砍掉四分之三,行政费用砍掉二分之一;成本、费用合计11亿美元,相当于营收的171%(携程的这个比例是94%)。所以Q2也是Booking的至暗时刻。

2020年Q3,Booking营收26.4亿美元,同比降幅收窄到47.6%,环比上升319%!厉害的是费用合计17.1亿美元,占营收和65%,环比增幅仅为58.4%。与2019年Q3相比,booking在营收减半的背景下,总费用率只提高了8个百分点,可以说做得相当不错。

Booking在2020年Q3营收的反弹幅度却远超携程,但在疫情控制方面,其它国家不如中国。即使疫苗有效且能迅速量产、大范围接种,疫情得到控制也得2021年下半年了。

总之,Booking业绩的不确定性高于携程。

市值复原、“四三六”格局依旧

2020年1月6日,携程收盘价36.7美元,市值204亿美元;同日Booking收于2086.9美元,市值856亿美元;携程市值相当于Booking的23.8%。

2020年12月3日,携程收盘价35.22美元,市值209亿美元;同日Booking收于2096.6美元,市值859亿美元;携程市值相当于Booking的24.3%。

经历某幻般的11个月,携程、Booking的都恢复了疫情爆发前的市值,还略高一点。

2019年,Booking营收达150亿美元,约为携程的3倍。2020年前三季度,Booking营收约为携程的2.9倍。

还有盈利能力,2018年Q1携程经营利润5.9亿、约为Bookingr 15%;2020年Q3携程经营利润提高到7.9亿、但仍为Booking的15%。

最近几年,两家公司之间市值、营收、利润比例几乎没有变化,可以概括为“四三六”:Booking市值保持在携程的四倍、营收是携程的三倍、利润是携程的六倍。这不是偶然的,说明投资人对两家估值存在某种默契,疫情都没能打破。

扫码下载智通APP

扫码下载智通APP