内外资配置港股的风格有何差异?

本文来自 微信公众号“股市荀策”,文中观点不代表智通财经观点。

核心结论:①11月港股涨幅进一步扩大,累计涨幅/最大涨幅为9.3%/12.2%;顺周期板块大涨,其中原材料业(25.0%)、能源业(15.5%)、金融业(15.0%)、非必需消费业(13.5%)涨幅最大,仅有电讯业(-1.0%)、资讯科技业(-0.8%)下跌。②当前港股性价比更好,南下资金加快流入。内资对金融板块配置力度大,青睐流动性强、估值低的标的。③关注低估行业轮涨机会、科技行业主线机会。

内外资配置港股的风格 有何差异?

今年以来港股持续跑输A股,在两者盈利趋同而估值溢价走扩的背景下,南下资金加速流入港股,今年累计净买入6119.2亿港元,成交额占比从14.4%上升至22.4%。那么,相对于在港股占主导地位的外资,内资配置港股的风格有何差异?本文将就此问题进行分析。

1. 港股策略:内外资配置港股的风格有何差异?

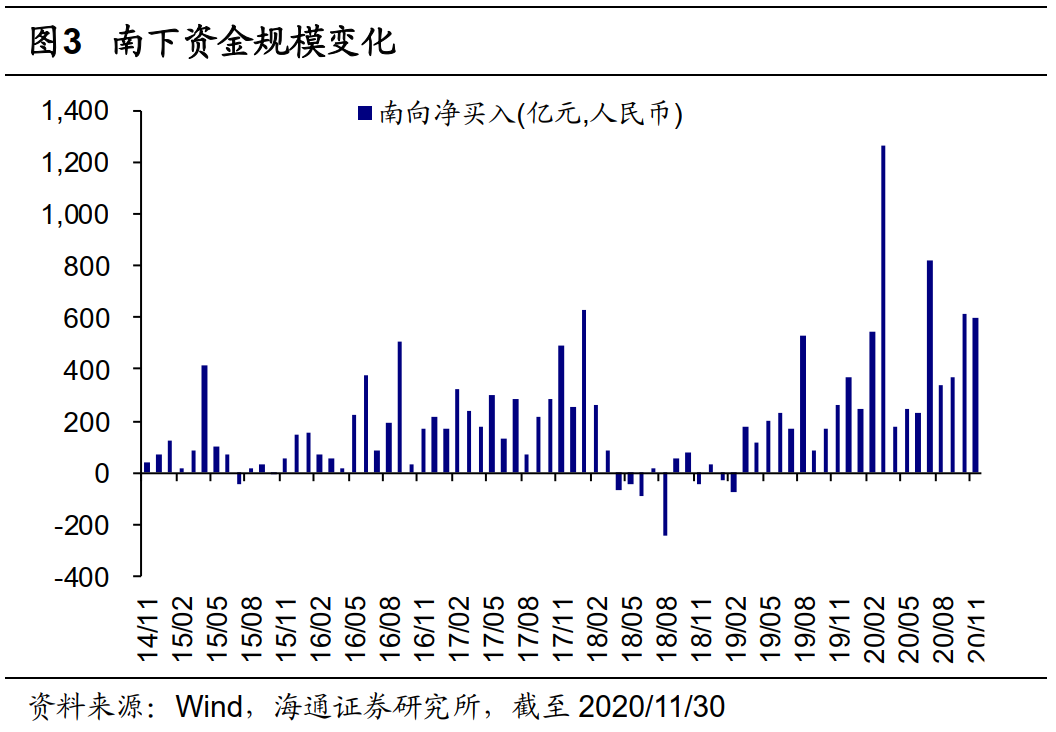

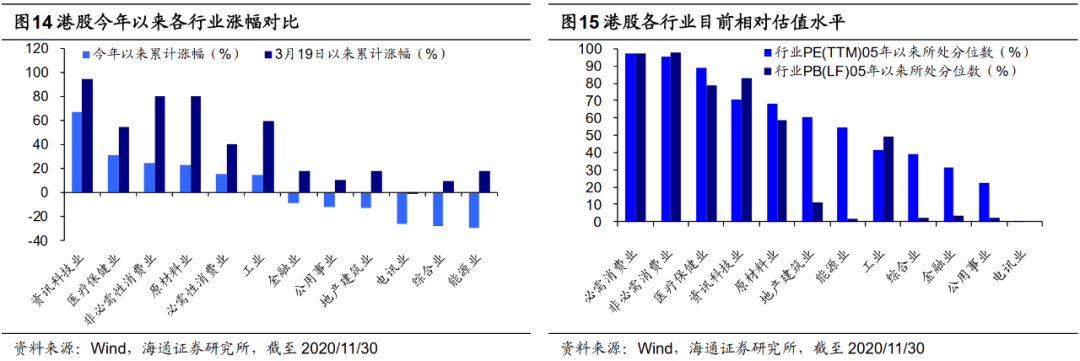

回顾:11月港股涨幅进一步扩大。11月公共卫生事件疫苗捷报频传提振经济复苏预期,加之美国总统大选落幕,投资者风险偏好提升,推动海外股市大幅攀升,港股也不例外。恒生指数在11月收涨9.3%,11月最大涨幅为12.2%,市场情绪明显回暖。对比其他市场,沪深300 11月累计涨幅/最大涨幅为5.6%/7.7%,创业板指为-0.9%/6.6%,纳斯达克指数为11.8%/12.2%,德国DAX为15.0%/16.3%,标普500为10.8%/11.5%,日经225为15.0%/16.8%,富时100为12.4%/16.0%。从市场走势看,11月恒生指数持续走高,11月27日触及当月最高点26894.68点后有所回落,截至月底收报26341.49点。从行业表现来看,11月港股顺周期板块大涨,其中原材料业(25.0%)、能源业(15.5%)、金融业(15.0%)、非必需消费业(13.5%)涨幅最大,仅有电讯业(-1.0%)、资讯科技业(-0.8%)下跌;前期表现弱势的地产建筑业、必需性消费业11月有所反弹。11月港股通南下资金规模为703.0亿港元,高于今年以来均值556.3亿港元,今年以来南下资金累计净流入额已经达到6119.2亿港元。11月南下资金在港股成交额中占比达21.9%,高于2019年11月的16.9%。

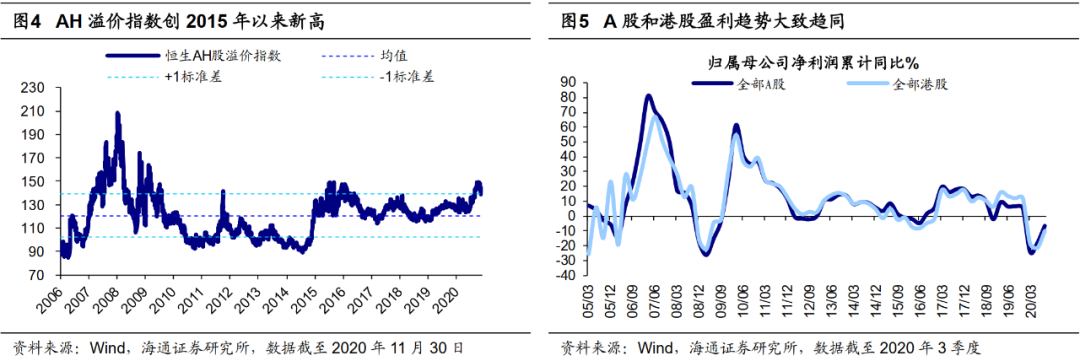

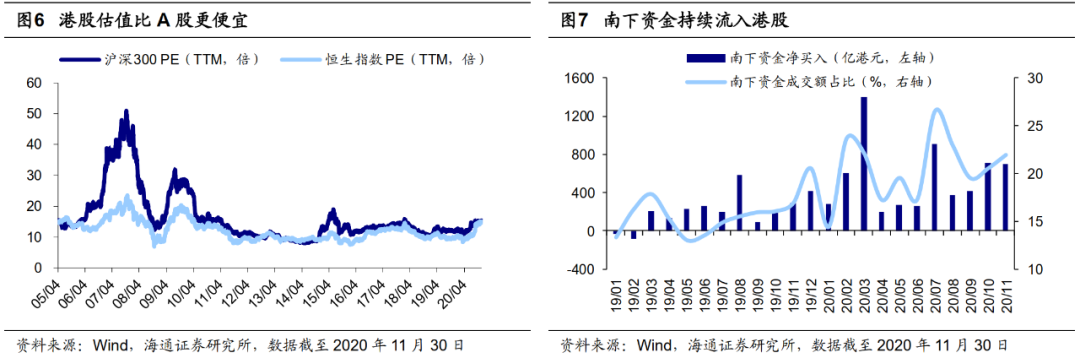

港股性价比好,内资加快流入。今年6月以来AH溢价指数快速攀升,最高在10月9日达到149点,接近2015年牛市期间的高点。截至2020/11/30,AH溢价指数收报144点,高于2006年以来均值向上1倍标准差。从基本面来看,港股并不弱。2005年以来A股与港股净利润增速走势基本一致,20Q3/20Q2全部A股归母净利累计同比为-6.6%/-18.0%、ROE(TTM)为8.2%/8.0%,全部港股为-10.3% /-21.8%、13.1%/13.8%,预计2020年港股净利同比为-5%,ROE为13.5%,2021年为10%、14%。但是,港股的估值却比A股低。目前沪深300PE(TTM,整体法)、PB(LF,整体法)为15.3倍、1.6倍,对应2005年以来估值从低到高分位数为68%、43%,而恒生指数PE、PB为14.6倍、1.2倍,对应2005年以来估值从低到高分位数为81%、27%分位数。在AH股盈利趋同而估值背离的情况下,南下资金持续买入港股,截至2020/11/30,南下资金累计净买入6119.2亿港元,较去年同期增加4039.4亿港元,成交额占比从今年1月的14.4%上升至11月的22.4%,成为今年港股最重要的增量资金。

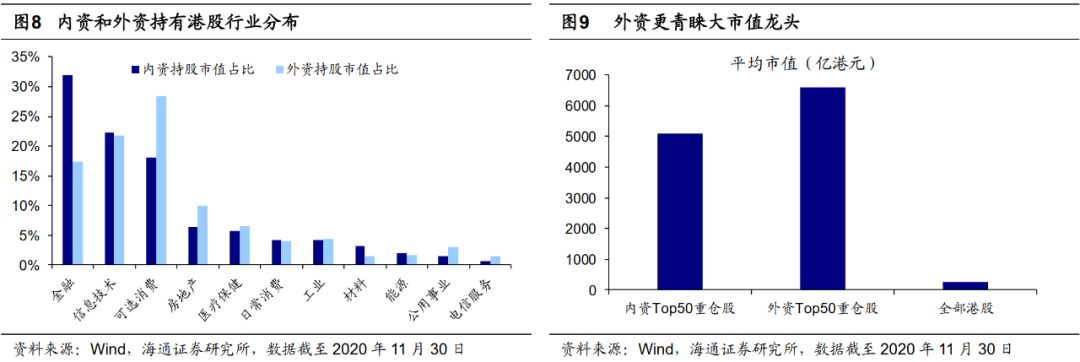

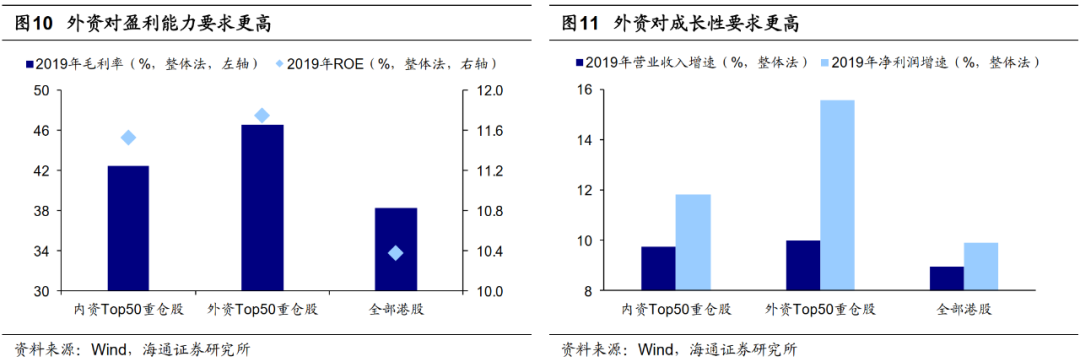

内资对金融板块配置力度较大,青睐估值低的标的。我们用国际中介机构代表国际资金、港股通南下资金代表中资,来分析和比较港股市场上内外资持股风格的异同。行业层面,由于南下资金中包含较多保险资金,因此对金融股尤为青睐,截至2020/11/30,内资持股金融行业市值占比为32.0%,信息技术22.4%,可选消费18.0%,房地产6.3%,医疗保健5.7%。相对而言,外资更看好消费,截至2020/11/30,外资持股可选消费行业市值占比为28.4%,信息技术21.7%,金融17.4%,房地产10.0%,医疗保健6.6%。个股层面,我们从多个维度比较内资和外资的配置偏好:(1)市值规模:内资和外资均青睐龙头公司,外资尤甚。截止2020/11/30,外资前50大重仓股平均市值为6462亿港元,内资为5027亿港元,均远高于全部港股的257亿港元;(2)盈利质量:内外资偏好高ROE的公司,外资更加明显。2019年外资前50大重仓股毛利率/ROE分别为46.6%/11.7%,高于内资的42.5%/11.5%,均高于全部港股的38.3%/10.4%;(3)盈利增长:内资和外资均看重盈利增长,尤其是外资。2019年外资前50大重仓股营收/净利润增速为10.0%/15.6%,高于内资的9.7%/11.8%,均优于全部港股的9.0%/9.9%;(4)估值偏好:相对外资而言,内资倾向于配置低估值标的。截止2020/11/30,内资前50大重仓股PE(TTM,整体法,下同)/PB(LF,整体法,下同)仅为13.1倍/1.3倍,不仅低于外资的17.2倍/1.7倍,还低于全部港股的16.2倍/1.4倍。正如前文所述,南下资金中的险资配置较多金融股,截至2020/11/30,内资前50大重仓股中12只为金融股,市值占比42.7%,外资仅有9只,市值占比29.8%,从而整体法计算下内资重仓股估值偏低。剔除金融重仓股后,内资前50大重仓股PE/PB为26.5倍/3.5倍,外资为29.6倍/3.1倍,均明显高于全部非金融港股的22.9倍/1.9倍。相对于外资而言,内资依然更偏好低估值股票。

关注低估行业轮涨机会、科技行业主线机会。11月份港股市场延续涨势,原材料业、能源业、金融业、非必需消费等顺周期板块涨幅最大,这与我们在11月港股月报《逼近15年高点的AH溢价指数怎么走?-20201104》的判断基本一致,即关注低估板块轮涨机会。从估值看,目前港股处于中低位,截至11月30日港股恒生指数PE(TTM,下同)为14.6倍、PB(LF,下同)为1.21倍,处于2005年以来自下而上79.7%、26.6%分位,而美股标普500PE为35.3倍、PB为3.9倍,处于2005年以来自下而上99.8%、99.8%分位,A股沪深300PE为15.3倍、PB为1.6倍,处于2005年以来自下而上68.3%、43.0%分位。目前AH溢价指数为144.1点,处于2005年以来自下而上的91.9%分位,港股估值仍处于洼地。从投资主线看,我们仍然认为可以关注两类机会:一是低估行业轮涨机会。分行业看,目前港股多数行业较今年年初仍有较大跌幅,只有资讯科技和医疗保健行业享有较高超额收益,而低估板块涨幅滞后,未来或有轮涨机会。二是关注科技相关行业,目前我国经济正处于转型升级中,中期科技+消费是转型方向,当前科技股业绩步入向上周期,这轮行情中科技行业仍是主线。

2. 重点关注

2.1比亚迪电子(00285)三季度业绩持续高增,北美大客户开拓顺利

公司公告2020年前三季度业绩。2020年前三季度公司实现营收515.2亿元,同比增长34.2%;实现毛利74.9亿元,同比增长186.6%,毛利率14.5%,同比增长6.4pct;母公司拥有人应占溢利43.3亿元,同比增长322.2%;净利润率8.4%,同比增长5.4pct;每股盈利1.9元。

Q3单季度高增长。单季度来看,20Q3实现营收201.3亿元,同比增长33.2%,环比下降11.8%;实现毛利润33.9亿元,同比增长219.1%,环比增长11.5%;毛利率16.8%,同比增9.8pct,环比增3.5pct;净利润率9.2%,同比升6.3pct,环比升1.3pct。

零部件:安卓份额升至四成,5G手机渗透有望带动改善。公司在金属部件继续保持行业龙头地位,为四成左右安卓金属手机提供服务。公司玻璃及陶瓷业务颇具规模,成为行业前三的全制程方案提供商。下半年随着5G手机产销量和渗透率持续提升,公司手机业务将保持良好势头。

强大的研发制造平台和北美大客户合作将推动公司发展进入新阶段。1)公司拥有领先的研发和垂直整合的制造实力、优质的客户资源,我们认为未来有望在品类方面进一步丰富,协同快速增长;2)公司已经进入北美大客户核心产品线,业务发展和未来的更进一步合作可期。

盈利预测与投资建议。我们预计2020-2022年实现归母净利润55.7、41.3和48.2亿元,同比增速为248.7%、-25.8%和16.6%。考虑到2020年医疗防护板块贡献利润较大,我们按照2021年进行估值,结合同行业可比公司估值及公司增速,我们给予2021年PE 22-25X,对应合理价值区间40.26-45.75元/股,按照1港元=0.88元人民币估算,对应合理价值区间为45.75-51.99港元/股,维持优于大市评级。

风险提示:智能手机行业出货量不及预期。

2.2Cree(CREE.US)第三代半导体的明珠

Cree成立于1987年,为全球LED、照明、化合物半导体材料、功率器件和射频于一体的行业领先者。目前Cree仅聚焦Wolfspeed,是其功率与射频部门,生产碳化硅芯片。碳化硅是第三代半导体材料,在禁带宽度、击穿电场强度、饱和电子漂移速率、热导率以及抗辐射等关键参数方面具有显著优势,满足了对高功率、高电压、高频率的需求。且碳化硅性价比优异,可以节省成本200-600美元/辆车,被特斯拉(TSLA.US)应用于电动车与快充,比亚迪(01211)、蔚来(NIO.US)也跟进。

壁垒极高,绝对龙头:碳化硅半导体晶片材料核心参数包括微管密度、位错密度、电阻率、翘曲度、表 面粗糙度等,稳定量产各项性能参数指标波动幅度较低的高品质碳化硅晶片的技术难度很大。而Cree2018年占了全球碳化硅62%的市场份额,在过去22年累计的市场中份额是96.5%,形成绝对的优势,Cree在碳化硅领域拥有超过30年的领导地位。

碳化硅市场高速增长:根据IHSMarkit数据,2018年碳化硅功率器件市场规模约3.9亿美元,受新能源汽车庞大需求的驱动,以及电力设备等领域的带动,预计到2027年碳化硅功率器件的市场规模将超过100亿美元,碳化硅衬底的市场需求也将大幅增长。据Yole Development预测,2025年全球射频器件市场将超过250亿美元,其中射频功率放大器市场规模将从2018年的60亿美元增长到2025年的104亿美元,而氮化镓射频器件在功率放大器中的渗透率将持续提高。随着5G市场对碳化硅基氮化镓器件需求的增长,半绝缘型碳化硅晶片的需求量也将大幅增长。

订单饱满,增长快速:随着碳化硅的快速推广,公司的订单增长快速;已经有90亿美元的订单,其中50%在过去的6-18个月预定的。公司预计从2017年开始,产能有望扩张30倍;尺寸和晶圆直径扩大,从人工切换成自动;碳化硅还在成长早期,随着学习曲线的进展,成本将进一步下降,逐渐逼近硅基。

风险提示:碳化硅成本下降、良率提升不达预期;更新一代半导体材料出现

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP