开源证券:波司登(03998)下半年有望保持强劲增长,预计全年羽绒服业务收入将实现高双位数增长

本文源自 微信公众号“吕明可选消费研究”。

投资要点

直营+线上快速增长拉动业绩提升,上半年表现超预期,维持“买入”评级

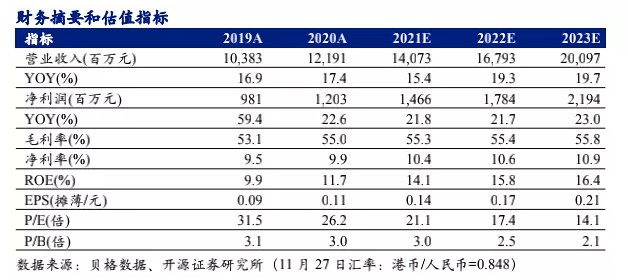

波司登(03998)公布2020/21财年上半年业绩(2020年4月1日-9月30日),实现营收46.6亿元(+5.1%)。按业务拆分,羽绒服/OEM/女装/多元化业务分别实现收入29.9/12.3/4.1/0.3亿元,同比变动+18.0%/-8.9%/-18.5%/-35.6%;按渠道拆分,线上渠道实现收入5.4亿元(+76.4%),主要系线上奥莱渠道发力所致。公司实现经营利润6.7亿元(+39.5%),归母净利润4.9亿元(+41.8%),业绩保持快速增长,超出市场预期。我们认为波司登仍将维持品牌升级主旋律,结合持续推进的新零售运营及数字化转型策略,打造品牌效率年。在冷冬、销售旺季催化下,公司下半年有望维持强劲增长,预计全年羽绒服业务收入有望实现高双位数增长。维持盈利预测不变,预计2020-2022年公司归母净利润为14.7/17.8/21.9亿元,EPS为0.14/0.17/0.21元,当前股价对应PE为21/17/14倍,维持“买入”评级。

1.主品牌增长稳健,发力直营+品牌力提升带动公司毛利率提升

FY2020/21上半财年主品牌波司登收入27.3亿元(+19.7%),带动集团收入快速提升。品牌羽绒服直营渠道(线上+线下)实现销售收入11.09亿元(+144.3%),占比提升19.2pct至37.1%,实现快速增长,主要系公司发力直营渠道,门店扩张与店效提升同步进行,逆势净新增19家直营门店,同时关闭低效店铺,在主流商圈新增形象店、大店,顺应主流消费趋势优化门店结构,降租增效强化门店精细化运营,品牌升级+直营占比提升带动公司整体毛利率提升4.3pct至47.8%。

存货去化顺利,现金流管控能力显著提升

FY2020/21上半年公司存货总额为26.05亿元(-6.06%),较年初(2020年3月31日)减少4.4%,存货去化进度顺利,预计全年存货总额将保持平稳;应收账款周转天数为98天,同比上升12天,主要系受卫生事件影响,集团加大了对经销商的回款支持,适当延长回款周期所致;公司净现金值为35.23亿元,同比增加104.9%,公司现金流管控能力显著提升。

风险提示:天气升温影响羽绒服终端销售;卫生事件二次爆发影响线下复苏等。

主业增长稳健,发力直营渠道拉动业绩提升,上半年表现超预期

公司公布2020/21财年半年度业绩(2020年4月1日-2020年9月30日),实现营收46.6亿元(+5.1%),品牌羽绒服尤其波司登主品牌业务带动集团收入快速提升;实现经营利润6.7亿元(+39.5%),实现归母净利润4.9亿元(+41.8%),业绩保持快速增长,超出市场预期。

按主营业务拆分,FY2020/21上半年公司品牌羽绒服/贴牌加工管理(OEM)/女装/多元化服装业务分别实现收入29.9/12.3/4.1/0.3亿元,分别同比变动+18.0%/-8.9%/-18.5%/-35.6%。

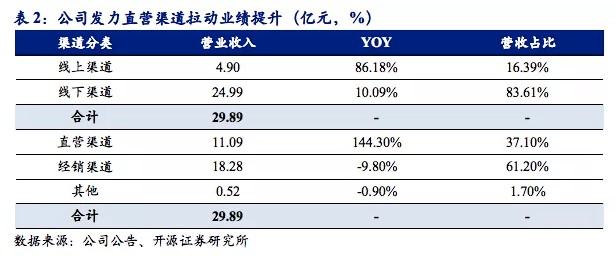

按渠道拆分,FY2020/21上半年公司线上渠道实现收入5.4亿元,同比增长76.4%,主要系线上奥莱渠道发力,唯品会及天猫奥莱店业绩高速增长所致;线下渠道实现收入41.2亿元,受卫生事件影响同比下滑0.3%。

1.1品牌羽绒服业务:主业增长稳健,发力直营渠道拉动业绩提升

FY2020/21上半年公司品牌羽绒服业务实现收入29.9亿元(+18.0%),占总收入64.1%(+6.9pct)。在聚焦主航道战略下,公司继续做强品牌羽绒服核心业务,主业保持稳健增长,收入占比持续提升。

按品牌拆分:主品牌波司登收入27.3亿元(+19.7%),雪中飞收入1.0亿元(+5.2%),冰洁1.1亿元(+2.1%)其他品牌合计0.5亿元(-1.4%)。

按渠道拆分:①直营渠道(线上+线下)实现销售收入11.09亿元(+144.3%),占比提升19.2pct至37.1%,实现快速增长,主要系公司发力直营渠道,门店扩张与店效提升同步进行,逆势净新增19家直营门店,同时关闭低效店铺,在主流商圈新增形象店、大店,顺应主流消费趋势优化门店结构,降租增效强化门店精细化运营;并且电商渠道的实现了86.18%的快速增长,拉动了直营渠道整体增长。②批发渠道实现销售收入18.28亿元(-9.8%),占比61.2%(-18.8pct),收入有所下滑主要系批发渠道收缩,门店净减少221家至2,784家,且公司由于卫生事件影响调低了加盟商首单订货比例所致。③其他渠道实现销售收入0.52亿元,同比减少0.9%,占比约1.7%(-0.4pct)。

品牌管理方面,公司主要采用品销结合的策略,基于产品上市周期与主推产品制定传播规划与内容,促进主品牌波司登“羽绒服专家”的消费者认知持续提升。并且,在通过明星代言及街拍、产品植入、KOL等对产品进行充分展示之外,公司在报告期内公司进一步聚集种草平台,通过小红书、抖音等新媒体平台向站内及线下门店充分引流,提升品牌知名度。

此外,2020年5月,波司登荣获天猫“2020国货之光”中国品牌榜单中的“高端市场影响力品牌”称号;并助力了2020年珠峰高程测量登顶行动,再次展现波司登产品功能性、品牌专业性。2020年8月,波司登荣获2020界面新消费论坛“2020年安心奖年度服饰企业”奖;并于2020年9月作为唯一的纺服品牌亮相中国品牌日晚会,品牌升级成果得到广泛认可。

产品管理方面,公司通过更精准地产品开发与更合理的产品结构与渠道相匹配,进行一体化经营。通过数字化运营,对过往销售货品和渠道进行大数据标签聚类,提升商品与门店的配适度。

订单管理方面,公司延续了以往直营与批发分离的订货模式,直营门店单店订货、按照需求匹配产品;经销商门店根据规模进行不同的订货与返利,自2018年起对于每年首次冬羽绒订货会比例进行管控。2020/21财年公司订货会首次订单比例继续下降至不超过30%,其余订单根据旺季终端市场反馈和需求进行补单,超过70%的货品利用快反供应链支撑,保持理性订货,有效地优化了公司库存管理,提升整体运营效率。

新零售与数字化运营方面:

公司与阿里云达成“数智化转型时尚先锋”战略合作,利用阿里数据中台的技术经验打通全渠道数据,进而建立顾客标签,通过精准的人群圈选提升营销精确度,以高质量的数字化内容触达消费者。

充分利用私域流量,为每名导购建立企业微信的导购营销助手,与客户建立更加便捷的沟通桥梁。截至2020/21财年上半年,公司企业微信好友达800万人,微信公众号粉丝累计超过550万人,较2019/20财年末增长超50%,注册会员超1,900万人,且其中30岁以下年轻消费者占比达20%。

线下门店通过精准的人群圈选进行短信触达和社交媒体投放,消费者引流到店比例及质量明显提升。

1.2贴牌加工管理业务(OEM):收入有所下降,把握出口机遇

FY2020/21H1贴牌加工管理业务实现收入12.3亿元(-8.9%),占总收入26.4%(-4.0pct)。收入有所下降主要系受海外卫生事件影响,品牌端需求有所下降,部分客户批量取消或延迟订单,影响公司业绩。

但卫生事件期间公司采取了积极的应对措施,包括拓展新客户、提升核心客户粘性,严控成本与费用,并持续拓展东南亚地区产能等。且公司充分把握卫生事件机会,出口了防疫物资,收入下降幅度小于行业整体下降水平。

1.3女装业务:受卫生事件影响收入下降

FY2020/21H1女装业务实现收入4.1亿元(-18.5%),占比8.8%(-2.6pct),受卫生事件影响收入有所下降。其中杰西、邦宝、柯利亚诺、柯罗芭分别实现收入1.34亿元(-27.3%)、1.07亿元(-29.4%)、7860万元(+3%)、9260万元(-0.8%)。渠道方面,女装线下门店净减少30家至469家,线上销售同比增长25.3%。预计未来公司将通过新零售数字化运营积极调整女装业务,促进其业绩改善。

1.4多元化服装业务:占比持续下降,校服业务增长显著

FY2020/21H1实现收入0.3亿元(-35.6%),占比0.7%(-0.4pct)。公司持续推进“聚焦主航道”策略,多元化业务占比继续下降。其中飒美特校服业务录得72.2%同比增长,利用线上销售冲淡卫生事件影响,品牌聚焦度持续提升。

2.盈利能力:毛利率提升明显,费用率控制稳定

毛利率:FY2020/21上半年公司实现毛利率47.8%(+4.3pct),有所提升;其中:①品牌羽绒服业务毛利率56.4%(+3.5pct),主要受益于主品牌波司登的重塑与升级,及直营渠道占比显著提升;②贴牌加工业务毛利率18.1%(+3.8pct),主要系公司严格控费,通过精细化管理及运营促进其毛利率提升;③女装业务毛利率73.6%(-3.2pct);④多元化服装业务毛利率49.3%(+34.6pct)。

经营净利率:FY2020/21上半年经营净利率为14.3(+3.5pct),主要系品牌羽绒服业务、贴牌代工业务及多元化服装业务毛利率提升所致。

费用率:FY2020/21上半年公司总营运开支为15.99亿元(+9.90%),占总收入比例为34.31%(+1.5pct)。

1)分销开支:FY2020/21上半年公司分销开支为12.09亿元(+8.04%),费用率为25.9%(+0.7pct),主要系集团加强品牌羽绒服业务的品牌及渠道建设,自营占比提升,租金及门店装修摊销费用上升,销售员工增加导致工资支出上升所致。

2)行政开支:FY2020/21上半年公司行政开支为3.90亿元(+16.07%),费用率为8.4%(-0.8pct),主要系公司新授予购股权导致成本增加所致。

3.营运能力:存货去化顺利,现金流管控能力显著提升

1)存货:FY2020/21上半年公司存货总额为26.05亿元(-6.06%),较年初(2020年3月31日)减少4.4%,存货去化进度顺利,预计全年存货总额将保持平稳。其中原材料为6.57为亿元(-41.91%),在产品为0.23亿元(+21.05%),产成品为19.25亿元(+18.61%)。存货周转天数为200天,同比增加28天,主要系卫生事件影响下期初存货增多所致。

2)应收账款:FY2020/21上半年公司应收账款及票据为38.17亿元(22.07%),净增加6.90亿元。应收账款周转天数为98天,同比上升12天,主要系受卫生事件影响,集团加大了对经销商的回款支持,适当延长回款周期所致。

3)现金流:FY2020/21上半年公司净现金值为35.23亿元,同比增加104.9%,公司现金流管控能力显著提升。

4.未来展望:转型升级打造品牌效率年,内外因催化量价齐升带动业绩增长

内在转型变革方面,公司预计将持续通过品牌力提升、丰富产品线、优化渠道建设及新零售与数字化转型推动业绩提升,包括加强商渠匹配程度、持续提升门店效益、扩大会员基数、继续通过品销结合加强品牌建设等内容。

品牌升级主旋律不变,进一步巩固提升波司登品牌势能。从品牌建设投入来看,公司与爱马仕前创意设计总监高缇耶再次合作,于10月28日通过上海联名时装秀发布了杨幂、陈伟霆同款新一代羽绒服,相关话题在新浪微博阅读量达3亿次,推动了波司登品牌知名度再提升;并通过充满设计感,艺术气息的秀场与产品强化了消费者对品牌新形象的认知。

持续推进新零售与数字化运营,打造品牌效率年。公司持续推进的新零售运营及数字化转型策略,实现了优质快反及全渠道深度融合,并持续提升经营效益。10月23日公司向集团收购苏州波司登物流园,预计将有效为公司节约费用,并促进物流配送仓储体系的整合,为物流体系未来的稳定运作提供保障,继续深化数字化转型。

外在环境方面,由于公司新品主要于下半年推出,且四季度进入销售旺季量价齐升,线上及双十一销售表现优异,未来在冷冬、销售旺季催化下,有望继续保持强劲增长,预计全年羽绒服业务收入有望实现双位数增长。双十一期间公司品牌羽绒服业务表现优异,在天猫整体的服饰类目的增长仅为个位数的情况下仍实现同比增长35%,其中波司登主品牌增长25%以上,继续蝉联天猫双十一服饰行业第二名以及中国服装品牌第一名。同时,进入销售旺季后公司中高价位订单的比重预计将有所增加,全年有望实现量价齐升带动业绩增长。

其他业务方面,1)OEM业务受到品牌商减少订单、国际形势问题等影响,但由于公司计划将均衡分布客户资源,分散风险,并持续布局东南亚、提升综合生产效率,预计仍将录得低单位数增长;2)女装业务受到库存及行业竞争加剧的影响,预计收入仍面较大挑战,预计公司将进一步提振各品牌经营管理效率,促进业务改善;3)多元化业务预计将持续收缩。

5.盈利预测与投资建议

公司2020/21财年上半年业绩表现出色,品牌羽绒服业务逆势上涨,品牌力提升+推进直营转型带动毛利率提升,超出市场预期。我们认为,波司登仍将维持品牌持续升级主旋律,结合持续推进的新零售运营及数字化转型策略,打造品牌效率年。在冷冬、销售旺季催化下,公司下半年有望继续保持强劲增长,预计全年羽绒服业务收入有望实现高双位数增长。维持盈利预测不变,我们预计2020-2022年公司归母净利润为14.7/17.8/21.9亿元,EPS为0.14/0.17/0.21元,对应PE为21/17/14倍,维持“买入”评级。

6.风险提示

天气升温影响羽绒服终端销售;卫生事件二次爆发影响线下复苏等。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP