黄金渐露疲态?周大福(01929)上半年却大赚22.32亿港元

黄金价格大涨,进而导致黄金饰品价格也跟着水涨船高,而珠宝连锁店,作为黄金饰品的零售商,尽管上半年受公共卫生事件的影响,导致营收受损,但由于黄金饰品价格上涨,提高毛利率,自营门店多的珠宝连锁店利润反而呈现高增长。

智通财经APP了解到,11月24日,珠宝连锁龙头企业周大福(01929)发布中期业绩报告。财报显示,周大福2021年上半财年实现净利润22.32亿港元,同比大增45.6%。受业绩大增的消息影响,昨日周大福股价高开6%,盘中一度涨超8%,市值重回千亿区间。

(行情来源:智通财经APP)

得益于金价上涨,净利大增45.6%

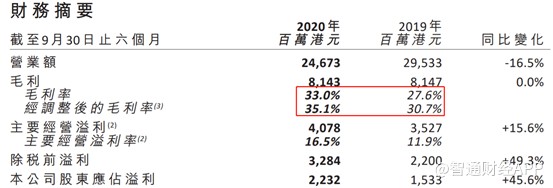

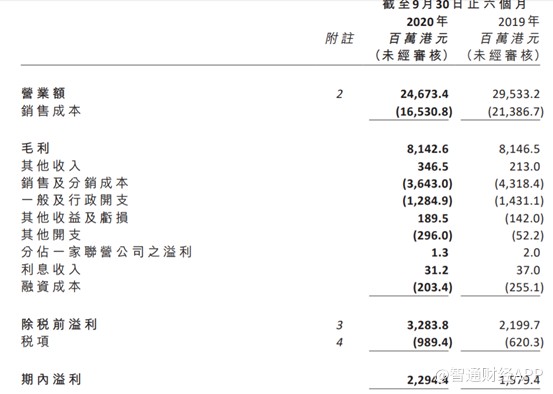

具体来看,受公共卫生事件影响,2021年上半财年公司实现营业额246.73亿港元,同比下降16.5%。

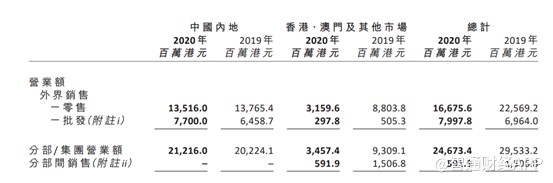

分地区来看,国内市场基本上恢复,港澳及其他地区大幅下降。4月份后由于国内公共卫生事件基本上得以控制,因此周大福大陆市场的销售基本恢复,2021年上半财年实现销售额212.16亿港元,同比增长4.91%。但是香港及其他地区市场防控效果并不理想,因此销售额仅为34.57亿港元,同比下降65.7%。

值得注意的是,港澳市场,以中国银联、支付宝、微信及人民币结算的零售额由去年同期的39.7%降低至2121上半财年的12.1%。可见港澳地区的销售对旅游业的依赖程度较大,港澳地区在关税和汇率上的优势吸引大量大陆游客购买珠宝。倘若新冠疫苗普及,港澳旅游恢复,部分内地需求可能会转移至港澳地区,形成此消彼长的态势。

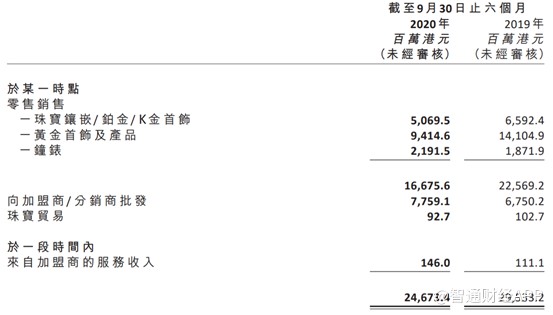

按销售产品分类,珠宝/铂金/K金类产品销售额为50.70亿港元,同比下降14.0%;黄金首饰类产品销售额为94.15亿港元,同比下降21.2%;钟表类产品销售额为21.92亿港元,同比增长17.0%。

不过,受益于国际金价上涨,公司毛利率大幅提升,毛利率从27.6%提升至33.0%,提升5.4个百分点。因此,在营业额下降的条件下,毛利仅下滑0.04亿港元至81.43亿港元,与去年基本持平。

费用方面,受公共卫生事件影响,2021上半财年,销售费用及管理费用均有所下降,各种费用合计48.59亿港元,占营业额的19.69%,相比去年同期减少10.8亿元,占比下降3.7个百分点,因此导致公司净利润大幅提升。

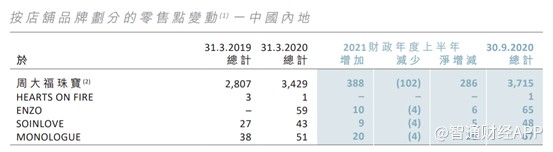

再看门店数量,截至2020年9月30日,公司销售门店达到4153家,2021上半财年共增加303家门店。其中,中国内地周大福品牌直营门店减少45家,加盟门店增长331家,合计净增长286家门店,外加其他品牌合计净增长313家。

而港澳及其他地区则合计净减少10家门店,其中包括香港尖沙咀及铜锣湾客区的5家及日韩地区的2家。

逆势开店,头部企业受益明显

由于珠宝行业受损于公共卫生事件,所以待疫苗推出之后,珠宝行业将迎来复苏,而行业龙头企业在公共卫生事件期间内逆势扩张,推动行业集中度提升。

从主要黄金珠宝企业过去10年的扩张节奏与形式来看,可以大致分为三个阶段:集体繁荣、波折调整、开启分化。

2010-2013年黄金珠宝企业整体保持较快规模扩张节奏,均实现双位数的复合增长,其中部分企业规模增长超过30%;而在2014-2016年行业内部企业的扩张策略出现较大差异化,基于黄金价格窄幅震荡及可选消费市场相对疲软,综合使得此阶段黄金珠宝消费相对承压,在此阶段规模相对靠前的企业均采取相对偏谨慎扩张策略,营收端出现放缓甚至下降,部分规模快速发展中的企业通过细分市场差异化定位或者区域市场快速加密实现了较快的增长,使得此阶段行业整体的集中度出现下行;2017年以后,终端消费开始企稳,金价于2018年下半年年后开始迎来趋势性上涨,在此趋势下部分规模靠前且已有较强品牌力积淀的企业开始扩张,而规模相对较小且品牌力靠后的企业开始显得乏力,分化开始产生,头部企业有望以更快速度拓展市场提升份额。

也是2017年开始,黄金珠宝企业市场集中度有了显著的提升。根据欧睿数据,黄金珠宝CR5从2016年的14.3%提升至2019年的19.4%,大幅提升5.1个百分点。对应来看,从2017年黄金珠宝龙头企业门店扩张速度显著提升,老凤祥、周大生、周大福和豫园股份2017-2019年累计新开门店数量分别为642家、1339家和2218家,且2020年截至三季度在公共卫生事件影响下,龙头企业仍保持较快的开店节奏,可以预见此次公共卫生事件结束后,黄金珠宝企业市场集中度将会进一步得以提升。

除了市场集中度提升外,从过往较大的社会事件来看,行业每次受损后,都会有较大的恢复,相关的黄金珠宝企业业绩也有望快速恢复。

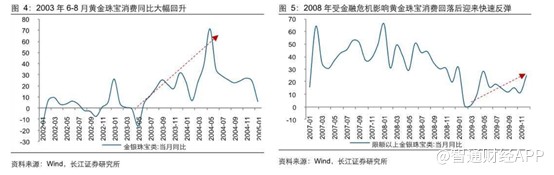

例如:在非典以及2008年金融危机期间,黄金珠宝消费反弹都比较迅速。2003年非典疫情期间,影响较为严重的5月,限额以上黄金珠宝消费同比大幅下降15.8%,增速环比大幅回落14.9个百分点,但随着非典发展得到有效控制后,黄金珠宝消费快速反弹,2003年6月-8月限额以上黄金珠宝消费同比增速分别为4.3%、11.1%和18.3%。

而2008年受金融危机影响,整体消费受影响相对时间较长,自2008年9月至2009年2月限额以上黄金珠宝消费增速出现放缓,且放缓幅度达43个百分点,但自2009年3月以后,黄金珠宝消费迎来较快回升,2009年3-5月限额以上黄金珠宝消费增速同比大幅提升27.4个百分点至28.7%。可见虽然黄金珠宝受公共卫生事件和金融危机影响反应较大,但环节后反弹速度与幅度也较大。

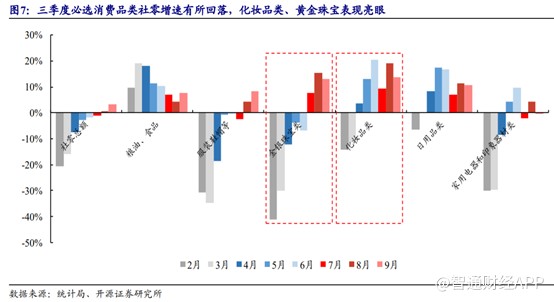

同样的,此次国内公共卫生事件得以控制后,金银珠宝类表现亮眼,7-9月分别同比增长7.5%、15.3%以及13.1%,自7月增速首次转正后,8-9月连续实现双位数高增长。同样的,若香港公共卫生事件结束后,香港区域业绩也有望迎来较快的增长。

在行业复苏时,龙头企业无疑是最大的受益者。就部分上市珠宝商企业的开店数量来看,截至9月30日止,在可比珠宝商企业中,周大福的门店总数以及自营门店数量最多,总店数合计4153,其中自营门店约1708家,老凤祥(600612.SH) 排名第二,总店数4124家,但自营仅仅186家,其余均为加盟店及经销网点。

对于珠宝商企业而言,加盟店属于轻资产,自营店属于重资产,在产品价格走高的情况下,重资产企业业绩受益更明显,这也是为何周大福上半年在营收下降的情况下,净利润仍能大幅上涨的原因。而当下金价依旧保持在历史高位震荡,无疑受益最大的企业是周大福。

除此之外,周大福管理层预期10-12月的同店销售可以维持在低双位数,并于明年1月-3月上升70%-80%,可见在疫情后时代,周大福业绩增长强劲,值得投资者重点关注。

扫码下载智通APP

扫码下载智通APP