港美股市场数据周报:疫苗持续提振股市,原油领涨,黄金领跌

本文来自“张忆东策略世界”

一、港股、美股市场监测

1、港股市场综述(注:本周指的是20201116-20201120)

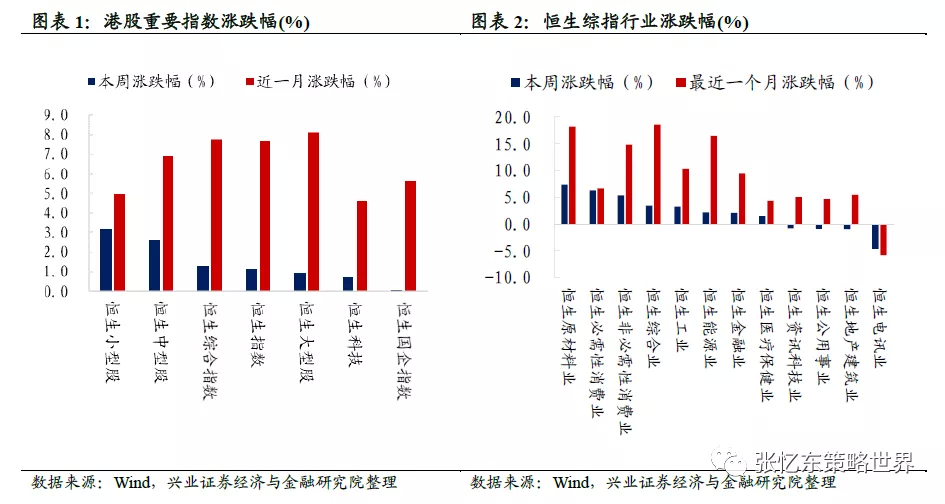

股指表现:本周,港股重要指数均上涨。恒生小型股(涨3.2%)、恒生中型股(涨2.6%)和恒生综指(涨1.3%)领涨,恒生指数涨1.1%、恒生大型股涨0.9%、恒生科技涨0.7%、恒生国企指数涨0.1%。行业上,恒生原材料业、必需性消费业和非必需性消费业领涨,电讯业、地产建筑业和公用事业领跌。

估值水平:11月20日,恒指预测PE(彭博一致预期)为13.5倍,处于2005年7月以来的中位数和3/4分位数之间;恒生国指预测PE为10.0倍,处于2005年7月以来的中位数附近。恒生指数PE(TTM)为14.5倍,恒生国指PE(TTM)为10.0倍。

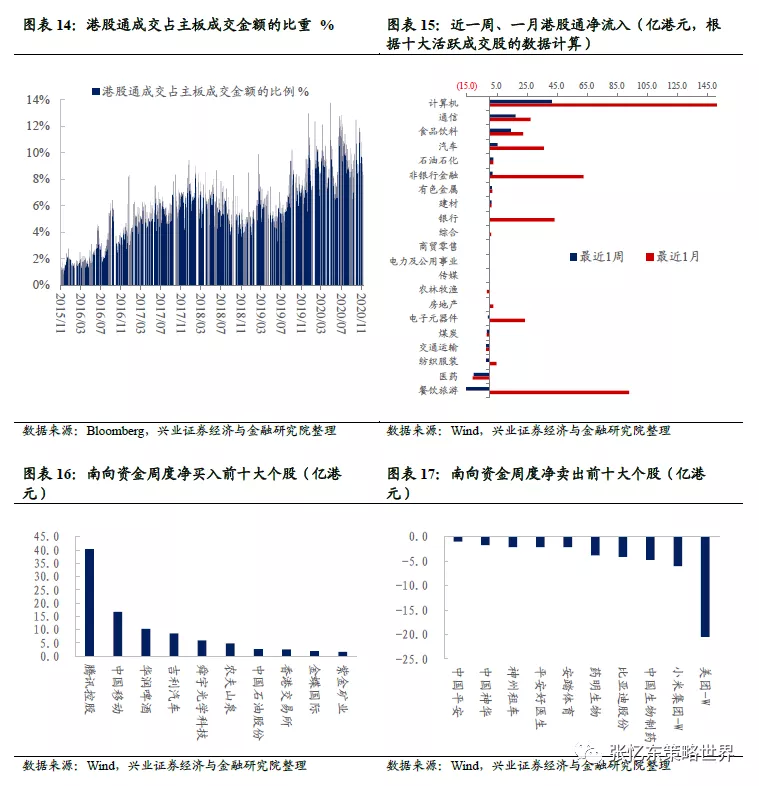

资金流动:本周港股通资金净流入96亿人民币,南向资金主要流向计算机、通信和食品饮料,流出餐饮旅游、医药和纺织服装。据彭博口径,本周主要投资于香港的股票型ETF中,资产总值前十大ETF净流入资金4.7亿美元。周五AH溢价指数为142.4,高于上周的139.1,处于近四年以来的高位水平。

投资者情绪:截至本周五,恒生波指为19.4,低于上周五的20.1,处于2012年以来的60%分位数水平;主板周平均卖空成交比为13.2%,高于上周的12.3%。

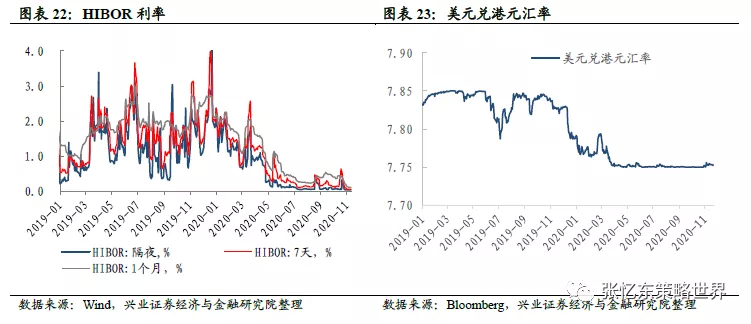

货币市场利率:截至11月20日,相较于上周五,本周HIBOR隔夜利率上升0.1bp至0.04%,7天利率上升0.1bp至0.05%,1个月利率下降1.3bp至0.10%。

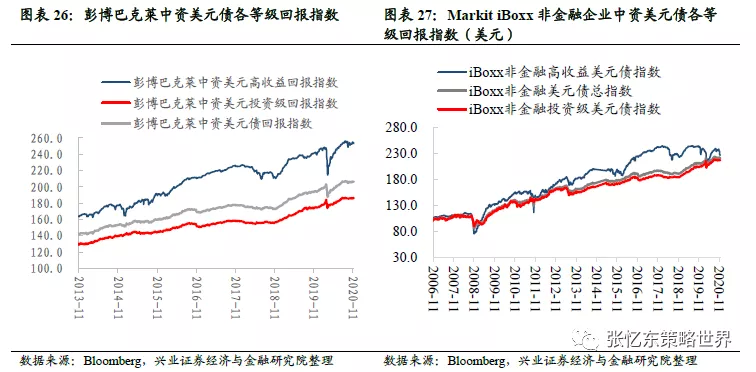

汇率市场:截至11月20日,美元兑港元汇率为7.7522。彭博巴克莱中资美元债各等级回报指数:本周彭博巴克莱中资美元债回报指数跌0.02%至206.3;投资级回报指数涨0.10%至186.4;高收益回报指数跌0.35%至253.1。

2、美股市场综述(注:本周指的是20201116-20201120)

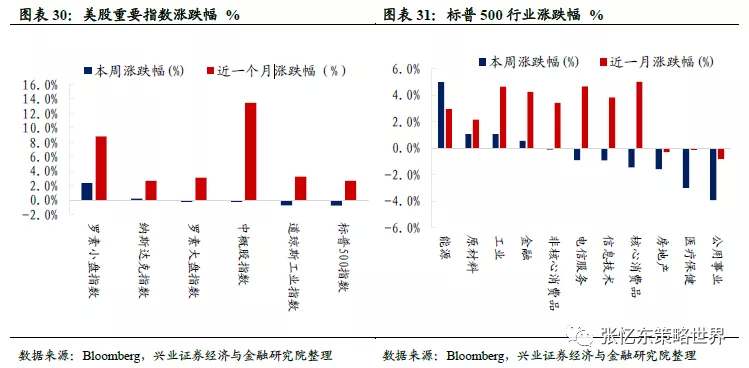

股指表现:本周除罗素小盘指数(涨2.4%)和纳指(涨0.2%)外,美股重要指数均下跌,标普500(跌0.8%)和道指(跌0.7%)领跌,中概股指数下跌0.2%、罗素大盘跌0.2%。行业上,能源、原材料和工业领涨,公用事业、医疗保健和房地产领跌。

估值水平:截至11月20日,标普500预测市盈率为25.4倍,低于上周五的25.8倍,高于1990年以来的3/4分位数。

资金流动:截至11月19日,聪明钱指数由上周收盘13013点下降至12951点。

投资者情绪:1)美股个股看涨/看跌期权成交量比例5日移动平均为2.3,高于上周五的2.1,位于近五年以来的97.5%分位数水平;2)截至本周五,VIX指数从上周五的23.1升至23.7,处于2014年7月以来的85%分位数水平。

纯因子收益:本周,交易活动、波动率和分红因子领涨,仅规模和价值因子下跌。近一月,波动率因子占优,动量、规模和成长因子跑输。

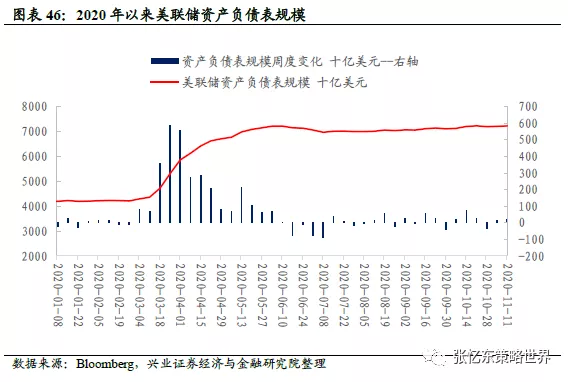

流动性:截至11月11日,美联储资产负债表规模达7.2万亿美元。11月4日至11月11日期间,规模增加了179.0亿美元,此前一周增加了118.5亿美元。截至11月20日,LIBOR-OIS利差为0.14%。

二、全球资产市场表现(美元计价)

跨资产:原油>工业金属>股票>农产品>债券>黄金;股票市场:本周除美国(标普500指数)外,全球主要国家股市均上涨。墨西哥、波兰和意大利股市领涨;债券市场:本周海外主要发达国家/地区10年期国债收益率均下降,意大利10年期国债收益率下降4.0bp,美国10年期国债收益率下降2.0bp;大宗商品:原油表现优于工业金属、农产品和黄金。本周布伦特原油价格上涨5.1%,黄金价格下跌1.0%;汇率:本周美元指数下跌0.4%。

三、信用利差及CDS利差数据跟踪

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

一、港股、美股市场监测

1、港股市场监测(注:本周指的是20201116-20201120)

1.1、港股市场表现概览

股指表现:本周,港股重要指数均上涨。恒生小型股(涨3.2%)、恒生中型股(涨2.6%)和恒生综指(涨1.3%)领涨,恒生指数涨1.1%、恒生大型股涨0.9%、恒生科技涨0.7%、恒生国企指数涨0.1%。行业上,恒生原材料业(涨7.4%)、必需性消费业(涨6.3%)和非必需性消费业(涨5.4%)领涨,电讯业(跌4.6%)、地产建筑业(跌1.0%)和公用事业(跌0.9%)领跌。

1.2、港股盈利趋势与估值

估值水平和盈利增速:

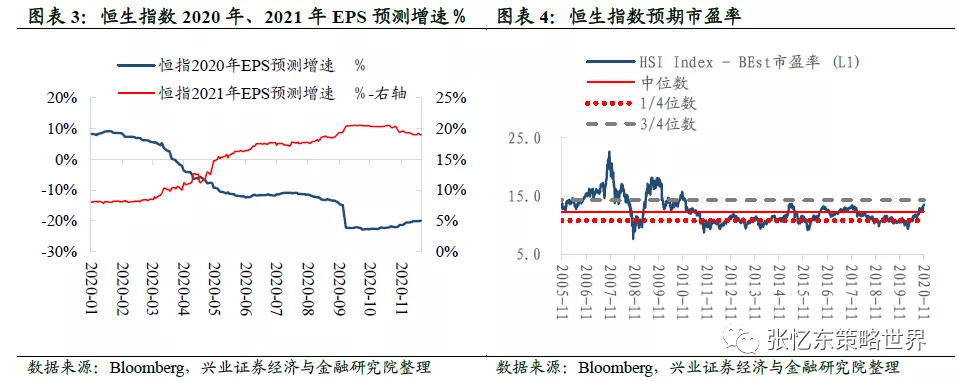

截至11月20日,恒指预测PE(彭博一致预期)为13.5倍,处于2005年7月以来的中位数和3/4分位数之间;恒生国指预测PE为10.0倍,处于2005年7月以来的中位数附近。

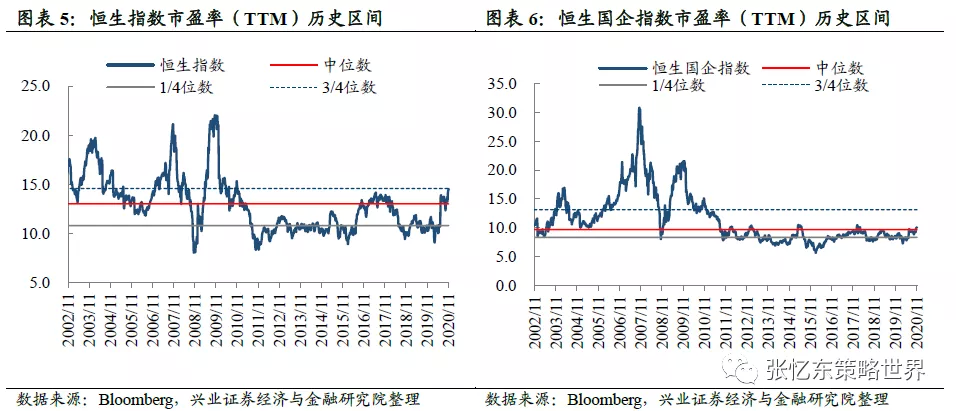

恒生指数当前PE(TTM)为14.5倍,处于2002年以来的中位数和3/4分位数之间;恒生国指PE(TTM)为10.0倍,处于2002年以来的中位数附近。

恒生指数和恒生国指当前市净率水平均为1.1倍,二者处于2002年以来的1/4分位数附近。

截至11月20日,恒生指数2020年EPS预测增速为-19.9%;2021年EPS预测增速为19.0%。

截至11月20日,从PE(TTM)的角度,行业估值分位数特征如下:

地产建筑业(83%)、资讯科技业(73%)、原材料业(66%)、能源业(64%)、综合业(49%)、工业(45%)、金融业(38%)、公用事业(32%)、电讯业(1%)(注:行业括号内百分比数值为2011年以来行业当前最新市盈率所在分位数);

恒生医疗保健业(93.2倍)、恒生必需性消费业(34.6倍)、恒生非必需性消费业(138.9倍)。

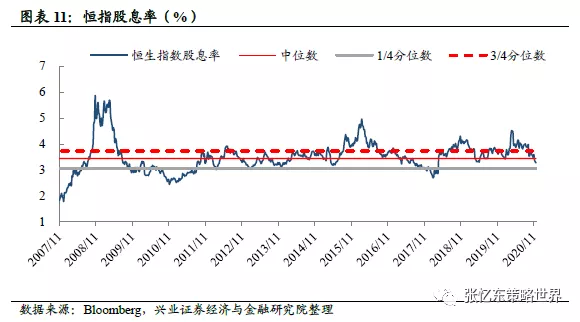

当前恒生指数的股息率为3.27%,低于上周的3.31%,处于2006年9月以来的1/4分位数和中位数之间。

1.3、资金流动

港股通资金净流入:本周港股通资金净流入96亿人民币,自开通以来累计买入成交净额达14354亿人民币。从十大活跃成交股的数据来看,南向资金主要流入计算机、通信和食品饮料,流出餐饮旅游、医药和纺织服装。

南向资金周度净买入前十大个股为腾讯控股、中国移动、华润啤酒、吉利汽车、舜宇光学科技、农夫山泉、中国石油股份、香港交易所、金蝶国际、紫金矿业;净卖出前十大个股为中国平安、中国神华、神州租车、平安好医生、安踏体育、药明生物、比亚迪股份、中国生物制药、小米集团-W、美团-W。

本周港股通成交占主板成交金额的比重为8.8%,低于上周的9.6%。截至11月20日,AH溢价指数为142.4,高于上周的139.1,高于2005年以来的3/4分位数,处于近四年以来的高位水平。

根据彭博口径统计,本周主要投资于香港的股票型ETF基金中,基金资产总值前十大ETF净流入资金4.7亿美元。

截至11月20日,本周恒指两倍反向ETF净流入资金3.38亿港元。

(注:FI二南方恒指基金,即恒指两倍反向ETF,提供恒生指数单日表现的相反的2倍回报,例如恒指一日跌1%,该两倍反向ETF便实现2%的升幅,反之亦然。)

1.4、港股投资者情绪

投资者情绪:截至11月20日,恒生波指为19.4,低于上周五的20.1,处于2012年以来的60%分位数水平;主板周平均卖空成交比为13.2%,高于上周的12.3%。

1.5、中国香港市场利率汇率跟踪

货币市场利率:截至11月20日,相较于上周五,本周HIBOR隔夜利率上升0.1bp至0.04%,7天利率上升0.1bp至0.05%,1个月利率下降1.3bp至0.10%。

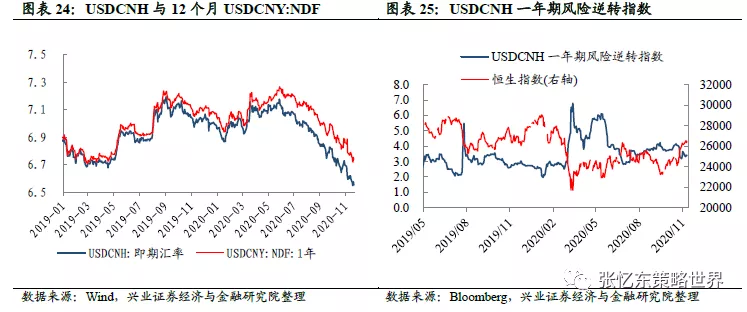

汇率市场:截至11月20日,美元兑港元汇率为7.7522;USDCNH即期汇率为6.5515。USDCNH一年期风险逆转指数为3.39,低于上周五的3.56,处于2011年以来的56%分位数水平。

1.6、中资美元债数据跟踪

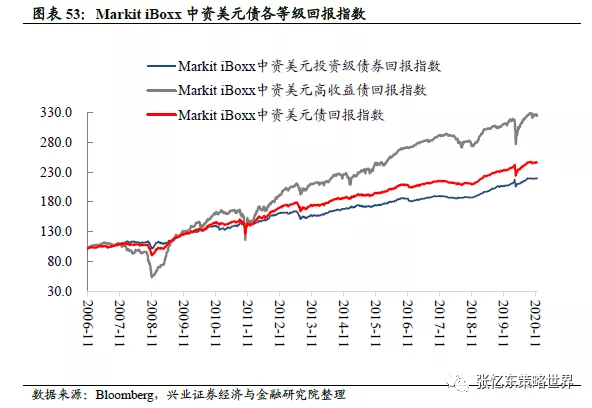

截至11月20日,相较于上周五,

彭博巴克莱中资美元债回报指数跌0.02%至206.3;投资级回报指数涨0.10%至186.4;高收益回报指数跌0.35%至253.1。

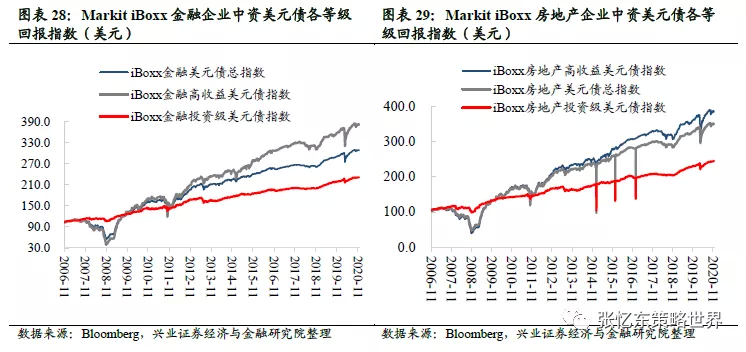

MarkitiBoxx非金融企业中资美元债回报指数涨0.01%至221.3;投资级回报指数涨0.07%至217.4;高收益回报指数跌0.70%至226.1.。

MarkitiBoxx金融企业中资美元债回报指数跌0.17%至308.4;投资级回报指数跌0.03%至231.1;高收益回报指数跌0.36%至380.7。

MarkitiBoxx房地产企业中资美元债回报指数跌0.39%至349.5;投资级回报指数跌0.02%至244.9;高收益回报指数跌0.54%至384.4。

2、美股市场监测(注:本周指的是20201116-20201120)

2.1、美股市场表现概览

股指表现:本周除罗素小盘指数(涨2.4%)和纳斯达克指数(涨0.2%)外,美股重要指数均下跌,标普500(跌0.8%)和道琼斯工业指数(跌0.7%)领跌,中概股指数下跌0.2%、罗素大盘指数跌0.2%。行业上,能源(涨5.0%)、原材料(涨1.1%)和工业(涨1.1%)领涨,公用事业(跌3.9%)、医疗保健(跌3.0%)和房地产(跌1.6%)领跌。

2.2、美股盈利趋势与估值

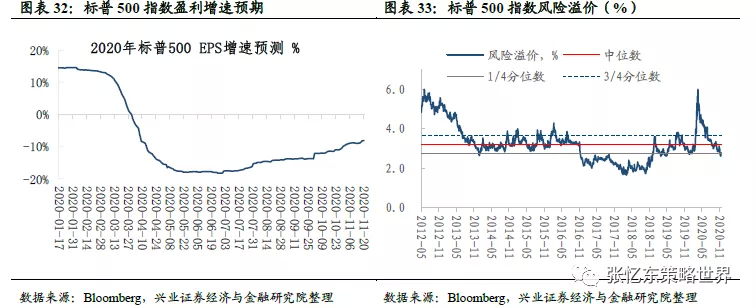

风险溢价水平和盈利预期:截至11月20日,标普500指数2020年预期EPS增速为-8.1%;本周五,股权风险溢价为2.8%,高于上周的2.7%,处于2010年11月以来的1/4分位数和中位数之间。(注:股权风险溢价=标普500市盈率倒数-十年期国债收益)。

估值水平:

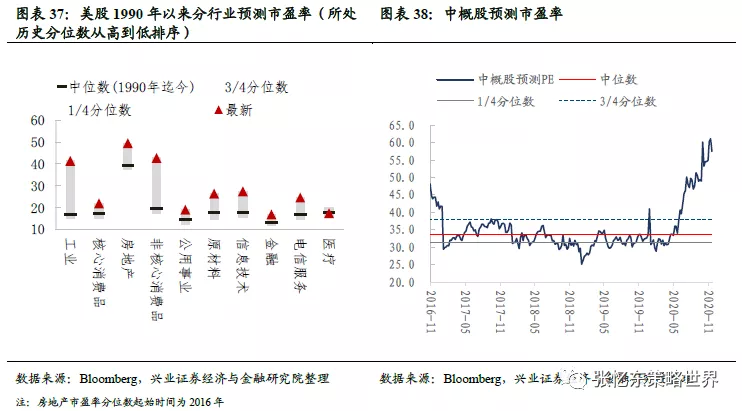

截至11月20日,标普500预测市盈率为25.4倍,低于上周五的25.8倍,高于1990年以来的3/4分位数。

标普500市盈率(TTM)为27.7倍,低于上周五的28.0倍,高于1990来的3/4分位数。

截至11月20日,中概股预测市盈率为57.5倍,低于上周的61.1倍,高于2015年以来的3/4分位数。

行业估值特征如下:

工业(100%)、核心消费品(99%)、房地产(99%)、非核心消费品(98%)、公用事业(96%)、原材料(94%)、信息技术(90%)、金融(90%)、电信服务(88%)、医疗(48%)。

(注:括号内百分比数值为对应行业预测市盈率于1990年以来的分位数)。

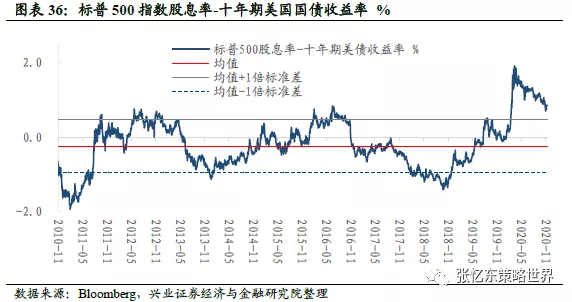

截至11月20日,标普500指数股息率为1.69%,十年期美国国债收益率为0.82%,标普500指数股息率与十年期美国国债收益率之差为0.86%,高于2010年以来的均值+1倍标准差,处于2010年以来的相对高位水平。

2.3、资金流动

截至11月19日,聪明钱指数由上周收盘的13013点下降至12951点,跌幅为0.5%。

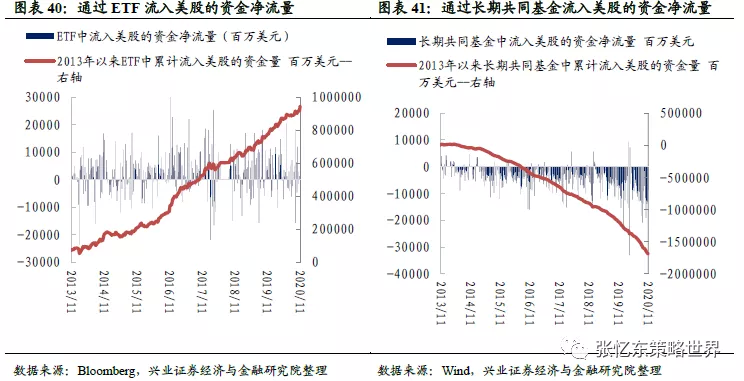

截至11月11日,通过ETF流入美股的周度现金净流量为288.3亿美元,通过长期共同基金流入美股的周度现金净流量为-88.6亿美元。

2.4、美国投资者情绪和债券市场

投资者情绪:

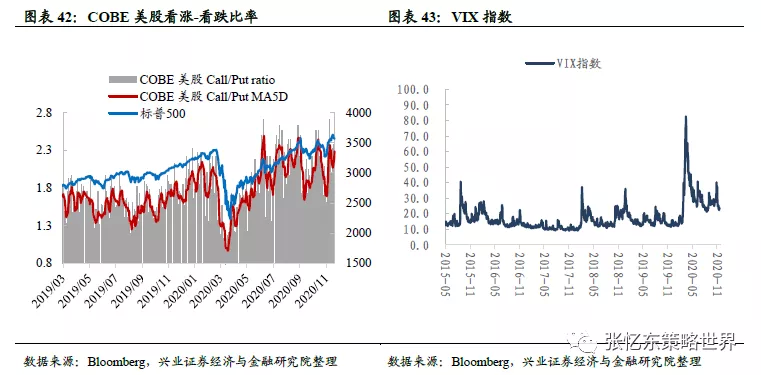

本周五收盘,美股个股看涨/看跌期权成交量比例5日移动平均为2.3,高于上周五的2.1,位于近五年以来的97.5%分位数水平。

VIX指数仍处于历史高位水平。截至本周五,VIX指数从上周五的23.1升至23.7,处于2014年7月以来的85%分位数水平。

货币政策预期与中长期增长和通胀预期:本周,1Y forward 1Y yield-1Y yield(短期货币政策预期)利差下降0.3bp至0.12%;5Y forward 5Y yield-5Y yield(中期增长和通胀预期)利差下降7.1bp至0.93%;30年-10年国债利差(长期增长和通胀预期)下降5.5bp至0.70%。

(注:短期货币政策预期,即1Yforward 1Y yield-1Y yield,指的是1年后的1年期国债到期收益率与当前时点1年期国债到期收益率的差,反映了短期(1年期)货币政策预期。同理,5Y forward 5Y yield-5Y yield(中期增长和通胀预期)指的是5年后的5年期国债到期收益率与当前时点5年期国债到期收益率之差,反映中期增长和通胀预期。)

2.5、美股纯因子收益

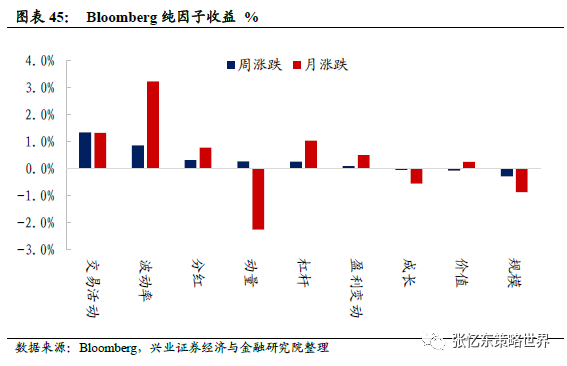

本周,交易活动(涨1.3%)、波动率(涨0.9%)和分红(涨0.3%)因子领涨,仅规模(跌0.3%)和价值(跌0.1%)因子下跌。近一月,波动率因子占优,动量、规模和成长因子跑输。

(注:采用罗素3000指数彭博纯因子收益来刻画提纯后的主流风险因子表现,纯因子即每单个因子收益与其余因子收益正交。当因子收益为正,表明因子值越高,暴露该因子风格的股票表现越好。比如若波动率因子收益为正,表明高波动率股票表现优于低波动率股票)。

2.6、美国流动性数据跟踪

截至11月11日,美联储资产负债表规模达7.2万亿美元。11月4日至11月11日期间,规模增加了179.0亿美元,此前一周增加了118.5亿美元。

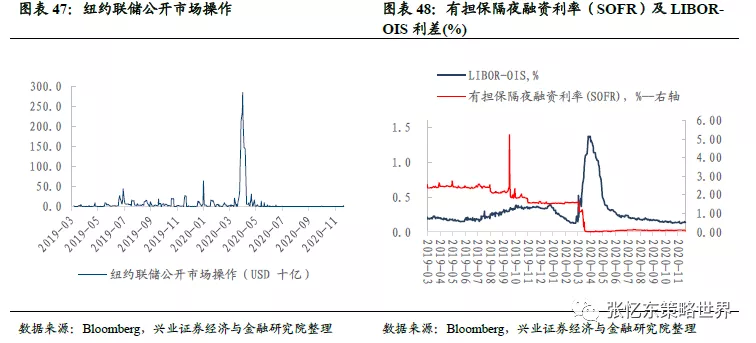

本周,纽约联储隔夜回购资金为20.1亿美元,高于上周的0.03亿美元。

货币市场利率。截至11月20日,有担保隔夜融资利率(SOFR)为0.06%,略低于上周五的0.09%;LIBOR-OIS利差为0.14%。

美元流动性数据跟踪:

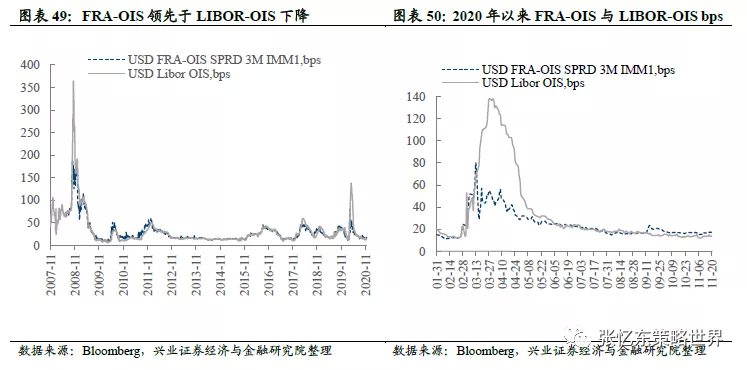

截至11月20日,相较于上周五,FRA-OIS上升0.9bp至17.6bps,LIBOR-OIS上升0.1bp至13.9bps。

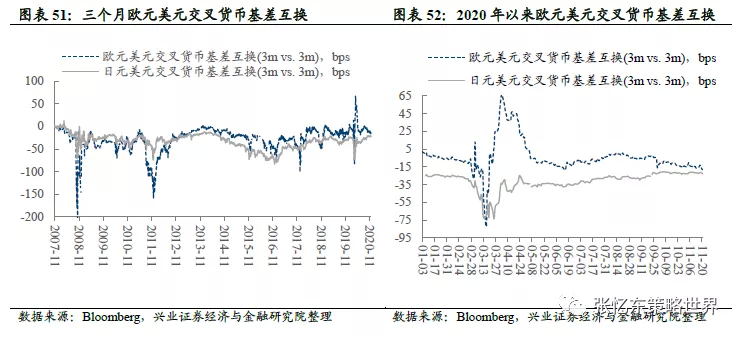

截至11月20日,欧元美元交叉货币互换点差下降1.62bp至-18.2bps。

MarkitiBoxx中资美元债各等级回报指数。截至11月20日,相较于上周五,MarkitiBoxx中资美元债回报指数跌0.08%至245.9,高收益债回报指数跌0.39%至323.9,投资级债回报指数涨0.04%至219.5。

二、全球资产市场表现

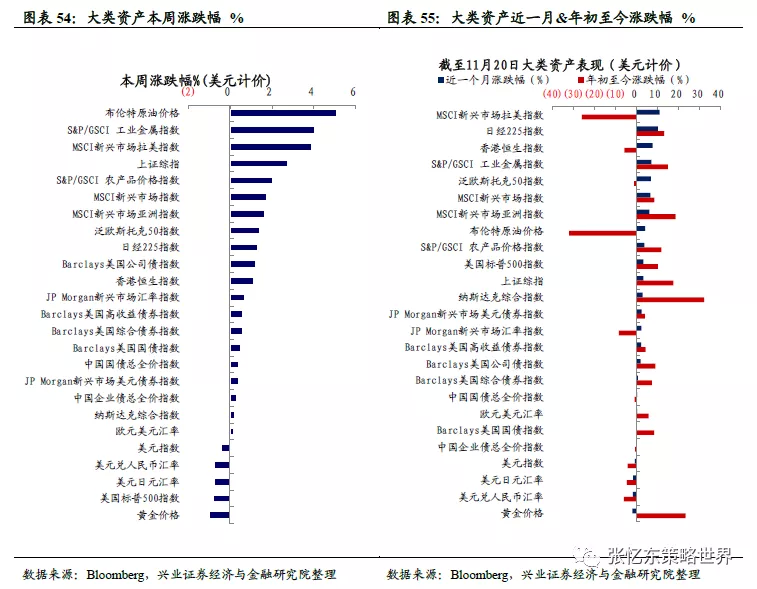

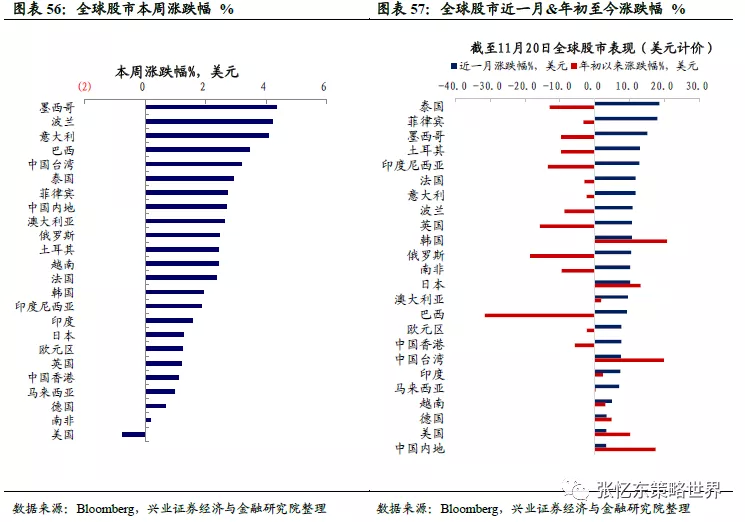

本周全球资产市场表现(美元计价):

1)跨资产:原油>工业金属>股票>农产品>债券>黄金;

2)股票市场:本周除美国(跌0.77%)(标普500指数)外,全球主要国家股市均上涨。墨西哥(涨4.4%)、波兰(涨4.2%)和意大利(涨4.1%)股市领涨;

3)债券市场:本周海外主要发达国家/地区10年期国债收益率均下降,意大利10年期国债收益率下降4.0bp,美国10年期国债收益率下降2.0bp;

4)大宗商品:原油表现优于工业金属、农产品和黄金。本周布伦特原油价格上涨5.1%,黄金价格下跌1.0%;

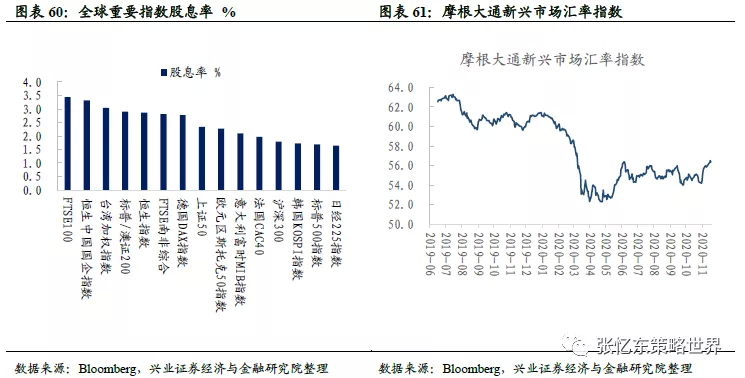

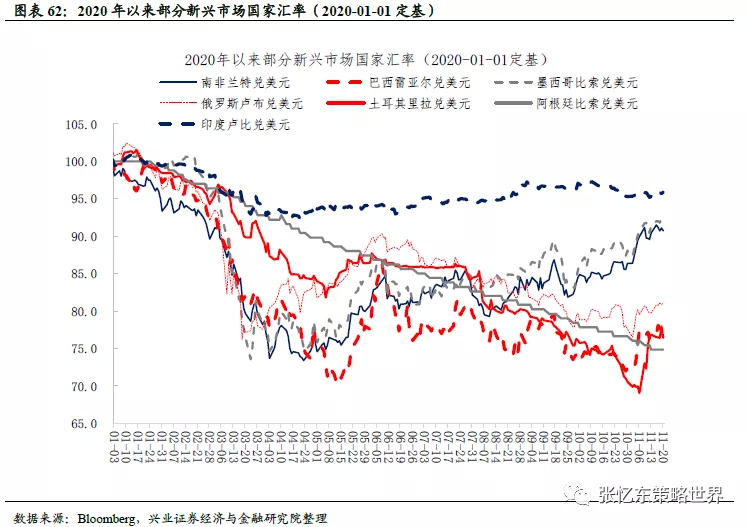

5)汇率:本周美元指数下跌0.4%,摩根大通新兴市场汇率指数上涨0.7%。美元兑人民币汇率下跌0.7%,美元日元汇率下跌0.7%,欧元美元汇率上涨0.2%。新兴市场国家汇率:南非兰特兑美元、巴西雷亚尔兑美元、墨西哥比索兑美元、俄罗斯卢布兑美元、印度卢比兑美元和土耳其里拉兑美元汇率上升,阿根廷比索兑美元汇率下降。

三、信用利差及CDS利差数据跟踪

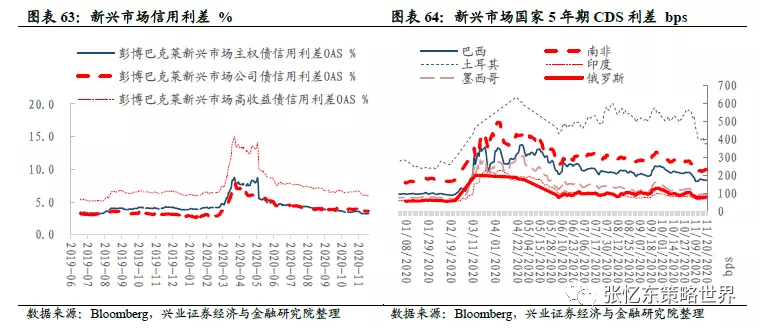

新兴市场信用利差:相较于上周五,本周彭博巴克莱新兴市场主权债信用利差上升1bp至3.2%,彭博巴克莱新兴市场公司债信用利差下降3bp至3.6%,彭博巴克莱新兴市场高收益债信用利差下降8bp至6.0%。

新兴市场国家CDS利差:相较于上周五,本周以来,土耳其5年期CDS利差下降25.3bps至377.5bps,巴西下降7.1bps至174.6bps,俄罗斯上升0.5bps至81.6bps,印度上升3.7bps至73.1bps,南非上升7.2bps至234.4bps,墨西哥下降3.1bps至94.6bps。

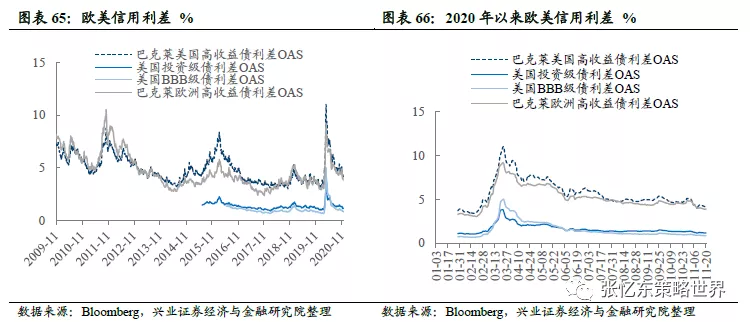

欧美企业债信用利差:截至11月20日,相较于上周收盘,巴克莱美国高收益债利差OAS下降13bp至4.2%,美国投资级债利差OAS下降5bp至1.2%,美国BBB级债利差下降5bp至0.9%,巴克莱欧洲高收益债利差OAS下降14bp至3.9%。

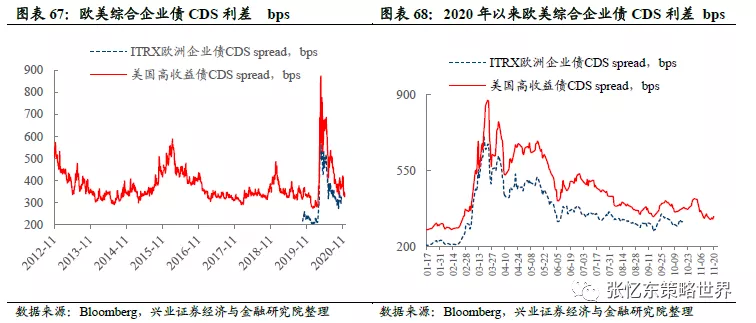

欧美综合企业债CDS利差:相较于上周收盘,本周美国高收益债CDS下降1.1bps至340.1bps。

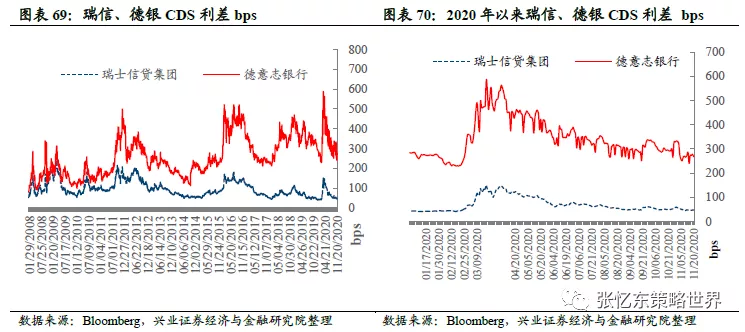

瑞信、德意志银行CDS利差:相较于上周五,本周瑞信CDS利差上升0.2bp至47.3bps;德意志银行CDS利差下降18.6bp至267.6bps。

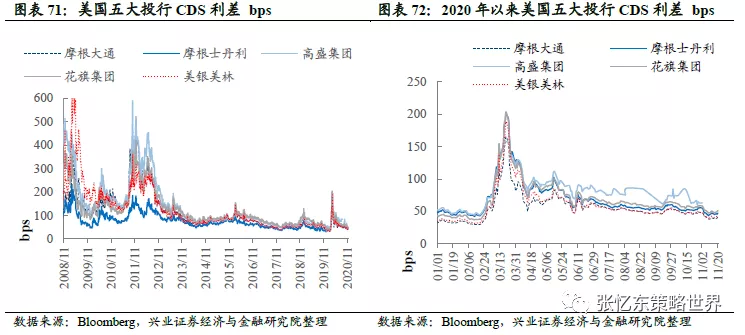

美国投行CDS利差:相较于上周五,摩根大通上升2.1bp至41.9bps,摩根士丹利下降0.1bp至47.2bps,花旗集团上升0.7bp至51.0bps,美银美林上升0.8bp至40.0bps。

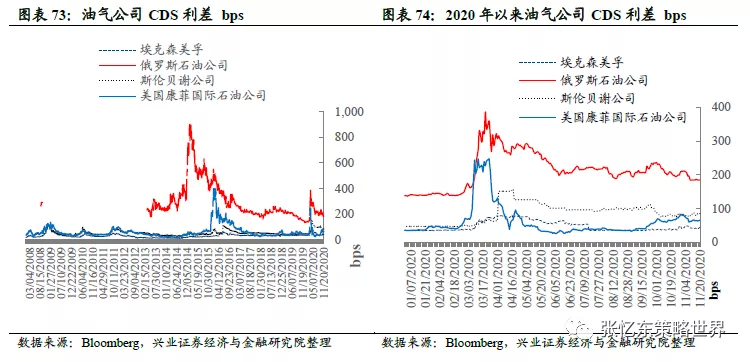

油气公司CDS利差:相较于上周五,埃克森美孚利差上升3.9bp至44.3bps;俄罗斯石油公司CDS 与上周持平为184.6bps; 斯伦贝谢公司CDS下降2.1bp至85.1bps; 美国康菲CDS下降0.5bp至65.9bps。

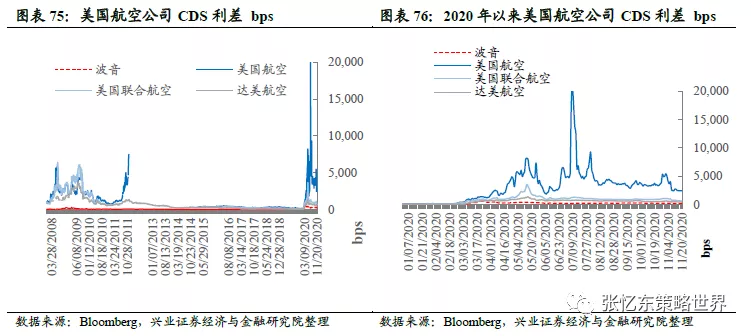

美国航空公司CDS利差:相较于上周五,本周波音公司下降22.0bp至213.5bps; 美国航空下降221.3bp至2479.0bps;达美航空下降72.2bp至453.9bps;美国联合航空下降79.8bp至675.1bps。

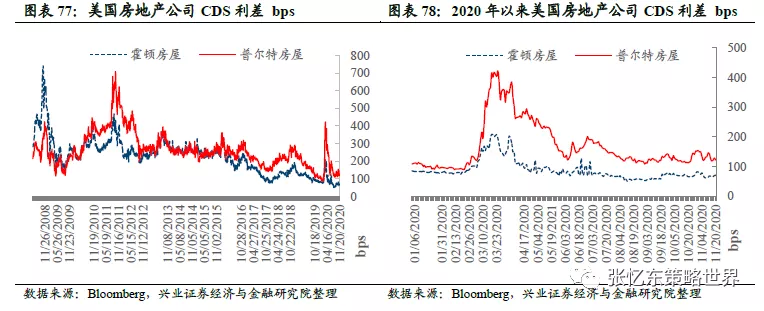

美国房地产公司CDS利差:相较于上周五,本周霍顿房屋公司CDS利差上升2.7bp至71.3bps,普尔特房屋公司CDS利差下降21.1bp至122.2bps。

四、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP