美国股市百年:梧桐树下的宪法(1871-1912)

本文来自微信公众号“靳论固收”,作者:靳毅团队。

报告正文

1、引言

20世纪上半叶,“日不落帝国”的光辉已经成为明日黄花。两次世界大战之后,全球政治格局重塑,接过a世界财富与权力交接棒的下一个国家,是大西洋彼岸的美国。在此之后,虽然遭遇过日本等其他竞争者的挑战,美国一直把持着世界资本市场的头把交椅,直至今日。所以读懂了美国股市,就读懂了20世纪后美国长盛不衰的源泉、当今全球资本市场的格局和世界产业变迁的历史。

为此我们撰写了《全球资本市场历史》系列报告。本篇报告为系列第五篇,回顾了美国股市在南北战争之后直至第一次世界大战之前的历史。

“永远不要做空美国”,是“股神”巴菲特对美国股市的总结。是的,从建国开始,美国的国家实力就不断上升,似乎动力永不枯竭。美国股市和国家一同成长,直至今天发展成为世界上最大的资本市场,世界目光聚焦于此。

究竟是什么造就了强大的美国资本市场?回顾纽约资本市场从初生到今天的百年历史,我们并不难总结出,产业革新才是美国不断前进的动力,或许还有些许历史的幸运。早在19世纪中后期,南北战争之后满目疮痍的美国,就已经决定走上了工业革命这条充满荆棘、但注定前景光明的道路。铁路、钢铁、电力、石油,经过一代代美国企业家的奋斗,这些工业革命的代名词一个个出现在了美国资本市场中。

2、1871-1912 梧桐树下的宪法

纽约股票市场的历史,几乎和美国这个国家的历史一样长。1792年,即美国第一部宪法生效,美国联邦政府成立之后的第3年,华尔街的股票经纪人们也在一棵梧桐树下制定了他们的“宪法”,后人称之为“梧桐树协议”(Buttonwood Agreement)。梧桐树协议的内容大致有两条:

1、只与在梧桐树协议上签字的经纪人进行有价证券的交易,该条奠定了纽约股票市场会员制的基础。

2、股票经纪佣金不得低于成交额的0.25%,有效制止了会员间的价格战和恶意竞争。

梧桐树协议播撒了美国股票市场自律管理的种子。在协议框架下,1817年纽约经纪人团体正式建立了纽约证券交易委员会。委员会随后将经纪人们的证券交易活动从咖啡馆转移至独立的交易大厅,纽约证券交易所(简称“纽交所”)由此诞生。1817年至1865年,纽交所几经搬迁,最终落脚于今日的地址——曼哈顿下城华尔街11号。

经济基础之上,良好的法律监管环境也对一个金融中心来说必不可少。1829年纽约创立了安全基金制度(Safety Fund System),规定每个州银行必须将股东资本的3%存入基金,以应对银行破产时的挤兑,维护金融稳定,成为了当今存款保险制度的前身。

繁荣的贸易活动和稳定、便利的金融环境,让纽约在经历数轮经济周期的波动之后,逐渐超越费城,晋升为全国性金融中心。南北战争期间,纽约展现出了强大的融资能力,大量北方政府国债在这里发行并交易,体现出官方对纽约金融地位的认可,同时进一步活跃了纽约证券交易市场。

在纽交所和公开交易所合并之后,新的纽交所在证券交易市场具有垄断地位,因此在监管上更加强势,自律监管在几年内得到长足发展。到了80年代末90年代初,在投资者和经纪商的推动下,现代会计制度应用在股票市场当中。独立审计师出现,上市公司需要向公众披露经审计过的财务报告,自律监管初具雏形。不过这时股票市场尚且缺乏政府监管,在“买者自负”的理念下,证券交易行业从未被当成政府监管的对象。

2.1 世界第一个股票指数

当股市投资者谈论股票市场表现的时候,一个简洁明了、具有良好代表性的指数必不可少。当今美国股市中最负盛名、同时经历了百年历史洗礼的指数当属道琼斯工业平均指数(Dow Jones Industrial Average)。然而较少为人所知的是,在1896年查尔斯·道(Charles Dow)推出工业平均指数之前,他已经先于1884年推出了世界上的第一个股票市场指数——道琼斯交通平均指数(Dow Jones Transportation Index)。早期美国股市长期被铁路股票所占据,构成了编制交通行业指数的基础。南北战争之后,美国掀起了铁路建设的热潮,较铁路的先驱者英国晚了30年左右。铁路建设投资巨大,回报周期长,难以满足一般商业银行信贷对于风险的要求,因此上市成为铁路公司主要、或许是唯一的筹资手段。1878年纽交所上市公司中铁路公司多达36家,远超其他行业上市公司数量的总和。

除铁路上市公司外,一个比较奇特的现象是,银行、保险等金融机构在早期美国股市中相对缺席了,与同期英国股市形成了鲜明对比,这种现象是由当时美国独特的金融监管体系造成的。在建国后的很长一段时间,美国联邦政府相对弱势,州政府才是监管与行政主体。

相比较而言,英国王室与政府赋予伦敦独特的金融地位,伦敦大银行不受监管的地域限制,同时其经营网络还伴随着英国的殖民触角延伸至海外,使其规模远大于美国同业,更好的跨过了上市门槛。最终,同一时期的大西洋两岸股市展现出不一样的行业格局,金融行业在英国股市中林林总总,然而却在美国股市中难寻踪迹。

2.2 73年的罪恶

1865年南北战争以北方政府的胜利而告终,美国进入了战后重建与复苏阶段。战后,北方政府背后的资产阶级工厂主趁机扩大自己的胜利果实,攫取更多的经济利益。对外,资产阶级以保护民族工业为借口,推动政府通过了新的关税法案,对其他国家的工业品征收50%以上的关税。高额关税有效阻挡了来自英国等先进工业国家的商品,留下广阔的国内市场,以支撑美国刚刚起步的重工业。

对内,北方资产家加快推动连接北方与南方、东部与西部的铁路建设。以往通过海路出口的农业产品、原材料,在战后被装入火车送往北方,保证了北方工厂的原材料供应,东北部工业区与南部棉花种植区、中西部粮食产区经济联系更加紧密了。

在本国工业快速起步,铁路投资如火如荼的情况下,美国经济经历了数年的战后繁荣。贸易量上升,支撑铁路货运收入和1872年前的股市指数稳步上涨。然而到1873年,美国却陷入了一轮及其严重的经济衰退当中,这轮衰退持续了65个月,超越著名的1929年大萧条,成为美国经济史上持续时间最长衰退。同期股市指数从1873年2月的高点下行了47%,直到1877年才触底。

本轮经济衰退,由铁路投资的衰退周期所引发。战后数年的铁路建设热潮,已经挤占了美国金融体系过多的资金。而就在衰退开始的当年,美国政府对于货币制度的改革,也加速了危机的爆发。《1873年铸币法案》获得国会通过,法案规定美国政府不再按照固定价格购买白银并铸造成银币,实际上宣告了建国以来美国金银复本位制度的终结和金本位制度的建立。美国政府抛弃白银之后,白银价格迅速下降,因而该法案被白银的支持者们称为“73年的罪恶”。

银行在过去储备的白银价值缩水严重,实际上减少了可以放贷的金额和整个金融体系的货币供应量。铸币法案如同一盆冷水,浇在了当时正火的铁路投资上,各机构资金短缺的情况雪上加霜,最终让铁路投资难以为继,加速了危机的爆发。

危机的3年后,美国第一次全国性罢工——“1877年铁路大罢工”标志着本轮熊市的最低谷。激烈的劳资纠纷凸显出铁路公司日常运营的风险,进一步打压了其股票估值。直到1879年,美国经济才完全从上一轮的衰退中复苏过来,股市重新步入牛市区间。

2.3 镀金时代

1873年美国作家马克·吐温发表了他的第一部长篇小说《镀金时代》(The Gilded Age: A Tale of Today)。书中揭露了当时美国在经济增长、社会财富快速积累的光鲜表面下,政治风气败坏、民众道德沦丧、物质主义盛行的社会现实。后人将这部小说的标题“镀金时代”用来描述70年代末经济危机结束后,至90年代中期的这段美国经济快速增长的时期。

1879年,美国经济一扫70年代中期衰退的阴霾,实际GDP在当年取得了11.6%的惊人增长,随后两年增速又分别达到8.3%和12.5%。在高投资的推动下,南北战争之后萌芽的美国重工业,此刻正大踏步的前进,成为经济复苏的源动力。繁荣的工业生产带动铁路货运重回景气,铁路公司收入增加,许多一度搁置的铁路建设计划重新上马,美国投资者所熟悉的“铁路热”又回来了。

然而好景不长,仅仅2年多的快速牛市过后,便是长达15年的慢熊。在这15年间,美国股市跌跌撞撞,下行了约35%左右。是什么导致美国股市如此长期的熊市,是经济衰退么?严格来说并不是。

这15年里,虽然繁荣与衰退交织,但依旧是美国向重工业转型升级的关键时期,经济增长总体稳健。在钢铁生产领域,美国在钢铁产量上与英国纠缠多年后,于1886年正式超越后者,晋升为世界钢铁生产第一大国,之后美英之间的产能差距越拉越大。在电力领域,1887年尼古拉·特斯拉成立了他自己的电力公司,开始推广交流电专利。最终因为交流电在远距离输电上的经济优势,他战胜爱迪生所代表的直流电一方,赢得了八十年代的“电流战争”。

科技碰撞产生的火花,不断的点燃美国经济,推动美国向经济总量世界第一的目标不断前进。1894年,美国在GDP上正式超越英国本土,坐上经济总量世界第一的宝座。

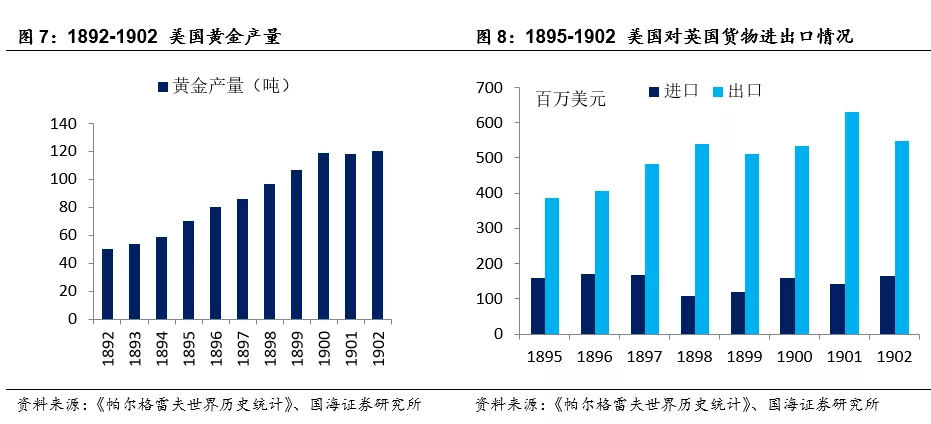

经济基本面之外,美国股市表现不佳的原因还需要从货币体系中寻找。《1873年铸币法案》通过后,美国货币制度转向金本位,黄金成为唯一的硬通货。而黄金产量的多寡,则决定了每年有多少货币投入经济体,影响了最终的商品需求和价格水平。

遗憾的是,这一时期美国黄金产量的增长速度,远远跟不上工业革命中商品产出的增长速度。70年代后,加州的黄金开采高峰已过,同时又缺乏新的黄金矿源,美国黄金年产量较淘金热时下降近4成。在需求端,低迷的黄金产量意味着可以用来购买商品的通货变少了;然而在供给端,科技革命的车轮滚滚向前,受技术推动商品产量不断攀升。供过于求的情况下,唯一的结果就是商品降价。

1881年至1895年,美国总体的商品价格下降了15%。为了出售商品,商家间的价格竞争趋于白热化,越来越密集的铁路网,让铁路公司也无法避免竞争,货运服务的价格同样调降。致使这15年中上市公司的利润下滑40%以上,成为拖累股市的最重要原因。

仿佛历史开的一个玩笑,在“镀金时代”美国经济中最缺乏的就是黄金。到90年代中期,黄金紧缺的情况甚至蔓延至联邦政府。1895年美国联邦政府黄金储备一度降至5000万美元以下,以至于无法偿还下一次债务,美国政府信用和整个金本位的货币体系都岌岌可危。然而就在美国经济和股市因为黄金短缺而“山重水复疑无路”时,1895年开始国内外两个巨大的历史机遇摆在美国面前,让一切“柳暗花明”,股市又迎来了久违的牛市。

2.4 谁造就了美国

1896年查尔斯·道开始编制道琼斯工业平均指数,这件事不仅仅在股市指数历史上具有划时代的意义,更标志着美国股市从“铁路时代”进入“工业时代”。80至90年代早期,经历了多年的通货紧缩后,美国工业界内部竞争加剧,为了避免恶意竞争和两败俱伤的局面,各个行业内部开始大整合、大兼并,前后收购数百个小厂商形成的行业寡头开始出现。美国股市则成为了大型工业企业收、并购后,成千上万个小股东股权交易的平台。

在道琼斯指数最早期的成分股中,我们能看到不少公司以“美国”加“行业”命名,它们便是其所在行业的寡头,是这个大整合、大兼并时代背景下的产物。这些企业合并后,很多为了规避政府对垄断行为的审查,结成秘密信托(trust),接受总部管理层的统一指挥,“托拉斯”(trust)一词便由此而来。

很快一个更加为人所熟知的名字进入了工业指数的成分股名单当中。1901年,在银行家J.P.摩根的安排下,钢铁大王安德鲁·卡内基缔造的卡内基钢铁公司同另外两家大型钢铁企业联邦钢铁公司(Federal Steel Company)、国民钢铁公司(National Steel Company)合并,美国钢铁集团(United States Steel Corporation)成立。该集团在成立之初便控制了全美2/3的钢铁产能,并成为世界上钢铁产量最大、同时也是市值最大的公司,美国工业界的托拉斯化达到最高峰。

当这些巨型工业企业纷纷上市之时,因它们庞大的收入和资产规模远超一般的铁路公司,工业股票逐渐占据了股市总体市值的大部分,而剩余铁路股票的市值比例则被大大压缩了。现在工业行业的景气度开始影响美股整体走势,股市毫无疑问已经进入了“工业时代”。

就在美国工业巨头股票纷纷上市的19世纪90年代末期,美股又迎来了一轮大牛市。从1897年至1902年,美国股市指数在不到6年的时间内翻了一番。美股此番上涨,完全由基本面好转所支撑,同一时期美国上市企业盈利的涨幅甚至超过股价涨幅,达到了令人吃惊的180%。

1895年前,美国从政府到企业都在为黄金短缺而苦恼。然而几乎在同一时间,美国国内外黄金产量明显增加,彻底扭转了当时需求不足和通货紧缩的窘境。在度过了平淡的70、80年代之后,90年代美国淘金者先后在科罗拉多、华盛顿、阿拉斯加地区发现新的矿脉,新矿开采让美国黄金产量在5年时间内增长了1倍。新一轮淘金热产出的黄金源源不断的注入美国经济,淘金者对生活资料和采矿设备的需求,带动上市公司盈利恢复了增长。

更重要的是,英国对美国商品的需求大幅增加,改善了美国企业的外需,加速了盈利的提升。1895年左右,英国从世界上最大金矿区——南非兰德金矿区开采出的黄金产量大幅增长。因黄金而富裕的英国人开始追求最前沿的消费品。第二次工业革命中,美国在先端技术领域遥遥领先其他国家,其商品逐渐受到英国消费者的青睐。

2.5 进步时代的“退步”

进入20世纪后,美国进入了所谓的“进步时代”(Progressive Era),这种进步主要体现在政治社会领域。长期的经济增长过后,民众的政治诉求已经不再局限于经济领域,而是更进一步,更多的对公共权利、社会公平性提出诉求。

虽然在政治领域取得巨大进步,美国的股市此刻却丝毫没有前进。1902年后至一战前,美国股市前后经历了两轮大幅震荡,多年时间内股指甚至有些退步,与政治领域的进步形成鲜明对比。世界范围内增长动力不足,经济危机频繁发生,成为这一阶段股市大幅震荡且表现不佳的重要原因。

从1902年冬季开始,美国股市迎来了第一轮震荡,并在随后的1年时间内下跌了近30%。美国实际上并不是本次危机的策源地,真正的策源地位于世界的另一头——俄罗斯。19世纪90年代,俄国经历了其资本主义历史上最繁荣的10年。10年间,俄国生铁和钢产量超过法国而居世界第四位,全国前后铺设了22600公里的铁路,使其铁路线的长度仅次于美国。但是俄国的发展主要依赖西欧国家资本,1900年外国资本占俄国公司股本的40%以上。长期的经济繁荣招来了欧洲各国对俄国资产的投机,股票、债券泡沫严重。

最终1900年俄国资产泡沫开始破灭,不但让俄国经济处在危机暴风的中央,参与投机的欧洲各国资本也被熊市拖垮,俄国危机逐渐演变为世界性的经济危机。俄国经济危机爆发后,作为另一个主要外资流入国,美国也不得不面对外资大范围撤退的考验。

1902年末,外国投资的衰退使得悲观情绪笼罩整个股市,美股迅速崩盘,并最终引起了全面的经济危机。1904年,美国当年实际GDP负增长3.5%,一定程度上成为了俄国危机的受害者。不过由于仅受到了俄国危机的外围影响,美国经济很快复苏了起来,股市也于1905年随之反弹。

相比较而言,短短几年之后的1907年危机则和美国的关系密切的多,对美国经济的危害也大得多。1906年4月,旧金山发生里氏7.8级大地震,资金从纽约流向震后灾区,为纽约金融市场带来了一定的资金压力。大洋彼岸,英国在经历多年逆差和黄金外流之后,黄金储备下降。为了留住黄金,英格兰银行提高政策利率,进一步对纽约市场施压。因为资金供应不足,至1907年的春天,美国股市已经显露疲态,难以再继续上涨了,甚至纽约州政府债券也因为资金短缺的问题而发行失败。

一场针对铜矿公司的股价操纵案,则成为1907年美股崩盘的导火索。股价操纵失败后,铜矿公司背后的金融机构遭到挤兑破产,并引发华尔街金融海啸。1907年全年,美国股市股指因流动性紧缩和金融恐慌下跌了37%;数十家金融机构破产,负面影响在随后的一年中传导到实体经济,1908年美国的实际GDP萎缩了10.8%,失业率同时飙升。

虽然20世纪初的两次股市危机源头看似独立,但这一时期美国危机频繁爆发,证明了其金融市场和实体经济的脆弱性。这10年间,美国的平均实际GDP增速低于2.5%,创下了其建国以来的最差记录。科技革命陷入低谷,可能是美国经济基本面相对羸弱的一个解释。19世纪80年代末90年代初,电气技术的应用相继落地,为美国带来了镀金时代的繁荣。然而20世纪初,世界上并没有重大的技术革新发生,生产率增速下降,投资回报降低,削弱了美国的经济根基。

另一方面,20世纪的头10年是美国各行各业托拉斯影响力最为巅峰的10年,垄断也抑制了美国经济的增长。国内外汗牛充栋的研究已经证明,过度垄断不但会降低消费者的利益,还会阻碍竞争、创新和生产力的进步。虽然美国第一部反垄断法《谢尔曼反托拉斯法》(Sherman Antitrust Act)早已经于1890年获得国会通过,但它依旧没能阻挡各行各业托拉斯形成的大趋势。

直到1911年,美国政府才开始下重手整治垄断问题,当年美国政府拆分了标准石油公司(Standard Oil Company)和美国烟草公司 (American Tobacco Company),并就垄断问题起诉美国钢铁公司,行业巨头们此时才感受到了监管的寒意。

风险提示:市场波动风险。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP