房地产行业2020年三季报总结:业绩增速和利润率有所下降,销售表现靓丽,分化依然明显

本文来自“YCMProperty”,公众号ID: xyzqestate

投资要点

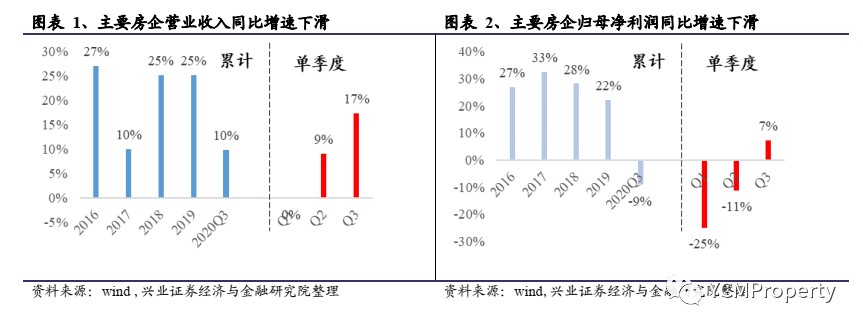

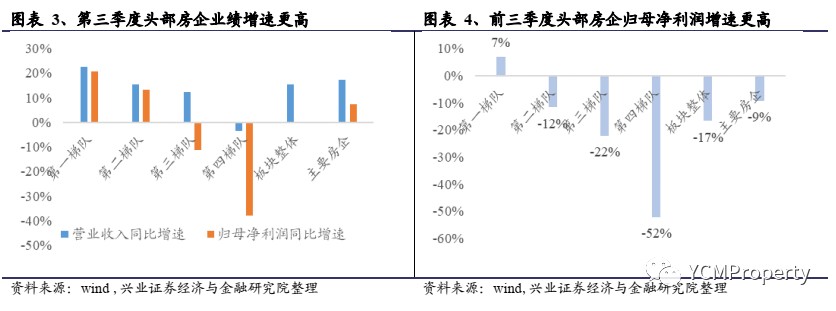

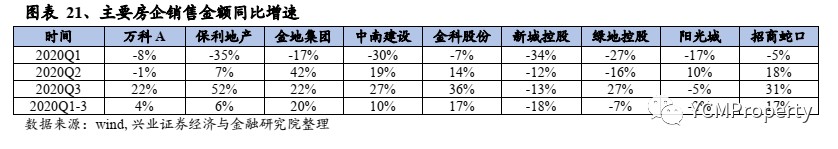

三季报房企业绩增速相对一般。一方面,过往一二线项目利润率较低,另一方面,三条红线使得很多地产公司在未来利润方面没有那么乐观。主要房企第三季度营业收入同比+17%(Q1为0%,Q2为9%),归母净利润同比+7%(Q1为-25%,Q2为-11%)。主要房企前三季度营业收入同比+10%(2019年全年25%),归母净利润同比-9%(2019年全年22%),增速均有所下滑。头部房企业绩增速较高。第三季度板块整体归母净利润同比增速为0%,主要房企为7%,第一/二/三/四梯队房企分别为21%/13%/-11%/-38%。

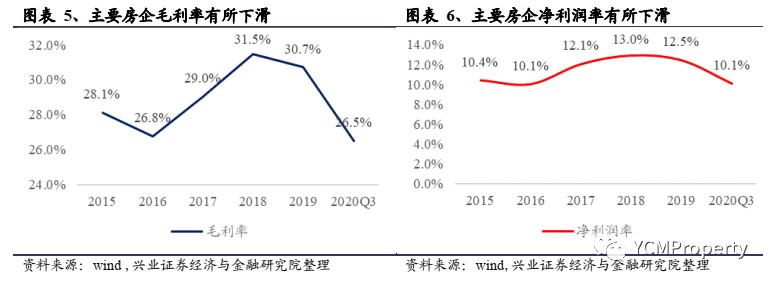

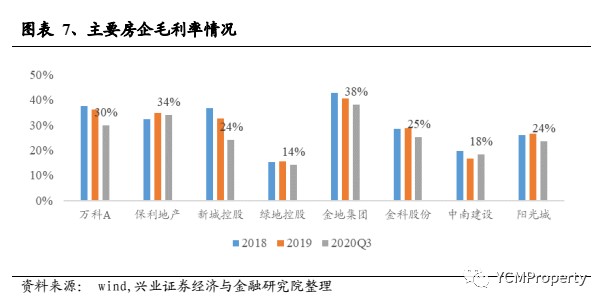

综合毛利率、净利润率、净资产收益率有所下滑。前三季度,主要房企毛利率为27%,较2019年下降4个百分点,净利润率为10%,较2019年下降2个百分点。从结构来看,并非规模越大的房企毛利率越高,而是区域龙头或者经营模式独特的房企毛利率较高。具体来看,金融街39.2%,华侨城A57.2%,大悦城43.8%,深物业50.2%,等等。净资产收益率下降。2020年前三季度,主要房企净资产收益率为7.0%,较去年同期下降2.3个百分点。从结构来看,头部房企净资产收益率表现更好。前三季度板块整体净资产收益率6.0%,第一/二/三/四梯队分别为9.4%/6.2%/4.8%/2.7%。

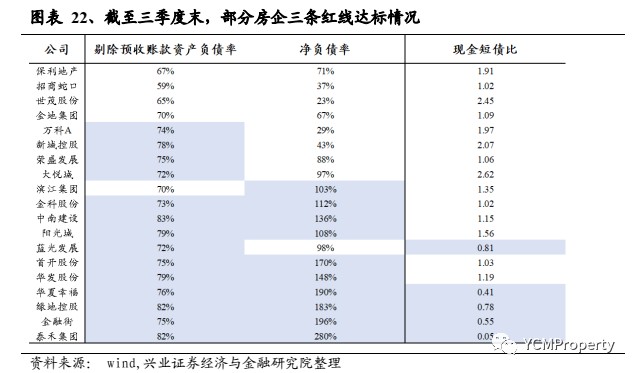

净负债率有所上升,现金短债比有所下降。截至2020年三季度末,主要房企剔除预收账款资产负债率73%,较2019年末下降1个百分点;净负债率91%,较2019年末提升7个百分点;现金短债比1.09,2019年为1.17。

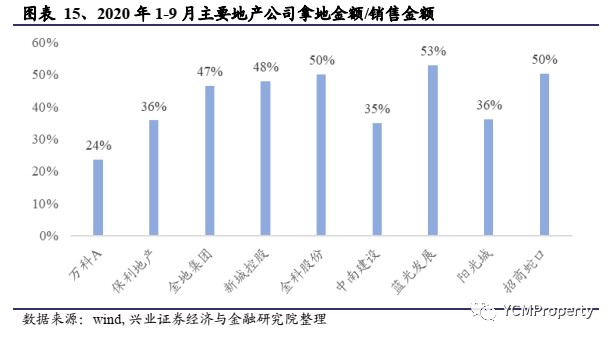

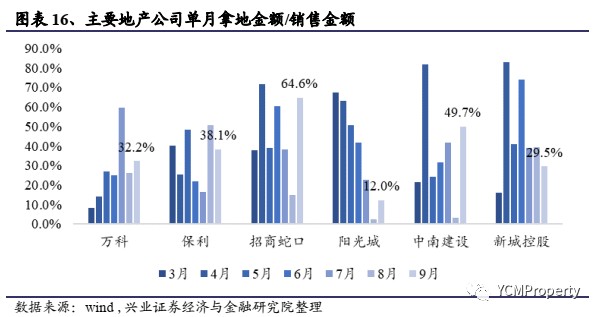

房企拿地力度相对稳健。1-9月万科拿地金额占销售金额比重24.4%,保利地产35.8%,招商蛇口50.2%,阳光城36.2%,中南建设35.6%,新城控股44.8%,金科股份50%等等。从拿地节奏来看,房企表现有所不同,比如万科A三季度拿地力度明显高于上半年,阳光城三季度拿地力度明显弱于上半年。

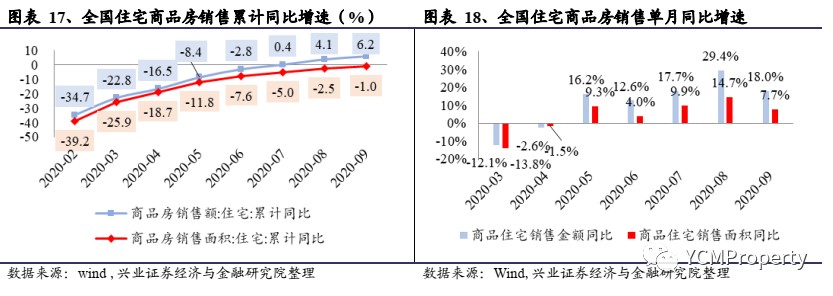

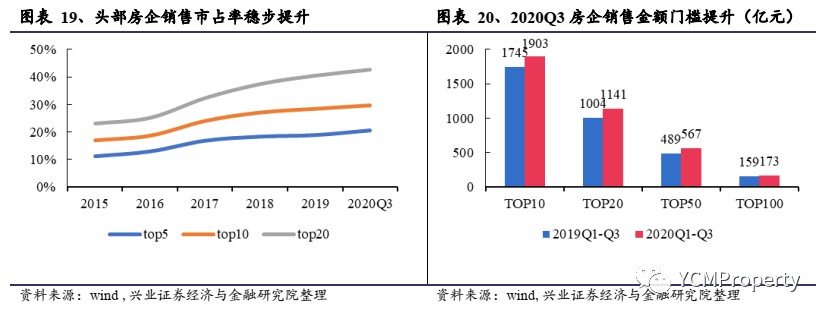

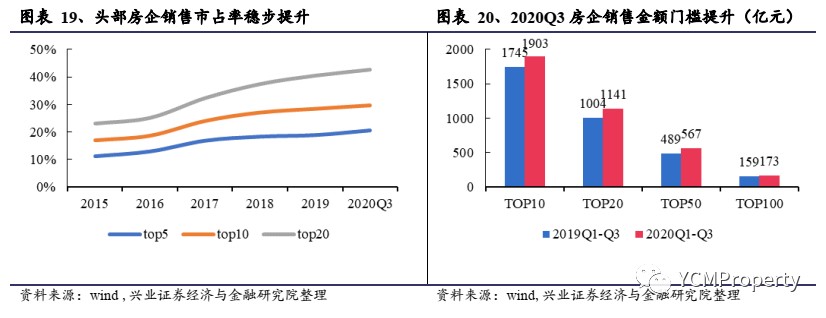

地产销售仍然较好,龙头集中度持续提升。第三季度商品房销售金额4.9万亿元,同比+19.5%,销售持续增长;前三季度全国商品房累计销售金额11.6万亿,同比+3.7%。龙头集中度持续提升。截至2020年三季度,Top5、Top20、Top20的市占率分别为20.65%、29.81%、42.80%,相较于2019年末分别上升了1.73个百分点、2.26个百分点和2.2个百分点。

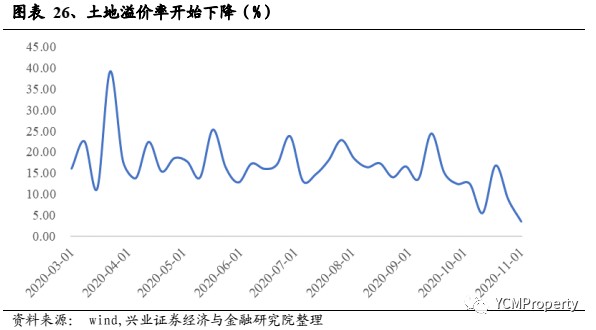

三季度房企融资政策整体趋紧,土地溢价率开始下行。8月住建部与央行出台“三道红线”政策,地产融资持续收紧。土地溢价率开始下行。融资持续收紧下,土地溢价率开始下降,10月最后两周100城住宅类用地成交溢价率分别为8.70%、3.53%,较今年二季度20%以上的溢价率明显下行。

投资建议:地产供给侧改革将改善行业利润率,主要房企投资价值未来会显现。持续推荐万科A、保利地产、金地集团、招商积余、世联行、中南建设、金科股份等。

风险提示:大幅度收紧消费贷、按揭等居民杠杆。

报告正文

第一部分:三季报房企业绩增速相对一般

第三季度房企业绩表现一般。一方面,过往一二线项目利润率较低,另一方面,三条红线使得很多地产公司在未来利润方面没有那么乐观。这两个方面导致三季报业绩增速表现一般。

1、利润增速方面,第三季度增速改善,前三季度累计增速下滑

房地产板块主要房企,第三季度增速较前两季度明显改善。主要房企第三季度营业收入同比+17%(Q1为0%,Q2为9%),归母净利润同比+7%(Q1为-25%,Q2为-11%)。但是,单季度增速与以往相比表现一般,主要两方面原因:一方面,过往一二线项目利润率较低,另一方面,三条红线使得很多地产公司在利润方面没有那么乐观。

前三季度累计增速有所下滑。主要房企前三季度营业收入同比+10%(2019年全年25%),归母净利润同比-9%(2019年全年22%),增速均有所下滑。主要因公共卫生事件影响下,竣工有所减缓。

头部房企业绩增速较高。如果将房地产板块中,开发类房企按销售规模划分,发现头部房企业绩增速明显较高,第三季度,板块整体营业收入增速15%,主要房企17%,第一/二/三/四梯队房企分别为23%/15%/12%/-4%;第三季度板块整体归母净利润同比增速为0%,主要房企为7%,第一/二/三/四梯队房企分别为21%/13%/-11%/-38%。头部房企表现明显更好。前三季度,板块整体归母净利润同比增速为-17%,主要房企为-9%,第一/二/三/四梯队房企分别为7%/-12%/-22%/-52%。

2、利润率方面,综合毛利率和净利润率有所下滑

综合毛利率和净利润率有所下滑。前三季度,主要房企毛利率为27%,较2019年下降4个百分点,净利润率为10%,较2019年下降2个百分点。主要因为过往土地溢价率较高,而一二线限价政策严格。但未来行业供给侧改革,土地溢价率可能下行,主要房企利润率可能提升。

从主要房企情况来看,利润率都所有下行,但龙头房企毛利率绝对水平仍然较高。三季度金地集团毛利率为38%,较2019年下降4个百分点;保利地产34%,下降1个百分点;万科A毛利率为30%,下降6个百分点。虽然有所下降,但仍处于较高水平。新城控股24%,金科股份25%,中南建设18%等等。

从结构来看,并非规模越大的房企毛利率越高,而是区域龙头或者经营模式独特的房企毛利率较高。具体来看,金融街39.2%,华侨城A57.2%,大悦城43.8%,深物业50.2%,等等。

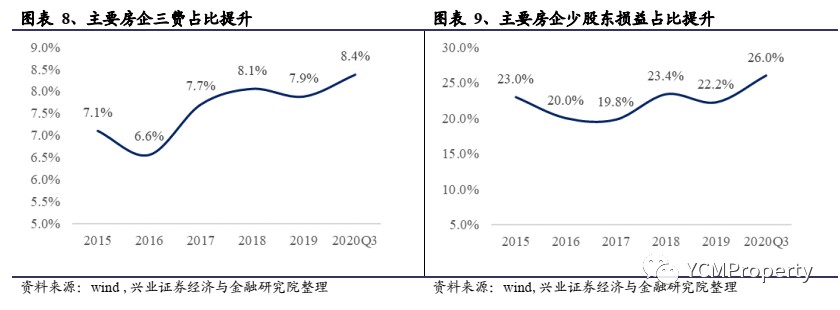

三项费用占比提升。2020年前三季度,主要房企三项费用占比为8.4%,较2019年提升0.5个百分点。主要因为房地产企业销售和结算的期限错配,费用是由档期销售决定的,在结算规模相对放缓的情况下,三费占比提升。

少数股东损益占比提升。2020年三季度,主要房企少数股东损益占净利润比重为26.0%,较2019年提升3.8个百分点。主要是近年来房企合作拿地开发项目增多,导致少数股东损益占比有所提升。

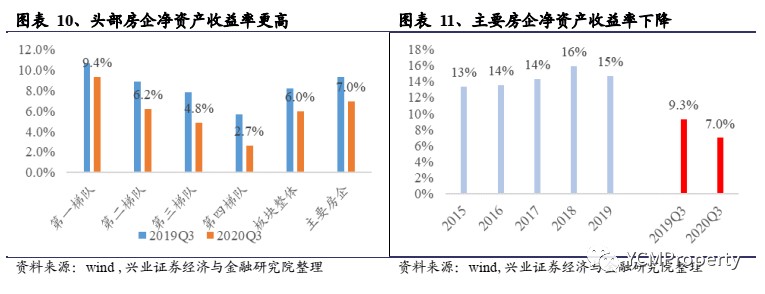

净资产收益率下降。2020年前三季度,主要房企净资产收益率为7.0%,较去年同期下降2.3个百分点。主要因利润率下降,营业收入增速放缓,负债率略有提升。从结构来看,头部房企净资产收益率表现更好。前三季度板块整体净资产收益率6.0%,主要房企7.0%,第一/二/三/四梯队分别为9.4%/6.2%/4.8%/2.7%,因为头部房企在周转率方面表现更好。

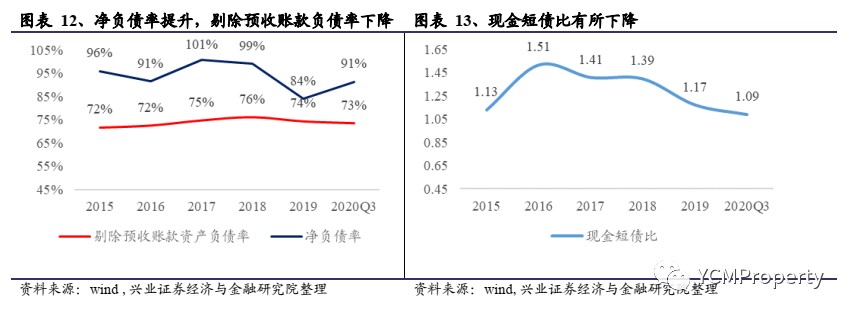

3、负债方面,2020Q3房企净负债率有所提升

截至2020年三季度末,主要房企剔除预收账款资产负债率73%,较2019年末下降1个百分点;净负债率91%,较2019年末提升7个百分点;现金短债比1.09,2019年为1.17。

结构来看,前三梯队房企剔除预收账款资产负债率差不多,在73%-75%左右,第一/二/三/四梯队分别为81.3%/105.6%/120.1%/74.7%;现金短债比分别为1.68/1.04/1.28/1.49。

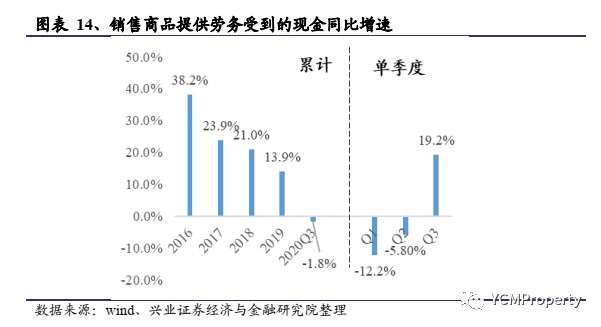

受公共卫生事件影响,累计销售回款同比下降,三季度快速回升。2020年前三季度,主要房企销售商品、提供劳务收到的现金同比下降1.8%,2019年全年为增长13.9%。主要是受公共卫生事件影响下,销售增速放缓。第三季度,销售商品、提供劳务收到的现金同比增长19.2%。

4、投资拿地方面,房企拿地力度有所下降

房企拿地力度相对稳健。1-9月万科拿地力度24.4%,保利地产35.8%,招商蛇口50.2%,阳光城36.2%,中南建设35.6%,新城控股44.8%,金科股份50%等等。从拿地节奏来看,房企表现有所不同,比如万科A三季度拿地力度明显高于上半年,阳光城三季度拿地力度明显弱于上半年。

第二部分:销售仍然较好,融资持续收紧

三季度地产需求端销售仍然较好,供给端行业融资持续收紧。第三季度商品房销售金额4.9万亿元,同比+19.5%;“三道红线”等政策持续收紧融资。

1、需求端:地产销售仍然较好,房企集中度持续提升

地产销售仍然较好。第三季度商品房销售金额4.9万亿元,同比+19.5%,销售持续增长;前三季度全国商品房累计销售金额11.6万亿,同比+3.7%。单月来看,7-9月单月销售增速保持较高水平,销售金额同比增速分别为17.7%、29.4%、18.0%,销售面积同比增速分别为9.9%、14.7%、7.7%。销售仍然较好。

龙头集中度提升。截至2020年三季度,龙头市占率进一步提升,Top5、Top10和Top20房企市占率正稳步上升,截至9月底,Top5、Top20、Top20的市占率分别为20.65%、29.81%、42.80%,相较于2019年末分别上升了1.73个百分点、2.26个百分点和2.2个百分点。从进入门槛来看,头部房企销售金额进入门槛进一步加大,其中Top10销售金额进入门槛较去年同期增加了9.03%,Top20房企销售金额进入门槛同比上升13.69%,Top100销售金额的进入门槛增加了8.90%,“强者恒强”的行业分化格局持续。

2、供给端:行业供给侧改革,土地溢价率开始下行

三季度房企融资政策整体趋紧。从7月国资委表示“将持续加大房地产项目的监管力度”,8月住建部与央行出台“三道红线”政策,再到9月银保监会表示“将持续开展30多个重点城市房地产贷款专项检查,压缩对杠杆率过高、财务负担过重房企的过度授信,加大对首付贷、消费贷资金流入房市的查处力度”,房地产融资政策整体趋紧。

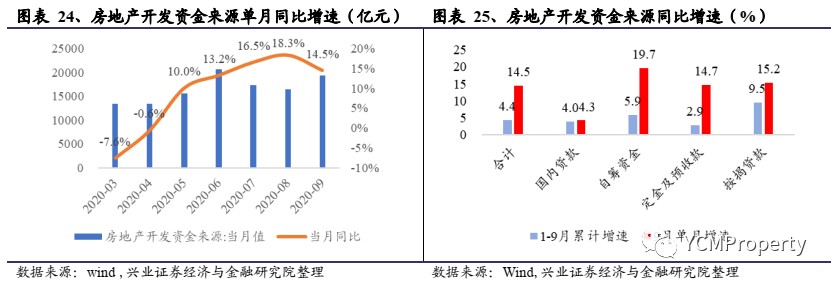

从房企融资情况来看,房地产开发资金来源稳定。具体来看,7-9月资金来源单月同比增速分别为16.5%/18.3%/14.5%,1-9月累计同比增速为4.4%,其中国内贷款同比增长4%,销售回款同比增长4.94%,自筹资金同比增长5.9%。

房企抓住窗口期,积极发债。2020年三季度,房地产行业债券发行规模2128亿元,同比去年三季度增长29%,环比二季度增长19%。1-10月份,发债规模6042亿元,同比增长19%。

土地溢价率开始下行。融资持续收紧下,土地溢价率开始下降,10月最后两周100城住宅类用地成交溢价率分别为8.70%、3.53%,较今年二季度20%以上的溢价率明显下行。具体来看,10月最后一周,一/二/三线土地成交溢价率分别为0.0%/6.0%/2.2%;10月倒数第二周,一/二/三线土地成交溢价率分别为0.0%/7.1%/12.1%

三季度地方政府推地量环比减少,但仍高于去年同期规模。据初步统计, 2020年1-9 月,100大中城市住宅用地共推出 2.5亿平方米,同比增长12.3%;共成交 2.1亿平方米,同比增长14.1%。其中,三季度住宅用地推出0.9亿平方米,同比增长2.5%,环比小幅下降1.5%;受供地量同比继续增加带动,住宅用地成交同比增长8.2%。

投资建议:地产供给侧改革将改善行业利润率,主要房企投资价值未来会显现。持续推荐万科A、保利地产、金地集团、招商积余、世联行、中南建设、金科股份等。

风险提示:大幅度收紧消费贷、按揭等居民杠杆。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP