万科企业(02202)10月销售数据:10月销售显著增长 全年销售有望保持稳定增长

本文转自微信公号“地产由我说”,作者:由子沛、侯希得

报告摘要

事件概述

万科A(02202)发布10月份销售简报,2020年10月公司实现销售金额523.1亿元,销售面积366.0万平方米。

销售保持强势,彰显龙头实力

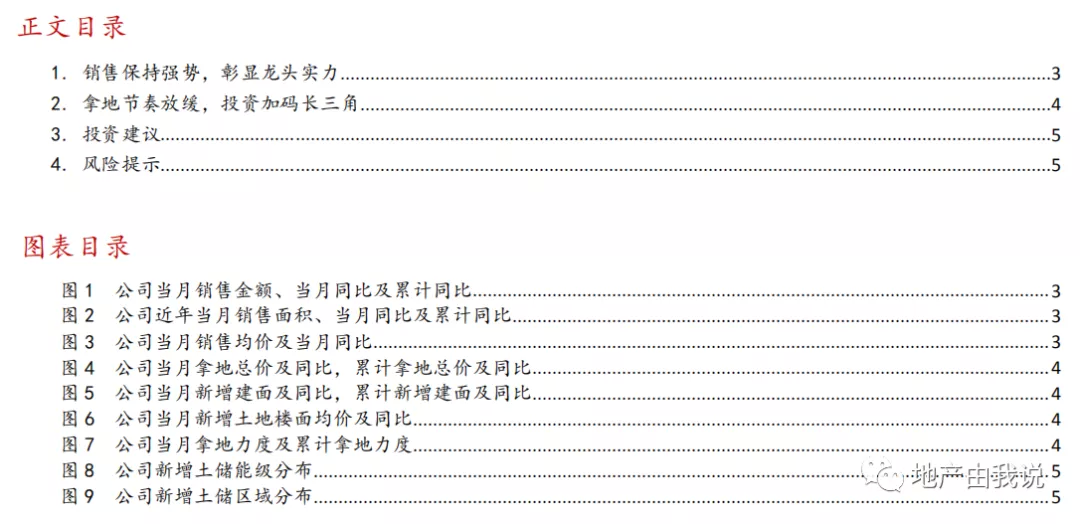

公司10月实现销售金额523.1亿元,同比+20.6%,环比下降4.1%;销售面积366.0万平方米,同比增长34.9%,环比下降1.3%;销售均价14292.3元/平方米,同比下降10.6%,环比下降2.8%。1-10月公司累计实现销售金额5450.7亿元,同比增长5.0%;销售面积3630.8万平方米,同比增长8.9%;销售均价15012元/平方米,同比下降3.6%。公司10月销售显著增长,增幅继9月明显扩大,累计同比自8月回正后增幅进一步扩大,全年销售有望保持稳定增长。

拿地节奏放缓,投资加码长三角

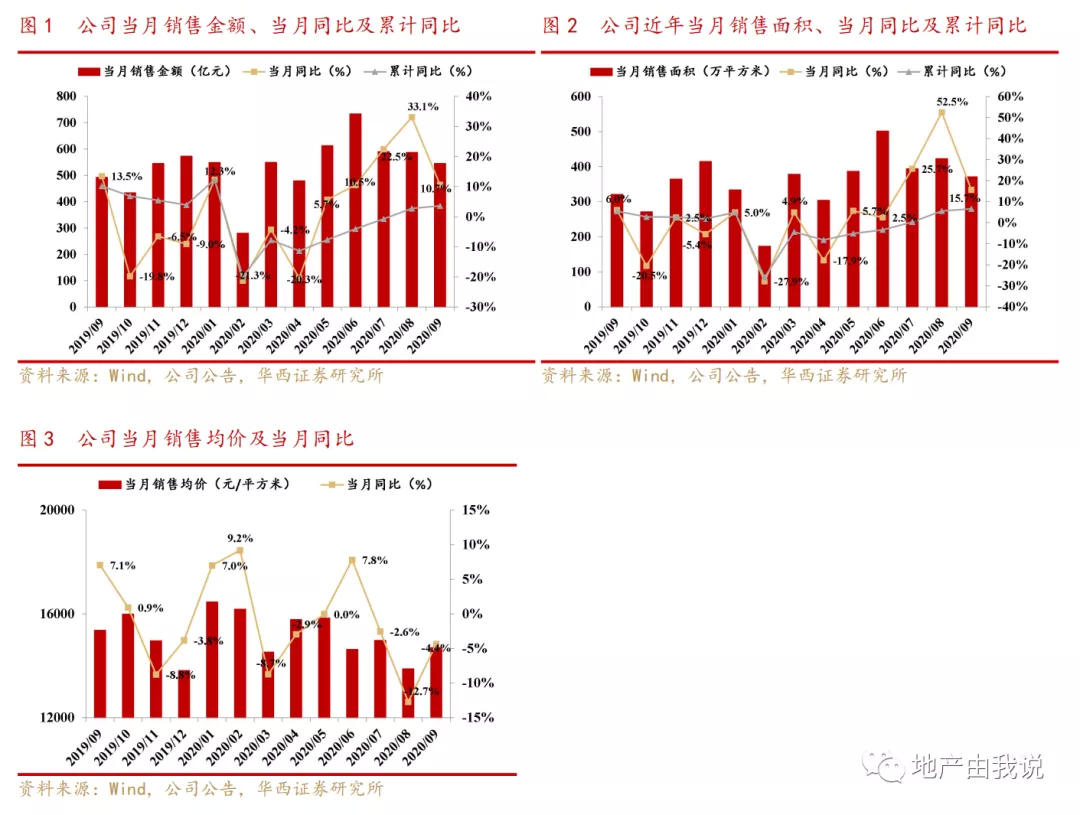

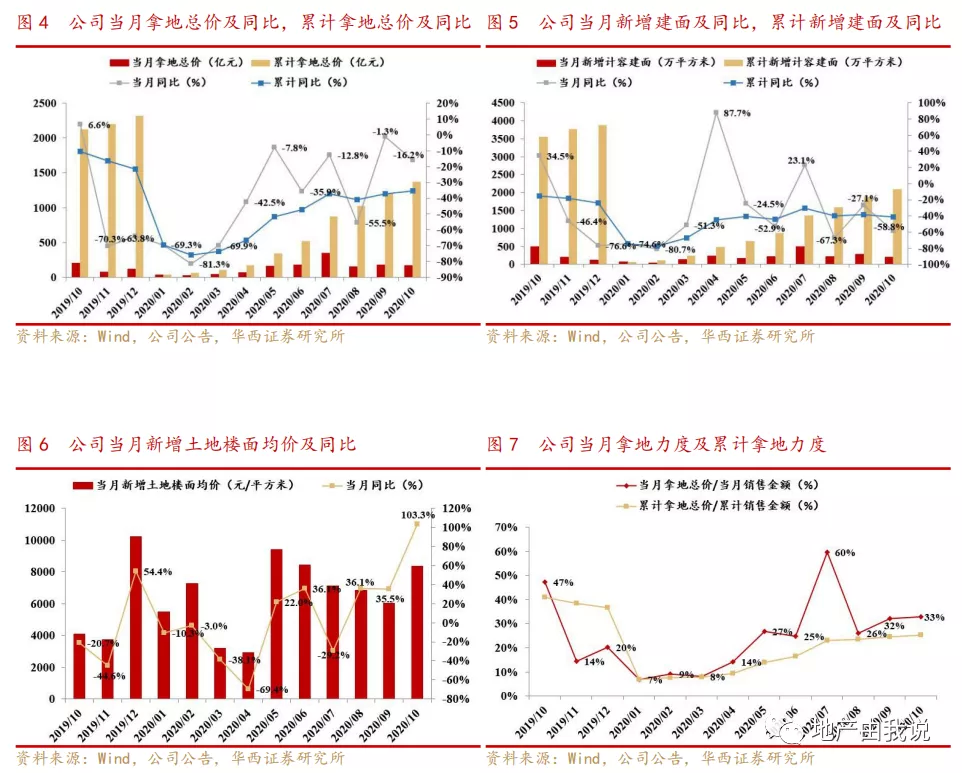

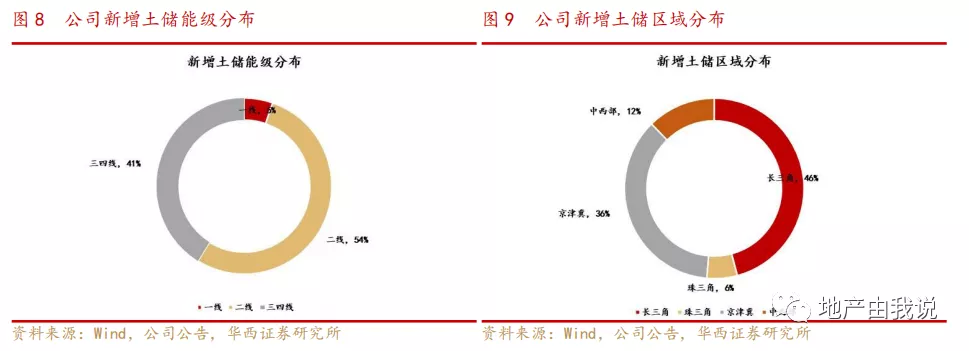

10月公司在三亚、南京、杭州等地共获取14个新项目,新增计容建面206.3万平方米,同比下降58.5%,环比下降29.0%,拿地总价172.1亿元,同比下降16.2%,环比下降1.9%,拿地总价占当月销售金额的32.9%,较上年同期下降了14.5pct,较上月同期增加了0.7pct。1-10月公司累计新增计容建面2087.0万平,累计同比下降41.2%,对应拿地总价1376.4亿元,累计同比下降35.2%,累计拿地总价占累计销售金额的25.3%,较去年同期下降15.7pct。公司拿地保持审慎。从新增土储能级分布来看,公司在一线、二线和三四线城市的拿地面积占比分别为5%、54%和41%;从新增土储的区域分布来看,公司在长三角、京津冀、珠三角和中西部的拿地面积占比分别为46%、36%、6%和12%,加仓布局长三角。

投资建议

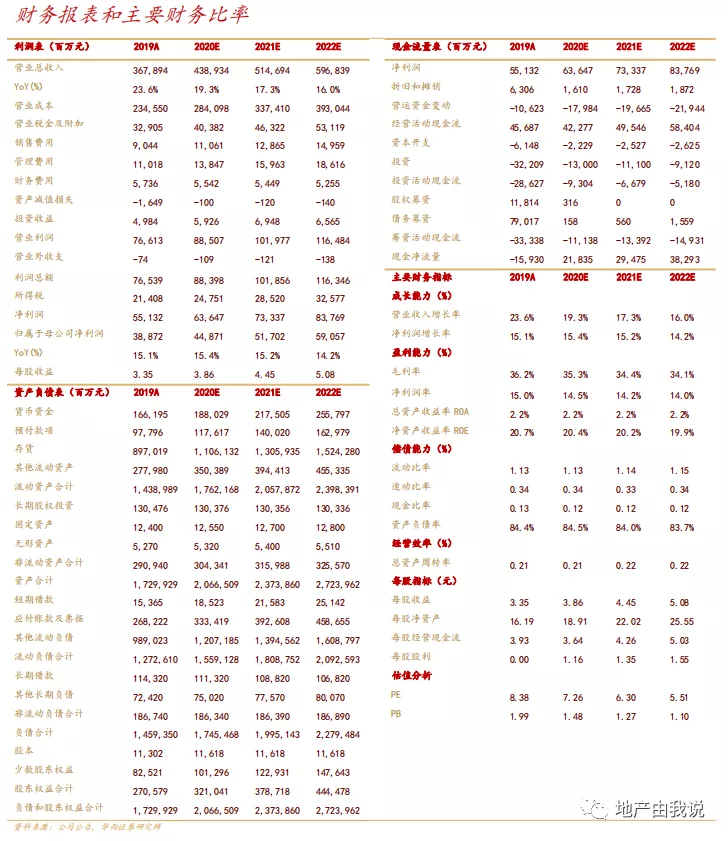

万科A业绩与销售稳定增长,核心城市土储丰富,财务状况良好,多元业务齐头并进。我们维持盈利预测不变,预计公司20-22年EPS为3.86/4.45/5.08元,对应PE为7.3/6.3/5.5倍,维持公司“增持”评级。

风险提示

销售不及预期,计提存货减值准备影响业绩。

销售保持强势,彰显龙头实力

公司10月实现销售金额523.1亿元,同比增长20.6%,环比下降4.1%;销售面积366.0万平方米,同比增长34.9%,环比下降1.3%;销售均价14292.3元/平方米,同比下降10.6%,环比下降2.8%。1-10月公司累计实现销售金额5450.7亿元,同比增长5.0%;销售面积3630.8万平方米,同比增长8.9%;销售均价15012元/平方米,同比下降3.6%。公司10月销售显著增长,增幅继9月明显扩大,累计同比自8月回正后增幅进一步扩大,全年销售有望保持稳定增长。

拿地节奏放缓,投资加码长三角

10月公司在三亚、南京、杭州等地共获取14个新项目,新增计容建面206.3万平方米,同比下降58.5%,环比下降29.0%,拿地总价172.1亿元,同比下降16.2%,环比下降1.9%,拿地总价占当月销售金额的32.9%,较上年同期下降了14.5pct,较上月同期增加了0.7pct。1-10月公司累计新增计容建面2087.0万平,累计同比下降41.2%,对应拿地总价1376.4亿元,累计同比下降35.2%,累计拿地总价占累计销售金额的25.3%,较去年同期下降15.7pct。公司拿地保持审慎。从新增土储能级分布来看,公司在一线、二线和三四线城市的拿地面积占比分别为5%、54%和41%,持续布局高能级城市;从新增土储的区域分布来看,公司在长三角、京津冀、珠三角和中西部的拿地面积占比分别为46%、36%、6%和12%,加仓布局长三角。

投资建议

万科A业绩与销售稳定增长,核心城市土储丰富,财务状况良好,多元业务齐头并进。我们维持盈利预测不变,预计公司20-22年EPS为3.86/4.45/5.08元,对应PE为7.3/6.3/5.5倍,维持公司“增持”评级。

风险提示

销售不及预期,利润率下滑,计提存货减值准备影响业绩。

扫码下载智通APP

扫码下载智通APP