中联重科(01157)点评:Q3业绩保持强劲增长,后周期龙头业绩确定性强

本文来自微信公众号“透视先进制造”,作者:东吴机械研究团队。

事件

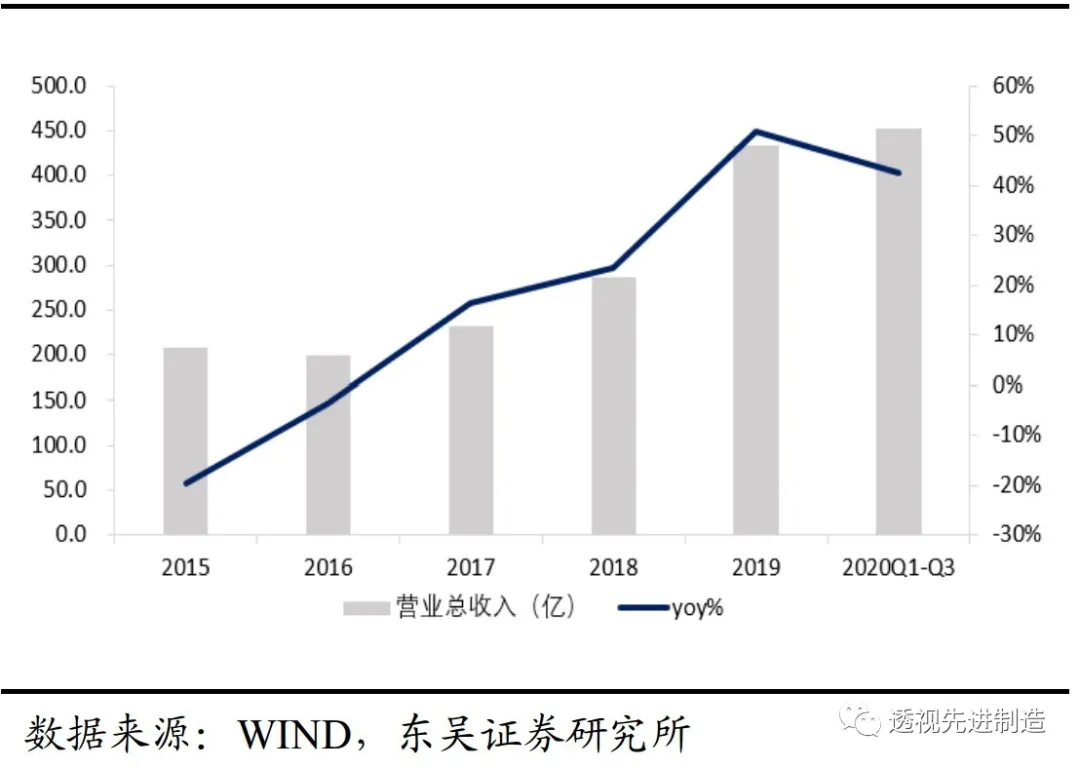

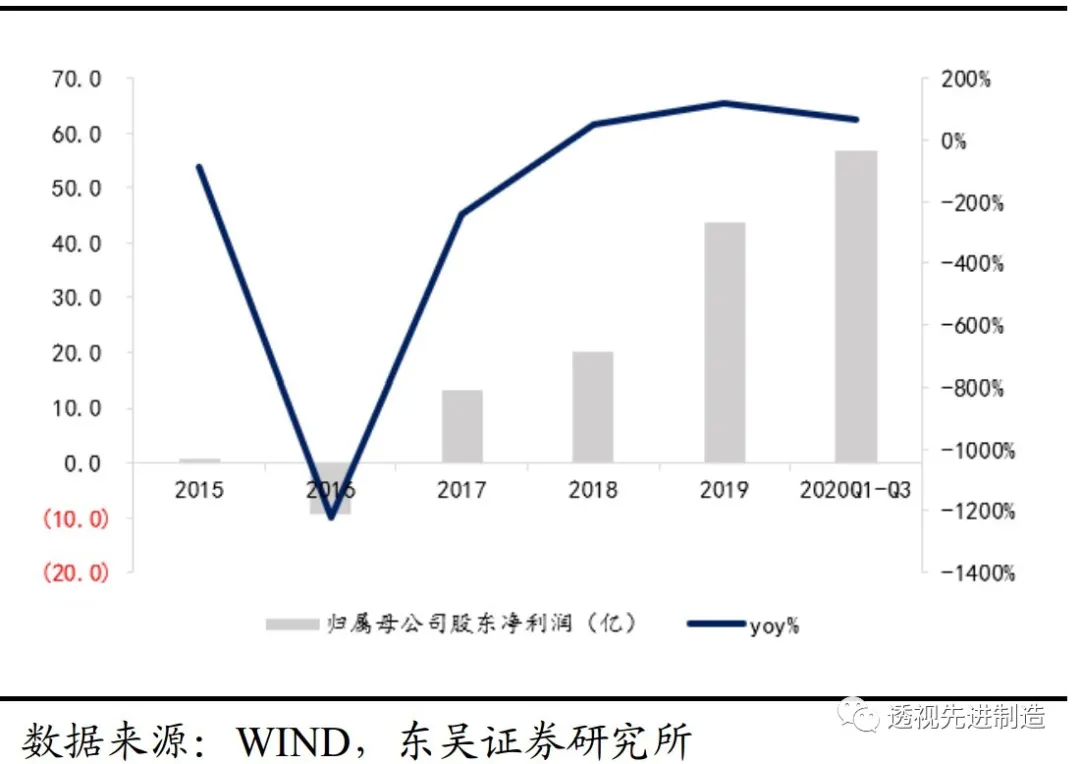

中联重科(01157)Q1-Q3实现营收452.44亿(+42.48%),归母净利润56.86亿(+63.41%),扣非净利49.56亿(+79.16%)。其中Q3单季实现收入164.17亿(+72.94%),归母净利润16.68亿(+84.51%),扣非净利14.51亿(+122.55%)。

投资要点

1 行业需求旺盛+市占率提升,公司Q3业绩保持强势增长

公司Q3收入保持较快增长,主要系:1)受益于卫生事件后的赶工需求,Q3工程机械销量持续旺盛;2)公司作为后周期龙头,产品优势明显,市场份额持续提升;3)公司强化数字供应链和智能制造管理,降本增效成果凸显,净利润增速高于收入增速。

2 净利率持续上行,Q3现金流情况大幅转好

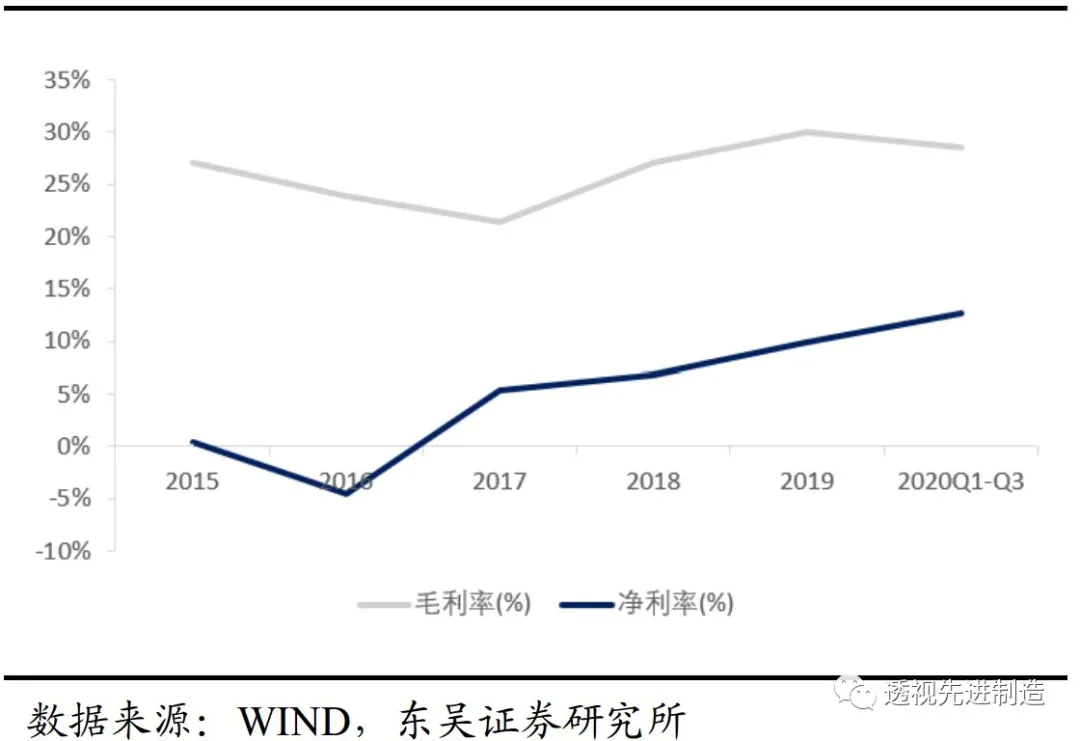

Q1-Q3公司整体毛利率28.51%,同比-1.31pct,Q3单季毛利率27.03%,同比-2.4pct,我们判断主要受卫生事件期间销售政策调整以及产品结构变化的影响。

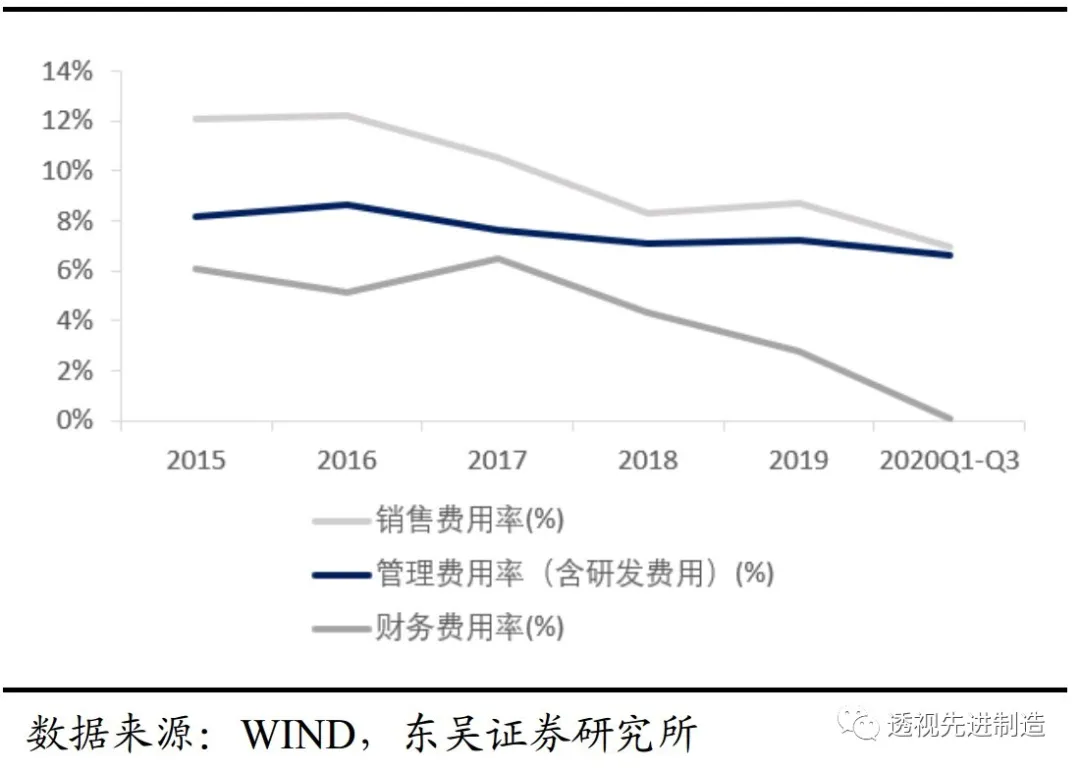

Q1-Q3净利率提升至12.68%,同比+1.78pct,Q3单季净利率10.26%,同比+0.89pct。净利率不降反增主要系公司期间费用控制能力良好,Q1-Q3公司期间费用率13.63%,同比-3.87pct,主要系:1)通过端对端销售模式降低管理费用率和销售费用率;2)公司控制带息负债规模,叠加汇兑损益优化,财务费用率同比降低。

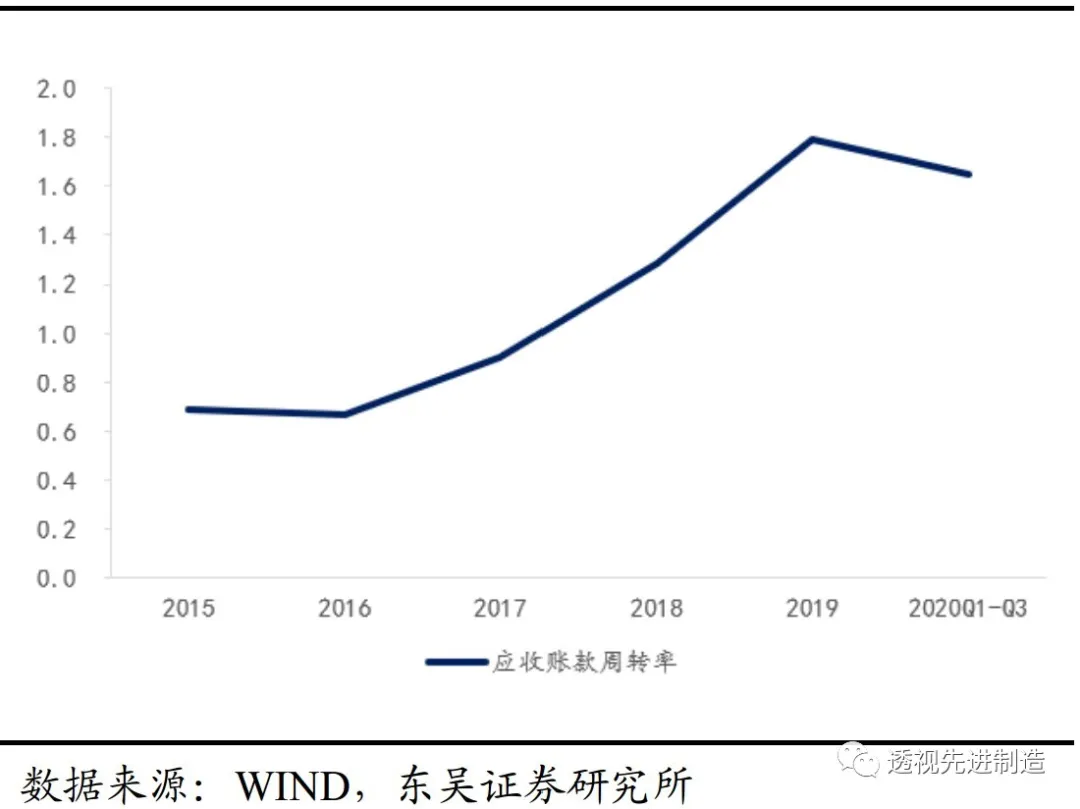

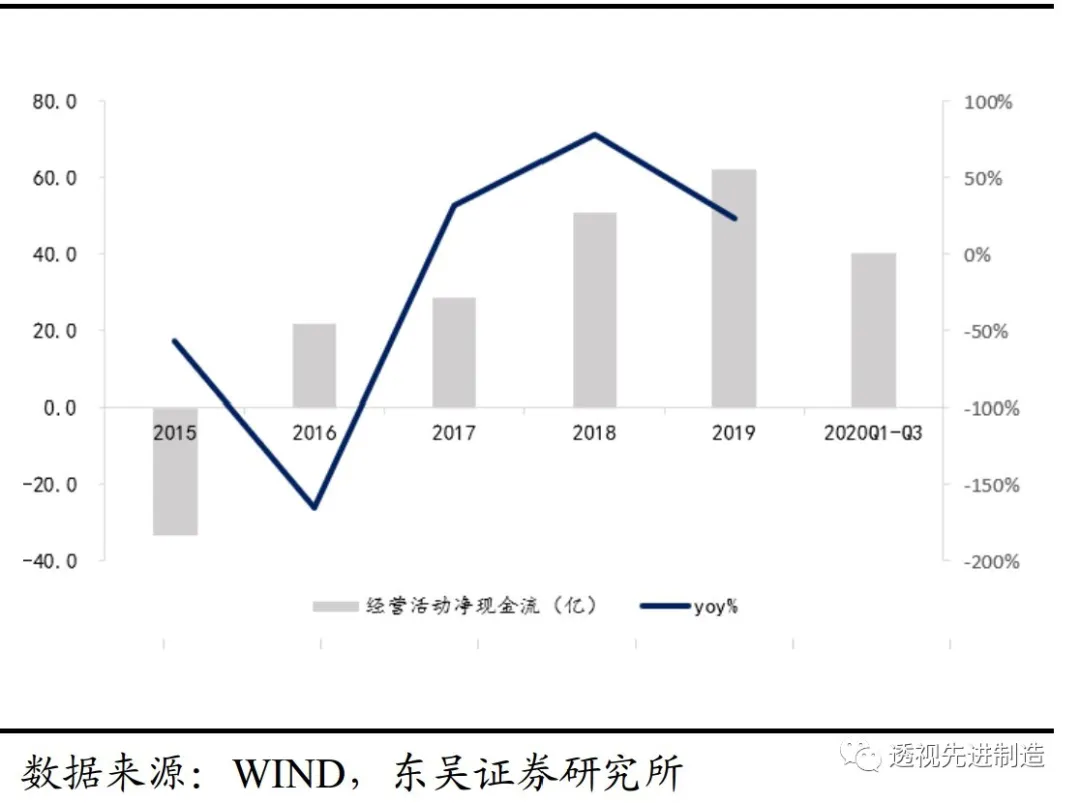

Q1-Q3经营活动净现金流40.17亿,同比-19%,其中Q3单季25.38亿,同比+83%,上半年经营回款延后,于Q3加速回收,现金流情况大幅转好;应收账款周转天数164天,周转速度持续加快,营运能力不断向好。

3 后周期景气度凸显+龙头地位稳固,公司增长确定性强

卫生事件导致下游旺季顺延后,叠加四季度基建投资力度有望延续,我们预计全年工程机械需求整体保持旺盛,下半年或与上半年整体持平。此外,后周期产品景气度会更加凸显,有望接力挖机成为增长最快的机种。公司混凝土机械排名前二、汽车起重机市占率排名前三、塔机稳居第一,作为后周期龙头业绩释放弹性更高。

公司强调端对端销售模式和智能制造管理,销售效率进一步提高,成本进一步下降,竞争优势更加凸显,龙头地位稳固。

盈利预测与投资评级

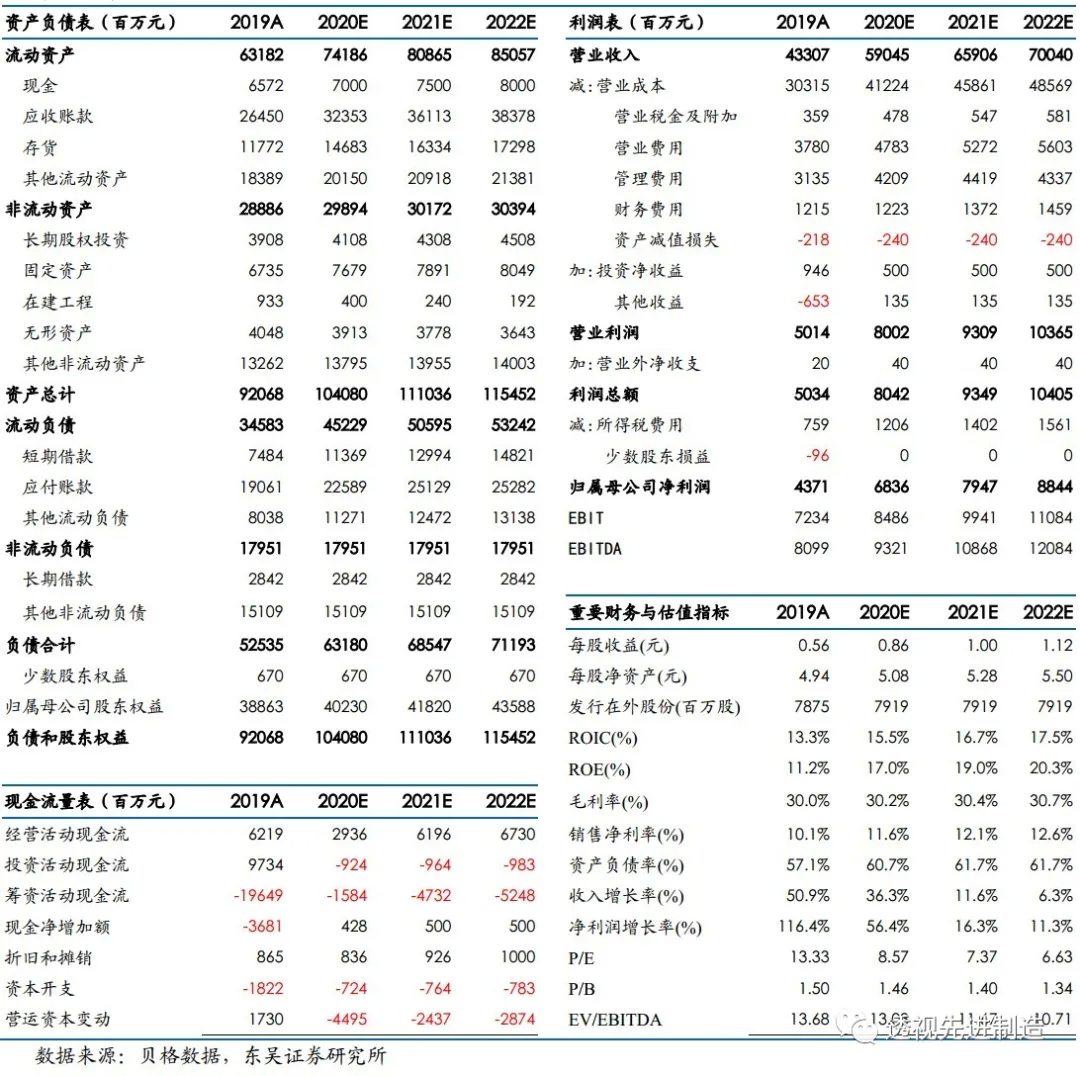

混凝土机械+工程起重机+塔机三大后周期品种景气持续性强,且市场份额不断集中,公司将受益于后周期品种景气度高涨+规模效应带来的业绩高弹性。我们预测2020-2022年公司归母净利润分别为68/79/88亿元,当前A股股价对应PE分别为8.6/7.4/6.6倍,参考国内外可比上市公司,我们认为公司A股PE估值被显著低估,给予2020年目标估值11倍,对应市值748亿,目标价9.8元,维持“买入”评级。

风险提示

宏观增速经济下行风险;行业竞争加剧导致利润率下滑;市场拓展不及预期。

图 1:2020 年前三季度实现营业收入 452 亿,同比+42%

图 2:2020 年前三季度实现归母净利润 57 亿,同比+63%

图 3:2020 年前三季度净利率升至 12.7%

图 4:2020 年前三季度期间费用率降至 13.63%

图 5:2020 年前三季度应收账款周转率 1.65, 高于去年同期 1.30

图 6:2020 年前三季度经营性现金流净额 40.17 亿, 第三季度现金流回款情况大幅优化

中联重科三大财务预测表

(编辑:mz)

扫码下载智通APP

扫码下载智通APP