新股解读 | 唐钢气体:“免费空气”卖出亿元

对于一家工业生产企业而言,能够在上游生产原材料有足够的议价能力,是立命根本之一。而对于CHINA GAS INDUSTRY

INVESTMENT而言,却需要用另一套逻辑来衡量。

近日,一家以工业气体生产和销售为主要业务的供应商唐钢气体(CHINA GAS INDUSTRY INVESTMENT)通过了上市聆讯。作为生产商,唐钢气体主要从空气中提取的氧气、氮气、氢气和二氧化碳等以生产工业气体产品。换句话说,公司的生产原材料其实是免费的空气。

一直以来,经济学家告诉我们“天下没有免费的午餐”。而对于用免费空气生产的唐钢气体而言,是否是个好生意呢?

生产成本约占收入八成

智通财经APP了解到,唐钢气体的历史最早可追溯至2004年,而其正式自主营运一套高效可靠的业务模式则已有12年。自其成立之初,主要是为满足河北钢铁股份的工业气体需求。也因此,公司大部分业务至今也仍与河钢集团及其成员企业有关。而正所谓背靠大树好乘凉,按2019年收入计,公司也为京津冀区域第二大的工业气体供应商。

业务收入结构方面,供应管道气体业务是公司的第一主业,约贡献收入的三分之二;其次为供应液化工业气体业务,占总营收的比重约五分之一;供应液化天然气和气体输送业务,占总营收的比重约10%左右。

截至2017-2019年度,唐钢气体分别实现营业收入10.27亿元、11.46亿元、13.05亿元人民币,分别实现归母净利润0.80亿元、1.20亿元、1.34亿元人民币。

成本方面,虽然公司的生产原材料为免费的空气,但生产过程依然消耗了大量成本。据智通财经APP了解到,在唐钢气体成本结构中,公司收入成本在近几年均占据了收入80%的比重。因此,公司近几年毛利率、净利率水平也徘徊在20%、10%左右。

其中,在公司收入成本构成中,公用事业消耗占据了绝大部分,包括空气分离装置使用、焦炉煤气消耗等费用。除此之外,销售及营销开支、行政开支、研发开支等营业费用占比较小,但于近几年有逐渐增大趋势,主要反映在行政及研发开支上。

供应商与客户重叠

作为成立之初以承揽河钢集团工业气体外包业务的供应商,唐钢气体相应关联交易的占比较大、客户集中并与供应商重叠则是一个不可避免的现象。

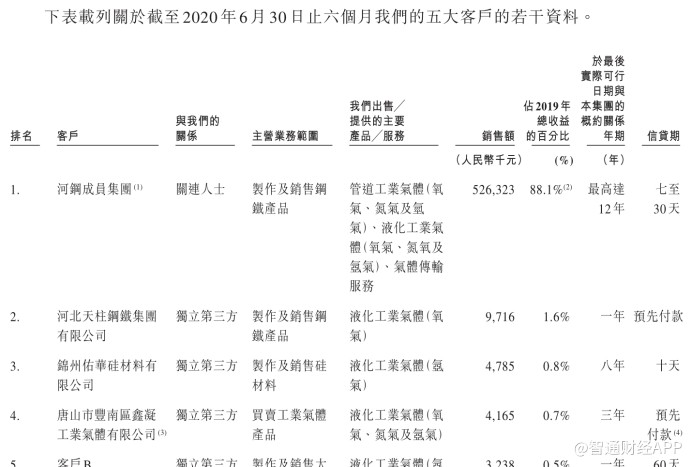

近三年来,公司来自河钢成员集团的收入占比均在80%左右。截至2020年中期,来自河钢成员集团收入占比达88.1%,为绝对的最大收入来源,第二大客户收入占比则仅为1.6%。

其中,从具体业务来看,公司的第一大业务管道工业气体客户均为河钢集团成员公司,如河钢唐山分公司、唐山不銹钢、唐山中厚板及唐钢汽车板等。相比之下,液化工业气体业务、液化天然气业务则有部分客户来自独立第三方,并涉及多个不同行业。

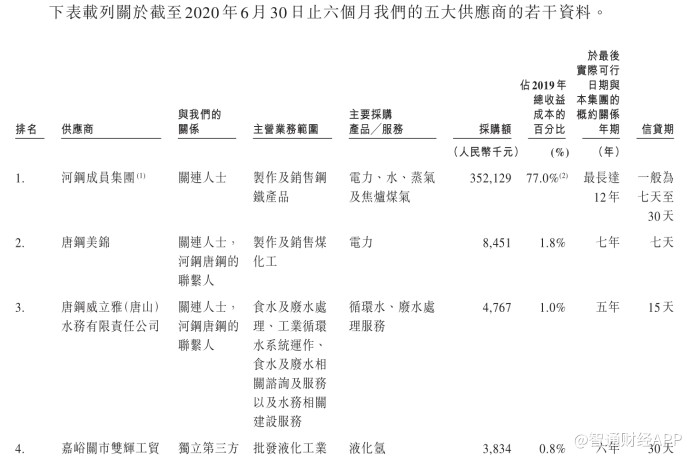

在供应商方面,公司最大供应商也为河钢成员集团,截至2020年中期的采购额占比达77%,存在最大客户与供应商重叠的现象。不过,这一现象在以工业气体为主业的工业气体供应商中较为普遍,其稳定性则主要取决于公司与集团和成员公司之间的关系,及最大客户的业务需求变化。

据智通财经APP了解,唐钢气体目前共有6个生产厂房已投入运营,并有一个工业气体生产厂房正在开发,即中气投(唐山)。目前,该厂房建设分为两个阶段完成。据公司预计,随中气投(唐山)建设完成后,总安装氧气容量将由2020年6月30日的21.85万标准立方米╱小时增加约12.7标准立方米╱小时。

从行业前景来看,河北省为中国最大钢铁生产基地,钢铁业在京津冀区域的下游市场中占较高比例。其中,京津冀区域产生的工业气体收入规模由2014年约人民币155亿元增加至2019年约人民币255亿元,复合年增长率约为10.5%。预期收益于2024年将增加至约人民币384亿元,2019年至2024年的复合年增长率约为8.5%,行业增长逐渐趋缓。

扫码下载智通APP

扫码下载智通APP