港股打新 | 蚂蚁集团(06688)AH股同时上市,全球募集金额最大的IPO

本文来自“郭二侠鑫金融”

蚂蚁集团(06688)今天正式同时启动内地以及香港地区招股,将分别发行不超过16.7亿新股,若考虑到15%的超额配售,总融资直逼400亿美元大关,远超沙特阿拉伯国家石油公司沙特阿美去年创下的256亿美元纪录,成为全球史上最大的IPO。

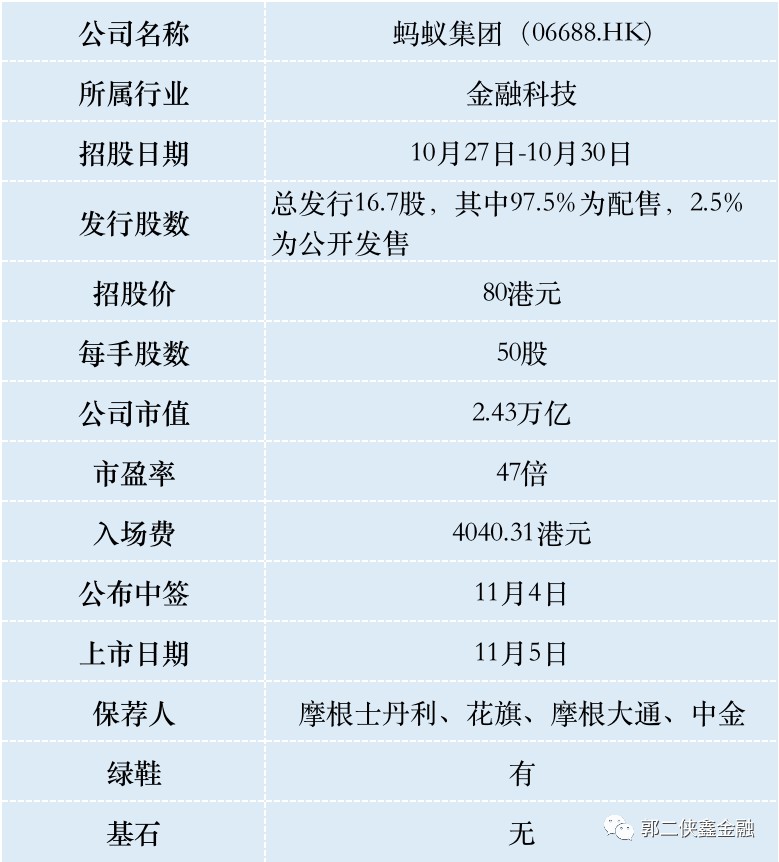

一、招股信息

二、公司概况

蚂蚁集团起步于2004年,在电子商务行业的发展初期,为了解决消费者和商家之间在线上交易中的信任问题,支付宝应运而生。这项创新的支付解决方案打破了原有的信任壁垒,促进了交易的达成,推动了中国互联网电子商务的发展。

目前蚂蚁集团的主要业务是支付业务(支付宝)、理财业务、个人及中小企业融资、保险业务。

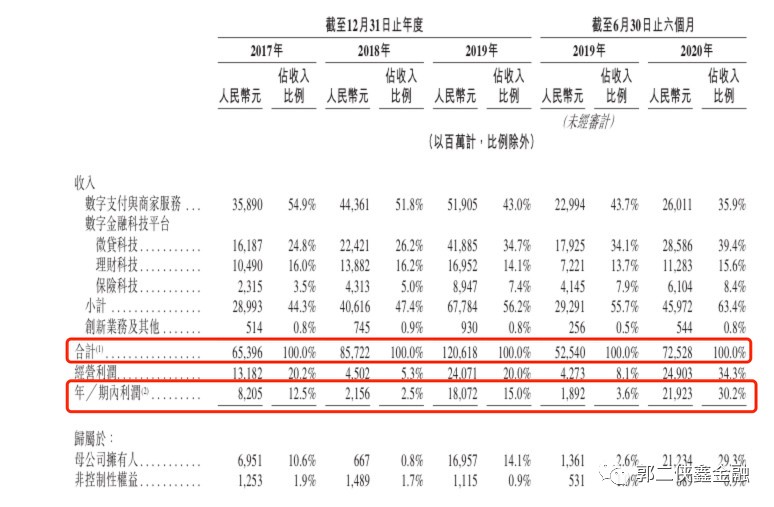

据蚂蚁集团招股书:2017-2019年以及2020年上半年,公司分别实现营业收入653.96亿元、857.22亿元、1,206.18亿元和725.28亿元,三年复合增长率为35.81%;分别实现净利润82.05亿元、21.56亿元、180.72亿元和219.23亿元。

2020年上半年净利润219亿元,半年时间就超过了去年全年。

截至2020年6月30日止12个月,通过蚂蚁集团平台完成的总支付交易规模达到118万亿元,支付宝APP服务超过10亿用户和超过8000万商家,此般数据堪称傲视国内金融业。

此次发行港股这边没有基石,不是找不到基石,而是认购太火了,不需要。A股80%的份额给了战略投资者,我们看看A股这边的基石实力就知道了。

公告显示,蚂蚁集团的战略投资者覆盖国内外29家顶级投资者,包括主权基金,国内头部保险公司、银行、大型国企以及民营企业等。

具体来看,除此前披露的阿里巴巴之外,还包括:全国社保基金、中投公司、加拿大养老金、新加坡政府投资公司、淡马锡控股、阿布达比投资局等全球主权基金;国寿、人保、太平、中再、阳光、泰康等保险公司;中石油、招商局、五矿、中远海运等大型国企。

根据披露信息,全国社保基金追加了70亿元的投资,认购超1亿股蚂蚁集团的新股,成为除阿里集团外认购金额最大的战略投资者。资料显示,2015年,社保基金以75亿元人民币入股蚂蚁,认购近7亿股。按蚂蚁A股发行价计算,该笔投资价值超过480亿元,五年时间增长近7倍。

蚂蚁集团本次发行后,将持有233.79亿股A股,持有69.97亿股H股,发行后公司总股本大约为303.76亿股(不计超额配股权)。以此计算,蚂蚁集团上市后市值将为233.79*68.8元+69.97*68.85元=20902亿元,折合约3120.67亿美元。

当前,A股目前的“市值一哥”是贵州茅台,总市值为2.06万亿元。以此推算,蚂蚁集团上市后,大概率取代贵州茅台,成为A股市场上总市值最高的上市公司。

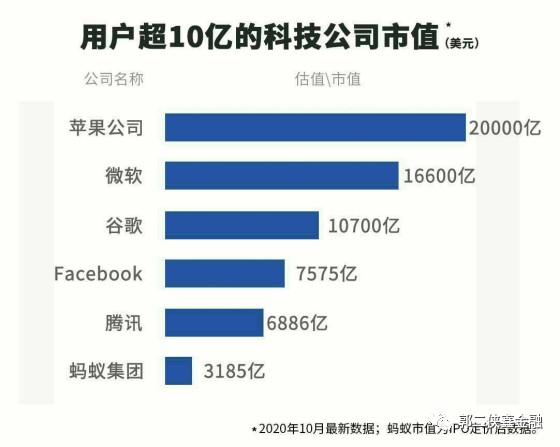

全球用户超10亿的互联网、科技公司总共为6家,分别是苹果(AAPL.US)、微软(MSFT.US)、谷歌(GOOG.US)、Facebook(FB.US)、腾讯(00700)、蚂蚁,对应的市值分别为2万亿美元、1.66万亿美元、1万亿美元、7575亿美元、6886亿美元、2.1万亿人民币(约3120亿美元)。相较于“10亿俱乐部”里的其他几家公司,蚂蚁的市值还有很大的成长空间。

三、综合点评

蚂蚁集团2020年上半年净利润219亿元人民币,全年按照440亿算的话,得出动态市盈率为47倍,未来3年(2022年)市盈率仅24倍,约为科创板上市公司发行市盈率平均值的1/3。除了比科创板公司“便宜”外,和国内外PayPal(PYPL.US)、美团等其他新经济公司相比,蚂蚁的定价也不高。

蚂蚁市值大,但是流通盘并不大。

不考虑超额配售的话,蚂蚁A股发行16.7亿股新股,其中80%给了战投,剩下20%可流通,也就是3.34亿股。如果上市首日涨50%,流通市值为344亿元。

考虑“绿鞋”机制全部超额配售的2.5亿股的话,A股流通盘就变成了5.84亿股,涨50%流通市值为602亿元。

中芯国际(00981)A股上市首日成交额480亿元,换手率53%,蚂蚁集团的知名度比中芯国际高多了,上市首日500亿的成交额问题不大,这么估算下来,我觉得还好。

此次AH股同价发行,港股这边要吃亏一点,大家都知道港股相比A股存在折价,参考招商银行(03968)和中国平安(02318),折价在10%左右。

另外考虑到港股没有基石,都是国配,意味着没有锁定期,存在抢跑的可能。不过,以蚂蚁的体量很快就会纳入港股通标的,如果价差太大,南下资金也会拉起来。

四、预测中签率

蚂蚁集团此次共计发行约16.7亿新股,国际配售97.2%,公开发售2.5%,若公开发售超购10倍或以上但少于15倍,公开发售比例将由2.5%增至5%,超购15倍或以上但少于20倍,即增至7.5%,超购20倍或以上则回拨至10%。

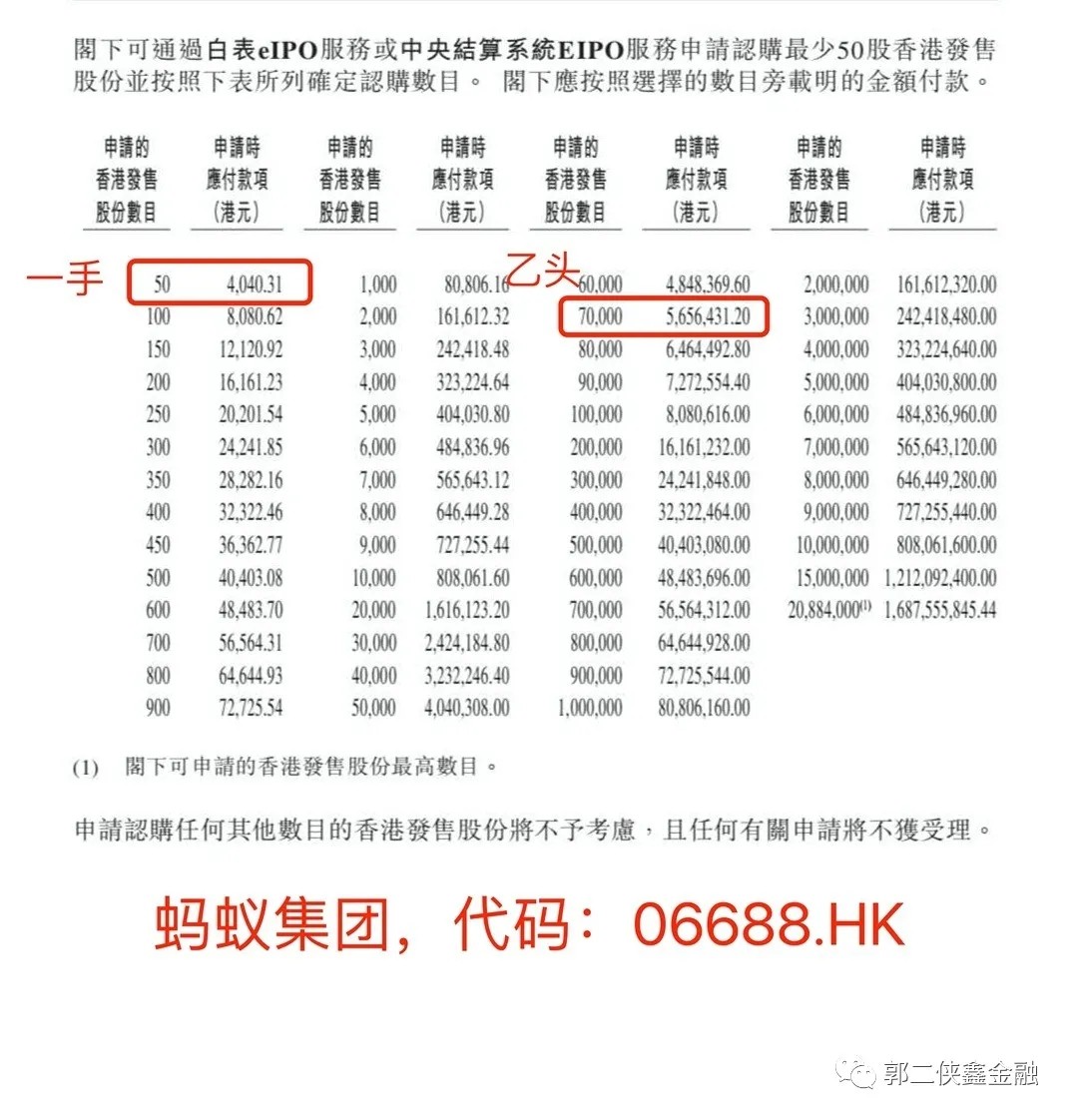

香港公开发售4175万股,每手50股,合计83.5万手,在不启动回拨的情况下,甲乙组各获配41.75万手。

现在认购蚂蚁非常火热,最终大概率超购20倍,启动回拨至10%,甲乙组各获配167万手,按照100万人申购算,预计一手中签率90%,申购5手稳中一手。

打新乙头需要申购7万股1400手,券商都准备了大量资金放20倍融资,打新乙头的投资人很多,预计乙头中签15-20手。计息5天,按20倍融资利率3%算,打和点4.5%左右。

五、本人操作计划

郭二侠计划手上的子弹全部打出去。中签率很高,打新甲组的资金利用率比乙组高,尤其是多账户现金一手。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP