Q3扣非增速放缓、研发管线青黄不接 丽珠医药(01513)拿什么撑起AH 551亿市值?

一份好的业绩报告,不仅要包括靓丽的数据,还要包含持续成长的能力。有些企业表面上业绩很好,但是其持续成长能力却未必经得起推敲。

智通财经APP了解到,10月23日,丽珠医药(01513)发布三季度业绩报告。从三季报来看,由于艾普拉唑以及检测试剂销量提升,丽珠医药业绩还算可以。但是随着疫苗的上市,检测试剂销量或将大幅下滑,而丽珠单抗的研发进度相对较慢,短期内丽珠医药的业绩只能靠艾普拉唑和亮丙瑞林。

三季度扣非增速放缓

数据显示,2020前三季度实现收入79.26亿元,同比增长8.64%,归母净利润14.22亿元,同比增长36.71%;扣非后归母净利润11.79亿元,同比增长23.15%。单三季度实现收入28.3亿元,同比增长20.14%,归母净利润4.17亿元,同比增长38.52%,扣非后归母净利润3.44亿元,同比增长15.28%。

按归母净利润口径来看,丽珠的业绩确实不错,业绩增长幅度进一步加大;但是从扣非口径来看,增幅有所放缓降。

非经常性损益大增来源有两点,一方面,政府补贴的增加使丽珠的其他收益从去年的1.27亿增长40.63%至1.77亿元;另一方面,丽珠出售江苏尼科医疗器械有限公司股权获得投资收益1.2亿元,而去年同期投资收益为-1398万元。

整体来看,公司业绩提升主要由于抗体检测试剂、抗病毒颗粒的市场销售大幅度增长,以及注射用艾普拉唑钠快速上量。

分产品板块来看,化学制剂板块实现销售收入40.03亿元,同比增长1.83%。其中消化道产品实现收入17.74亿元,同比增长28.30%;促性腺激素产品实现收入14.36亿元,同比降低0.15%;抗微生物产品实现收入3.02亿元,同比降低31.40%;心脑血管产品实现收入2.17亿元,同比降低1.6%。天风证券预计,消化道产品收入大幅提升是艾普拉唑快速放量所致。

原料药及中间体板块共计实现销售收入18.01亿元,同比增长1.60%。中药制剂产品实现收入9.21亿元,同比下降7.95%。诊断试剂及设备共计实现销售收入11.66亿元,同比增长112.40%,增速较二季度的143.55%有所放缓。

尽管诊断试剂及设备收入今年实现大幅度的提升,但和所有检测试剂一样,该业务收入可持续性低。

诊断试剂持续性差,亮丙瑞林高增长存疑

自2015年以来,丽珠的诊断试剂及设备业务增长相对稳定,毛利率也持续向好。2019年,丽珠的诊断试剂及设备业务实现营业收入7.54亿元,同比增长8.18%,占总营业收入的6.3%。

今年受公共卫生事件的影响,上半年丽珠医药的诊断试剂及设备实现营业收入8.89亿元,同比增长143.55%,占公司营业收入的17.55%。三季度各国公共卫生事件有所控制,抗体检测试剂需求略降,整体增速有所下滑,但从目前来看,部分国家公共卫生事件二次爆发,因此今年四季度,丽珠的诊断试剂及设备的增速有望回升。

在此背景下,10月17日丽珠医药发布公告称,公司拟分拆丽珠试剂A股上市的议案获得香港联交所上市委员会同意,未来丽珠试剂单独上市可以深化公司的诊断试剂布局,提升整体竞争力。

但是值得注意的是,剔除今年公共卫生事件的影响,2019年诊断试剂及设备业务仅占公司总业务的6.3%;随着公共卫生事件的控制,抗体检测试剂需求势必大幅下滑,而今年由于需求旺盛,导致业绩基数高,因此一旦公共卫生事件得以控制,该业务增速必然大幅下滑,而今年前三季度该业务占公司总营收比例的17.55%,因此该业务一旦大幅下滑,必然影响丽珠医药的业绩。

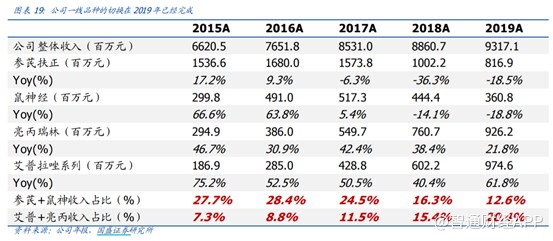

除了诊断试剂及设备业务外,近两年丽珠主要靠艾普拉唑和亮丙瑞林。数据显示,丽珠的艾普拉唑和亮丙瑞林从2015年的占营收比例的7.3%提升至2019年的20.4%,2020年上半年,艾普拉唑和亮丙瑞林收入合计达到12亿,占比达到23.67%。

丽珠医药的艾普拉唑近几年增长势头之所以如此猛,一方面归功于其产品本身比第一代PPIs效果更好,存在替代作用;另一方面,2019年丽珠医药的艾普拉唑被纳入医保(2021年21月31日到期),因此产品实现快速放量。由此可见在医保到期前,艾普拉唑确实更持续给丽珠医药带来不错的业绩增速,但医保到期后,需注意艾普拉唑能否继续进医保以及进医保价格是否下降的问题。

另外,公司目前的另一重要产品亮丙瑞林为医保乙类用药,2015至2019年期间,该产品增速均维持在20%以上,而今年中报数据显示,亮丙瑞林实现营收5.36亿元,同比增长17.26%。值得注意的是,由于今年上半年受公共卫生事件影响,因此可能造成该产品增速下滑,未来能否继续维持高增长,需要进一步跟进。

尽管目前艾普拉唑和亮丙瑞林是丽珠医药的重磅产品,但基本上所有的产品均有产品生命周期,因此看一家企业能否持续增长,还要重点关注其在研管线。

从丽珠披露的数据来看,其在研产品涉及单抗平台和微球平台。

在研管线要么市场空间小,要么进度慢

单抗方面,目前丽珠的单抗平台在研品种8项,其中重组人绒促性素(hGC)正在申报生产,6月初已经通过现场核查;1L-6R单抗已经Ⅲ期临床试验接近尾声,PD-1单抗正在进行胸腺癌Ⅰb/Ⅱ期临床,非小细胞肺癌Ⅰb期临床,其他产品均相对早期。

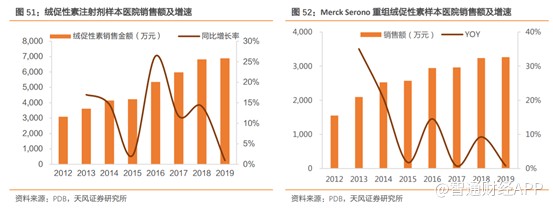

目前全球仅Merck serono一家上市销售重组人绒促性素,根据样本医院数据显示,中国人绒促性素注射剂2019年达到6890万元,增速由2016年的26%回落至2019年的1%。从市场销售数据来看,这个产品并非大品种,虽然国内仅丽珠一家申报生产,但是空间有限。

1L-6R方面,全年求首个1L-6R单抗是罗氏的托珠单抗,2019年托珠单抗销售额为23.11亿瑞士法郎。不过罗氏在中国的销售团队并不完善,所以销售额并不高。根据PDB数据来看,托珠单抗2019年国内样本医院销售额2007万元,尽管国内样本数据销售金额很小,但不可否认的是1L-6R单抗确实是一款重磅药,国内潜在空间巨大。

如此大的一块蛋糕,自然引发巨头们分割。资料显示,截至7月10日数据,国内共四家企业托珠单抗类似物处于Ⅲ期临床,这四家企业分别为百奥泰、金宇生物、丽珠单抗、海正药业。根据国盛证券预测,丽珠单抗有望在2022年获批,因此近期内也无法给公司带来业绩。

PD-1就不用说了,热门靶点通常也意味着竞争十分激烈,国内已经上市的有信达的信迪力单抗、恒瑞的卡瑞丽珠单抗、君实生物的特瑞普利单抗、百济神州的替雷利珠单抗,在研企业更是超过100家。

与此同时,2019年信迪力单抗降价60%进入医保,今年年底,医保谈判又要拉开序幕,届时四家国产药企同时医保谈判,医保局的议价能力进一步增强,PD-1再次降价在所难免。而丽珠单抗的PD-1目前还处于Ⅰb/Ⅱ期,短期内很难实现营业收入。由此可见,单抗平台看似产品多,但短期内很难看到业绩成效。

微球平台一直是丽珠医药的一大卖点,除了亮丙瑞林微球(1个月)已上市外,在研项目共6项。其中,注射用醋酸曲普瑞林微球(1个月缓释)处于Ⅲ期临床研究,注射用阿立哌唑微球(1个月缓释)处于1期临床研究,亮丙瑞林微球(3个月缓释)1期完成伦理审批,注射用醋酸奥曲肽微球注册审评中,注射用双羟萘酸曲普瑞林微球完成药学及临床前硏究,醋酸戈舍瑞林缓释植入剂(1个月缓释)处于药学研究工艺优化阶段。

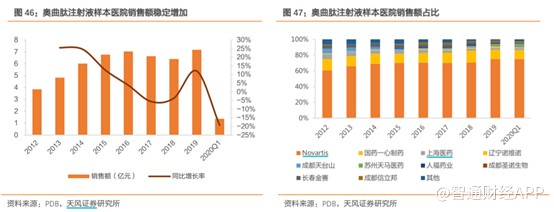

奥曲肽octreotide是一种人工合成的八肽氨基酸,其抑制生长激素、胰高血糖素和胰岛素的作用较强,半衰期较天然生长抑素长30倍。目前国内上市的奥曲肽制剂主要有注射用微球和静脉/皮下注射液,其中微球只有原硏诺华上市,静脉/皮下注射液有多家企业。

根据PDB,奥曲肽注射液(包括注射用微球和静脉/皮下注射液)2019年样本医院销售额7.18亿元,同比增长12.06%,其中,诺华奥曲肽微球2019年样本医院销售额为1亿元,其他注射剂型销售额约6.18亿元。

根据奥曲肽微球说明书,微球适用于症状已用皮下注射液充分控制的患者,故微球的市场空间是由奥曲肽注射液患者转化而来,由此可见,尽管奥曲肽微球看起来很美好,实际上其市场空间有限,对丽珠医药的业绩贡献也十分有限。

综上来看,尽管丽珠业绩增速依然十分亮眼,但仔细研究发现,其诊断试剂产品由于是公共卫生事件的受益品,公共卫生事件结束后将面临大幅下滑的风险。其他产品中,经过分析后,在2021年之前,艾普拉唑系列的确定性相对较高,公司的另一重磅产品,亮丙瑞林能否持续维持高增长需要打个问号。其在研产品中,进度快的市场空间都相对较小,对公司业绩贡献十分有限,而大品种则进度缓慢,短期也无法给公司贡献利润。

扫码下载智通APP

扫码下载智通APP