新股解读|高瓴等站台≠合景悠活(03913)估值能值74倍

物业分拆上市的热潮仍在持续涌来。这不,合景泰富旗下的物业公司合景悠活(03913)开启招股的消息,也让这一板块变得更加热闹起来。

具体而言,该公司于10月19日-21日开启招股,全球将发售3.83亿股股份,其中香港发售3834万股,国际发售3.45亿股。每股发行定价7港元-8.13港元,集资总额最多31.17亿港元,预计市值141.24亿港元-164.04亿港元,预计10月30日挂牌。农银国际及华泰为联席保荐人。

与此同时,合景悠活基石投资阵容也可谓“星光熠熠”——该公司8名基石投资者中,高瓴资本认购5000万美元,OrchidChinaandLMASPC、嘉实国际、雪湖资本、Valliance、中国联塑、奥陆资本、Aspex分别认购1000万美元,合计认购1.2亿美元。

众所周知,今年港股打新火爆,物业股更是热中之热,由此身披“高瓴站台”光环的合景悠活一露面,也引起不少投资者的密切关注。

那么,合景悠活的基本面究竟如何?会不会掀起下一波打新热潮呢?

位于行业中上游,但成长性惊人

据悉,成立于2004年的合景悠活,是港股上市房企合景泰富旗下的物业子公司。

与众多物业公司一样,合景悠活走的也是“住宅+商业”双轮驱动的业务路线,其成立之初主要是为住宅物业提供服务,后于2006年扩展延伸至商业物业管理。目前来看,住宅物业管理服务仍是扛把子业务,2019年收入占比为67.5%,而商业物业管理服务收入占比则为32.5%。

而受惠于母公司合景泰富的不断发展,合景悠活成长起来也是比较迅速的。

截至2020年4月30日,管理109个住宅物业,总在管建筑面积为1890万平方米,订约管理总合约建筑面积为2970万平方米的161个住宅物业,公司在管商业物业有30个,位于中国9个城市或自治县,总在管建筑面积达330万平方米,订约管理34个商业物业,总合约建筑面积为480万平方米。

据仲量联行资料显示,按总在管建筑面积计,该公司于2019年在中国排行第七,在大湾区排行第五。按总收入计,于2019年在中国提供商业营运服务的物业管理中排行第六,同年占中国物业管理市场总在管建筑面积约0.09%。

不过,比起在管总建筑面积的扩大,合景悠活惊人的成长性主要体现在收益及利润的年复合增长率。

据招股书显示,2017年至2019年,该公司的收入分别为4.6亿元、6.6亿元、11.2亿元,年复合增长率为56%;同期净利润分别为4415万、7968万和1.85亿,年复合增速达105%。截至2020年4月30日,其实现收入为4.17亿元,同比增长40%;实现净利润7659万元,同比增长97.4%。

(数据来源:合景悠活招股书)

另外,合景悠活的整体毛利率也处于一直攀升的状态。据招股书显示,2017年至2019年,其毛利率分别为22.5%、27.76%、37.3%。截至2020年4月30日,其又由整体毛利率去年同期的34.1%升至39.2%。而对照天风证券研报来看,今年上半年20家物管公司毛利率均值为27.1%,这也就意味着该公司的整体毛利率是远高于行业水平。

基于上述数据,可以看出,合景悠活的财务亮点主要在于其增长速度快,如果按照收入规模来看,比起那些动辄几十亿的营收额,其营收水平仅算得上位于中游水平。

“两喜两忧”对垒,投资价值几何?

实际上,结合物业赛道及财务数据分析可知,合景悠活这一只物业新股并不像外界想象中的那么光鲜亮丽,其目前所面临的处境大抵是“喜忧参半”。

据悉,合景悠活“喜悦”的一面主要体现在行业红利、区域优势这两个方面,如下:

行业红利方面,智通财经APP观察,截至2018年底全国物管面积达211亿平米。短期看,随着上游地产竣工拐点性回升,过去两年积累的待竣工面积有望释放,未来1-2年将进入规模爆发期。从长期来看,受益于城镇化率、人口增长、人均居住面积等因素的驱动,物业行业管理面积将达到326亿平,收入规模超2万亿。基于这一背景合景悠活自然也将受益不浅。

区域优势方面,粤港澳大湾区作为国内新的经济增长极——以全国0.6%的占地面积贡献全国12%GDP,自然也对商业物业的容纳比较大。相关数据显示,大湾区的商业营运服务的市场规模由2014年约42.0百万平方米增至2019年约70.0百万平方米,复合年增长率10.8%。此背景下,对于53%在管面积、40%营收均来自大湾区的合景悠活而言,自然是一大发展良机。

看完合景悠活“喜”的一面,我们再来探究该公司“忧”的一面,据了解其忧愁的地方主要体现在财务数据方面。

一方面是,依赖母公司之余,也面临着关联利益输送、应收账款高企的问题。

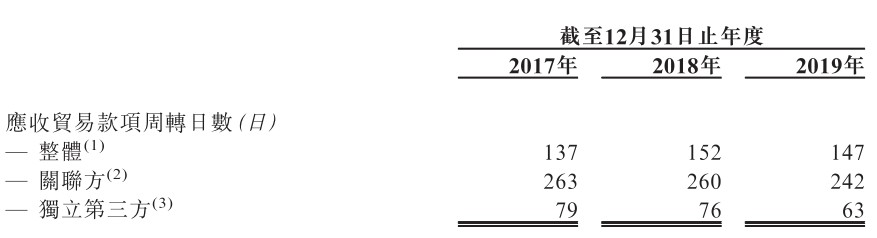

招股书显示,2017-2019年,其应收贸易款项分别为2.19亿元、3.30亿元及5.76亿元,其中关联方的应收贸易款项分别占63.01%、76.36%、77.95%。与此同时,其关联方应收贸易款项周转日数分别为263日、260日及242日,而独立第三方的应收贸易款项周转日数分别为79日、76日及63日,不难看出其关联方的应收账款周转天数已是第三方的3倍多。

(图片来源:合景悠活招股书)

要知道,合景悠活是比较依赖母公司合景泰富的——2017至2019年,来自合景泰富集团及其合营公司、联营公司或其他关联方开发的住宅物业对合景悠活贡献的收入所占比例分别为100%、100%、89%,所以面对合景泰富这一关联方也难免会“酌情处理”,让渡一些话语权,但此举无疑也大幅降低资金营运效率,增加其现金流压力。

另一方面,包干制影响盈利稳定性,一旦无法控制成本就会使其蒙受一定损失。

据悉,合景悠活的收入97%以上来自包干制物业管理服务,若收取的物业管理费不足以补足所有物业管理服务成本,公司无法向相关业主、物业开发商、租户及住户收取差额,其可能会蒙受一些损失。例如2017-2019年,其已就17项、13项及14项物业分别产生亏损人民币1000万、850万、780万,该等亏损物业所产生的总收入分别占同期总收入的14.9%、8.4%及4.0%,虽然亏损物业项目占比在减少,但可以窥出的是包干制的确存有一定风险。

喜忧参半的背景下,合景悠活高达70倍的PE合理吗?

若参考招股书提供数据,合景悠活每股发行定价7港元-8.13港元,按招股价中间值计算,合景悠活的发行市值约152.65亿港币,发行市盈率约74.17倍(2019)。说句实在话,这市盈率一看就是有点高了。

就拿合景悠活和卓越商企来说,两者在管与合约面积比较接近,但估值却明显不同。具体而言,截止2020年4月30日,合景悠活在管面积22.2百万平方米,合约面积34.5百万平方米;期内收益约4.3亿,净利润约0.8亿,估值逾70倍。而截止2020年5月31日,卓越商企在管面积25.8百万平方米,合约面积36.8百万平方米;期内收益9.4亿,净利润1.5亿,估值逾60倍。

从上述数据,可以看出,合景悠活各方面的条件目前都是逊色卓越商企一筹的,但估值却比卓越高了不少。而在近期物业股表现不佳的背景下,合景悠活还真会引起一波打新潮吗?

扫码下载智通APP

扫码下载智通APP