贝莱德:波动率、大选与放眼长远

本文转自 微信公众号“川阅全球宏观”。

译自贝莱德(BlackRock)近日发表的《Volatility, the vote and taking the long view》,Tony DeSpirito.

从历史上看,选举带来了更大的波动性,但对股票表现的长期影响却很小。贝莱德(BlackRock)集团主动权益类首席投资官Tony DeSpirito表示,比投资大选结果更重要的是长期投资。

正文

众所周知,选举往往充满了焦虑,期待和猜测,而此次大选则被认为是尤其重要的。但是,作为投资者,我们认为对待选举应谦虚行事,并且要对任何可能的结果持保留态度。

正如我们在第四季度市场展望中所讨论的那样,虽然竞选活动中的承诺和提议可以表明候选人的意图,但与此相对应的是,官僚主义、妥协、游说和政治也可能导致现实情况在他们上任后变得不同。同时,市场并不总是表现得和预期中的一样。我们发现,许多在奥巴马任职期间被认为将是输家的国防股和许多所谓的“罪恶股”从2008年到2016年却跑赢了标准普尔500指数。

为特定的结果而投资可能会徒劳无功。我们更喜欢让自下而上的公司基本面为我们的投资决策提供依据。最终,无论白宫的党派如何,股市都在进步:根据晨星公司的数据,1926年对美股投资的1000美元在2020年6月30日将增至近900万美元。其中的关键要点在于:保持投资非常重要。

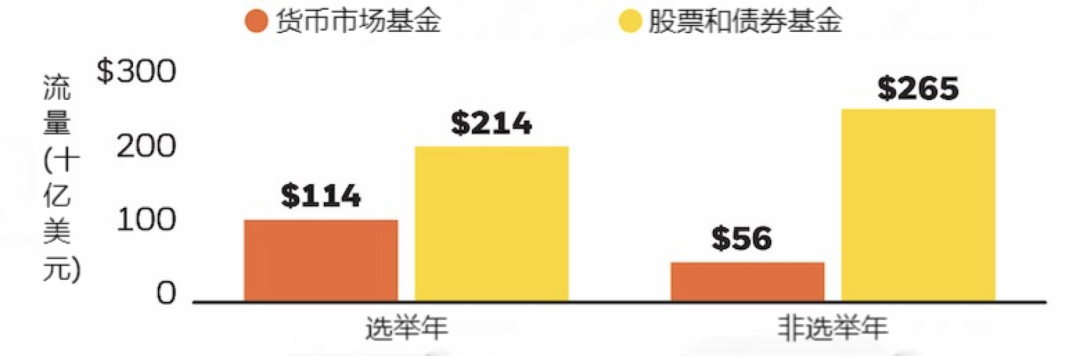

也就是说,选举年的不确定性导致许多投资者在等待波动性降低的同时转而套现离场。COVID-19使得2020年的不确定性和现金余额呈指数级增加。下面的图表说明了这一点。

投资者在选举年积攒现金

选举年资金流动 1993-2020年

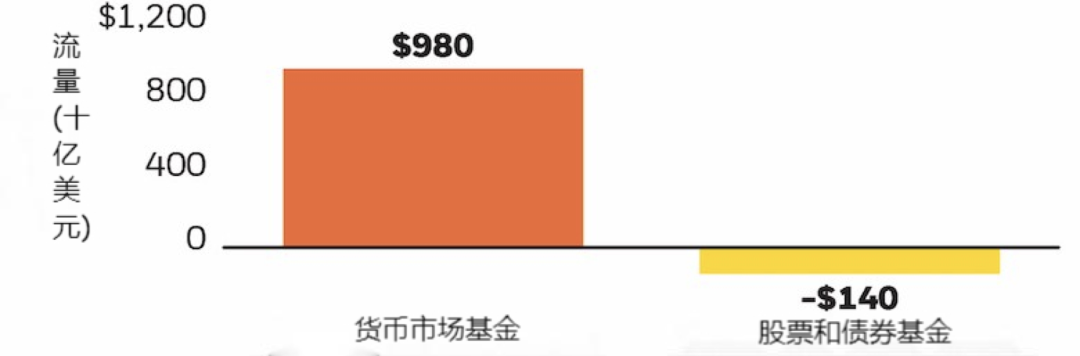

2020年的现金囤积更加极端

本年度资金流动(截至6月30日)

我们认为,随着与选举和公共卫生事件相关的不确定性减弱,场外现金的回归可能会使股市回升,尤其是在股票估值相对于债券而言显得有吸引力的时候。由于利率处于历史低点,并准备在这一水平上维持一段时间,股票是相对便宜的,这对增长、价值和收入寻求者来说是一个不可抗拒的选择。这突出了我们对股票的支持。

大选的三种潜在结果

11月3日投票有什么潜在的结果?我们看到三种可能性:拜登获胜且民主党赢得国会的多数席位(民主党横扫),拜登获胜但国会两党平起平坐,或特朗普获胜且国会两党平起平坐。

如果民主党横扫,企业和个人税率上涨的可能性会增加,因为拜登曾暗示将把企业税率从21%提高至28%。民主党的横扫还意味着对清洁能源的更大投资、潜在的基础设施支出法案以及医疗改革的更大几率。

如果拜登获胜且两党在国会平起平坐,税法改革或重大医疗改革似乎不太可能,但我们仍然预计拜登政府会关注绿色举措并增加基础设施支出。如果特朗普获胜,则现状将会延续。

美国人可能不会在11月4日获得明确的选举结果。原因之一是邮寄投票预计将在全国广泛使用,而所有选票的计票工作需要时间。

这表明,市场波动可能会延续至选举日之后。我们相信,正是在宽基指数可能来回波动的这种时候,主动投资可以提供更详细的分析与辨别,以帮助度过市场的紧张时期。

BlackRock,2020年10月12日

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP