天能动力(00819)为何成了黄金赛道里的“落后生”?

本文来自“阿尔法工厂研究院”

1985年的上海,一款“拧把就能走”的自行车出现在南京路上,这款搭载着两块12伏36安时的永久牌DX-130型电动助动自行车,给人民群众带来的冲击,不亚于2007年的iPhone。

三十五年过去了,电动自行车已经从潮牌好物,成为遍布大街小巷的国民工具。在这背后,它牵动的是每年超过3500万销量、总保有量超过3亿的巨型市场。

2020年公共卫生事件催生的单人出行需求,宅经济的崛起、新国标对于电动自行车“安全”、“重量”的要求,使得这个万亿市场进一步扩容,处于产业链中游的电动自行车企业制造商也因此获益。

在2020年H1,两家电动自行车的标志企业小牛电动(NIU.US)、雅迪控股(01585),都录得了整车销量、营业收入的大幅增长。

业绩与行情共振,公司自然也会受到资金追捧。

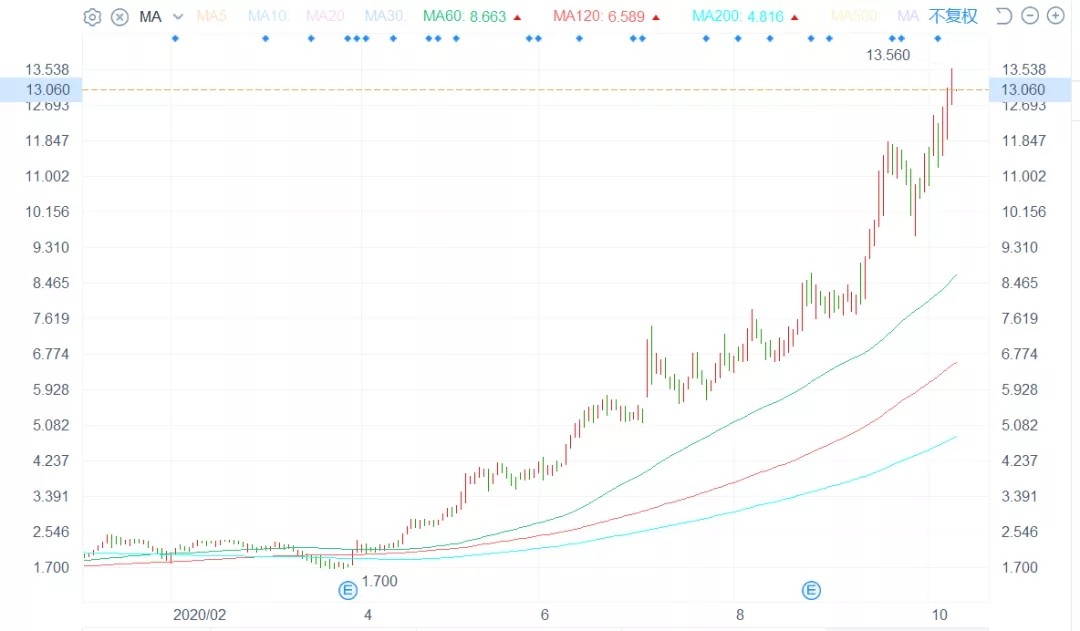

2020年以来,雅迪实现了697%的股价增幅,同期,小牛实现了368%的增幅,股价表现丝毫不逊色于新能源汽车领导者特斯拉。

电动车行业一路高歌,但天能动力(00819)仿佛被踢下了这辆行业发展的快车,从最基础的逻辑来看,电动车销量的增长会倒逼电池需求的增长,而电池作为消耗品更换的需求始终存在,双重刺激下作为电动车主流电池类型铅酸电池的龙头企业天能动力,理应从中受益。

但事实恰好相反,天能动力于2020年8月30日公布了公司的半年报,尽管实现了量利双增,但市场对于这份成绩单并不买单。在财报公布的随后四个交易日,天能动力的股票价格累计跌幅达到了27.2%,从此与大行情脱钩进入了下跌通道,近三个月从高位回落近40%。

市场对于天能动力的不认可来自于铅酸电池本身,铅酸电池的特性是体积大、重量大、寿命短。由于新国标提出了对于整车重量要求不大于55KG的规定,从某种意义上来说,这意味着直接推动行业“去铅化”。

因此,尽管目前铅酸电池仍然占据了中国电动车电池的主导地位,但却无法满足市场对未来的预期。

这是否意味着天能动力将走入长期下跌的通道?天能动力在失去青睐之后能否找到修正估值的锚?

01.量利双增,难掩主营业务衰减

从财务数据来看,天能动力在2020年H1 实现收入226.35 亿元,同增14%;得益于2020年Q1铅价格的快速下降、公共卫生事件带来的各项支出克制带来的成本降低,公司实现归母净利润8.37亿元,同增40%;调整后EBIT(剔除其他收入影响)8.83 亿元,同增32%。

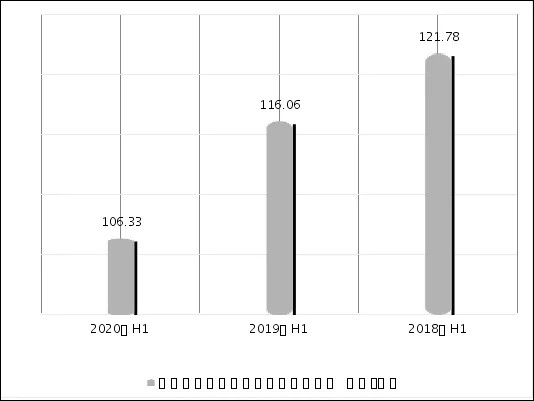

从拆分业务来看,铅酸电池业务量逐渐萎缩,收入占比逐年下降。2020年H1录得电动自行车类铅酸电池收入106.33亿元,同降8.7%,相比2018年下降12.6%。占比也从2018年中的83.95%下降至46.98%;锂电池业务收入3.97 亿元,同增48%;新能源材料贸易后来居上,录得收入96.54亿,同增48.5%。

从行业角度来看,电动自行车铅酸电池的行业竞争格局已形成双寡头市场,公司业务规模和企业利润的发展只能通过龙头效应及行业整合,即使如此,带来的也只是略高于行业平均水平的增速。以此逻辑来看,说明了电动自行车铅酸电池行业空间正在被小厂商逐步蚕食。

结合财报可以看出,天能营收规模的增加,主要来自于材料贸易新业务的快速增长。由于天能动力产品本身需要使用大量铅作为原材料,在规模效应下,天能对于铅金属的采购,具备较高的议价权。因此这一项业务尽管可以带来高营收,但对利润的影响,却要受制于原材料价格的下降。

02. 达产实情,透视锂电新业务进展

单一业务,既难以抵御行业变革带来的风险,也难以为公司在资本市场上提供有想象力的故事。天能进行新产品技术的研发与布局,正是基于这一逻辑。

2016年至2017年,在新能源汽车市场快速发展的背景下,公司电动汽车用动力锂电池销售收入,一度从2016年2.25 亿元上升至2017年的7亿元。但受累于2018年新能源汽车补贴退坡,公司锂电池业务收入降至4.3亿元。

纵观行业来看,天能的锂电池产品尽管实现了48%的同比增长,完成了对行业老对手超威集团的碾压,但在研发速度上却落后于市场。

在经过自家产品“爆炸门”事件之后,2018年8月天能股份完成能源科技40%股权收购,2019年11月,与世界500强企业法国道达尔集团旗下帅福得(SAFT)签订合作协议,用于加速锂电池安全、技术的研发。

然而,在天能研发锂电池的过程中,新老玩家已经完成了锂电池行业的布局,并形成了规模化的产品。

其中,老玩家星恒电源占据了中国电动轻型车超过60%的份额,在2020年1-2月销量TOP8的锂电自行车型锂电池都由其供应。

电动汽车领域的锂电池巨头也在降维进击电动自行车市场,ATL旗下子公司新能安锂电池与雅迪达成合作;宁德时代与哈喽出行、蚂蚁金服设立合资公司宁德智享;与此同时,也有消息传出比亚迪正在积极布局两轮电动车行业。

新玩家方面,由腾讯、蔚来共同投资的易骑换电在义乌投入了近10亿元打造电池生产基地,从电动车使用场景最重要的一环“充电”切入赛道,再进一步结合供应跟服务一体打通电动车电池产业链。

新老玩家相继布局、巨头的降维进击、给天能本就困难重重的锂电池业务转型增添了对手。同时,市场对于天能动力也形成了共识——业务单一,锂电池业务没有实现大规模化的效益产出。

但从事实进行判断,可以发现这一共识其实难以立足。

根据召开的2020“新国标”锂电出行生态圈千人大会带来的数据显示,天能的锂电池生产线目前处于满负荷状态,日产量可达到1.5万组电池,这说明天能的锂电池产品已经获得了市场的认可。

03. 危中有机,天能动力能否实现赛道切换?

2019年末,天能动力拆分旗下电池业务在科创板进行上市的申请,被上海证券交易所受理的消息一经公布,市面便对于这一消息形成解读——天能需要缓解资金压力。

可从资产负债表来看,2020H1现金流同比增加137%,净现金同比增加近18亿,流动比例1.16,资产结构和现金压力并没有想象中的糟糕,显然市场对于天能动力的负债过于担忧了。

对于天能动力而言,目前最大的问题是过往主营业务逐渐萎缩,而新业务为公司业绩带来稳定支撑,还需要更长时间才能得以体现。这种来自于业务本身的财务指标问题,显然不是靠拆分上市、融得资金所能解决的。

既然现金并不是天能动力目前最大的问题,那拆分上市的举动究竟意欲何为?

一方面天能想摆脱香港市场长期给予的低迷估值,通过天能2019年6月披露的细节方案,天能电池预计将以30.65元/股的价格在A股发行1.17亿股,募资不超过35.88亿元,对应的公司估值可达300亿,远超于当时港股市场60亿左右的市值水平。

另一方面,公司将核心业务拆分回归A股上市后,港股公司将主要从事铅回收等材料业务,这一项业务在未来或给天能带来巨大的增量。对于这部分业务,看空者的主流观点认为其不存在价值,未来天能动力的港股公司将仅剩空壳。

那么,对于天能动力而言,它的业务价值究竟体现在哪里?

天能动力未来将建设千亩锂电产业园去提高产能,在锂电池寿命较长以及共享电单车快速发展的情况下,天能过往的线下门店给公司带来的帮助可能微乎其微,B端市场或成为公司未来业务的主战场。

就目前的电动自行车电池的形式来看,锂电池在未来是大势所趋。但目前对于没有实施新国标规定的三四线城市的电动自行车用户来说,电池还是一个价格敏感性产品,即使总投入成本一样,消费者还是更愿意去选择前期一次性投入较少的铅酸电池。

聪明的资金购买的是公司未来的价值,天能动力的铅酸电池业务线在市场看来可能不再性感,但即使铅酸电池业务出现萎缩,巨大的市场存量也能构成相对稳定的存量收入。超标车清退带来的铅回收业务、锂电池业务的破局会给未来业务带来可观的增量,从而实现价值的重新锚定。

结合政策,近年来中国一直在推动资源再生和环境保护,针对于铅回收和污染防治的相关文件政策也在不断颁布。天能动力作为浙江省唯一一家拥有再生铅资质的企业,技术方面,天能的铅回收率可达99.99%,残酸回收率可达100%,面对铅酸电池保有量巨大的中国,天能电池的铅回收业务显然不能以没有价值来形容。

铅酸电池业务、锂电业务、铅回收业务未来将成为拉动天能动力业绩发展的三辆马车。除此之外,天能动力也接到了四轮汽车锂电池的订单以及进行了海外电动自行车市场、氢能源电池研发的战略布局。

对于市场而言,仅以铅酸电池这一个维度去衡量天能动力的未来价值,显然无法满足他们的想象。

对于天能动力而言,优化产品结构,实现赛道切换的老生常谈,其实是公司未来发展绕不开的必经之路。这取决于公司对产品的规划与推动,也取决于产品落地的速度与质量,当然,除去实操层面之外,能源动力领域向来是概念与故事的多发行业,如何讲好自己的业务故事,恐怕同样构成了对天能市场关注度的考量。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP