收益率迅速攀升,美债抛售开始了?

本文来自万得资讯。

由于预期11月之后美国经济复苏将更加强劲,政府支出将大幅增加,投资者逐渐意识到长期美国国债价格的下行风险。一些基金经理警告称,近期长期美债收益率的攀升可能标志着美国国债抛售的开始。

长期美债收益率急剧攀升

据媒体报道,自美联储将政策利率调降至零以应对卫生事件造成的金融影响以来,规模达20万亿美元的美国国债市场的表现一直很沉闷。追踪美国国债预期波动性的ICE美银波动指数(ICE BofA Move index)徘徊在纪录低位附近,基准10年期美国国债收益率除了在6月短暂飙升外,基本维持在0.6%左右。但最近几天,美国国债打破了这种状态,长期美债收益率自10月初以来急剧攀升,达到6月以来的最高水平。

对冲基金Tekmerion Capital Management的首席投资官Zachary Squire称:“如果你看看危机爆发前10年期美债收益率所处的位置,接近2%。没有理由认为不能在几个月内回到那个水平。”

Squire指出,美国经济复苏的速度比许多人想象的要快,货币和财政政策制定者的协同努力达到了前所未有的程度。这提升了通胀抬头的可能性,并预示着经济增速上升,从而削弱了对政府债券的避险需求。

摩根士丹利的策略师甚至开始担心“利率恐慌”,即政府债券收益率突然走高,可能令市场措手不及,并对美国股市产生重大影响。

出现这种情况的最大障碍在于美联储。债券价格快速下跌可能促使美联储迅速做出反应。在释放了大量流动性以确保金融环境保持宽松之后,美联储可能不太会容忍破坏稳定的利率上升,因为这会颠覆支撑经济的努力。

一些人已经呼吁美联储调整其每月800亿美元的美债购买计划,并将大部分购买集中在长期债券上。道明证券策略师预计,美联储可能被迫最早在12月采取行动。

道明证券利率策略全球主管Priya Misra说,市场正在测试美联储,若该央行不采取行动,再加上围绕疫苗或更多财政刺激的乐观情绪,可能引发收益率更大幅度的上升。

摩根士丹利股票策略师Michael Wilson表示,美债收益率骤升将会打击自3月以来引领美股上涨的成长股,部分原因是随着通胀回升,这些股票未来现金流的价值将降低。在这种情况下,赢家预计将会是价值股和周期股。

分析人士认为,尽管本周公布的美联储9月货币政策会议纪要显示,官员们未提及要修改资产购买计划、买入到期日较长的债券,但相关风险仍值得密切关注。

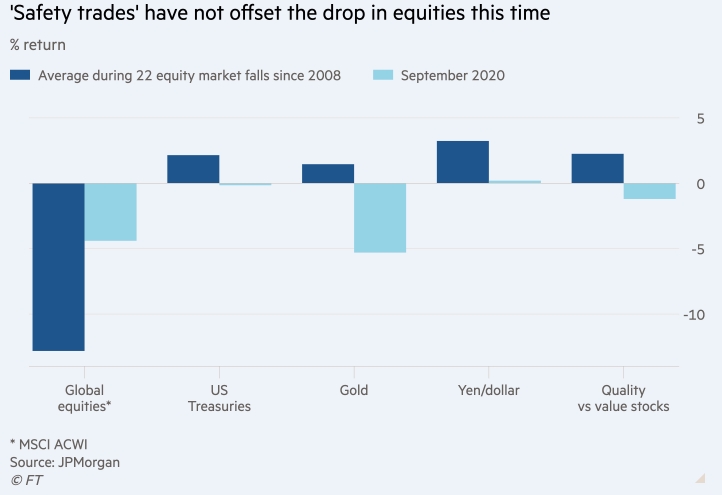

“安全交易”未能抵消9月股市下跌,投资者寻求新对冲

美国国债等传统防御性资产在9月份未能像往常股市大跌时那样提供有效对冲,也令基金经理感到失望。

以MSCI全球指数(MSCI All-Country World index)衡量,全球股市上个月下跌了4%,但传统的对冲措施几乎全线失败。根据摩根大通的分析,向来在避险时期上涨的美国国债9月份的回报率接近于零,黄金则出现下跌。主权债券、日元和瑞郎的表现均不及2009年中期以来股市动荡期间的平均回报率。

T Rowe Price全球多资产主管Sebastien Page表示,鉴于美联储将利率维持在零水平,他们正在讨论美国国债作为传统的股市走势对冲手段的有效性。他说,除非央行开始考虑负利率,否则收益率几乎没有下降的空间。

过去,政府债券往往会在股市下跌时上涨,从而对冲掉投资组合中的部分损失。但随着美联储和其他央行在卫生事件暴发后对债券市场进行大规模的干预,这种效果被削弱。

9月“安全交易”失败的打击加速了投资组合经理寻找债券以外对冲手段的努力。受欢迎的策略包括使用反映股市走势的货币、提供股市下跌保险的衍生品,以及收益率较高的新兴市场债券,尽管风险较大。

MFS投资管理公司欧洲固定收益总监Pilar Gomez-Bravo称:“依靠传统的避风港就像带着撕裂的降落伞跳伞。自夏季以来,我们一直在研究美国国债的替代品。”Gomez-Bravo买入了一些期权,这些期权将从澳元和挪威克朗下跌中获益。

AllianceBernstein固定收益联席主管Scott DiMaggio表示,购买标普500指数期权很快就会变得非常昂贵,他也倾向于建立货币空仓来进行对冲。

新兴市场货币方面,摩根大通资产管理公司首席投资官Bob Michele称,新的偏好将押注在墨西哥比索、土耳其里拉和印尼卢比等货币贬值上,以对冲股票、信贷收益率和其他风险资产的抛售。

对于Pimco新兴市场投资组合管理主管Pramol Dhawan来说,债券领域也有其他选择。他表示,尽管不能替代美国国债,但中国债券具有类似的对冲属性,不过风险较高。此外,他还列举了波兰、捷克、以色列、新加坡、韩国、秘鲁和智利发行的政府债券,作为应对股市风险的其他选项。他主张将十种高质量的新兴市场债券捆绑在一起,而不是将赌注压在单个国家上,他认为此举可以更紧密地跟踪市场承压时美国国债的走势。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP