集运进入“正经济利润”时代,中远海控(01919)将驶向何方?

本文来自微信公众号“老瞿研究”,作者:瞿永忠、杨振华。

报告摘要

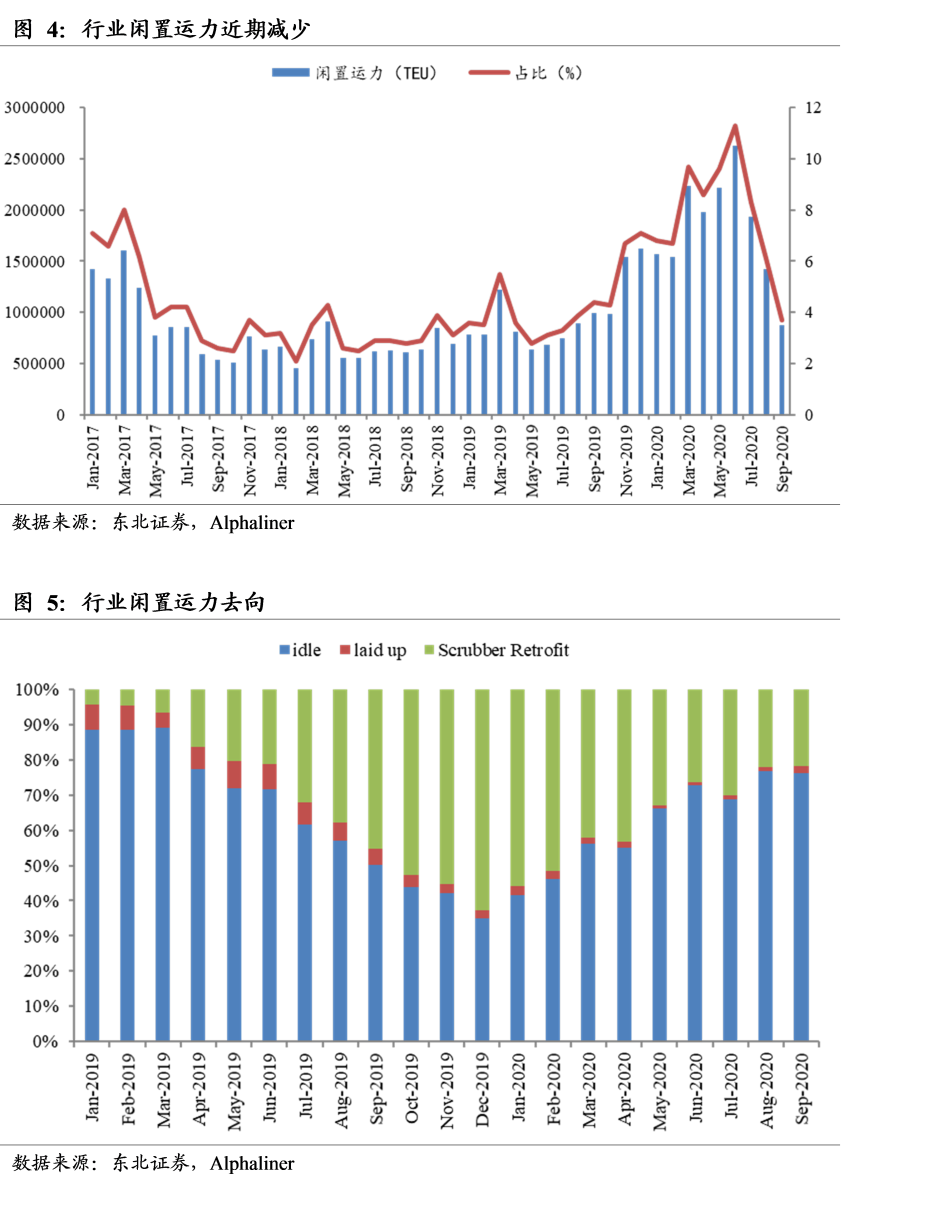

集运看当下:主干航线“船+箱”供给紧张,叠加欧美“宅经济”发展,运价持续高位运行。卫生事件之下,跨太平洋航线运价持续高位运行,直接原因在于短期供需关系失衡。一方面,(1)行业自律性提升,航商主动停航控班;(2)班轮公司或港口出现卫生事件;(3)集装箱短期亦面临调度和供给困难。另一方面,欧美经济重启叠加“宅经济”全球发展,“生产弱、需求强”的特点显现。短期主干航线供不应求。

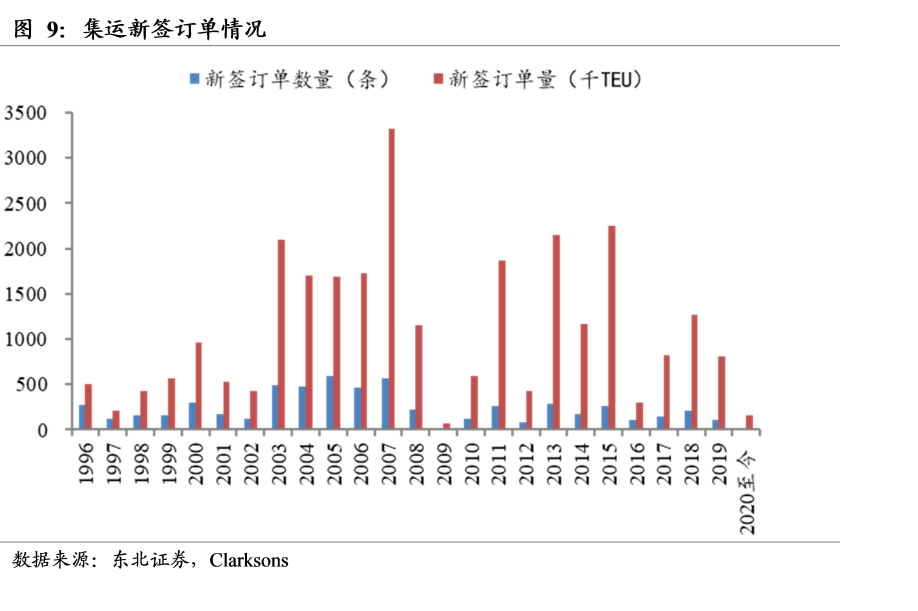

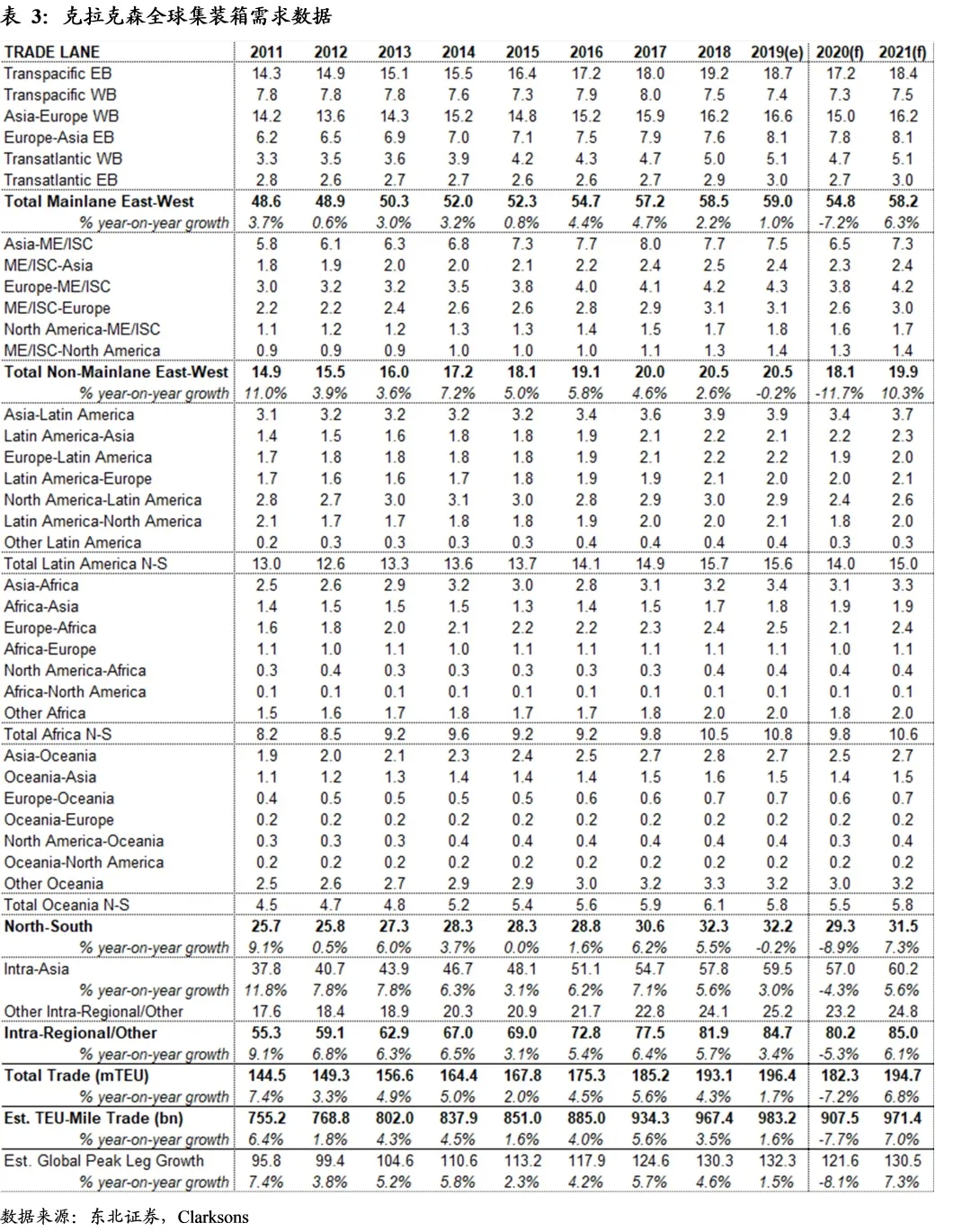

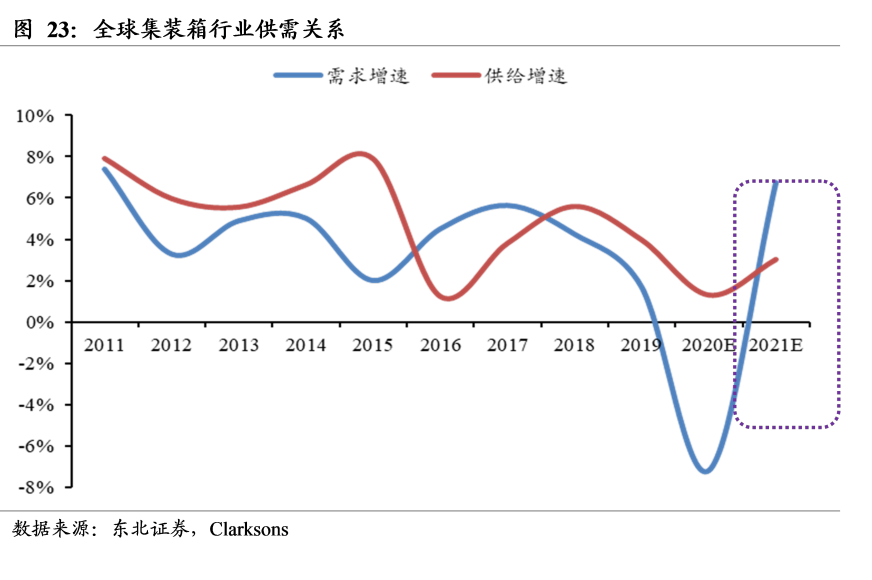

集运看周期:供给增速收紧为确定性趋势;疫苗落地或带来全球贸易的阶段共振;预计2021年供需增速为3%/6.8%。集装箱运输行业全球供应链的性质和地位决定了其不可避免的周期性。供给端来看,在手订单占现有运力比处于1996年以来的历史最低位,且今年新签订单仅163万TEU,后续新签订单趋向谨慎;行业拆船亦有望增加;预计2020/2021年供给增速为1.7%/3%。需求端,欧美“生产弱、需求强”的特点或难有改善且需求仍有改善空间,而疫苗落地将减小经济活动约束,带来全球贸易阶段共振;预计2020/2021年需求增速为-7.2%/6.8%(恢复至2019年水平)。

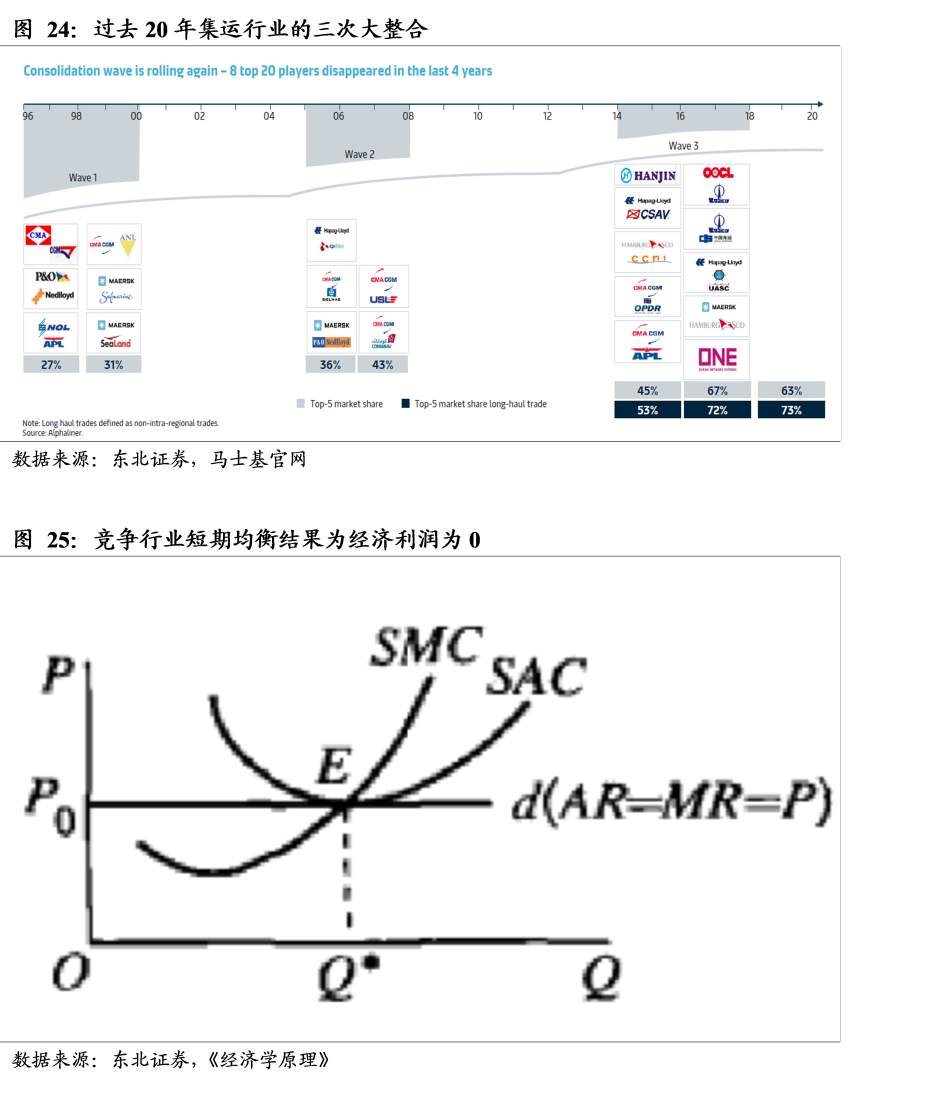

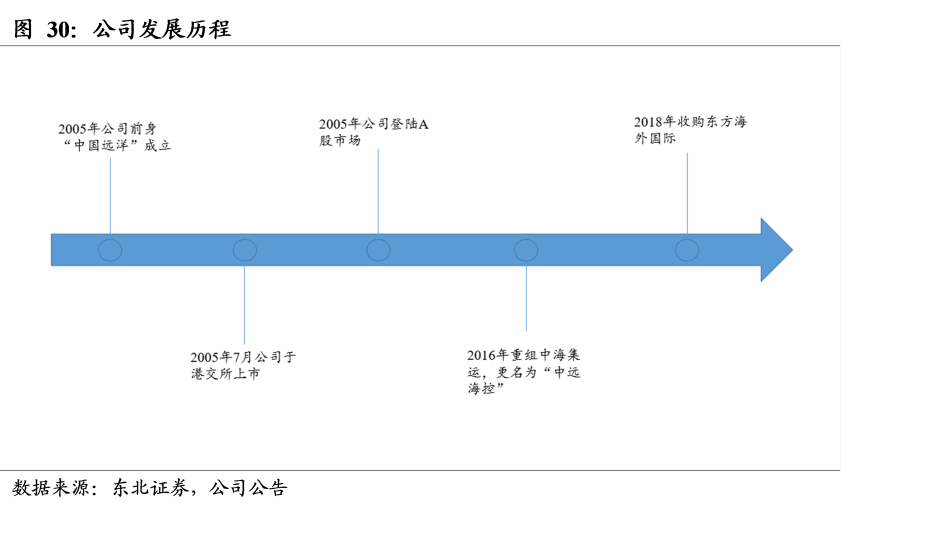

航商竞争策略由份额转向服务和利润,格局改善推动行业进入“正经济利润”时代。在经历三轮行业洗牌之后,行业集中度进一步提升(未来行业仍有继续洗牌的可能性),航商的竞争策略逐步由份额转向服务和利润,这将继续推动行业格局改善,集运将进入“正经济利润”时代。

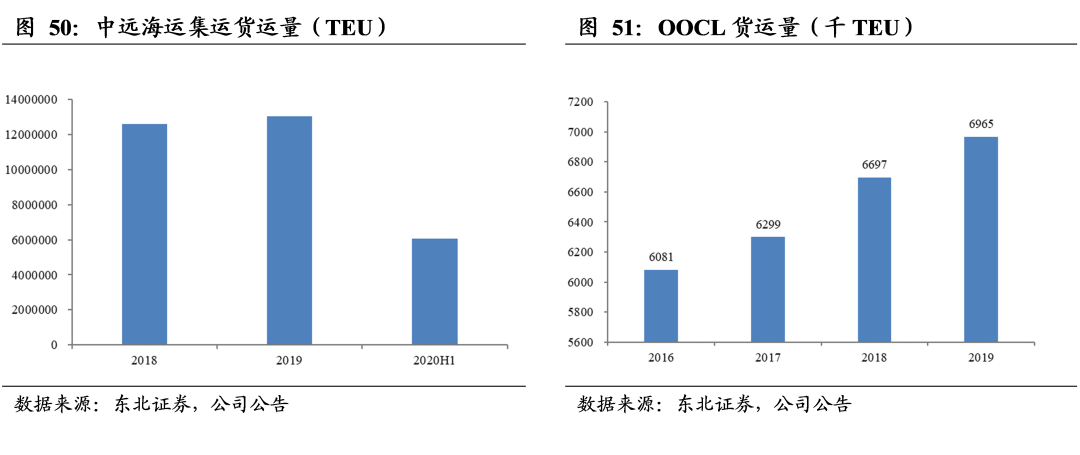

中远海控(01919)是全球第三大班轮公司,经营效率不断提升,盈利弹性大。以现有运力计,中远海控是全球第三大班轮公司,在东西主干航线以及澳洲等航线均有较强竞争力。收购OOCL后,协同效应进一步体现,航线网络进一步优化,单箱收入/成本以及单位油耗等效率指标提升,经营业绩弹性大,将充分受益本轮集运周期。

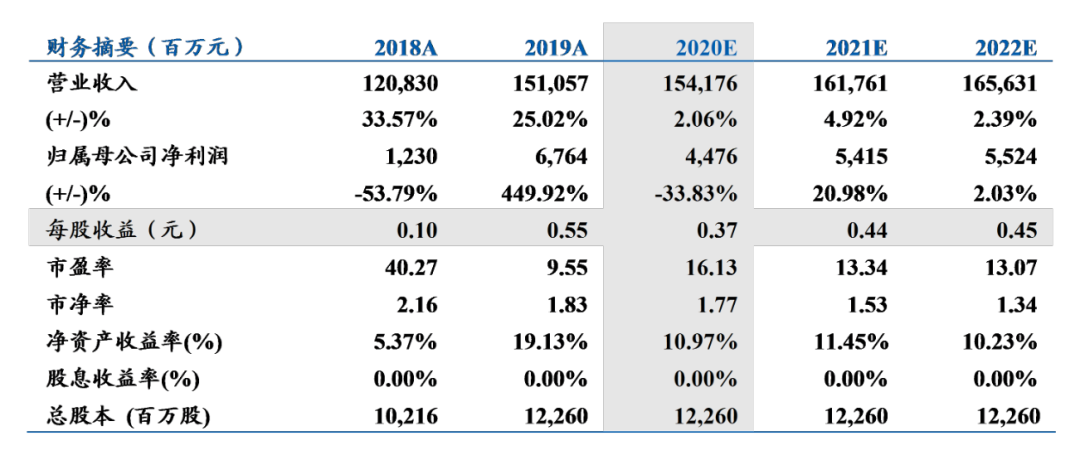

投资建议:预计公司2020-2022年EPS分别为0.37/0.44/0.45元,对应PB为1.7/1.5/1.3X,首次覆盖,给予“增持”评级。

风险提示:运力突发式增长,全球经济大衰退,油价大幅上涨

目录

正文

1.引言:从持续超预期的运价说起

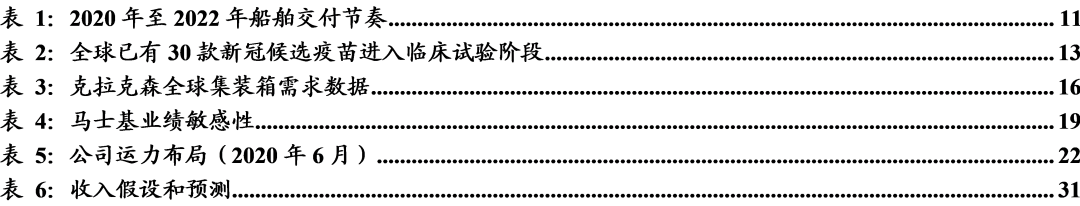

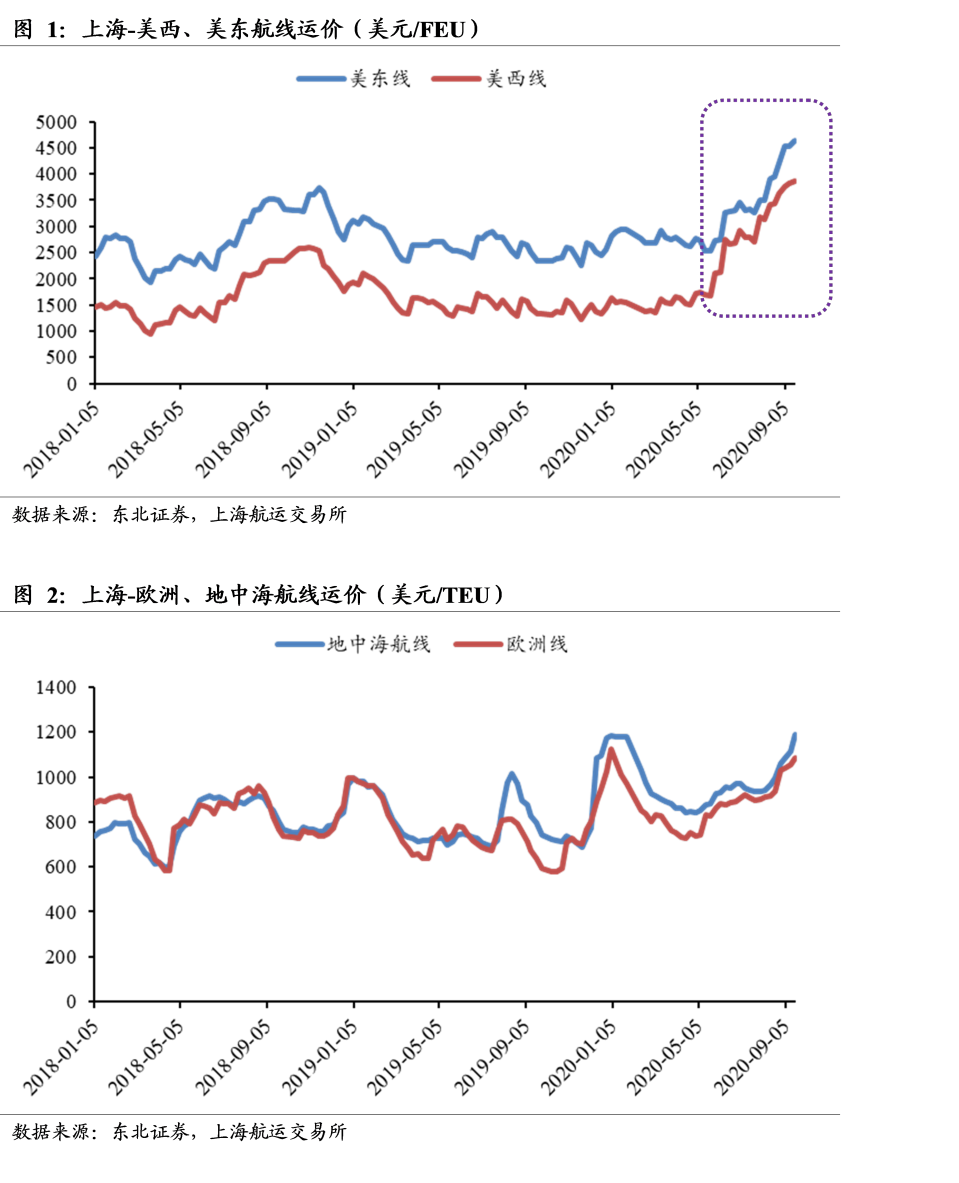

卫生事件阴霾之下,美线运价反而不断突破,欧线运价亦提升。年初卫生事件爆发以来,集装箱运输需求断崖式下跌,部分班轮公司陷入生存危机。尔后,班轮公司主动停航控班力度加大;随着中国较快走出卫生事件阴霾,欧美国家进入复工复产阶段,主干航线供需关系发生变化,集装箱运价不断反弹。主干航线上,美西线运价已经达到3867美元/FEU,美东线运价达到4634美元/FEU,欧洲航线的运价也已经达到1082美元/TEU。运价走出底部并连创新高引起资本市场和相关部门的关注。

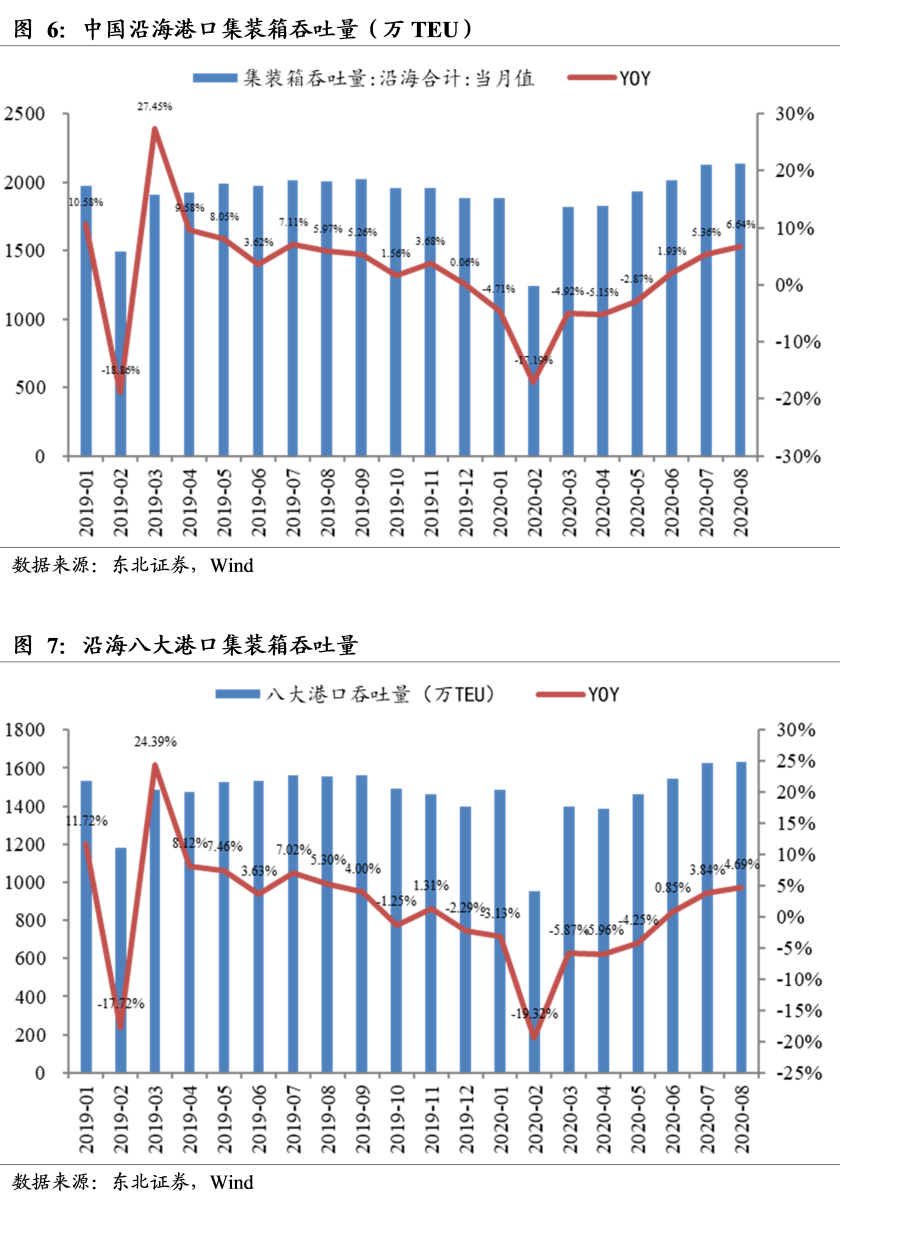

运价连续突破的直接原因在于短期供需关系的失衡,供给端表现为“船+箱”的供给紧张。无论何种角度而言,集装箱运输行业全球供应链的性质和地位决定了其不可避免的周期性,短期运价更是直接受到行业供需关系的影响。供给端来看,(1)运力部署方面,班轮公司“生存危机”之下主动采取停航控班以保价的策略,以公开的数据来看,行业美线停航控班比例一度达到15%以上;(2)船之外,六七月集装箱的供给也出现问题,一方面是由于停航时集装箱仍在海外,调度需要时间,一方面是集装箱厂过去两年效益不好,供给跟不上;但由于集装箱的建造周期大约六到八周,相对运力部署,集装箱的问题相对不很突出;(3)正常航班出现卫生事件以及港口的问题,也会导致短期运力的短缺。

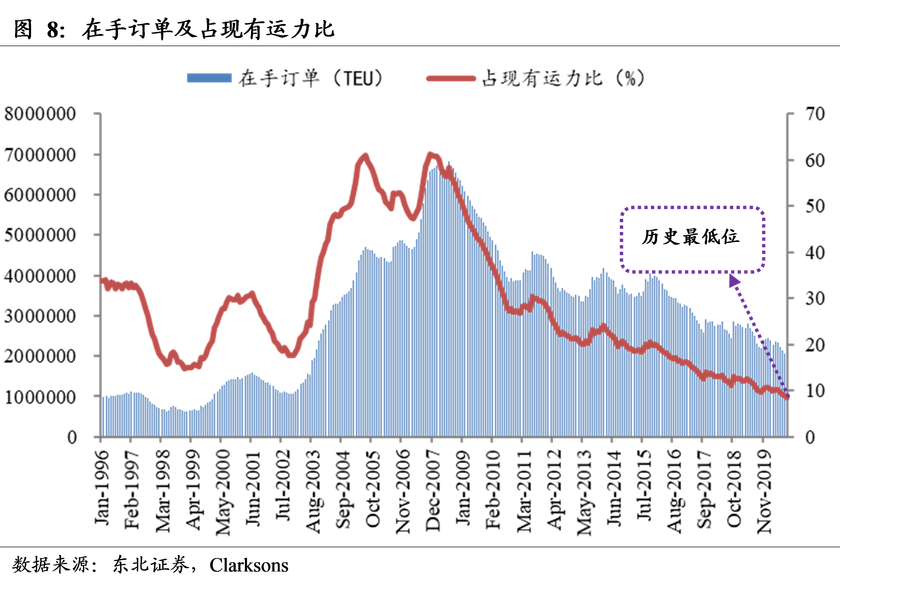

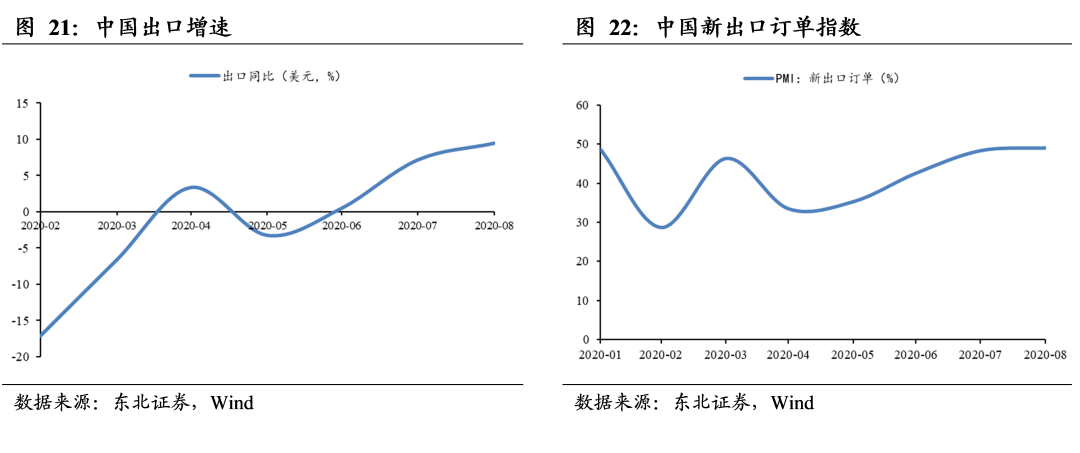

需求端,欧美“生产弱、需求强”的特点导致出口需求超预期。卫生事件之下,中国在全球供应链中的地位进一步凸显,欧美国家逐步开启复工复产,经济走上恢复之路,但是呈现出“生产弱、需求强”的特点。此外,卫生事件之下,美国防护物资和家居用品进口需求快速增长。9月上旬,八大枢纽港口集装箱吞吐量同比增长7.4%,较前期加快4.7个百分点;外贸吞吐量同比增长6.3%。两相叠加,带动出口需求持续超预期,美线运价持续创新高。

此次高运价的连续性提示投资者关注运价背后的故事。运价短期连续创新高除了短期供需关系的变化,也反映出行业格局的改善,而这将推动行业进入“正经济利润时代”。这一点我们将在下文分析。

2.集运行业:从份额之争到利润追求,行业或进入“正经济利润”时代

集装箱运输行业作为全球供应链的重要组成部分,其贸易量占全球海运贸易量的16%左右,货品主要以家电家居产品、纺织产品(今年卫生事件期间防疫物资成为首要品类)等为主。作为一个连接全球的行业,全球经济的周期性决定了集运行业不可避免也不可消灭的周期属性,因此供需结构仍是集运行业分析的首要关键点。但随着集运行业三波整合完成,主要航商对市场份额追求已经在向服务品质进而向利润追求转变,在后面较长一段时间内,全球贸易增长或将维持中低速甚至低速增长,但航商的自律以及核心诉求的转变,或推动行业周期性波动减小。此部分,我们将从行业最基本的供需格局入手进行分析,我们认为,这也是分析集运行业必然不可忽视的环节。

2.1.传统周期视角看集运行业

2.1.1.供给端:在手订单历史低位,新签订单近乎为零

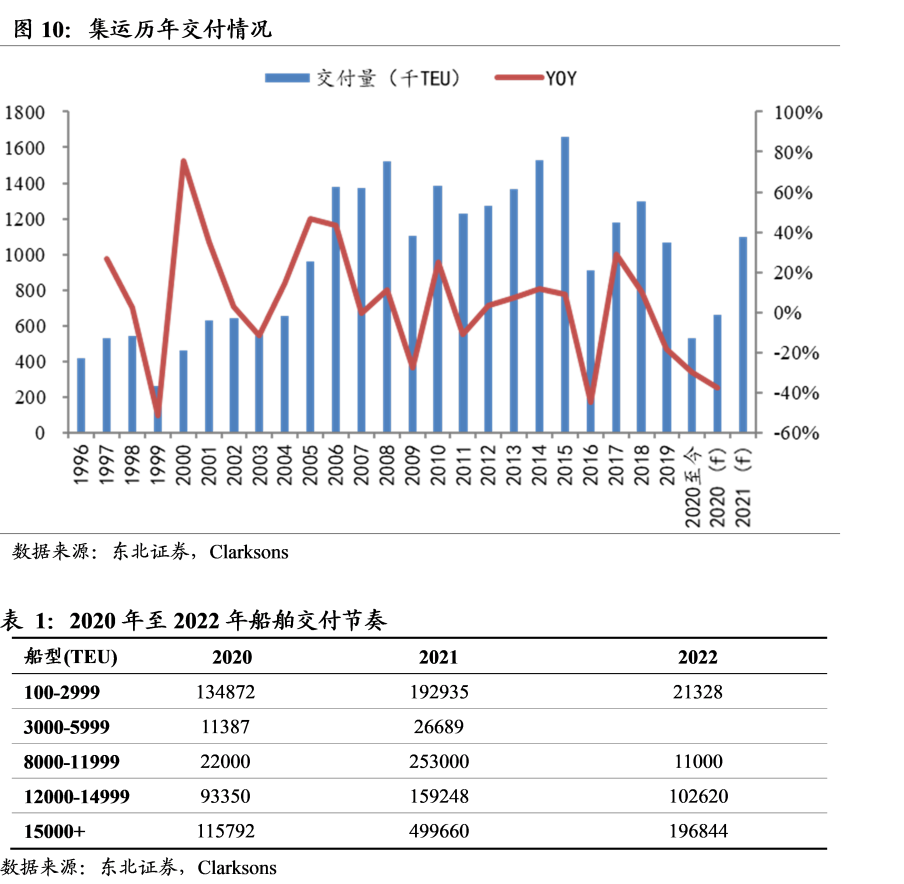

行业在手订单占现有运力之比为8.4%,处于历史低位。行业在手订单的情况揭示了某一个时点上行业存量未交付订单与当期新签订单的情况,也预示了未来一段时间内的待交付情况,因而是运力供给的重要指引。从当前行业在手订单的情况看,2020年8月行业在手订单206.5万TEU,环比减少4%,占现有运力比为8.4%。在手订单占现有运力比处于1996年以来的历史最低位,预示在无突发新增订单以及正常的交付节奏下,未来行业运力交付压力较小。从在手订单的结构来看,15000TEU以上的占比48.38%,12000TEU的在手订单占比17.82%,8000TEU的在手订单占比14.38%,其他船型的在手订单占比19.42%。

新签订单大幅减少,未来船东新签订单预计更加谨慎。船东新签订造船订单受到船东对未来市场预期(低位造船或者高位扩张)、市场战略(份额战或者利润追求)、资本开支以及行业格局的综合影响。2020年年初受卫生事件影响以来,行业新签订单量大幅减少,截止到2020年8月,行业新签订单量累计22条,共计162.8万TEU,较2019年同期减少41.61%。历史上出现这样低量的新签订单是在金融危机之后的2009年,但此后新造船订单又出现了明显的上升,且出现了明显大船化趋势。此轮产能扩张大概率不再像之前那样迅猛,主要基于以下几个原因:(1)不考虑卫生事件导致的低基数原因,未来较长一段时间,集装箱海运贸易量将维持平稳的中低速增长;(2)主要船东大船化动作基本完成,部分航商再次签订大船主要是基于完善船队结构或航线结构;(3)集运行业在经历几轮洗牌之后,行业集中度进一步提升,格局改善、自律性提升,行业逐步由份额之争转向利润追求,盲目扩张产能不符合利润追求和服务品质提升的诉求;(4)资本开支压力仍存。

综合在手订单及新签订单,行业新增供给增速大概率将放缓。当前行业在手订单占现有运力比处于1996年以来的历史最低位,同时受多个因素叠加影响,行业新签订单大幅减少,2021年行业交付量受2018年和2019年待交付订单的影响,交付量基本和2019年持平,2022年交付量同比将大概率减少。

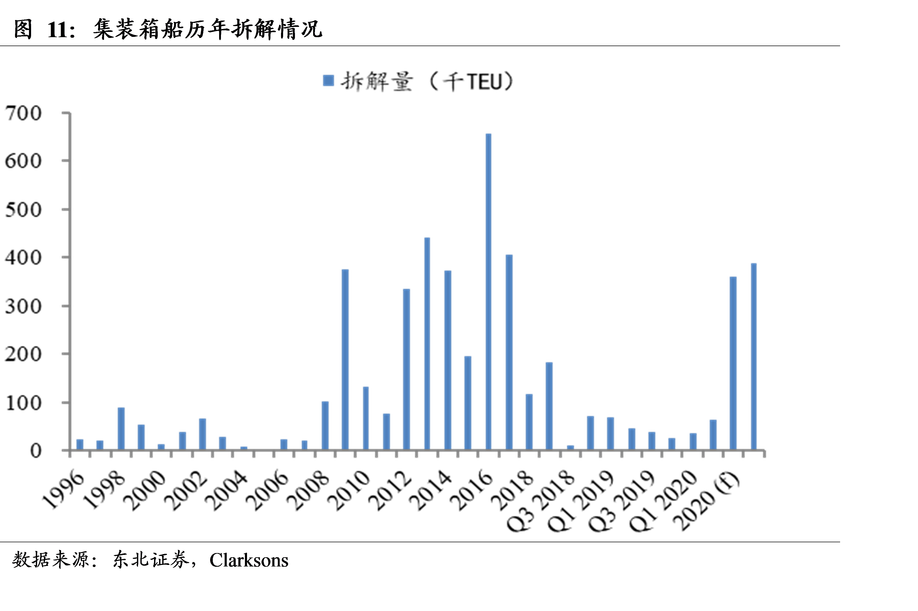

全球集装箱拆解2020年和2021年有望增加。船舶交付影响的是行业新增运力,但新增运力之外,老船等船舶的拆解将减少存量运力。从拆解情况来看,2019年拆船量开始上升,其中Q1-Q4分别拆解69.8、47.4、39.8和25.8千TEU,2020年拆船量有望进一步上升,其中Q1拆解35.4千TEU,Q2拆解62.9千TEU,克拉克森预计2020年全年拆解量将达到359.3千TEU,2021年拆解量将达到388.8千TEU,行业拆解量将几乎达到2018年以前的水平。

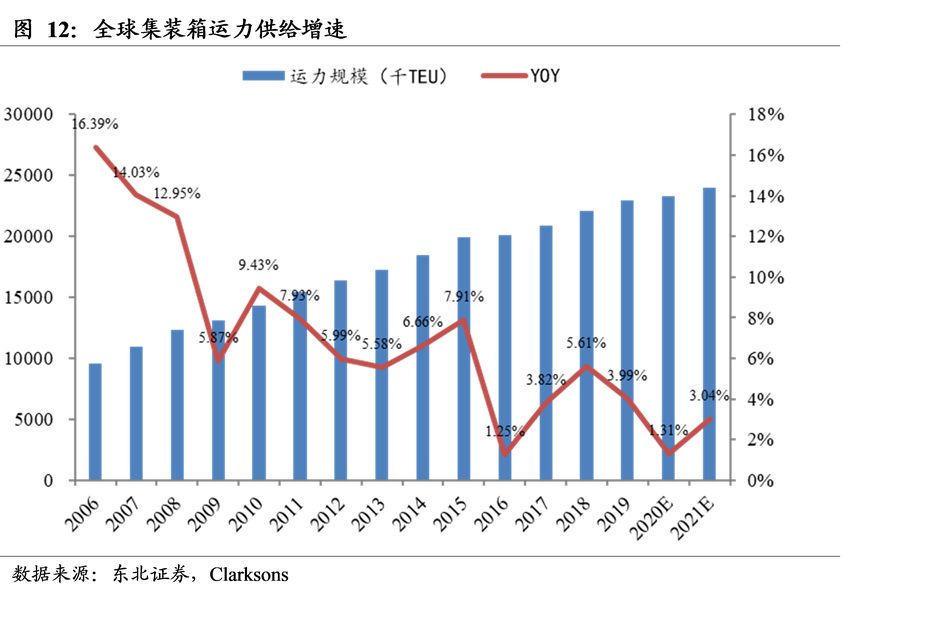

预计2020年-2021年全球集装箱运力增速分别为1.3%/3%。根据克拉克森的预测,2020年全球集装箱运力规模为2296万TEU,同比增长1.3%;2021年和2022年运力规模增速分别为3%和3%。根据Alphaliner的预测,全球集装箱运力在2020年的增速为2.7%,2021年增速为2.9%。

集装箱本身也可能在一段时间内形成制约。供给端,除了集装箱船舶的因素,集装箱也是一个重要的供给因子。过去几年,集运行业整体效益不好,集装箱生产企业同样如此;2020年集装箱本身也成为制约供给的一个因素,根据信德海事网的信息,中国集装箱预定已经排到了2021年2月份以后。考虑到集装箱的生产周期约六到八周,整体影响相对有限。

2.1.2. 需求端:欧美“生产弱、需求强”,疫苗落地后或有望带来阶段共振

集运行业作为全球供应链的重要组成部分,高度暴露于全球经济贸易的发展之中。此部分我们对集装箱运输的需求主要讨论以下几个问题。

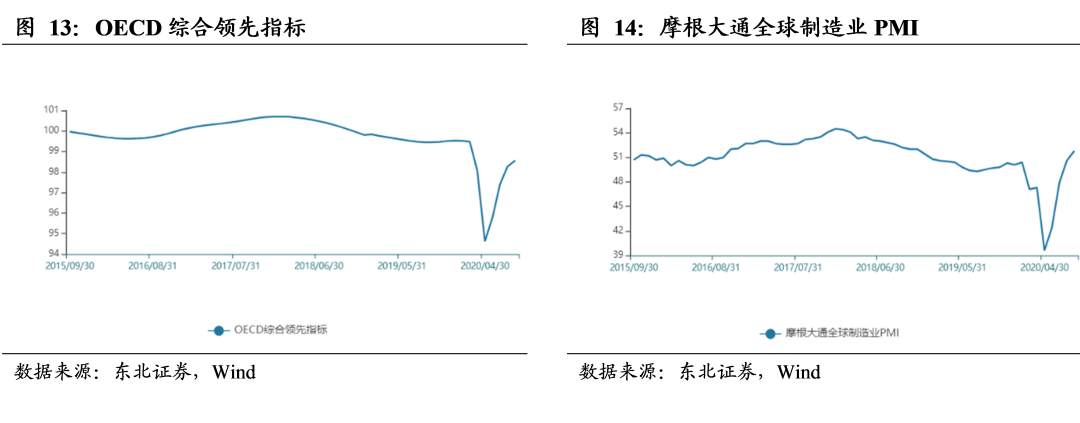

整体视角,出口产业链的改善仍然值得期待

全球经济持续改善,出口产业链随之改善。当前海外卫生事件拐点未现,甚至部分国家卫生事件有反复的迹象,但随着全球复工复产的开启,全球经济持续修复。摩根大通8月全球综合PMI为52.4,进一步高于上月的51.0,属4月底部回升以来的最高。随着全球复工继续,经济活动和产业链互动仍在继续改善。而推动出口持续改善的一个重要原因为欧美“生产弱、需求强”的特点,即使考虑到卫生事件二次爆发,中国的出口受影响程度或小于其他国家。

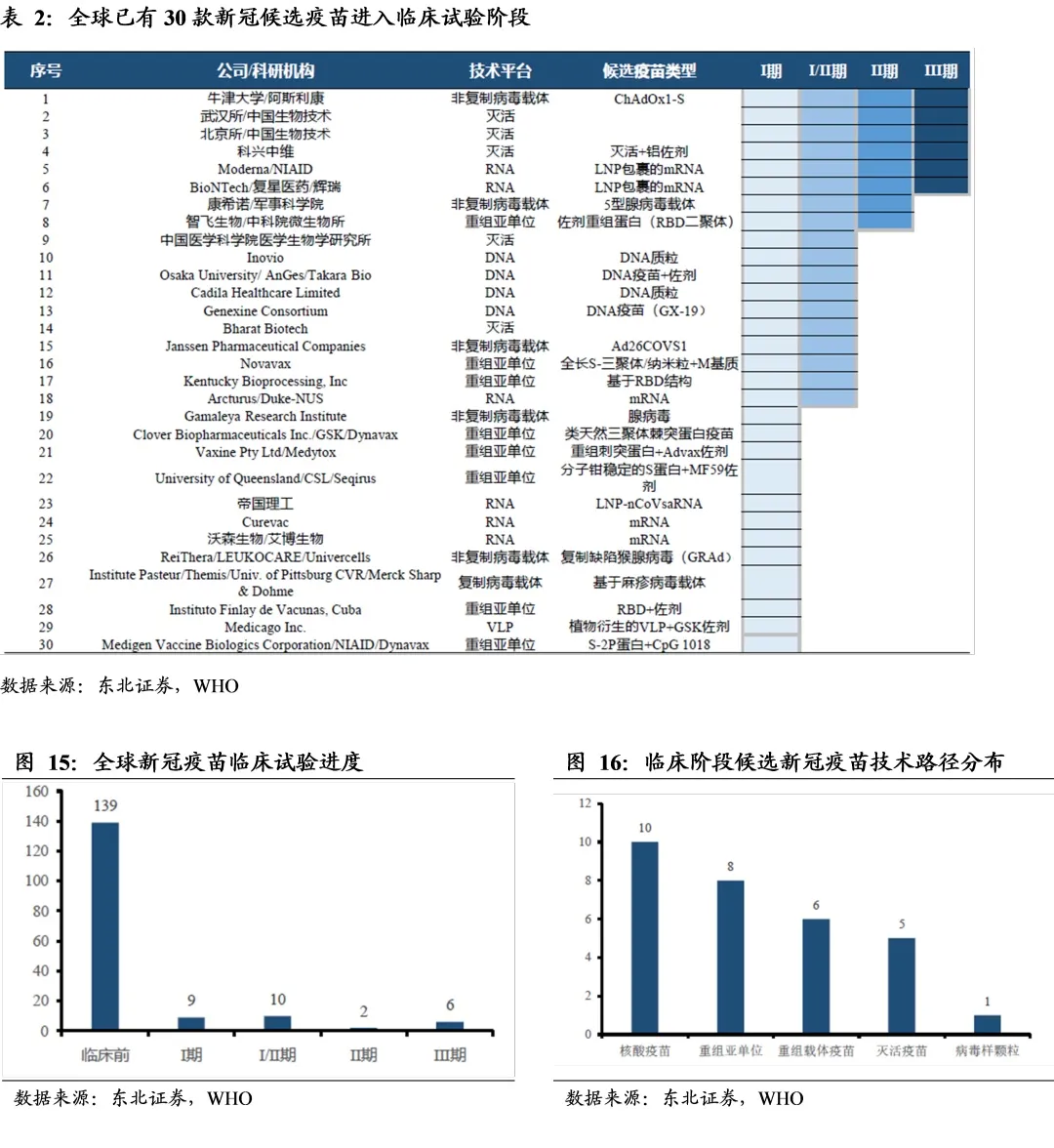

年内至明年一季度疫苗(灭活)有望先后落地,全球经济约束条件逐渐松动,全球贸易或迎来阶段性共振。卫生事件对全球经济活动的冲击是巨大的,海外国家在隔离、戴口罩等方面的实际行动基本决定了疫苗才是此次卫生事件的最终解决办法。根据东北医药组的梳理,目前全球已经有30款候选疫苗进入临床试验阶段,其中6款已经三期。灭活疫苗年内有望落地,国内康希诺的腺病毒载体和智飞的重组亚单位疫苗最快2021年一季度落地。疫苗落地初期,主要接种对象应主要集中于医护、边防、交运以及学生人员,虽然受产能等因素影响,但疫苗的落地,将使得全球经济发展的重要约束性条件得到松动,全球贸易有望产生阶段性共振。

结构视角:美线需求超预期,品类以防疫物资和家居用品为主

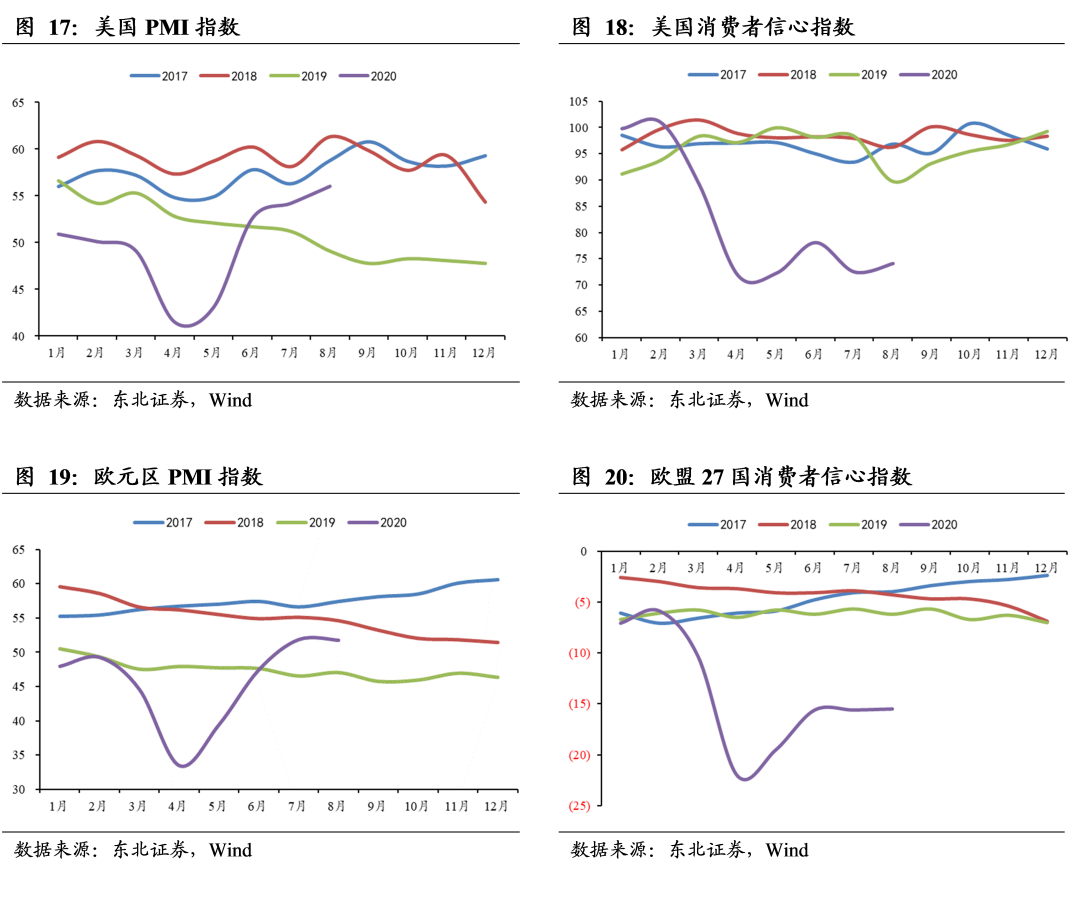

当前集运需求改善区域性差异明显,美线改善明显。当前集运需求的恢复存在着明显的区域差异,这种差异与各地区的经济恢复有重要关联。最新数据表明亚洲趋势更加积极,美国和欧洲逐渐改善,而ISC和拉丁美洲的贸易仍然承受着巨大的压力。从主要航线上来看,当前需求最热的航线为美线,这主要是因为美国消费力更强,而消费力强跟美国政府卫生事件期间的“发钱效应”有关系(补贴到C端2000-3000美元,B端的补贴到位也很快)。而从PMI指标以及消费者信心指数来看,美国和欧元区的PMI已经超过去年同期的水平。分航线来看,上半年,远东欧洲航线货运量下降了14%,跨太平洋航线货运量上半年下降11%;非主干航线中,中东航线货运量下降30%(二季度下降50%)。

卫生事件之下,中国“世界工厂”地位凸显,防疫物资和家居用品出口高增。此次卫生事件之处,中国卫生事件最为严重,但是中国采取了严格而有效的防控举措,卫生事件较快的得到控制,复工复产也顺利推进;反观他国,由于种种原因,卫生事件拐点迟迟未到,复工复产推进明显晚于中国;中国“世界工厂”地位彰显。而中国快速的复工复产也推动了中国出口的较快恢复。因此,从货品上来看,较大量的是防疫物资(消毒剂、口罩、洗手液、医疗设备);其次就是正常的生活消费品,主要是因为库存被消耗掉了。

集装箱运输需求在2021年将恢复至2019年同期水平

2021年全球集装箱运输需求有望与2019年持平。前文已经提到,全球经济在改善的通道之中,而疫苗的落地将进一步放松经济活动的制约条件,全球贸易活动有望出现共振。此外,欧美贸易量仍存在提升的空间。根据克拉克森的预测,全球集装箱运输需求在2020年为182.3百万TEU,较2019年减少7.2%;2021年全球集装箱运输需求为194.7百万TEU,较2020年同比增长6.8%,基本恢复至2019年的水平。

2.2.从价值视角看集运:行业将进入“正经济利润”时代

2.2.1.行业格局改善或驱动行业进入“正经济利润”时代

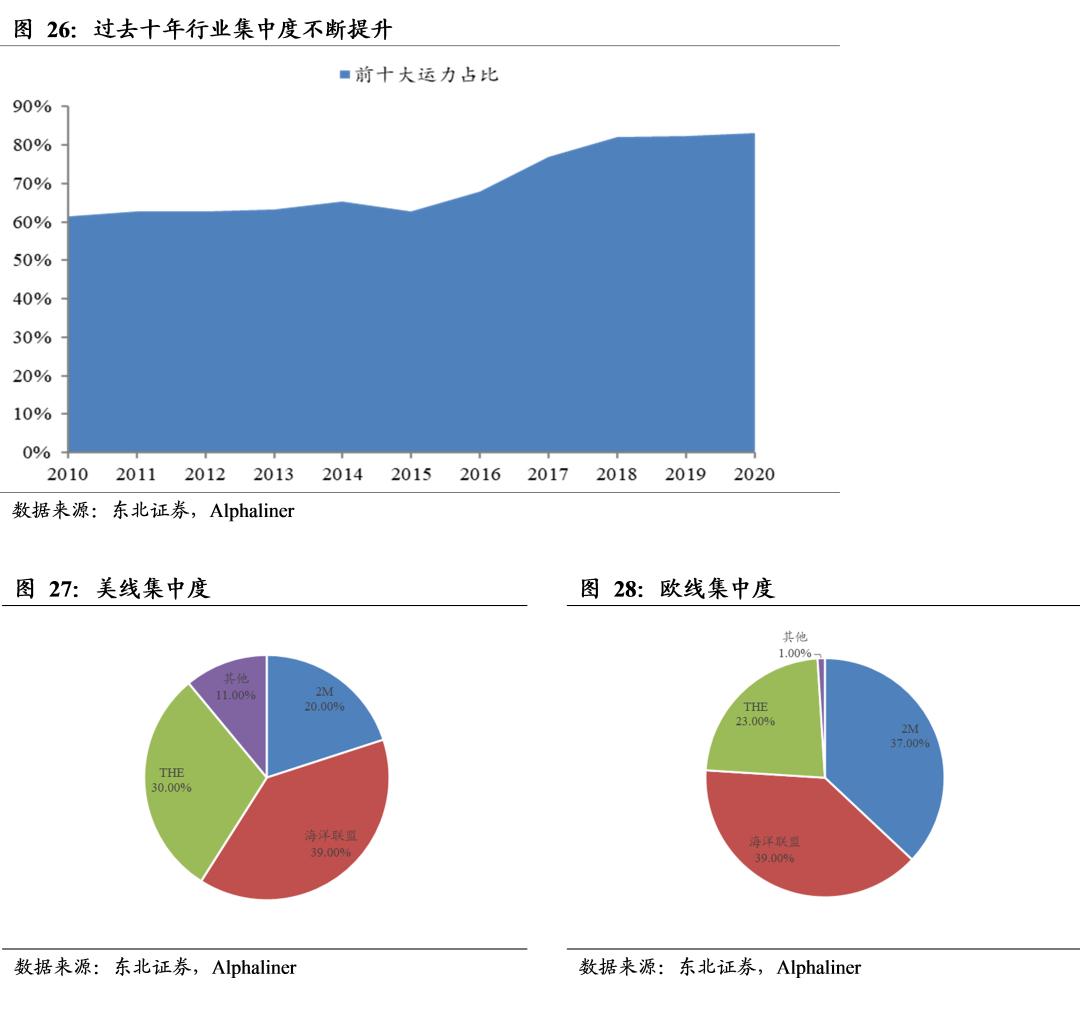

集中度进一步提升叠加重视服务价值将推动行业格局改善,格局改善或驱动经济利润走向正利润。仅仅是行业集中度的提升,并不能说明行业格局的改善或者局部均衡的形成。集运行业无论是从产品端(几乎是无差异化的产品)还是集中度来看,之前几乎仍处于竞争充分的阶段,行业竞争模式决定了行业的经济利润基本为0,体现在会计利润上基本是亏损为主,诸多集运公司连续亏损的表现也验证了这一点。而随着第三波行业整合的完成,行业集中度进一步提升,CR5已经达到了67%,行业自律性提升;主要航商也更加重视服务品质,未来在航运综合服务上或出现或大或小的差异化。这两个因素既是行业格局改善的表现,同时也是推动行业格局改善的重要原因。从完全竞争的模式进入格局改善阶段,集运行业将进入“正经济利润”时代。

价格弹性大于货量弹性,行业从份额之争走向利润追求。过去较长一段时间内,集运行业的竞争在市场份额。2019年在需求疲弱的情况下,班轮公司基本上就放弃了通过价格战抢份额的战略,而卫生事件下的生存危机进一步促使企业的目标转向生存和利润。往后看,在卫生事件的催化以及行业集中度较高的背景下,行业的目标将转向利润而不再局限在市场份额之中。当前,集运行业的价格弹性已经大于货量的弹性,根据马士基最新公布的数据,集装箱运价每变化100美元/FFE,对下半年EBITDA的影响是6亿美元;集装箱货量每变化10万FFE,对下半年EBITDA的影响是1亿美元。

2.2.2.行业正处于数字化变革的重要时点,或助力行业估值提升

卫生事件成为行业数字化进程的催化剂,数字化有望推动行业估值提升。集运行业的另一个重要变化或者说行业生态升级就是数字化,数字化并不是最新提出的概念,实际上早在卫生事件之前相关部门和公司就在制定相关程序框架;但卫生事件成为行业数字化进程的重要催化剂,数字化逐渐成为行业共识。对于行业而言,数字化可以优化内外部流程,对外部流程,数字化可以更好的帮助客户下订单、评价业绩,也有助于减少环境污染,提高运营效率和安全性。但是数字化进程不可能是快速实现的,在行业数字化的进程中必须要解决信任的问题以及供应链中标准的确立。

2.3. 短期运价不排除回调可能,但盈利能力提升亦是大概率事件

短期不排除运价回调的可能,但行业2021年盈利能力提升也是大概率的。短期来看,(1)马士基等主要班轮公司恢复主干航线运力供给;(2)行业即将进入四季度集运淡季。运价难以维持当前的高位。但此次需求危机和2008年危机的最大区别是,2008年的危机是金融市场断裂,而此次补库存和恢复消费时的需求大,在家时间多,圣诞节需求旺盛。此外,如前文所述,“生产弱、需求强”的局面或导致四季度需求不再悲观。往前看2021年,需求方面:(1)欧美有改善空间;(2)疫苗落地或带来全球贸易阶段性共振;供给端的趋紧是确定的。因此我们对2021年的集运行业做出以下基本判断:(1)合同货的价格有望有所提升;(2)阶段共振之下,即期运价仍有景气区间。由此,行业盈利能力大概率进一步提升。

3.中远海控:历经两次整合,成就全球第三大航商

3.1.公司简介及股权结构

中远海控,前身为中国远洋控股股份有限公司,成立于2005年3月,同年7月于港交所上市(代码:1919.HK),2007年正式登陆A股市场(代码:601919.SH)。2016年中国远洋与中海集运重组合并,并更名为“中远海运控股股份有限公司”;2018年中远海控收购东方海外,经营规模进一步扩大。

公司控股股东为中国远洋运输有限公司,实际控制人为国务院国资委。中国远洋运输有限公司持有中远海控37.89%股份,为公司控股股东;中国远洋海运集团有限公司为公司间接控股股东,此外还直接持有公司8.33%股权,合计持有公司46.22%股权。公司的实际控制人则为国务院国资委。

3.2.运力规模全球第三,规模效应显现

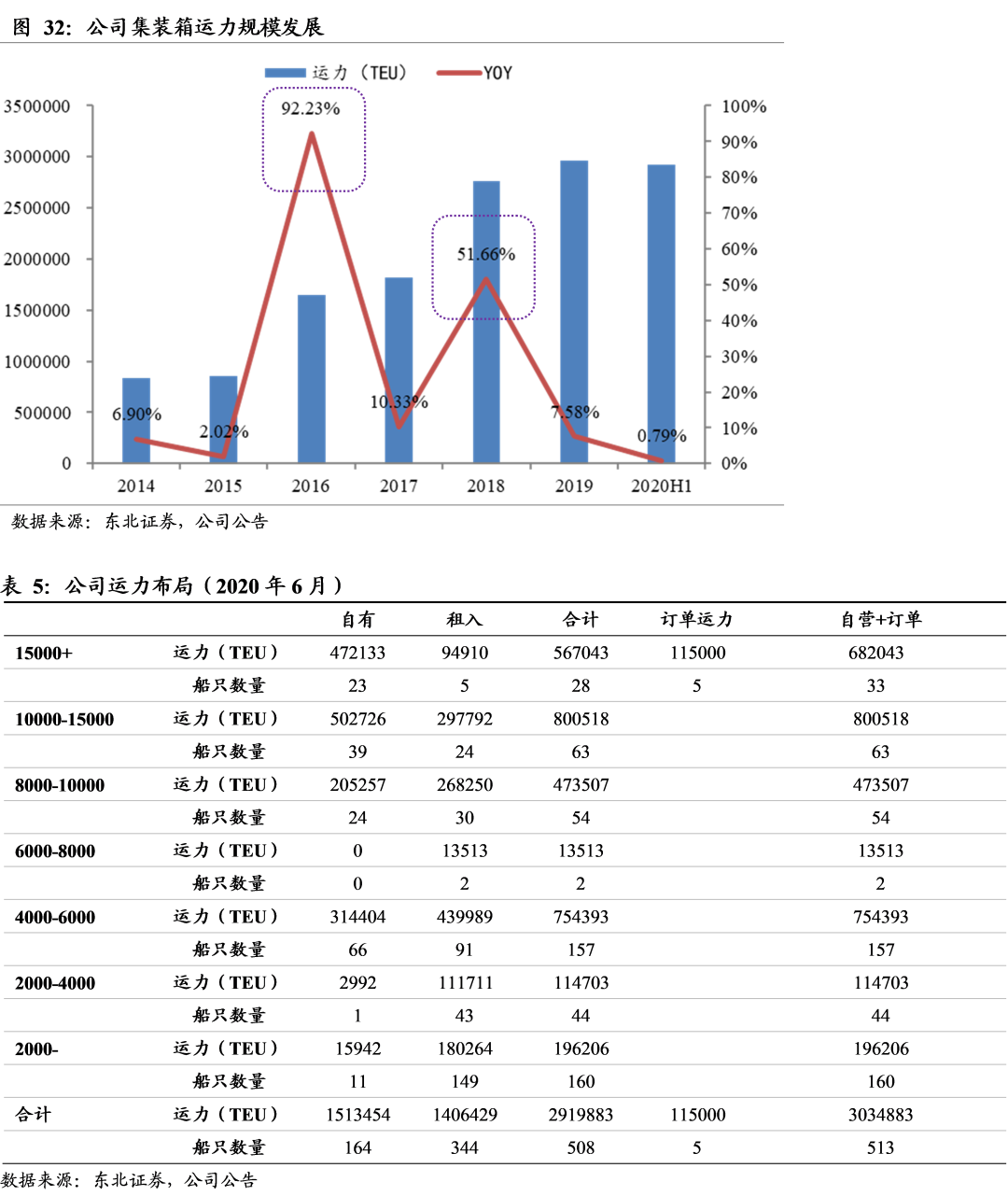

历经两次资产重组,造就全球第三的集运班轮公司和全球第一的码头公司。公司运力规模随着新船交付、并购重组等实现了较快的增长:2015年公司自营船队178艘集装箱船,合计85.77万TEU,船队规模位居世界第六位;2016年与中海集运整合完成,并租入中远海发旗下的集装箱船舶,自营船队规模达到312艘,合计164.88万TEU,运力规模上升至世界第四位;2018年公司收购东方海外国际后,运力规模进一步增加,并提升至世界第三;最新数据显示,公司运力规模292万TEU,继续位居世界第三。码头方面,以总吞吐量计算,公司码头吞吐量份额13.5%,为全球第一;以权益吞吐量计算,公司码头吞吐量份额5.9%,为全球第三。

3.3.主干航线贡献主要收入和利润,毛利率呈抬升趋势

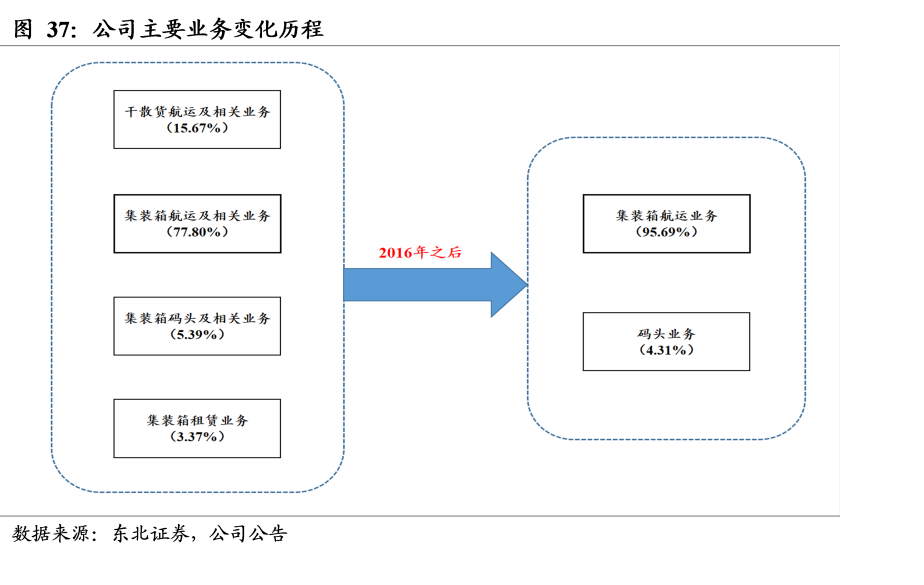

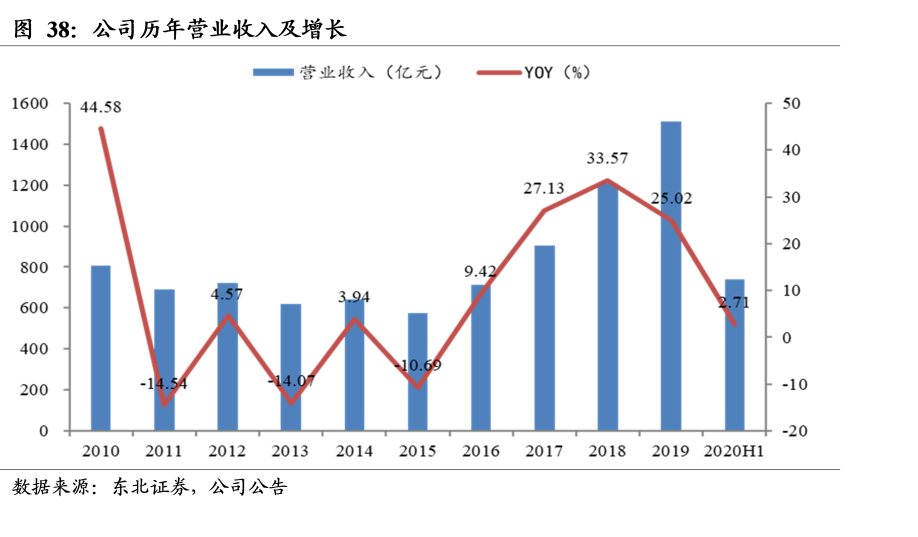

重组推动业务整合,集装箱航运业务收入和利润占比不断提升。2016年中国远洋将其持有的中散集团100%股权出售给中远集团、向中海集运购买33家集运公司股权、中远太平洋将其持有的佛罗伦100%股权出售给中海集运香港并向中海香港控股、中海集运分别购买其持有的中海港口51%和49%股权。此次交易完成之后,公司的战略定位转为“专注于发展集装箱航运服务供应链”,主营业务也由之前集装箱航运、干散货航运、码头和集装箱租赁业务转为更加专注于集装箱运输与码头投资经营业务。2018年,公司整合东方海外国际后,集装箱航运业务进一步提升,尤其是国际集装箱业务占比进一步提升。

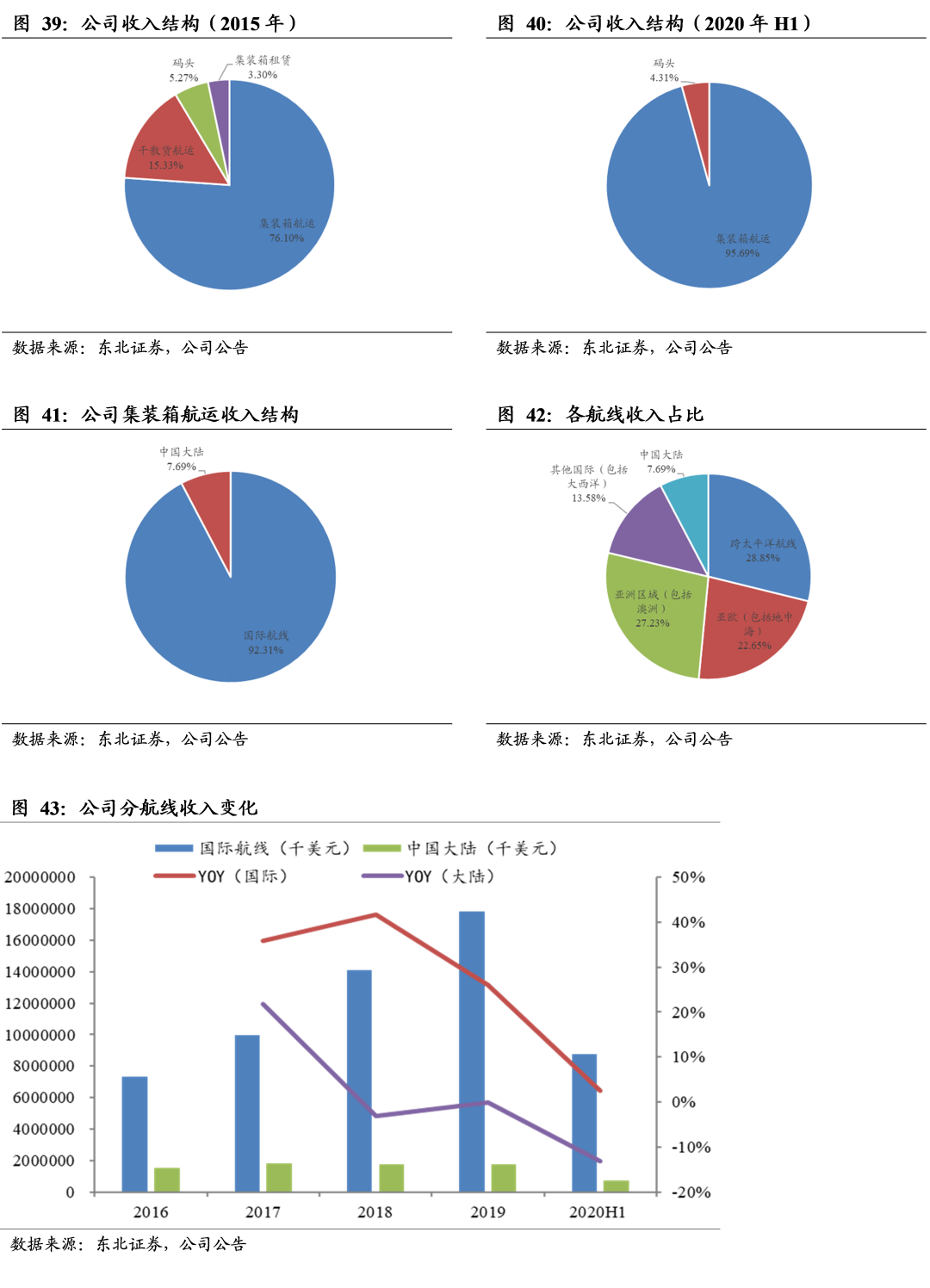

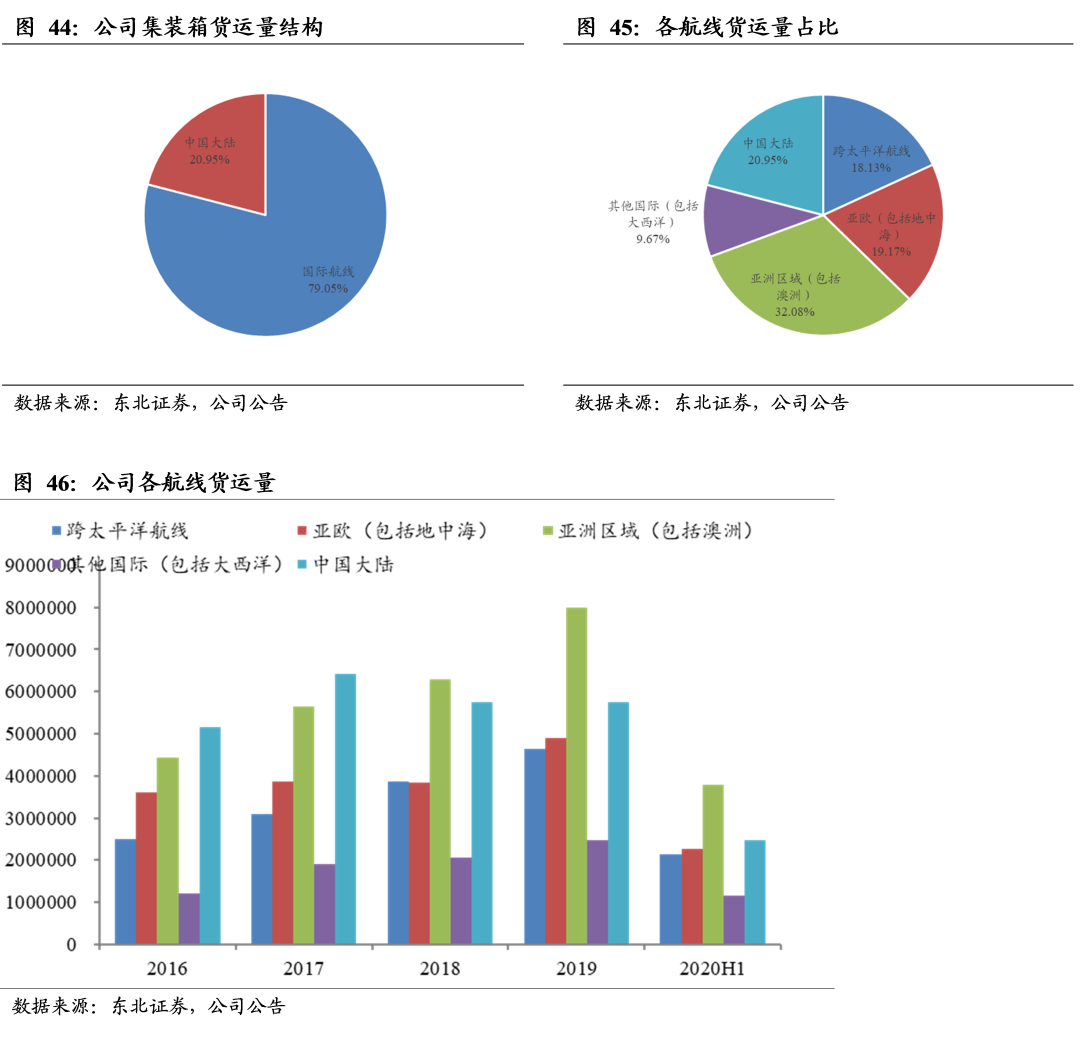

集装箱航运业务贡献96%的收入,其中跨太平洋航线和亚欧航线贡献超过50%。从收入结构来看,随着业务整合完成,集装箱航运业务占比由2015年的77.8%提升至目前的95%;码头业务收入占比基本保持稳定。2020年上半年,公司集装箱航运业务实现收入715.88亿元,同比增长3.89%;码头业务实现收入32.25亿元,同比下降27.74%。拆分航运业务来看,国际航线的货运量占整体货运量的79.05%,且处于提升的过程,其中,跨太平洋航线占比18.13%,亚欧航线(包括地中海)航线占比19.13%,亚洲区域(包括澳洲)航线占比32.08%,其他国际航线(包括大西洋)占比9.67%;中国大陆航线占比20.95%。收入方面,国际航线收入贡献集装箱航运业务收入的92.31%,其中,跨太平洋航线占比28.85%,亚欧航线(包括地中海)航线占比22.65%,亚洲区域(包括澳洲)航线占比27.23%,其他国际航线(包括大西洋)占比13.58%;中国大陆航线占比7.69%。跨太平航线和亚欧航线以37.3%的货运量贡献了51.5%的收入。

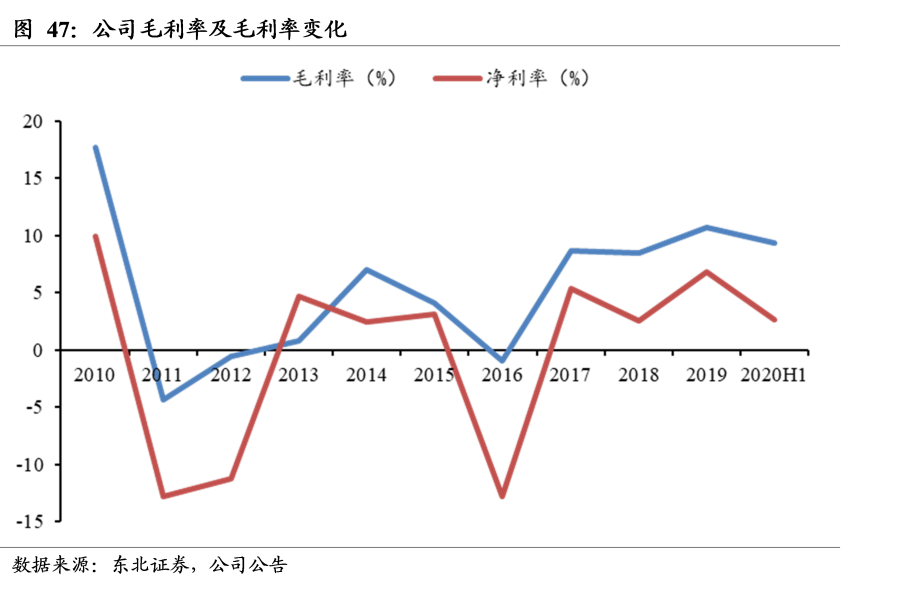

部分成本相对刚性,运价和燃油成本成为影响利润表现的重要因素。班轮公司收入主要受货运量和运费的影响,而由于船舶折旧、维修等成本相对刚性,因此成本端来看,燃油成本以及公司的成本管控成为影响利润表现的重要因素。从过去几年公司的利润表现来看,公司毛利率有所抬升。

4.与OOCL协同效应逐步显现,经营效率持续提升

4.1.收购东方海外,协同效应在逐步显现

收购东方海外后,公司实行“双品牌”运营,充分发挥规模优势与协同效应,在航线网络规划、集装箱管理、供应商采购、信息化系统建设方面取得了较好的效果。

航线网络及运力布局规划方面:(1)欧洲区域内航线由中远海运集运统筹管理和操作;大西洋航线由东方海外货柜统筹管理和操作;此外,东方海外进入非洲和南美市场,中远海运集运的支线及船代服务也实现对东方海外的开放使用。(2)通过强化运力统筹安排,实现每条航线的运力最优,通过部分船舶互租,使船队资源得到充分利用。

Ø 集装箱管理方面:通过信息系统共享双方集装箱盘存信息,统筹安排调运,提升集装箱使用效率。

信息系统建设方面:OOCL的系统是行业内最优质的的系统之一,2019年8月起中远海运集运分批次、分航线逐步切入OOCL的IRIS4系统。依托东方海外领先的信息系统,中远海运集运的订舱平台功能、中转操作、班期管理等得到较大改善,服务可靠性得到提升。在优化舱位管理和订舱操作方面,全球2小时订舱确认率由2018年的95%提升到98%;全球范围内的制单及时率超过99%;在国内全部口岸及海外23家重点公司,98%的到货通知实现至少在货物到港前1天发送给客户。

4.2.经营效率在提升,未来仍有改善空间

从显性的可视化结果来看,收益管理能力提升、低成本化以及服务品质提升等方面得到一定验证。

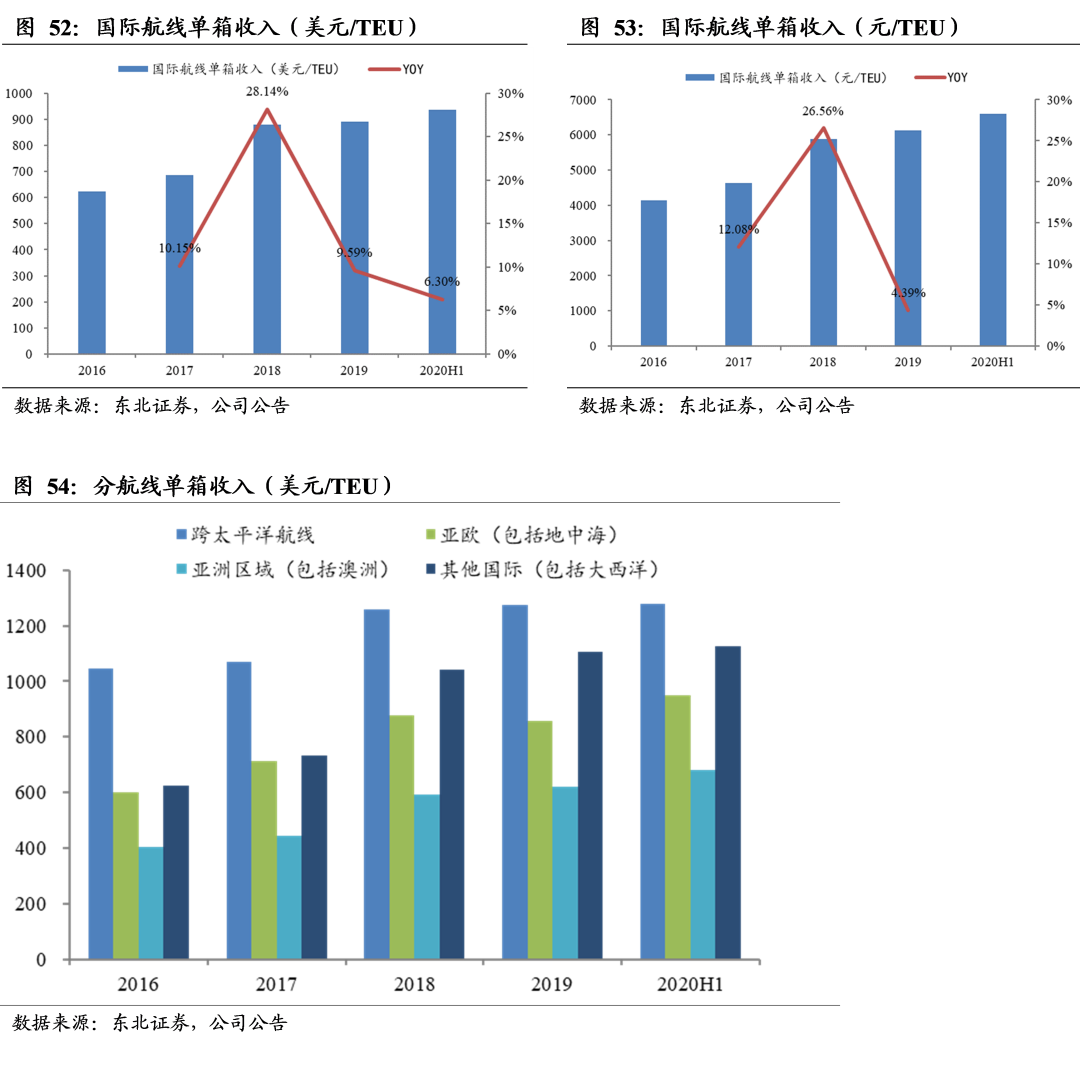

国际航线单箱收入提升,OOCL单箱收入整体高于中远海运集运。2020年上半年,公司国际航线单箱收入为937.36美元,同比提升55.2%,其中中远海运集运单箱收入为943.8美元。2019年公司国际航线单箱收入为889.71美元,同比提升9.59%,其中中远海运集运单箱收入为888.24美元,东方海外国际单箱收入为901.08美元。东方海外的单箱收入高于中远海运集运。分航线来看,跨太平洋航线的单箱收入最高,为1277.16美元/TEU;亚欧航线(包括地中海)单箱收入为948.37美元/TEU;亚洲区域内(含澳洲)单箱收入为681.46美元/TEU;其他国际航线(含大西洋)单箱收入为1127.25美元/TEU。

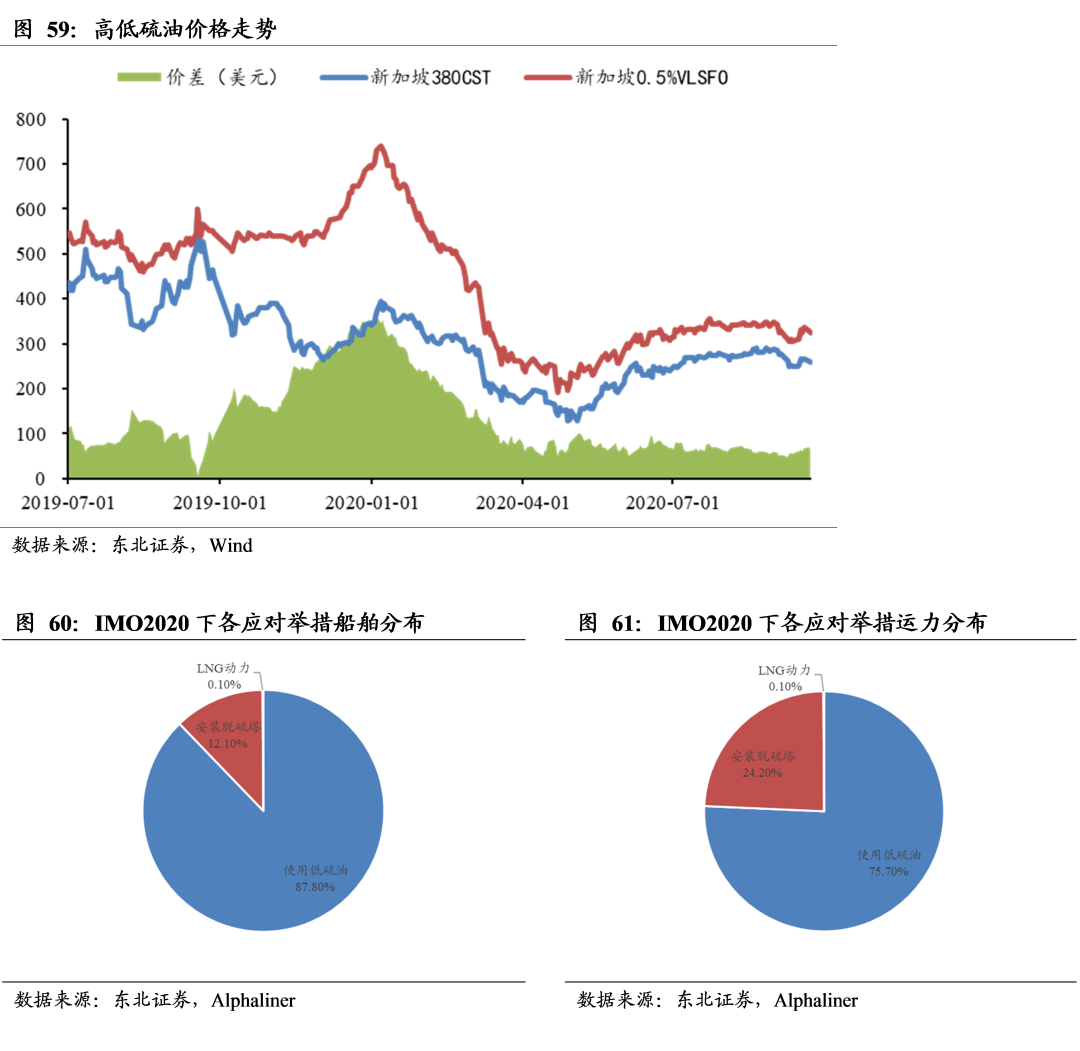

单箱成本有波动,但是燃油效率有所提升。单箱成本方面,由于燃油价格波动较大,单箱成本亦出现波动,但扣油成本以及单位燃油效率等指标不断改。公司通过应用多项节能减排技术、优化船队结构和航路设计、提高船舶在港操作效率等手段,有效降低油耗。2019年公司在运力和货运量均增长的情况下,实际燃油消耗量512.28万吨,同比下降近1%。单位燃油消耗来看,2015年至今,燃油单耗持续降低,由2015年的5.1千克/千吨海里,下降到2019年的4.56千克/千吨海里。从单箱成本来看,出现了一定的波动,2020年上半年公司单箱成本为738美元/标准箱,同比增长6.9%。

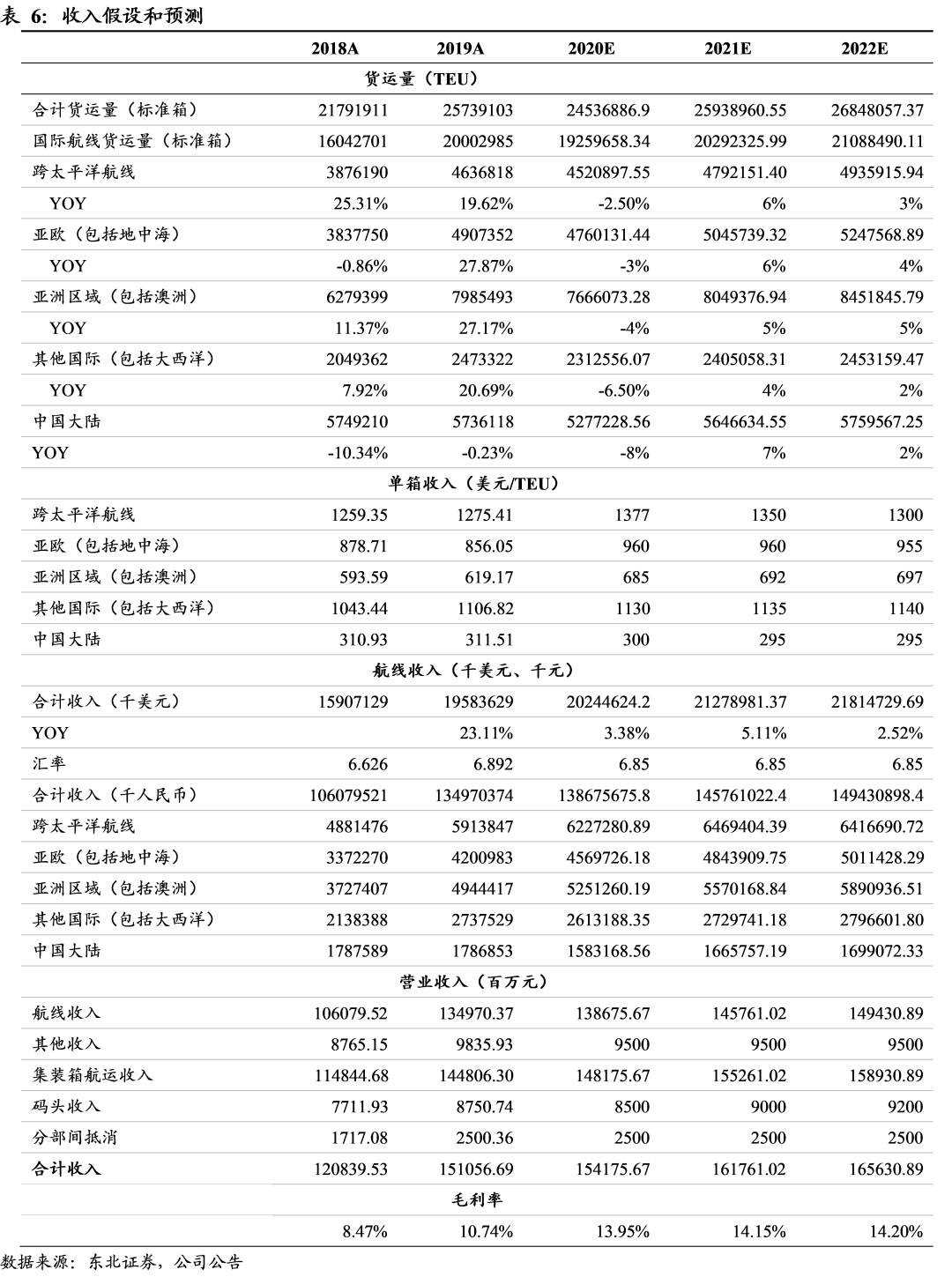

公司主要通过使用低硫油应对IMO2020限硫令。全球主要班轮公司为应对IMO2020限硫新规定,主要采取直接使用低硫油、安装脱硫塔以及使用LNG动力等三种举措。截止2020年8月,全球约有87.8%的集装箱船合计约75.7%的运力使用低硫油;24.2%的运力已经安装脱硫塔;0.1%的运力使用LNG动力。公司通过研究比对,亦采用以低硫油为主、脱硫塔为辅的应对措施。截止2019年末,公司双品牌船队共计7艘船舶完成完成加装脱硫塔改造并投入运营。

5.盈利预测与估值分析

5.1.主要假设与盈利预测

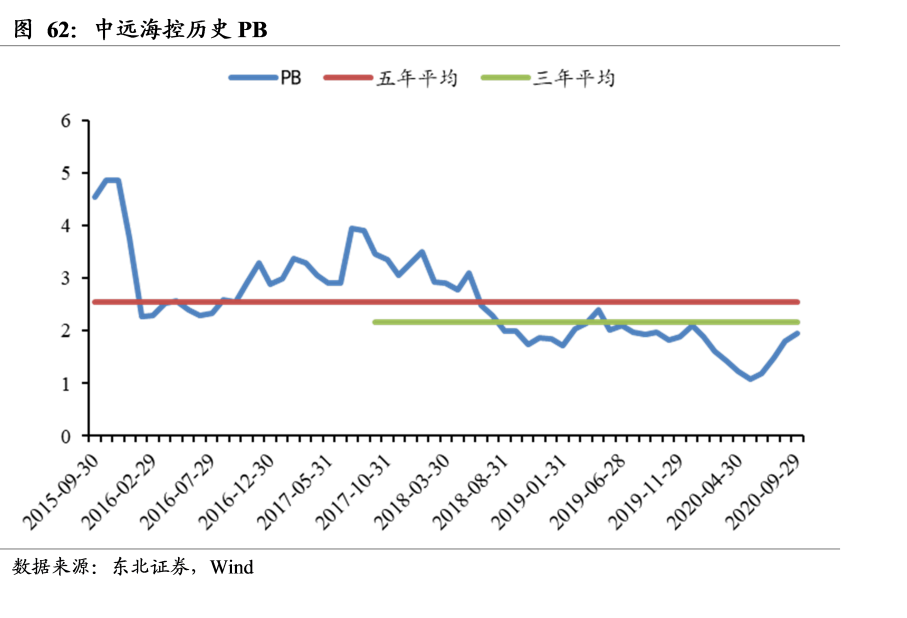

我们预计公司2020年-2022年将实现营业收入1541.76亿元、1617.61亿元和1656.31亿元,毛利率分别为13.95%、14.15%和14.20%。实现规模净利润44.76亿元、54.15亿元和55.24亿元。

5.2. 估值分析

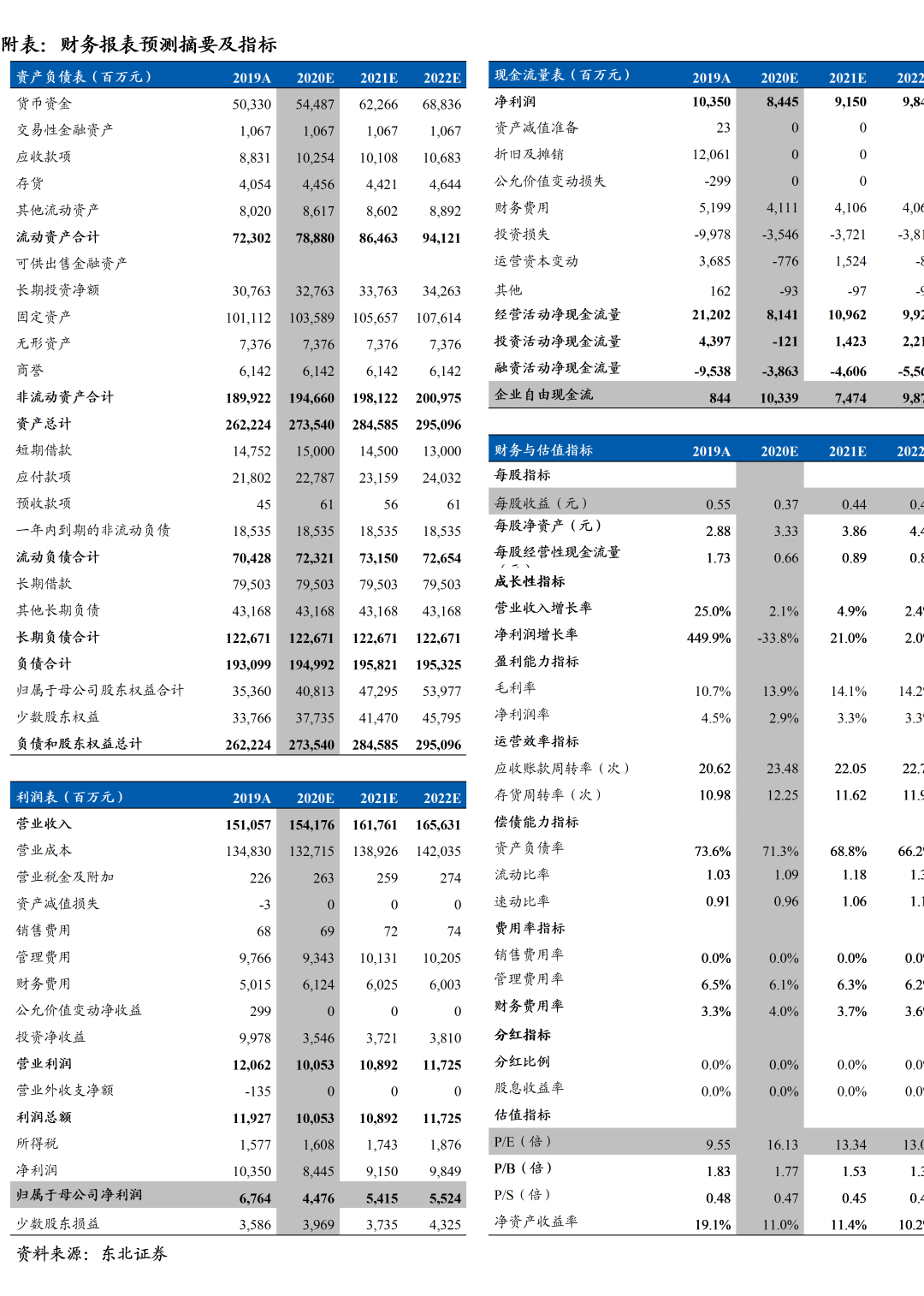

我们拉取2016年公司重组以来的PB进行分析,当前估值水平低于过去三年平均和五年平均PB,考虑到集运行业盈利能力增强的趋势,我们基于2020年2.1倍PB,给予7元目标价。

6.风险提示

行业运力突发式大幅增长:集运行业格局虽在改善,但供需关系仍是行业景气的核心基础因素,当前时点看运力增速放缓,但一旦新造船订单等大幅增长,运力端的逻辑将遭到破坏。

全球经济大衰退:当前全球经济虽有阴影,但主要国家处于复苏进程中,如果卫生事件在全球范围内集中二次爆发,尤其是中国,全球供应链无疑将再次遭受重创,集装箱运输需求将再次大幅萎缩。

油价大幅上涨:燃油成本是公司成本的重要组成部分,燃油价格的大幅上涨将助推成本上升,进而侵蚀利润。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP