港股打新 | 捷心隆(02115):此股虽妖,但向上做的可能性不大

本文来自微信公众号“郭二侠鑫金融”,作者:郭二侠。

传说中的嘉和生物没来,推迟到明天招股,不经意的小票悄然而至。

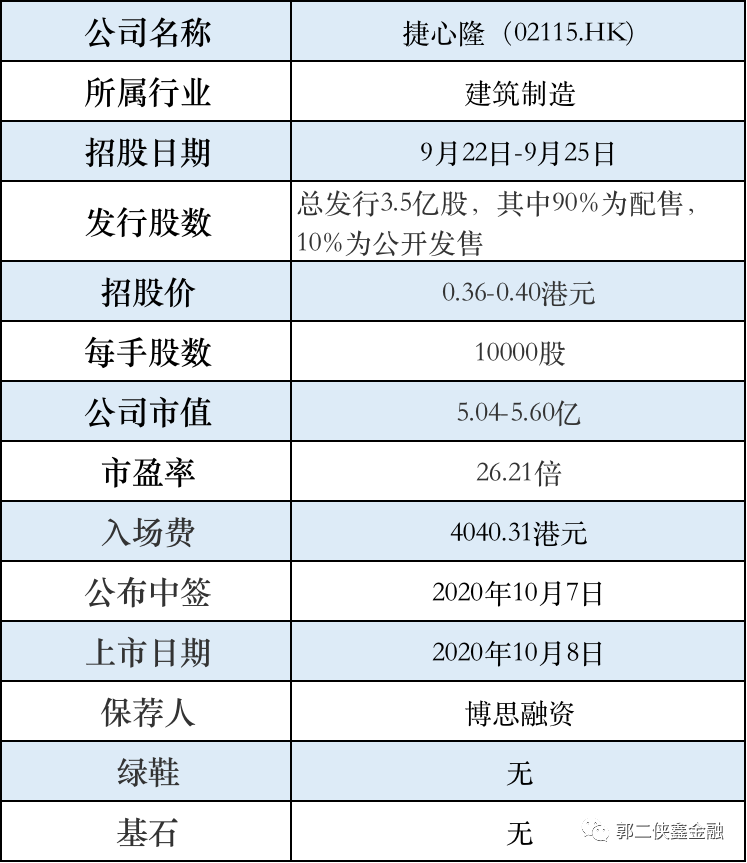

一、招股信息

二、公司基本面

捷心隆控股(02115),是中国及马来西亚的无尘室墙壁及天花板系统以及无尘室设备供应商。提供综合无尘室产品及服务,包括开发、生产及安装无尘室墙壁及天花板系统以及无尘室设备(如可为无尘室过滤及调节气流的风机过滤网装置、风淋室、传递箱及高效送风口)。

根据行业报告,捷心隆控股在中国无尘室墙壁及天花板系统市场排名第八,市场份额为1.1%,而在马来西亚无尘室产品市场则排名第二,2019年的市场份额为8.3%。

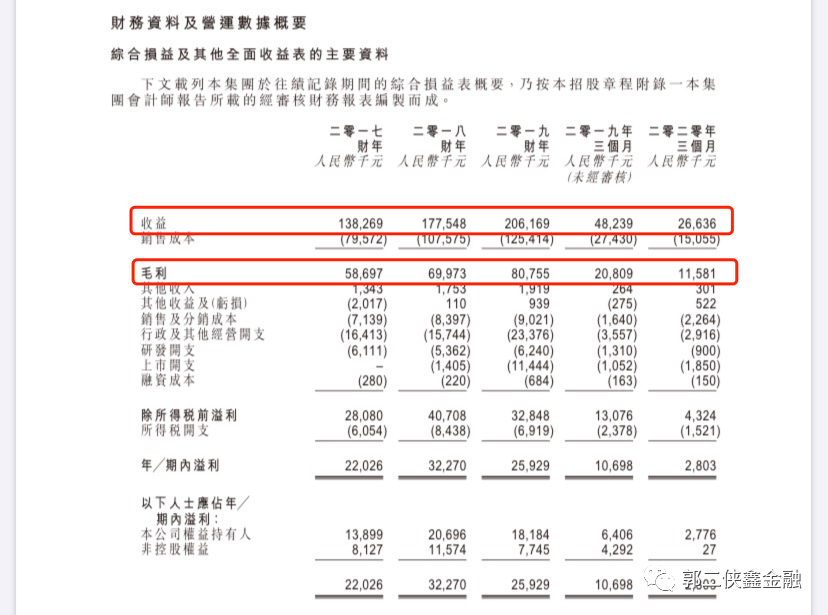

财务数据显示,公司于2017财年、2018财年、2019财年及2020年3个月的收益分别为约人民币1.38亿元、人民币1.79亿元、人民币2.06亿元及人民币2663.6万元。同期毛利分别约为人民币5869.7万元、人民币6997.3万元、人民币8075.5万元及人民币1158.1万元,毛利率分别约为42.5%、39.4%、39.2%及43.5%。

公司于2018、2019年净利润增速分别为46.51%、-19.65%。其中,2019年净利润出现较大幅度下滑,主要与行政及其他经营开支增幅较大有关。

相比之下,公司于2020年止三月收入同比下降44.78%,净利润同比下降73.80%,则主要由于受到公共卫生事件影响项目现场工作无法进行,导致整体收入大幅下降;以及销售及分销成本于当期大幅增长38.05%有关。就近三年来看,公司财务受到多方面原因影响,整体表现较为波动。

其中,中国和马来西亚市场为公司最主要的两个市场。2019年度,公司来自这两个市场的收入占比分别达到53.8%、25%,共占据了公司近80%的收入来源。

与此同时,公司的两间工厂也分别布局在中国、马来西亚市场。中国工厂建筑面积为2371平方米,约为马来西亚工厂建筑面积4515平方米的一半。其中,中国工厂主要用于制造无尘室墙壁及天花板系统;马来西亚工厂则同时制造无尘室墙壁及天花板系统和无尘室设备。

在过往业绩期间,公司向逾400名客户提供产品及服务,与五大客户平均拥有逾12年业务关系。2017-2019财年,公司的五大客户分别占总收益的约61.8%、71.3%及65.3%,最大客户分别占总收益约22.5%、50.5%及36.8%。客户集中度较高,可能会带来合约订单不确定性风险。

行业方面看起来好像是建筑类,其实应该归类为制造业,主要制造无尘室墙壁及天花板系统,安装应该是顺带的服务,就像卖空调带安装一样。传统制造业一般给的估值都不高,公司以上限价0.4元计算,市值约5.6亿元,以19年经调整纯利约2,962万人民币计算,市盈率约17.1倍,仍然有点偏高。

保荐人博思融资历史保荐项目较少,而且还都是一年前的,整体表现还不错。

三、综合分析

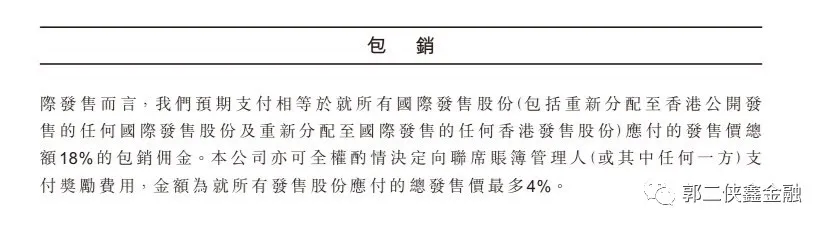

捷心隆几乎踩着主板5亿市值的门槛发行,公司股东众多,非流动性资产和负债都比较大,不是一个理想的啤壳。安排了10家承销商,有点方便向外面散货的意思,但是又设置了高达12天的计息期,不想让乙组参合进来,种种迹象表明这是一只妖股。

四、预估中签率

在前面濠江机电和科利实业两只妖股暴涨的刺激下,不少投资人有偷鸡的想法,按照2万人认购,启动30%回拨计算,甲乙组各获配5250手,预计一手中签率15%。

五、本人操作计划

郭二侠计划用辉立白嫖1手,此股虽妖,但向上做的可能性不大。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP