从“连锁化率提升+头部集中” 看华住集团-S(01179)回港二次上市后价值投资“新锚点”

上市11年,股价上涨超15倍。华住集团(HTHT.US)因其完整的酒店品牌矩阵、中高端品牌占比提高以及加盟率快速提升等优势,公司内在价值与升值潜力在美股市场不断被挖掘。

如今,华住回港二次上市,自然受到业界和港股市场的双重期待。

近日华住集团-S(01179)通过了港交所聆讯,且当前招股阶段已结束。智通财经APP了解到,目前华住集团全球发行配售已实现超额认购,公司二次上市最终定价为297港元,将于9月22日正式登陆港股市场。

实际上,华住选择此时回港上市“恰逢其时”。随着国内公共卫生事件边际影响递减,内需将在今年二季度后半段呈现反弹趋势已成为当前市场的普遍共识。

而作为国内连锁酒店行业的龙头企业,华住现已率先从行业环境的阴影中走出来,并有望继续扩大市场份额,巩固其行业龙头地位,稳定公司的中长期投资价值。

从业绩确定华住投资价值“锚定点”

华住虽为一家回港二次上市的龙头企业,投资者仍需要对其进行中长期投资价值的研判,而公司发布的Q2财报正好为投资者提供了一个较好的价值判断“锚定点”。

智通财经APP了解到,9月14日,华住公布了其未经审计的2020年第二季度财报。此次华住的第二季度财报,总结起来就是:财务上,亏损大幅收窄,盈利能力显著向好;运营上,各项经营指标稳定爬升,向好趋势明显。

从公司整体财务业绩来看,华住第二季度净收入达到19.53亿元,同比下降31.7%。

值得注意的是,在之前的业绩预告中,华住集团曾预计,2020年第二季度净收入将同比下降32%至34%,如果不计入德意志酒店的收入,则将下降35%至37%。

可见,即便受公共卫生事件较大影响,华住亏损的实际情况仍略好于之前预期。

在盈利方面,二季度财报显示,得益于华住旗下酒店在第二季度的强势恢复和RevPAR的上升趋势,在非美国通用会计准则下,公司整体经调整EBITDA约为负9700万元,相比Q1时经调整EBITDA约负7亿元,有了显著的增长与向好。

实际上,美股市场对华住在第二季度业绩向好已有准确预判。智通财经APP观察到,在今年3月底至9月初的时间区间内,华住股价从最低的每股25.01美元增至最高每股46.20美元,区间涨幅达到84.73%,创下公司2019年以来的股价新高。

基于公司在上半年业绩的稳步恢复态势,在Q2财报中,华住表示将维持全年开业1600-1800门店的速度预期不变,显示了公司对下半年经营和业绩回升的信心。

通过公司第二季度的财务业绩,投资者可以从数据直观地看到,在今年上半年公共卫生事件爆发的这一特殊时期,华住的整体业绩增长虽然受到了较为严重的影响,但外部环境的好转,也让公司业绩在二季度后半段呈现出“深V反弹”的强劲态势。

因此,投资者可以将第二季度财报作为研判华住中长期投资价值的“锚定点”,从公司当前的运营情况出发,深入挖掘其未来市场空间及升值潜力,并以此作为长线投资华住的重要依据。

品牌矩阵建设凸显规模优势

华住集团创立于2005年,经过15年的发展,公司现已拥有完整的品牌矩阵,在不同档次均有竞争力,逐步成为国内连锁酒店业龙头公司。

过去十数年间,处在高速扩张时期的华住,其增长逻辑十分清晰:以经济型酒店作基本盘,靠中高端酒店和加盟模式打开价值天花板。

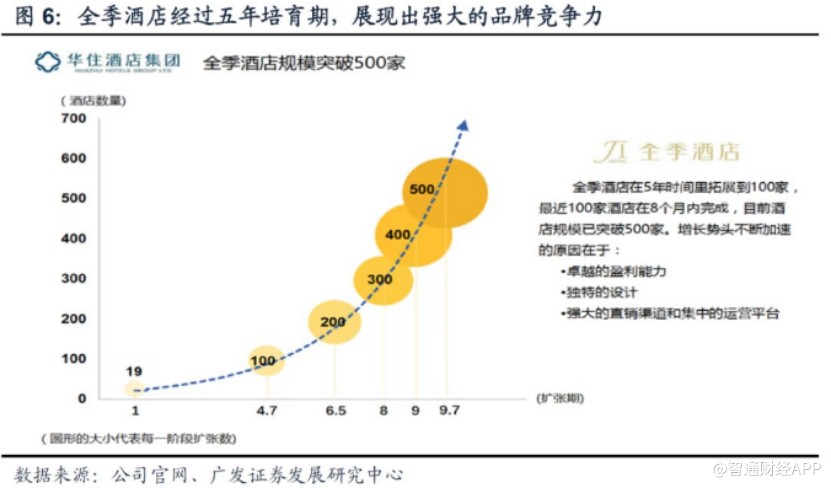

智通财经APP了解到,华住以经济型酒店起家,从2012年开始,公司在经济型酒店的基本盘之上,率先发展中高端酒店,推出拳头产品“全季酒店”并大获成功。在这一阶段,战略与结构的转换提高了华住整体的价值率。

2014年,华住加速向轻资产化转型,经营重心从直营转向加盟。在加盟模式下,加盟费收入基于门店营收,且无边际成本增加,有利于品牌的快速扩张。

截止2019年底,华住集团实现以汉庭为主打品牌的经济型酒店全国拥有2381家,中高端主打品牌全季共831家,总酒店数量5150家,房量规模53.7万间,酒店规模位列国内第二。

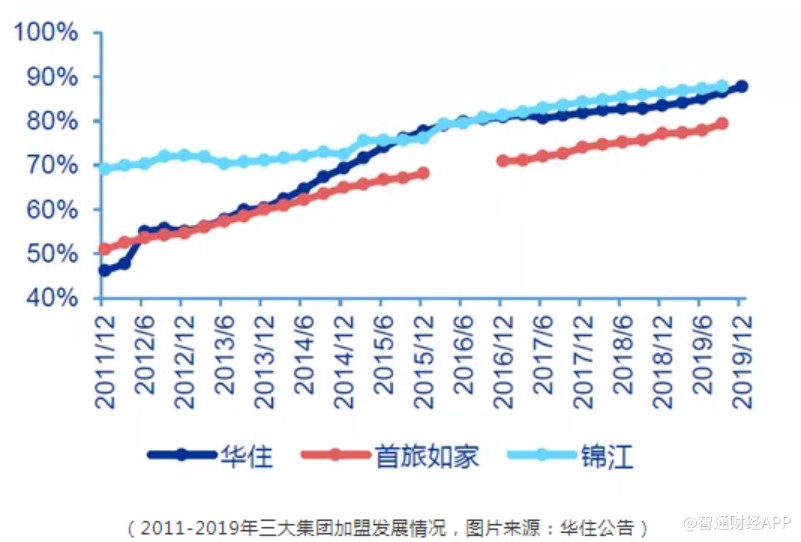

据智通财经APP了解,目前,华住95%以上的新增门店均为加盟,现阶段加盟化率达到87%。而加盟化率提升,也成为近年来公司整体经营保持稳定及ROE水平逐步提升的重要因素。

在“直营+加盟”双轨模式驱动下,截至今年6月30日,在全国400多座城市中,华住已拥有6187家在营酒店,合计共有599235间酒店客房。仅在今年第二季度,华住便净增酒店234家。

规模优势让公共卫生事件带来的负面影响得以有效对冲,庞大的在营酒店规模也成为华住率先从行业环境的阴影中走出来的关键。

招股书数据透露,华住第二季度的平均可出租房客房收入、日均房价、入住率分别为127元、185元及69%。而最新数据显示,在8月中旬,华住旗下酒店开业率已高达98%, 8月12号当天平均出租率(OCC)单日超90%,RevPAR卫生事件后首次突破200元。

除华住外,DH酒店的经营数据也在稳步提升。数据显示,今年8月份,DH旗下酒店RevPAR,、日均房价及入住率已分别为39欧元、95欧元及41%。

在规模化优势下,这些数据将持续推动公司在第三季度及今年下半年业绩的反弹增长。

行业整合加速 升值潜力提升

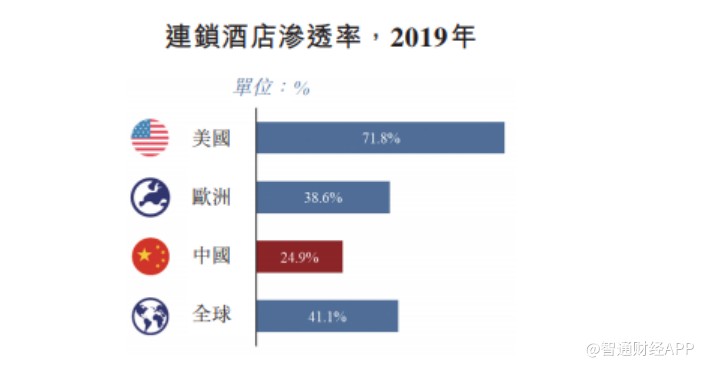

目前国内连锁酒店行业格局初步形成,但相较于美国同行业,其连锁化率仍较为低下。因此,考虑到行业结构升级需求,此次公共卫生事件的爆发,在一定程度上也加速了国内连锁酒店行业的整合速度,有助于头部品牌加速形成,这对华住后续的发展无疑是一大利好。

数据显示,截至2019年底,中国连锁酒店渗透率仅为24.9%,远低于约41.1%的全球平均水平。预计到2024年,中国酒店业的连锁酒店渗透率将增长至35.2%。

以美国市场为例,据2020最新数据显示,美国非农就业人口为1.55亿,中国为5.73亿。但美国可提供酒店房间数为588万,中国为1650万。这意味着,美国人均享有房间数约为0.04间,而中国仅约为0.028间。

而在市场整合方面,美国同样处在高度成熟阶段。根据STR Global统计数据,美国的主要酒店品牌(万豪、希尔顿、洲际、温德姆、精选及凯悦)合计市占率达52.34%,酒店连锁化率已经超过70%。相比之下,中国酒店连锁化率仅有23.26%,行业整合需求巨大。

此次公共卫生事件或将成为国内连锁酒店行业整合加速的重要原因。COVID-19的出现,让客户加强了在选择酒店品牌时对安全及卫生的意识及需求。

这一背景下,领先的连锁酒店有较佳的品牌形象,对日常卫生流程更为严谨,且对客户需求的回应较快,于取得客户信任上拥有较佳优势。相较之下,低标准的独立酒店并不容易受到市场青睐。数据显示,相较于2019年,今年国内独立酒店的数量预计将下跌12.9%,而连锁酒店的数量预计将上升5.2%。

考虑到国内持续的连锁酒店行业结构升级需求,在公共卫生事件后,“连锁化率提升+头部集中”或将逐渐成为未来行业发展的主趋势,而这一趋势将更有利于酒店龙头发展。

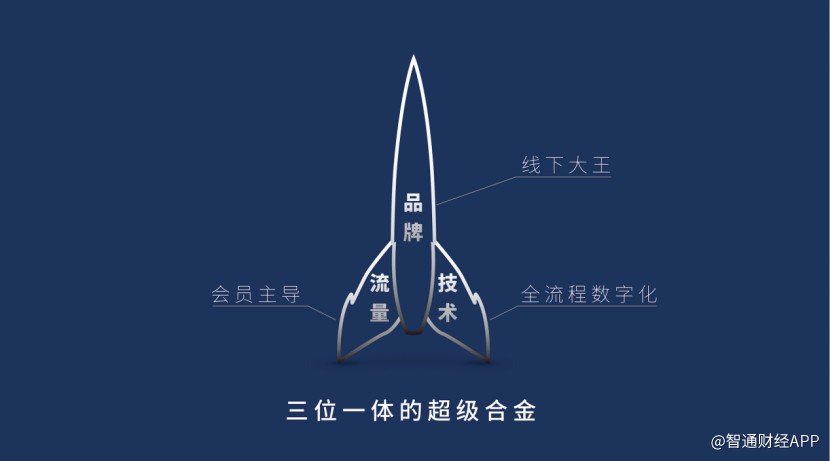

智通财经APP了解到,对于酒店业的发展,华住集团创始人季琦认为,酒店业发展存在三个阶段,即慢发展的重资产阶段、以特许和管理为主的轻资产阶段,以及结合品牌、流量和技术的合成发展阶段。

季琦将其形容为“钢筋混凝土”阶段、“钢结构”阶段以及“复合材料”阶段。在季琦看来,未来的酒店集团不仅仅为商务旅行者服务,而是可以为千家万户、为亿万消费者服务。

为此,华住通过线下大王、会员主导及全流程数字化等三大战略,以公司千城万店为基体,辅以中央渠道和会员为主的核心销售模式,靠全流程数字化驱动,将酒店业重新定义为消费类企业,从而让华住的潜在用户覆盖至全国14亿用户。

而在后卫生事件时代,人们出行住宿倾向于选择大连锁品牌,恰好为华住提供了加快行业整合和加速扩张的市场契机。华住也将凭借其品牌覆盖广、加盟率高等优势,在巩固自身行业头部地位的同时,进一步推进酒店行业供给侧改革,从而提升自身未来的升值潜力,充分享受作为连锁酒店行业龙头的估值溢价。

扫码下载智通APP

扫码下载智通APP