新股前瞻|高瓴、红杉争相来投 被捧上天的明源云(00909)能否飘起来?

9月15日,地产SaaS“霸主”明源云(00909)正式开启为期3天的认购期,中金公司和花旗担任联席保荐人。

此次公开发行3.74亿股,发行价为15至16.50港元,每手股数为1000股,入场费为16666.3港元。计划筹资至多61.7亿港元,香港发售占10%,国际发售占90%,另有15%超额配股权。其中,基石投资者阵容可谓“逆天”——高瓴、红杉、黑石、新加坡政府、中国结构改革基金、富达国际均是其基石投资者,共计投资2.76亿美元。

虽然明源云目前的“靠山”惹人艳羡,但在前期闯关资本市场的路上,明源云还是历经不少艰辛的。

要知道,这已经是明源云第四次冲刺IPO了。2012年4月,其曾申请登陆创业板,但因持续盈利能力欠佳被否了;2015年6月成功挂牌新三板,但又于2019年9月摘牌;2017年9月,明源云完成拟在中小板上市的辅导备案,但在2019年9月又终止中小板上市辅导,最终才转去港交所申请上市。

时至今日,明源云凭借卡位优秀赛道,及稳定的业绩增长大获投资者青睐。但青睐之外,该公司身上也存有主营产品持续亏损、整体盈利能力不佳的弊病。

那么,于投资者而言,明源云“这一块肉”究竟香不香呢?

卡位优秀赛道的头部SaaS玩家

房地产行业进入“存量时代”,是众人心照不宣的共识。如何在日益激烈的市场竞争中,实现可持续的盈利状态,则是所有房企们需要探索的“课题”。这一背景下,企业数据“上云”成为众多房企的趋势性选择,而房地产SaaS服务自然也成为了当下市场的热门。

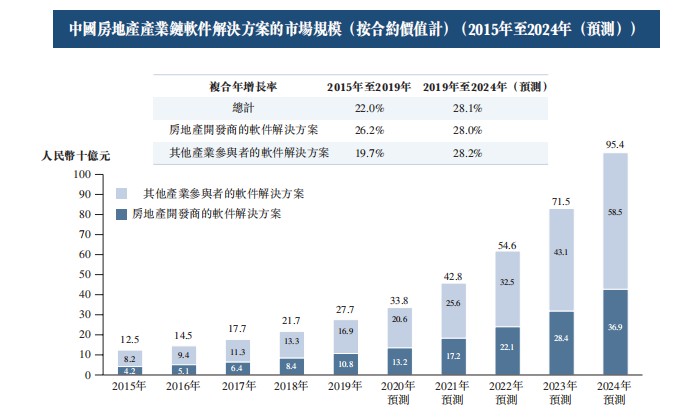

据智通财经APP了解,房产Saas解决方案市场从2015年的125亿元增至2019年的277亿元,预期2024年达到954亿元,逼近千亿发展规模,预计2019年至2024年的复合年增长率为28.1%。同时,该业务在国内的整体渗透率也不高,2019年仅为0.1%,而同期美国的这一数据为1.55%,即便是按照28.1%的年复合增长率来计算,渗透率也只有0.3%。

(数据来源:明源云招股书)

市场广阔叠加渗透率低这一因素刺激,促使着国内房产Saas行业正逐渐成为亟待挖掘的“蓝海市场”。

高景气赛道下,2003年成立的明源云通过攫取行业的红利,也迅速成为了房产Saas行业的头部玩家。据悉,该公司主要是为中国房地产开发商以及房地产产业链其他产业参与者提供企业级ERP解决方案及SaaS产品。

(图:明源云两大产品架构图)

截至2019年,其已直接及间接服务约4000名终端集团客户,包括近3000家房地产开发商。其中,明源云在2019年直接及间接服务99名百强地产开发商终端集团客户,于同年合共占其总收入的42%,而超过70家百强地产开发商曾使用其的软件解决方案超过五年。截至2020年3月底,与69名区域渠道合作伙伴合作,覆盖中国27个省份。

另外,据弗若斯特沙利文,目前明源云是中国房地产开发商的第一大软件解决方案提供商,按2019年的合约价值计公司占有24.6%的市场份额。按合约价值计,该公司亦为ERP解决方案及SaaS产品这两个领域的最大提供商,分别拥有25.1%和23.3%的市场份额。

不可忽视的市场地位之下,也使得明源云的业绩蹭蹭蹭上行。

据招股书数据显示,2017-2019年,明源云实现营收5.79亿元、9.13亿元、12.64亿元,复合年增长率为47.7%;对应的净利润为0.73亿元、1.63亿元和 2.32亿元,复合增长率高达78.4%。j2020年一季度,明源云营收和净利润分别为2.54亿元、0.147亿元,同比增速30.3%、113.03%。整体来看,营收和净利增速均维持着不错的增长状态。

避不可避的“盈利不佳”缺陷

不得不说的是,明源云光鲜的业绩背后,实际上还是存有一些“瑕疵”的。

一是,政府补助、理财收入和增值税退税是该公司利润的“隐形”支撑。

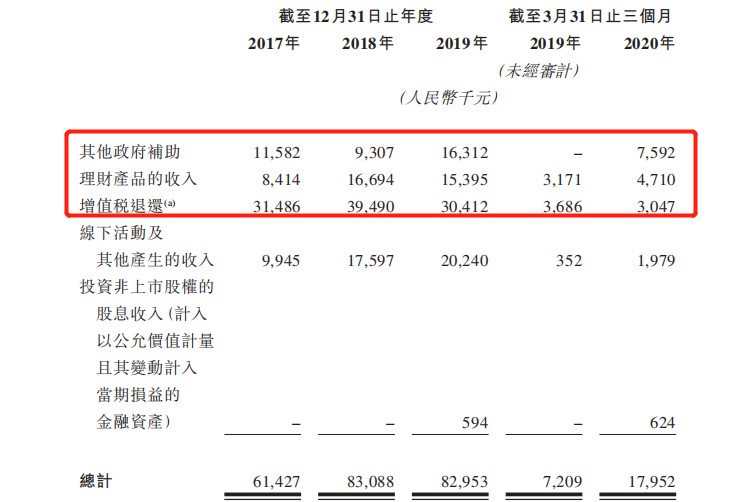

从前文来看,明源云的净利润增速是远高于收入增速的,这一现象出现主要是包括政府补助、理财收入和增值税退税的其他收入较高所导致的。2017年至2019年,该公司其他收入共计6142.7万元、8308.8万元、8295.3万元、1795.2万元,占当期净利润的比例为84.38%、50.96%、35.81%、121.77%,而2020年一季度其他收入竟然还超过了净利润。

(数据来源:明源云招股书)

拆分其他收入来看,政府补助、增值税退税、理财收入这三项收入在“其他收入”占比中不分伯仲,2020年一季度,明源云获得了759.2万政府补助,占“其他收入”比例为42.3%。

从公司经营角度来讲,依靠政府补助、增值税退税等其他收入增厚利润,短期内会让财报显得“好看”,但长期来看,这是一种缺少顶层设计的短视行为,是无法解决自身利润持续增长问题的。

二是,高企的三大费用极大程度压制了该公司的净利率水平。

2017-2019年,明源云的毛利率分别为79.45%、80.61%、78.72%。而比起较高的毛利率表现,该公司的净利率水平却不尽人意,同期净利率只有12.61%、17.85%、18.35%。从招股书来看,其净利率与毛利率水平相差甚远,主要是三大费用高企的“锅”。

据招股书披露,2017-2019年,销售费用、研发费用、一般行政费用三项加总,占明源云收入比重为74.96%、70.1%、66.13%。其中三项费用中,销售费用则占据了“大头”,同期,

销售费用分别为1.94亿元、3.42亿元、4.41亿元。

要知道,销售费用、研发费用、一般行政费这三项费用作为损溢表的减项,占比不小的“它们”可谓极大程度压制明源云的净利率水平。

最后,则是明源云主营业务SaaS业务持续亏损的问题。

虽然目前明源云的净利润增长势头良好,但这主要得益于ERP解决方案的带动,而SaaS产品仍在亏损之中。据招股书显示,2017-2019年,明源云SaaS产品的净亏损分别为5090.7万元、4533.4万元、4183.5万元,至2020年第一季度时,该业务亏损791.3万元。

对于SaaS的连年亏损,明源云曾表示,该等亏损是由于为带动SaaS产品的开发、技术支持、营销等作出的投资。对此,也有行业人士表示,SaaS公司一般从投入到真正实现盈利的时间需要5-10年。如此来看,虽然SaaS业务亏损幅度逐渐收窄,但何时盈利仍是一个未知数。

而以上三大因素叠加起来,也变相地道出了明源云盈利能力欠佳的问题,而这恐怕也是所有投资者担忧的点。

整体而言,明源云“盈利能力不佳”虽然是一个既定的事实,但综合行业空间及市场地位来看,其还是具有不错想象空间的。当然,其能否凭借自身实力在资本市场收获真正的高光时刻,我们还是静待时间检验。

扫码下载智通APP

扫码下载智通APP