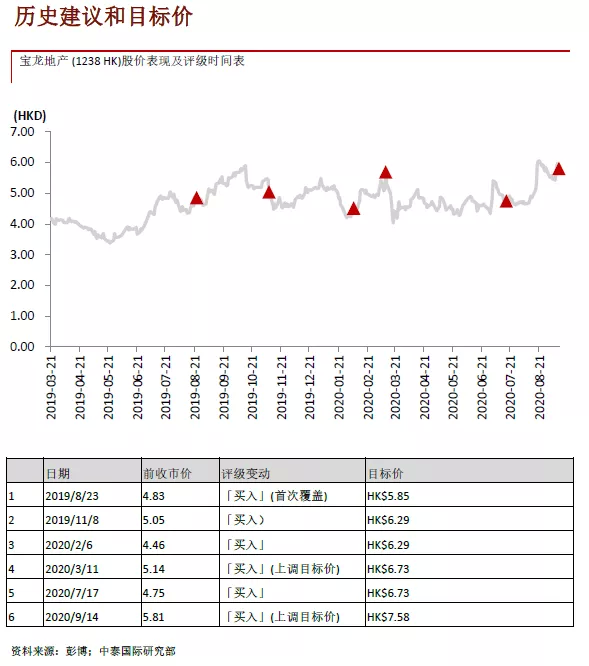

中泰国际:宝龙地产(01238)开发+商业双轮驱动模式渐入佳境,上调目标价至7.58港元

本文来自微信号“中泰金融国际”。

开发+商业双轮驱动模式渐入佳境

商管板块发展积极。根据中指研究院,宝龙地产(01238)的商业管理板块在2020年商业地产百强综合实力排名中位列全国第四。9月10日子公司宝龙商管(09909)公告向管理层增发及奖励股份:1)陈德力先生(宝龙地产联席总裁,宝龙商管执行总裁)以24.30港元每股的价格认购1125万宝龙商管发行的新股,总出资2.73亿港元;2)除1)外,宝龙商管另以增发新股形式奖励陈先生1125万股奖励股份。管理层入股体现其对商管发展的信心及承诺。我们认为有竞争力的商管能力将有助于宝龙地产通过商业+住宅合作拿地方式,维持较低的土地成本。

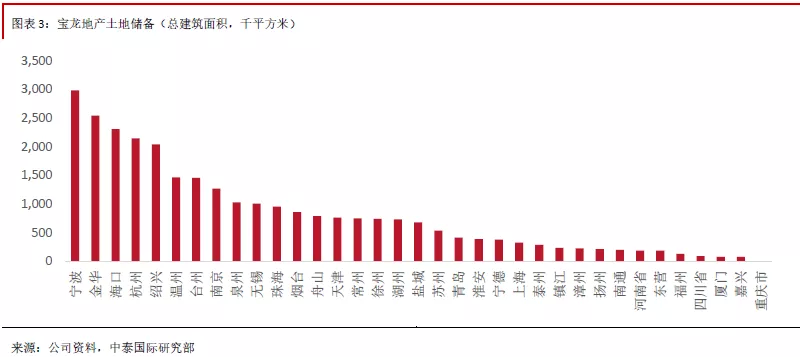

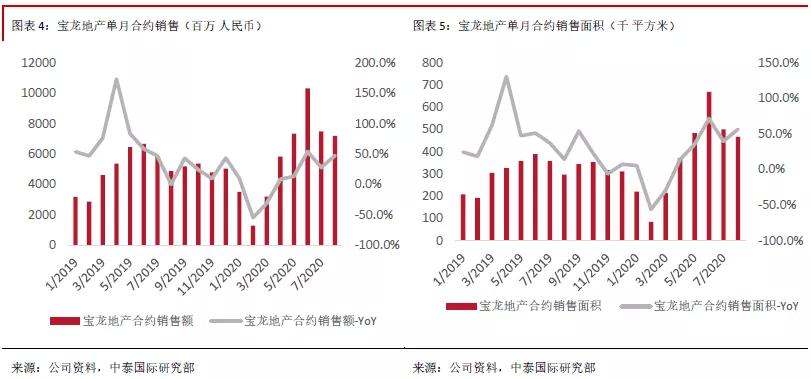

物业销售货值充沛。截止20年中,公司总确权土储2858.9万方,总可售货值约3858亿,平均土地成本3201元,地货比约20.8%;土储年期(总货值/20年销售目标)为5.1。整体土储充沛且成本合理。公司8月/前8月合约销售同比增47.6%/15.7%,已完成全年目标61.6%,今年销售达标可期。

2020年为公司成立三十周年,公司提出了未来五年实现“双百双千”的战略目标(自持购物中心超百座,每年核心利润超百亿,权益销售超千亿,市值超千亿),我们认为公司开发+运营双轮驱动模式渐入佳境,成长路径清晰,中期目标可见度高。

中期盈利能力维持强劲,信用展望升至正面

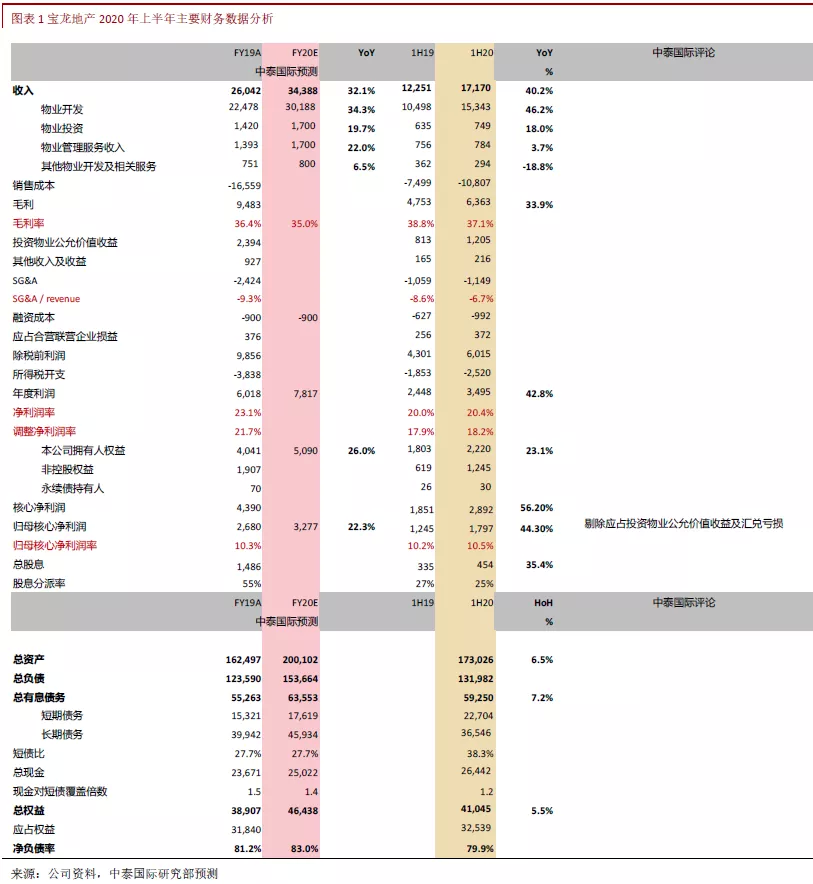

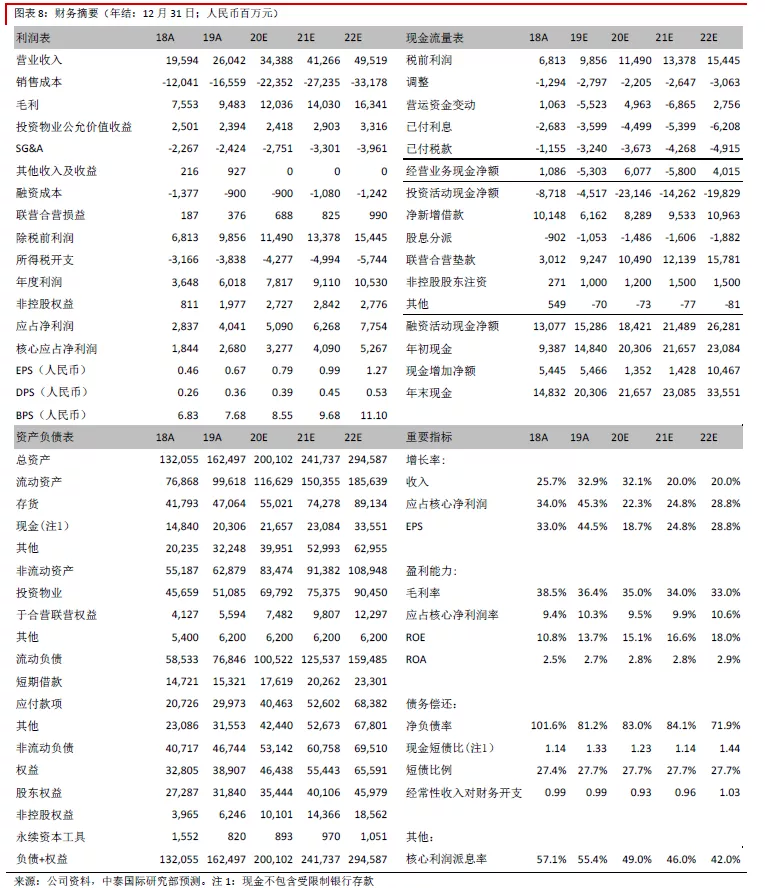

上半年归母核心净利润同比增44.3%至18.0亿元,归母核心净利润率由去年同期的10.2%上升至10.5%:1)收入同比增40.2%至171.7亿元;2)整体毛利率37.1%,相对19H1/19FY的38.8%/36.4%维持稳定;3)SG&A对收入比由去年同期的8.6%下降至今年的6.7%。公司宣派中期股息0.12港元/股,同比增33.3%,派息率约25%,与去年基本持平。

总债务592.5亿元,较去年年底上升略微7.2%,其中1年以内到期债务占比38.3%,净负债率79.9%,较去年年低的81.2%略有下降。穆迪/标普分别于8月31日/8月27日上调宝龙地产评级展望至正面,体现公司资产负债表稳健性不断提升。

上调盈利预测,上调目标价至7.58港元

我们认为公司公司土地储备充足,收入来源、拿地渠道多元化,住宅+商业双轮驱动模式渐入佳境,公司有望在持续录得由于行业平均的增速。考虑公司销售管理成本管控显著优于预期,我们上调20/21/22年盈利预测5.7%/10.2%/11.5%至32.8亿/40.9亿/52.67亿。我们滚动至7.5x 20/21年PE,将目标价上调至7.58港元。目标价对前收市价有30.5%的上升空间,我们重申“买入”评级。

风险提示:(一)销售不达预期;(二)人民币汇率波动加剧;(三)卫生事件发展超预期

(编辑:mz)

扫码下载智通APP

扫码下载智通APP