美股新股前瞻|营收、净利增速双降,原料药商祁连国际正失去“成长光环”?

众所周知,IPO投资者们最看重的就是一家公司的成长性——只要这家公司成长性好,投资者们都会对其趋之若鹜。

这不,定位于“新兴成长型公司”的祁连国际近期更新招股书之举又吸引了广大投资者的注意。据最新招股书显示,在此次IPO中,该公司将发行500万股,每股定价5-7美元,募集资金为2500-3500万美元。

据悉,该公司成立于2006年,是一家中国的制药和化学公司,主要专注于土霉素产品、甘草产品、中药衍生物(TCMD)产品的研发、制造和销售。除此之外,该公司还销售肝素产品、香肠肠衣和肥料。

智通财经APP从招股书来看,祁连国际此次募集来的资金约90%用于增加产能,而约2.8%当做营销费用,其它的则用来收购生产中药饮片的上下游公司。其中,增加产能方面包括土霉素原料药生产设施、肝素钠制备设备的固定投资,及建设有机废物处理设施,而营销费用则主要是用于甘帝欣的营销。

不过,值得玩味的是,虽然祁连国际披着“高成长”这件外衣,但实则其面临着营收、净利润增速断崖式下降的问题。而美国投资研究平台SeekingAlpha甚至刊文称,“这家公司现在虽然已经实现了盈利,但要命的是,他们的营收增长轨迹也戏剧性大幅下滑了。”

那么,整体营收疲软的祁连国际能否延续其“成长神话”呢?

营收净利增速统统“降降降”

从近两年的财务数据来看,投研平台SeekingAlpha的担忧不无道理。

招股书显示,截至2017年9月和2018年9月的两个财年当中,祁连国际总营收分别为2254万美元和5037万美元,归属于公司股东的净利润分别为154万美元和520万美元。其中,2018年财年的营收、净利较2017年同期分别增长123.5%、237.7%。

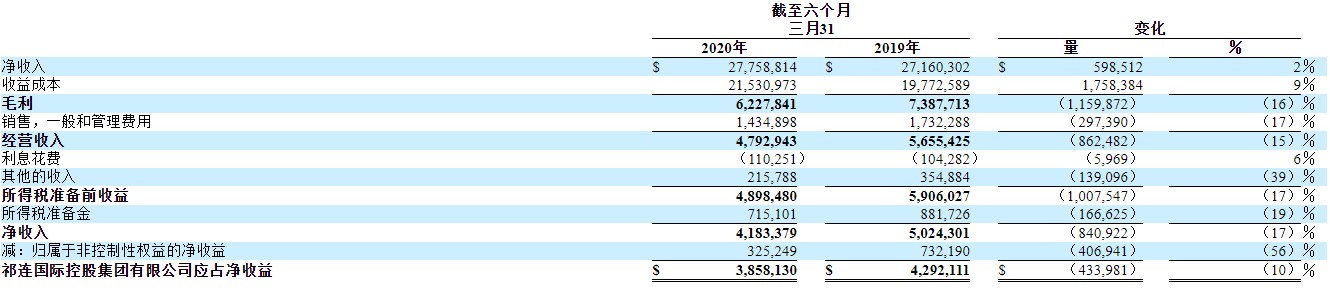

但到了2019财年,迅猛增长的势头却出现了变化。截至2019年9月财年,其实现营业收入为4610万美元,较2018年同期下滑8.5%;实现归母净利润为533万美元,较2018年同期微增2.5%。截至2020年3月31日,其仍没止住业绩下滑颓势。期内其实现营业收入为2775.88万美元,同比仅增2%,实现归母净利润为385.81万美元,同比减少10%。

(数据来源:祁连国际招股书)

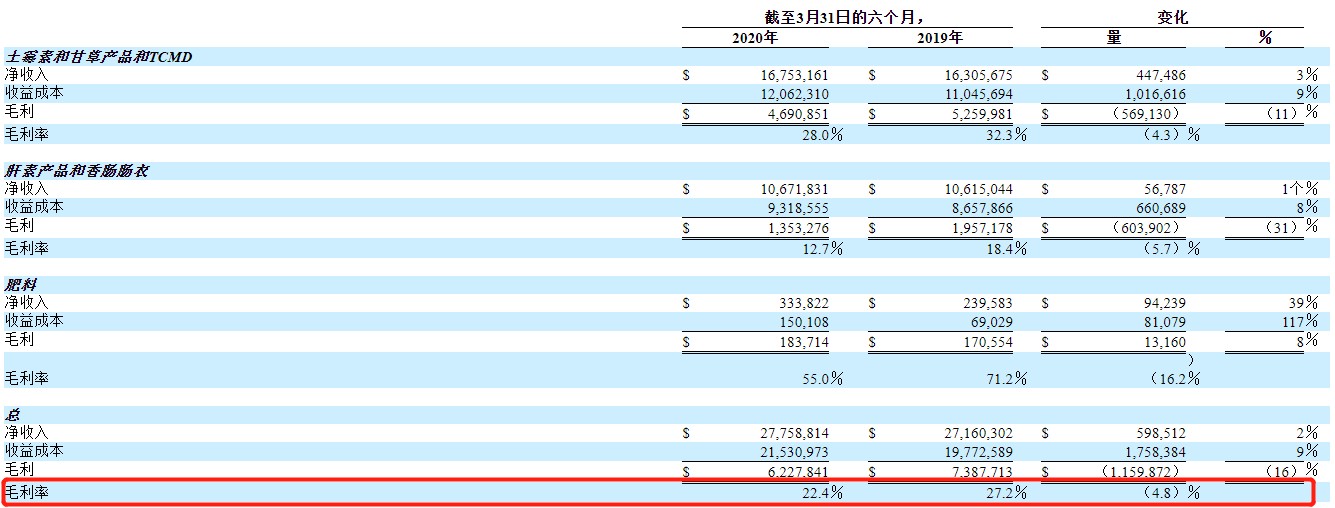

值得注意的是,祁连国际不仅营收、净利增速大幅下滑,就连毛利率也有所下滑了。

智通财经APP看到,截至2020年3月31日,其毛利率为22.4%,较2019年同期下降4.8个百分点。其中,该公司毛利率的下滑主要是土霉素和甘草产品和TCMD、肝素产品和香肠肠衣、肥料这三大产品线由于成本增加导致的毛利率下降而引起的。

具体而言,期内,其土霉素产品的单位成本增加10%,导致该产品的毛利率减少了4.3个百分点,为28%;肝素产品和香肠肠衣、肥料亦因为成本的增加,导致毛利率分别减少5.7pct、

16.2pct,为12.7%、55%。

(数据来源:祁连国际招股书)

数据不会说谎,基于祁连国际上述核心财务数据的表现,可知其所谓的成长性的确是面临一些增长瓶颈。

另外,让人担忧的则是该公司的研发投入,截至2020年3月31日和2019年3月31日的六个月,该公司所有内部研究费用支出分别约为21000美元和40000美元,分别占总收入比例为0.075%和0.14%,作为一家与原料药挂钩的企业,祁连国际的研发投入实在是有点低了。

不过,相比营收净利增速下滑、研发投入低令人担忧,祁连国际的资金流动性还是较为稳健的。截至2020年3月31日,公司拥有现金约1181万美元,流动资产总额为3148万美元,流动负债总额为1377美元。期内经营活动产生的净现金约为530万美元,同比增加344%,现金及现金等价物净额则同比增191%为722万。

基于上述数据可知,资金充裕性也稍微抵消了一点祁连国际成长性存疑的负面效应。

核心产品线的机遇与挑战

一般来说,行业的天花板是是一家公司业绩能够维持增长首要考虑的一个重要因素,一个行业的天花板越高,则这个公司的发展空间越大。因此,在考虑祁连国际能否维持高成长性这一问题上,不妨将目光放到更深远之处——从行业出发,来看看其长空间究竟如何。

前文已经提到,祁连国际的主要产品可分为土霉素产品、甘草产品、中药衍生物、肝素产品等原料药产品以及香肠肠衣和肥料等其他产品。

其中,土霉素产品则包括祁连山土霉素片和祁连山土霉素活性药物成分;甘草产品方面,共有三款产品,即甘帝欣、祁连山甘草提取物和祁连山甘草液体提取物;中药衍生物则主要包括的是Ahan抗菌膏;肝素产品则是肝素钠制剂;香肠肠衣产品指的是猪小肠的肠衣,用于烹饪纯天然食品,而肥料产品则包括雄冠有机肥料和雄冠有机无机复合肥。

首先来看看祁连国际所处的医药赛道,据弗若斯特沙利文报告,土霉素产量已由2014年的2.54万吨增加至2019年的2.85万吨,复合年增长率约为2.3%,随着人口老龄化的加剧,预计土霉素产品的需求将会增加。而复合甘草产品2019年的产量为8.0万吨,与2014年相比复合年增长率为3.7%,随着国家医疗保险覆盖计划的扩大,预计需求将持续增长。

除此之外,由于药用级肝素通常从粘膜组织(如猪肠和牛肺)获得,受益于中国肝素生产所需的大量原材料供应,预计未来中国肝素整体市场将保持稳定增长。

基于上述来看,稳定增长的市场空间下,祁连国际旗下的土霉素产品、甘草产品、中药衍生物也处于持续增长的状态中。

再来看看有机肥料市场,近些年来在肥料利用率不断提高的同时,化肥用量增幅出现明显的下降趋势,其中2014年至2019年,复合肥料的复合增长率仅0.8%,未来随着科学施肥各项措施落实到位,到2020年化肥使用量实现零增长,这意味着中国复合肥和有机肥料市场将面临机遇,对于祁连国际的有机肥料来说,一场替代性机遇悄然而至。

鉴于上述广阔的市场空间,目前祁连国际已经在原料药和肥料行业形成了一定的规模效应——该公司最大产能是4000吨土霉素原料药,30亿土霉素片,1000吨甘草原料药,5000公斤肝素钠,400万香肠肠衣和10万吨肥料,上述产品销往全国20多个省份。

不过,值得一提的是,虽然市场空间前景可期,但是目前该公司的主要产品也面临着比较剧烈的竞争。据弗若斯特沙利文数据显示,中国医药市场高度分散,有4000多家医药公司,2017年时,排名前20位的制药公司仅占中国制药市场总量的20.5%,且土霉素、复合甘草和肝素钠市场的主要参与者是中小型公司,价格战剧烈。

此外,在祁连国际目前所有的产品中,仅甘帝欣(复方甘草片)的竞争对手相对较少,该产品的竞争者是江西医药有限公司,它是中国唯一生产复方甘草片的公司。除此产品之外,其他产品的竞争者不少于三、四家。

综合上述情况来看,对于祁连国际而言是机遇与挑战并存的——一方面,市场处于稳定扩大的同时,也没有龙头企业的压制,这有利于其进一步扩展市场份额;另一方面,由于市场分散,也意味着竞争力大,扩张之路充满了挑战。

扫码下载智通APP

扫码下载智通APP