标普500指数又创新高 无人看空可也有诡异的地方……

本文转自微信公号“华尔街情报圈”

昨晚,又创新高了。标普500指数自8月18日确认进入牛市以来第六次创下收盘新高,纳斯达克指数也创下历史收盘新高,而道琼斯指数升至去年收盘水准之上。

让人难以理解的是,本轮走势背后并没有明显的基本面驱动因素。更为诡异的是,美国股市刷新历史新高的同时伴随着金价进入大牛市。昨晚过后,这两大市场更是到了无一人敢看空的境地。

一、本轮牛市的异常

历史上没有两个牛市是一样的,而这段牛市也有其自身的特殊性:

1、牛熊切换过快

一季度美国股市以有史以来最快速度跌入熊市。标普500指数在短短33个交易日大跌34%。参考过去历史,熊市调整一般要用11个月才下跌30%,但卫生事件触发的这场股灾,不到五星期就改写历史。

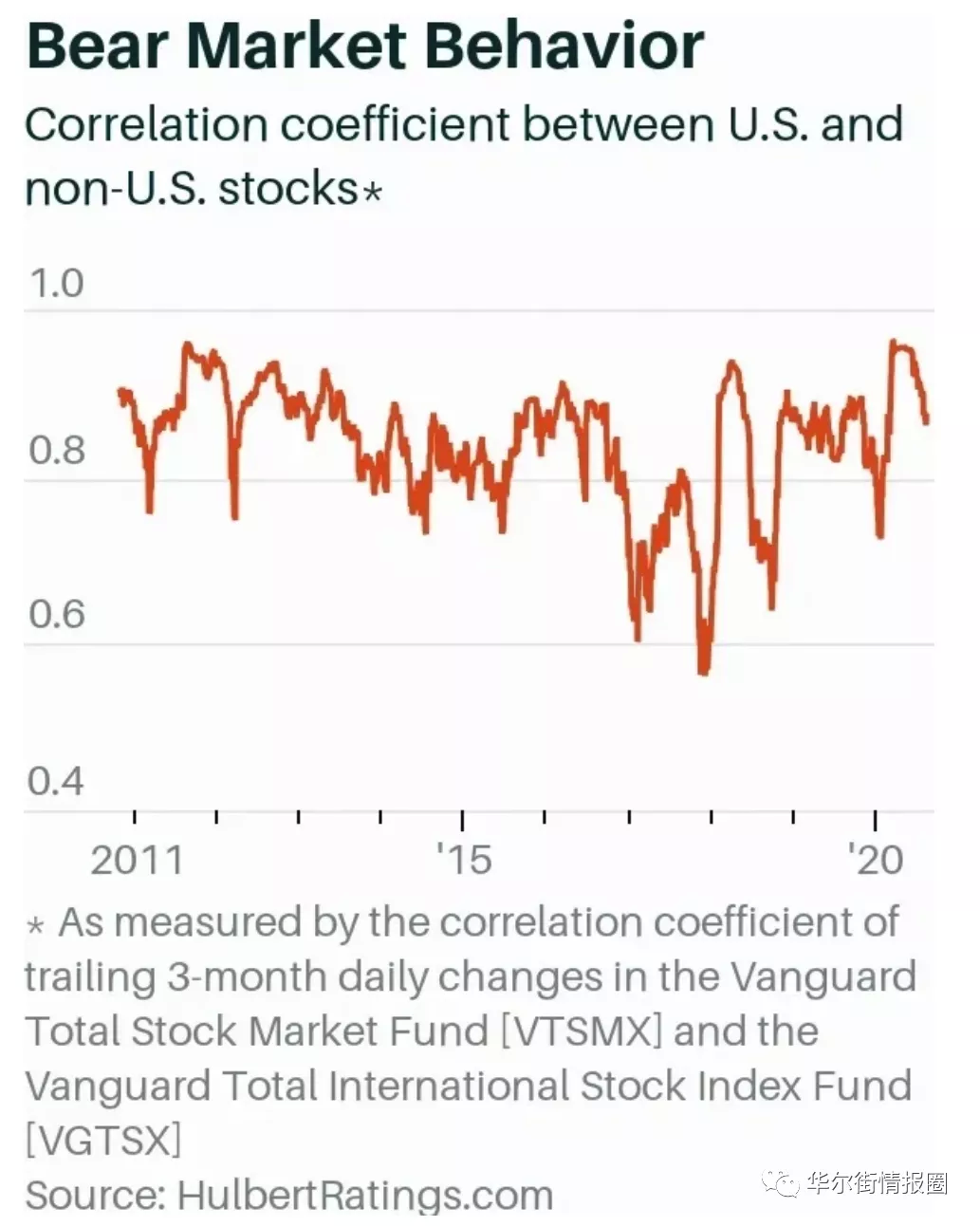

2、美国股市和非美国股市之间的相关性异常高。

看看下面这张图表,绘制了美国和非美国股票市场每日变化之间的关联三个月相关系数。系数为1意味着两个市场彼此之间完美地同步上下移动,而读数为0则意味着两个市场随机地移动。最新的系数为0.87,仅略低于三月份低点时的0.95。

在过去的牛市中,该系数低至0.56。这是因为,在典型的牛市中,投资者通常不再沉迷于冒险,而是专注于每个国家和公司的基本面。相反,在熊市中,相关性飞速增长,因为投资者关注全球经济风险,不再关注各个国家和公司的基本面。

只有在投资者信心很高的情况下,相关性才会真正破裂。这就引出了后续的问题:在缺乏这种信心的情况下,股市牛市能持续多久?

3、涨势集中在少数科技股上。

确切地说大约是五只——Facebook(FB.US),Amazon(AMZN.US),Apple(AAPL.US),Microsoft(MSFT.US)和Google(GOOG.US),占标普500指数市值的25%。如果将这五只股票从标准普尔500指数中剔除,则整体主要股指将与去年持平,而不是上涨35%。这是自1970年以来最严重的失衡(头重脚轻)。

4、一致唱多。

一致的唱多已成为当前市场上最大的风险因素,几乎每天都有华尔街投行上调股市的目标位。

加拿大皇家银行7月份发布预警,称当前美股估值超过科技泡沫时期高点。不过该行当时将标普500指数2020年底的目标价从2750点小幅上调至2900点。

本周一,花旗集团第二次上调美股基准指标,将标普500指数的年底目标从2900点提高至3300点。

高盛一度警告,不良贷款和股息下降可能导致第二轮熊市,而现在该行预计标普500指数还有6%的上涨空间。

二、为什么触底反弹来的那么猛烈?

本轮牛市留给人们最大的疑问是,为什么触底反弹来的那么猛烈?

主要受惠于两方面因素:

第一,美联储无限量QE,成为上涨的核动力火车。

美联储资产负债表从3月初的4.2万亿美元,上升到6月初的7万亿,在短短3个月内几乎翻了一番。无尽的美元散步在全球资本市场,造就所有有价证券与商品投机与繁荣。

政府唯一能真正刺激的就是股市。股市是最快对刺激措施产生作用的地方。实际上刺激只是印钞、人为的低利率,对实体经济没有什么帮助。但在华尔街却起到了神奇的作用,那就是推高股价的原因。政治家喜欢提振股市,他们可以用廉价的货币(通货膨胀)来支撑股票价格,从而产生一种经济良好的假象 。刺激也会产生财富效应,造成资产泡沫。通过人为地提高股票和房地产价格,至少在表面上使美国人变得更加富有。

但是,这些仅仅是纸上富贵。

经济越弱,股票市场就越好。因为当经济疲软时会发生什么?美联储印出更多的钱,继续为股市泡沫注入空气。

第二,美元持续弱势

与美国股市惊人的反弹,同样引人瞩目的是美元指数持续下跌,本月该指数创下了2010年夏天以来的最长连跌。

美元跌势之下华尔街重新思考股票策略,不少投行将美元走软作为看好美股的一个原因,因为货币贬值使得该类资产对海外投资者的吸引力增强。

三、还没搞懂的一个问题

全球经济状况到底如何?

有末日博士之称的鲁比尼表示,复苏的形式正在从“V”型复苏转变为变成“U”,如果我们没有找到疫苗并且没有足够的刺激,“U”就可能变成“W”。

债券市场最为实在——债券市场比股票市场大,可以说比股票对经济需求更为敏感。

首先是10年期美国国债,预示美国经济和股市不容乐观。本月初10年期美国国债的收益率一度跌至0.504%,创下有史以来第二低。10年期美国国债的收益率最低的一次发生在2020年3月——熊市厮杀最惨烈的时候(一度跌至0.499%),但只维持几个小时。

按照一般的逻辑,投资者因为忧虑才会买债券,等到对经济看法好转,才会将资金转投股市。由于债券价格和收益率的走势相反,大量资金争买债券,就会推低收益率。这一一来就会出现一个问题,如果收益率跌得太多,以致根本追不上通胀,价值就会缩水,在这个时候应会出售债券转投股市。不过现在很明显,10年期美国国债收益率急跌,预期的剧本却没有发生。

10年期国债收益率迫近历史低位,而股市又接近历史高位,反映市场对股市投下不信任一票,宁可资金被通胀蚕食,都不想投资股市。债市发出了让人小心的信号。

四、风险迫近

许多投资者似乎把希望寄托在疫苗、失业救济延长以及国会的其他刺激措施上。在这些方面出现的任何挫折都可能抑制市场最近的反弹。与此同时,由于即将到来的美国总统大选可能引发争议。

种种迹象显示,美股的涨势越来越艰难。

动态来看,目前股市面临诸多风险:

1、花旗编制的一个情绪指标显示,市场的“狂热情绪”达到互联网泡沫时代以来的最高水平。

2、国会在下一轮财政刺激政策方面仍然陷入僵局。

3、美联储7月会议备受期待的会议纪要并未提供投资者对美联储未来政策的期望。

摩根士丹利警告第一轮修正可能已经开始,我们预计在接下来的几周/几个月内,将出现增长恐慌,然后是利率恐慌,这最终可能使我们对美国主要股指进行首次可交易的修正。

央行政策对市场的影响可以分为四个阶段:

第一阶段:政策实施第二阶段:政策传导第三阶段:通胀影响第四阶段:不确定性降低

对比本次货币政策的进程似乎仍处于政策传导阶段,尚未到达市场反应最为激烈的通胀影响阶段前,美联储又开始了新一轮的行动预热。

扫码下载智通APP

扫码下载智通APP