美国银行:关于鲍威尔周四讲话,市场可能猜错一件事

本文转自万得资讯

香港万得通讯社报道,8月27日本周四,鲍威尔将在杰克逊霍尔年会上发表讲话,市场预期此次讲话重点将涉及“平均通胀目标”。不过美国银行认为,这一政策将导致美联储未来42年实行低利率政策,因此发生概率不大。

具体来看,美国银行最新报告显示,分析师预期鲍威尔不会正式采用“平均通胀目标政策”,而是承认一个周期内产生2%的平均通胀率需要一段时间的通胀超调。美国银行的拉尔夫•阿克塞尔认为,这“鲍威尔可能会将2%的通胀目标调整为1.5-2.5%区间的形式,或者将寻找通胀超过50-100个基点的时间段,以在整个周期内平均达到2%的目标。”

美联储官员此前一系列讲话也表明,“通胀超调”得到许多官员支持:7月,布雷纳德(Brainard)表示,“在通胀率达到2%之前不加息,可能会导致一些适度的暂时超调,这将有助于抵消此前表现不佳的影响。”芝加哥联邦储备银行行长埃文斯最近指出,在通胀率升至2.5%之前,美联储不需要提高利率。

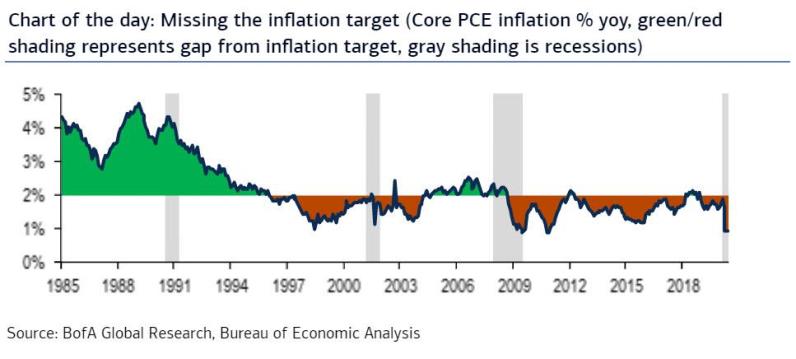

至于为何美联储不会执行明确的“平均通胀目标”,美国银行认为:该政策需要保证PCE通胀率在一定时期内达到平均2%,而根据美国银行利率团队进行的模拟,实现这一目标将要求美联储在42年时间里保持利率不变,而这将大幅减弱美联储应对未来经济变化的政策空间。

另一方面,美联储可能在计算平均通胀率的适当时间,以及对实际通胀的容忍范围等方面面临困难,且鉴于美联储对过去通胀目标的执行情况,新的“平均通胀目标”将为美联储未来政策执行力度带来不确定性,进而影响其市场信誉。

此外,美国银行报告还显示:超过美联储掌控范围的因素对通胀和通胀预期影响更大,包括全球债务、人口变化、全球化发展、技术进步及政府政策等等。在这一背景下,央行的货币政策不太可能是通胀的主要驱动因素。

那么,美联储更有可能采取何种措施提高通胀?美国银行研报显示,近年来美联储不止一次地将通胀称为一个“谜”。前美联储主席耶伦在她作为美联储主席的最后一次演讲中指出,我们对通货膨胀的理解可能存在缺陷,原因是模型不准确,以及我们无法预测医疗保健和住房等价格指数的主要组成部分的趋势。更值得注意的是,失业率与工资呈负相关的菲利普斯曲线的完全崩溃,长期以来一直令美联储感到困惑,并促使他们重新考虑长期持有的一些概念,如非加速通胀失业率。

美国银行认为,市场对美联储提高通胀预期投入过多,例如相信美联储将改变官方政策框架,扩大通胀保值债券与名义国债之间的利差。这也是该行退出长期盈亏平衡头寸的原因,"与更简单的短期头寸相比,更大的盈亏平衡头寸不再提供任何增值。"

正如上面的图表所示,10年期盈亏平衡通胀率正处于美联储积极收紧货币政策时的水平,略低于金融危机前的1.90%的。盈亏平衡通胀率体现的是市场对通胀的预期,由相同期限的名义债券与通胀挂钩债券的收益率之差计算得出。

美国银行利率团队认为,无论是美债利率曲线,还是10年期盈亏平衡通胀率,都多少对“平均通胀目标”有所消化。因此美联储宣布改变货币政策框架或许已无法让利率市场波动,反而是任何不及预期的措辞都有可能加剧抛售。

总之,美国银行认为"当前市场对美联储新政策的预期过高,而美联储的货币政策框架或许无法达到这一预期。对于美债及相关衍生品来说,杰克逊霍尔年会可能会加剧市场抛售,尤其是考虑到美联储仍不愿采取改变游戏规则的政策,如负利率或价格/GDP目标。”

扫码下载智通APP

扫码下载智通APP