继苹果(AAPL.US)和特斯拉(TSLA.US)之后,下一个拆股的会是亚马逊(AMZN.US)吗?

全天候见闻 作者:王懿君

发什么了什么?

8月初,苹果公司宣布将股票1股拆分为4股,这也是苹果上市以来第四次拆股。该消息发布后,苹果股价在盘后交易中大涨近6%,次日更是暴涨10.5%,市值一夜大增1720亿美元,表明此举颇受投资者欢迎。

就在苹果宣布拆股不到两周,股价在短短一年内暴涨五倍,一度触及1800美元大关的特斯拉也宣布将进行1比5的股票分拆。拆股消息宣布后,特斯拉股价盘后大涨7%,市值再添160亿美元。

下一个是亚马逊?

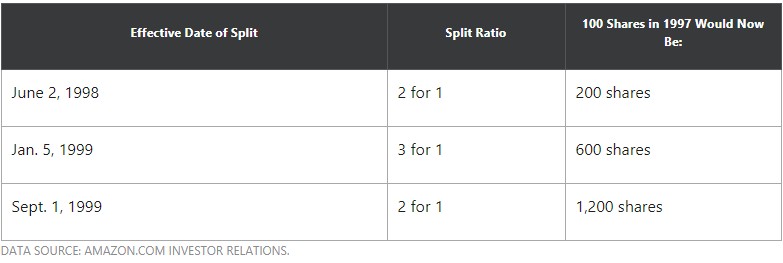

2000年互联网泡沫前,亚马逊曾三次拆股,但自此之后的二十年里,亚马逊股价上涨了8倍,创始人兼CEO贝佐斯却一直迟于行动。

三年前被媒体问到是否考虑进行拆股,使更多年轻人有机会买入亚马逊股票时,贝佐斯表示:“目前我们还没有拆股计划,不过我们将继续对此进行研究。”

因此每次亚马逊股价挑战新的整数关口,都会引发贝佐斯下一步是否会拆股的讨论。现阶段而言,亚马逊拆股的好处主要有三个:政治避雷针

众所周知,贝佐斯最大的敌人是美国总统特朗普,两人的战争也被称为全世界最有钱的人和全世界最有权的人的战争。因买下了美国左翼报纸《华盛顿邮报》,贝佐斯算是半个媒体人,但自2015年特朗普竞选美国总统开始,包括《华盛顿邮报》、《纽约时报》、CNN在内的左翼媒体就频频发声批评特朗普,他们也成为特朗普口中“假新闻”(fake news)的代表。

自此,贝佐斯与特朗普的梁子算是结下了,每次亚马逊市值突破一个关口,特朗普就在推特上炮轰亚马逊挤压纳税零售商的空间、过分使用美国邮政系统、不交税还涉嫌垄断。每次描绘贪婪的资本家形象,特朗普就会把贝佐斯拿出来“批判一番”。拆股虽然不会降低亚马逊市值,也不会减少贝佐斯的个人财富,但如果拆股之后的亚马逊股价回归“泯然众人矣”的水平,自然能规避不少来自华府“枪打出头鸟”的指责。

2、纳入道琼斯指数的机会道琼斯工业平均指数是美国资本市场最有名的股票指数这一,如果能够成为这一指数的成份股,对于一家企业来说也代表了行业影响力。

如果仅仅把亚马逊定义为科技股,那么被纳入道指的可能性相对较低,因为目前的道指成分公司中已经有大量鼎鼎有名的科技公司。但通讯服务板块的创立成功帮助亚马逊的业务从科技板块“出圈”,其互联网零售业务被归为“可选消费”,AWS云计算服务则是云业务,可见业务扩张后的亚马逊和道指颇为契合。但过高的股价一直是亚马逊被纳入道琼斯指数的障碍,因为道指是一个股价加权计算的指数,价格更高的个股对指数的日内涨跌幅影响更大。因此纳入高价股可能给个别公司带来不恰当的股指影响力,扭曲行业板块的代表性。

因此,如果要被纳入到道指,亚马逊必须进行拆股以降低股价,比如1拆15,或者1拆20。紧追苹果的步伐

苹果现在市值接近2万亿美元,亚马逊的市值则接近1.6万亿美元。贝佐斯一直希望亚马逊成为全球最重要的公司,如果要追赶苹果,那么一次拆股可能帮助亚马逊走上快车道,迅速弥合其与苹果之间的市值差距。通过拆股提振股价的手段虽说有点不齿,但鉴于贝佐斯今年已累计套现逾72亿美元,若还想继续卖股套现,尽力推升股价保持高位可能是不得已的选择。贝佐斯会听从市场吗?

在苹果和特斯拉意外宣布拆股之前,市场对亚马逊拆股几乎已经不抱希望,毕竟后者已经20年没有拆股。但美股市场坚持己见,誓死不拆股的公司也有很多,毕竟在企业盈利增长不错,现金流健康的前提下,企业认为自身并无拆股的必要。

散户化投资时代已是过去时

标普500指数成份股中约有41%的股票目前在100美元上方交易,这一价格正是过去上市公司决定是否拆股的关键价位。2000年互联网泡沫破灭之前,当股价超过100美元左右时,大多数标普500指数成份股公司几乎肯定会进行拆股。这主要是因为上世纪90年代,美股散户投资还是风尚,企业考虑拆股也主要是为了让散户投资者能够买得起公司股票。即便是在拆股时,企业的基本面不会发生任何变化,但拆股通常能令散户感到兴奋,并在短期内推动股价上涨。

但过去二十年,随着被动投资的崛起与壮大,散户投资者逐渐把投资决策交给指数基金;而与散户投资者相对应的机构投资者并不喜欢拆股,因为股票数量的增加,意味着它们的交易成本将会被推高。无疑只会给券商平添收入。

此外,在90年代折价经纪的兴起和交易佣金下降之前,美股至少1手(100股)起买,高股价会令投资者望而却步。但现在美股起买额降到了1股,且随着互联网券商的兴起,佣金也大大降低,拆股不再是趋势。伟大的公司不需要拆股

美股市场中,最知名的“拒不拆股”公司是巴菲特旗下的伯克希尔哈撒韦。伯克希尔哈撒韦A类股股价从巴菲特创立公司时的7.5美元一路涨到如今的32万美元,但期间巴菲特一直强调不会拆股,因为他不希望吸引那些把拆股看作是购买一家公司股票好理由的投资人。

巴菲特在1984年致股东信中强调,“以非价值原因购买股票的投资者,同样也会以非价值原因抛售股票。”高价股背后的投资者主要是机构,操作上也以中长线为主,而一旦拆股后,随着大量散户的涌入,公司股价稳定性也会变差,影响股权持有的价值。

这也是为何巴菲特没有选择拆股,而是推出了伯克希尔哈撒韦B类股,使散户也能参与到伯克希尔的投资中。

(编辑:庄东骐)

扫码下载智通APP

扫码下载智通APP