港股和利率债存在联动关系?

本文转自微信公号“宏观亮语” 文/民生证券宏观解运亮、顾洋恺

核心观点

港股和利率债走势基本吻合

2015年以来,可以发现恒生指数走势和10年期国债收益率走势基本吻合。通常而言当利率债走牛的时候,港股表现较为疲软;当利率债走熊的时候,港股表现较好。

第一条路径,经济周期同时决定利率债和港股走势

由于港股大部分权重是国内的周期类和金融类企业,因此当中国经济处于上行周期时,港股和十年期国债利率通常都会向上。典型的比如2016年-2017年,由于房地产去库存和供给侧改革,带动周期性行业利润改善,使十年期国债利率快速上行,港股也出现了两年的牛市。当中国经济处于下行周期时,港股和十年期国债利率通常向下,典型的比如2018年和2020年上半年,由于经济处于下行通道,周期行业盈利恶化,导致利率下行,港股出现熊市。

第二条路径,货币政策同时影响银行股、港股和利率债

由于2015年来存款基准利率保持不变,银行净息差更多取决于贷款端利率,而贷款端利率与货币政策关系密切。当货币宽松时,银行净息差收窄,银行股股价下跌,带动港股下跌,与此同时货币宽松利好利率债。当货币紧缩时,银行净息差走阔,银行股股价上升,带动港股走强,与此同时货币紧缩对利率债产生利空。

投资建议:港股可用于对冲债熊行情

港股可用于对冲债熊行情。由于港股与利率债走势较为吻合,当经济周期向下时,比如今年2月-4月,可做多利率债,并减少港股的配置;当经济周期向上时,比如今年5月-7月,可做多港股,并减少利率债的配置。针对不同的经济周期,可对港股和利率债进行不同比例的配置,以赚取超额收益。

风险提示:港股和利率债走势背离时无法起到对冲作用、疫苗提前问世、秋冬季二次爆发等。

正文

一、港股和利率债走势基本吻合

做多港股就是做空利率债,做多利率债就是做空港股。2015年以来,可以发现恒生指数走势和10年期国债收益率走势基本吻合。通常而言当利率债走牛的时候,港股表现较为疲软;当利率债走熊的时候,港股表现较好。

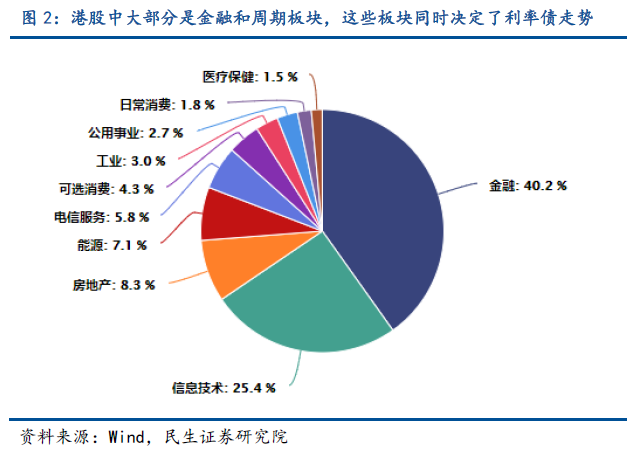

金融板块和周期板块同时决定了港股和利率债走势。其中一个重要原因在于港股中大部分板块是金融板块,其次是房地产、能源、工业等周期板块,这些板块总共占港股市值的58.6%,且港股大部分金融和周期板块的上市公司来自内地,因此这些板块是决定港股走势主要因素。另一方面,以银行为代表的金融行业和周期性行业对利率债影响较大,因为利率债需求端取决于实体企业特别是周期性行业,供给端取决于商业银行流动性状况。

申万银行板块与恒生指数走势较为吻合。由于港股中有很大一部分是银行股,尤其是大陆在香港上市的银行股,因此A股银行板块走势与港股走势较为密切。可以看到,2016年-2017年银行股和港股同时走牛,2018年集体走熊,2019年上半年集体走牛,今年上半年又集体走熊。

银行股与利率债走势也有一定关联。另一个现象在于银行股与利率债走势也有一定关联,当利率上升时,银行股往往走牛;当利率下降时,银行股往往走熊。不难解释这种现象,2015年以来我国存款基准利率一直没有调整过,银行存款端成本较为刚性,净息差更多取决于贷款端收益。当货币政策宽松时,银行贷款利率通常下降,净息差收窄;当货币政策紧缩时,银行贷款利率通常回升,净息差走阔。近几年货币政策宽松更多使银行压缩净利润来为实体让利;货币政策紧缩则会使银行发放给实体的贷款享受更高的利率空间。

二、现象背后:利率债和港股联动的两条路径

第一条路径,经济周期同时决定利率债和港股走势。由于港股大部分权重是国内的周期类和金融类企业,因此当中国经济处于上行周期时,港股和十年期国债利率通常都会向上。典型的比如2016年-2017年,由于房地产去库存和供给侧改革,带动周期性行业利润改善,使十年期国债利率快速上行,港股也出现了两年的牛市。当中国经济处于下行周期时,港股和十年期国债利率通常向下,典型的比如2018年和2020年上半年,由于经济处于下行通道,周期行业盈利恶化,导致利率下行,港股出现熊市。

第二条路径,货币政策同时影响银行股、港股和利率债。由于2015年来存款基准利率保持不变,银行净息差更多取决于贷款端利率,而贷款端利率与货币政策关系密切。当货币宽松时,银行净息差收窄,银行股股价下跌,带动港股下跌,与此同时货币宽松利好利率债。当货币紧缩时,银行净息差走阔,银行股股价上升,带动港股走强,与此同时货币紧缩对利率债产生利空。

三、投资建议:港股可用于对冲债熊行情,未来港股存在结构性机会

港股可用于对冲债熊行情。港股可用于对冲债熊行情。由于港股与利率债走势较为吻合,当经济周期向下时,比如今年2月-4月,可做多利率债,并减少港股的配置;当经济周期向上时,比如今年5月-7月,可做多港股,并减少利率债的配置。针对不同的经济周期,可对港股和利率债进行不同比例的配置,以赚取超额收益。

未来港股存在结构性机会。市场对未来中国经济周期修复速度存在一定分歧,但我们认为这反而是很好的交易机会。假如未来中国经济修复速度的斜率超预期,则可以做多港股;如果经济修复速度斜率低于预期,则可以做多利率债。也就是说无论未来经济表现如何,均有赚钱机会。

风险提示:港股和利率债走势背离时无法起到对冲作用、疫苗提前问世、秋冬季二次爆发等。

扫码下载智通APP

扫码下载智通APP