基金主导股市:美股是ETF,A股是公募

本文源自“Wind”。

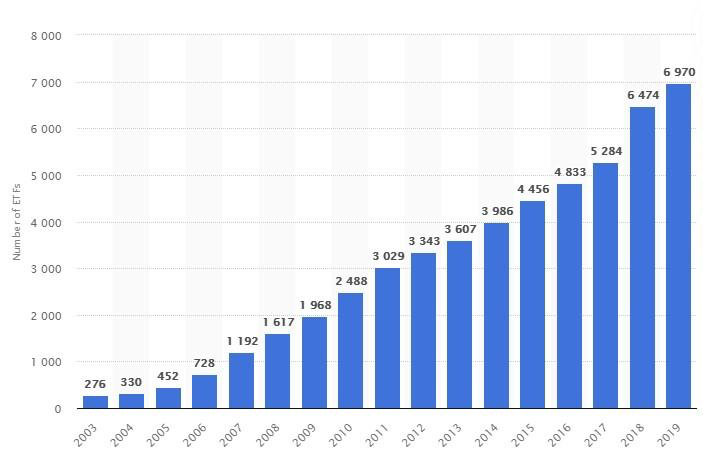

近几年随着被动投资的成熟,美国ETF类基金队伍迅速壮大,ETF数量甚至是上市公司数量的2倍多,被动投资助推美股走出史上最长牛市。在A股公募基金抱团逻辑也在不断强化,未来基金才是投资的真正战场吗?

根据数据,在2017年末,美国境内上市公司数量为3671,近几年随着风险投资和私募股权的发展,上市公司数量大大缩减。“自1990年代,美国上市公司数量达到顶峰后,该数据一致呈下降趋势,1996年在美上市公司数量达到7322家,这意味着现在公司不再需要通过IPO融资”,媒体大约3年前报道。

最近3年这个数字还在下降,最新的媒体数据显示,现在美国境内上市公司不到3000家,但注册的ETF类基金却超7000多只。这要感谢美股十年长牛导致被动投资的迅速发展,预计到2022年,美国境内被动投资规模将超过主动投资,众多散户成为ETF的拥蠹,因为既不需要费心的择时择股,只要把资金交给基金公司打理,就可以享受美股上涨的红利。

同时市场也开始担心将ETF大规模用于交易工具会扭曲市场正常定价。早在去年9月电影《大空头》原型Michael Burry 就表示,“美股被动指数基金泡沫与08年次级贷款抵押债券泡沫(合成资产CDOs泡沫)相似。市场定价并非通过资产安全分析后确定,而是通过大量资本流入完成锚定”。Burry在2008年次贷危机中,说服高盛及其他投资公司向其出售CDS通过做空房地产次级抵押贷款债券,获利8亿美元。

被动投资三个特征是低频、投资成份股、低费率。这三个特征叠加在一起,后期在市场赚钱效应的催化形成被动基金联合体就像灭霸,战力足以傲视整个市场。

牛市进化逻辑是:投资者买入被动基金→被动基金买入成份股→推动美股指上涨→被动基金净值上涨→低费用+高收益吸引更多资金流入→投资者买入被动基金……在巨无霸推动下,美股走出史上最长牛市。

但巨无霸最大的缺点是行动缓慢,熊市的自我强化逻辑:美指下跌→投资者赎回→被动基金卖出成份股→美指下跌→更多投资者赎回→美指进一步破位下跌……下山总比上山快,今年3月公共卫生事件导致的美股急跌就是一个例子,当时美联储挺身而出,紧急降息至接近零利率,同时出手在市场狂买,注入流动性才挽回这一轮崩盘。

现在美联储还没有开始下场买股票,如果未来某一天走到这一步,可能就是流动性枯竭前的最后一招,赶在音乐结束前离场将是最好的选择。

A股市场被动投资目前还没有发展到美国那一步,但是公募基金抱团的趋势越来强。

“行业配置换来换去,没有方向,就像掉到危险境地的羔羊,最后就不动了。发行也徒劳无益。选择抱团是唯一可以防冷的方法,估计后面仍会这样”,有基金经理对抱团也表示无奈但也不得不这么做。

2005年以来,公募基金在A股中有四次较为明显的抱团行为,分别是2006Q3-2010Q1抱团金融+地产、2010Q2-2014Q2抱团消费、2016Q1至今抱团消费、以及今年年初抱团医药。

今年以来市场波动较大,除了7月初一轮快速上涨外,大部分时间都是不温不火,但是基金抱团的医药、消费却走出一轮大牛市,这和美股被动基金的演变逻辑一样,基金净值上涨吸引更多资金流入,最新数据显示,公募基金管理资产规模在100亿元以上的主动偏股型基金的基金经理已经有141位,其中,47位基金经理管理资产规模超200亿元,22位基金经理管理资产规模超300亿元。

梳理百亿级基金经理管理的357只主动权益类产品前十大重仓股发现,贵州茅台是最爱,共有109只产品都重仓。此外,立讯精密、五粮液、长春高新、恒瑞医药等也名列前茅。这些重仓股今年也走出牛市形态。

基金抱团无所谓对或错,毕竟投资就是为了赚钱。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP