绩优股石四药(02005)的首个盈警

对于多数医药企业来说,今年是业绩大年,尤其是手套、防护服和检测试剂类的,业绩翻几十倍比比皆是,而也有些医药股却没能赶上主流,如大输液细分领域的科伦药业(002422)和石四药集团(02005)。

智通财经APP了解到,石四药集团(02005)于8月7日发布盈警,公司表示,预期截至2020年6月30日止六个月该公司股权持有人应占溢利将较2019年同期取得介乎50%至60%的下降。

公告显示,由于公共卫生事件的影响,导致公司预期中期业绩大幅下降,而公司的主要客户为中国的医院,因其人流量大幅减少,令公司的大输液等产品的销售受到影响。

为此,中金对石四药集团的评级降至“中性”。

受以上因素的影响,石四药集团两日股价大跌近10%。

(行情来源:智通财经)

由于公共卫生事件的影响,医院门诊和住院率低,大输液用量大幅减少,即使是行业龙头,科伦药业也难逃此劫。早在4月份,科伦就曾发布中期业绩预减公告,公司预计中报业绩将50%~100%。

而且就大输液行业而言,除了由于公共卫生事件的影响外,行业发展本身也十分受限。

行业高度集中,手术室新增量低

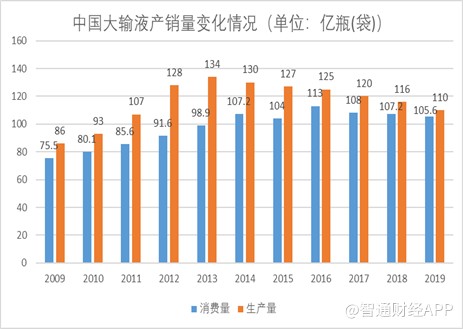

由于大输液行业管控十分明显,近几年来行业产销量一直呈下降趋势。

尽管大输液行业早已从门诊输液转变为手术大输液,但每年因新增手术相关用量的占比很低,我国每年手术增速大概保持在7%左右,因此手术大输液增速也基本上维持相同的水平。另外由于手术输液需要注意电解质平衡,手术类相关的补液由手术科室管控,因此弹性相对较小,很难给大输液行业带来可观的增量。

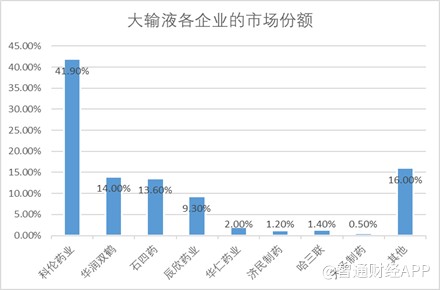

除了产销量下降,新增量低以外,行业集中度也基本上已经稳定,石四药市占率提升难度较大。据了解,当前行业逐步形成以科伦药业为主,华润双鹤、石四药以及辰欣药业等紧随其后的竞争格局。从各公司大输液产品销售量来看,2018年,科伦药业以44.98亿瓶(袋),稳居第一,占总市场销量的41.9%,华润双鹤和石四药集团分列二、三位,销量别为15.04和14.60亿瓶(袋),分别占总市场销量的14.0%和13.6%。

对于石四药集团而言,公司已经和大股东科伦药业抢占了50%以上的市场份额,在大输液行业持续承压的背景下,继续拓展大输液市场份额显然比拓展其他业务难度更大些,公司也意识到这个问题,因此积极拓展其他业务。

研发多为仿制药,短期内业绩难有起色

智通财经APP观察到,石四药集团主要产品包括静脉输液的成药、原料药和医用材料,静脉输液产品有不同包装形式,包括非PVC软袋、直立式软袋、聚丙烯塑瓶及玻璃瓶,至于安瓿注射液产品则主要为以玻璃及聚丙烯塑装小水针。

2019年公司收益46.36亿港元,其中静脉输液产品收益38.76亿港元,其中非PVC软袋输液及直立式软袋的收益分别为19.39亿港元及6.34亿港元,合计25.73亿港元,占静脉输液的收益66.4%,聚丙烯塑瓶输液的收益为8.61亿港元,占静脉输液的收益22.2%,玻璃瓶输液的收益为4.42亿港元,占静脉输液的收益11.4%,安瓿注射液的收益为3.92亿港元。

从公司的营收构成来看,公司主要业务来源为非PVC软袋输液及直立软袋,以上两个业务占公司总收益比例的55.5%,其中,直立软袋利润率最高,但受医院控费的影响,该业务仅仅微增0.4%。增速最为亮眼的是安瓿注射液,该业务去年取得207.7%的增长,潜力巨大,但目前该业务规模较小,仅占公司总收益比例的8.45%。

从业务板块构成来看,公司的大输液板块销售增长维持较低的增长,今年又因为公共卫生事件的影响,显然业绩会下降很明显,因此要保证今年业绩有增长,必须依靠原料药、小水针和阿比多尔等业务。

财报显示,2019年公司原料药的销售额为人民币2500万元,小水针销售额为人民币3.45亿元,同比增长220%;阿比多尔被纳入治疗指南,公司凭借原料制剂一体化优势,积极迅速响应该产品供应,短期销售快速增长,截至2020年3月已经达到约人民币5500万元。但当前国内基本上已恢复正常,因此今年用量恐怕也难再大幅提升。

以上这几个产品中,短期内能给公司贡献较大业绩的或为原料药业务。今年国内受公共卫生事件的影响,原料药生产停工,导致供给紧张,三月份印度宣布限制26种API及相关药品出口,全球的原料药供应紧俏,其中包括甲硝唑和阿奇霉素等抗生素品种,价格普遍大幅上涨。公司的河北原料药基地已于2019年10月份投产,生产咖啡因、甲硝唑、硝苯地平、阿奇霉素、阿比多尔等,并计划排产330吨阿奇霉素和3000吨的咖啡因销售量。

同时,公司正考虑可能将其原料药及医用材料的整合平台,分拆并于内地一间认可证券交易所独立上市。

倘若公司能将上述业务分拆上市,有利于公司募资扩产,抓住全球原料药紧俏的尾巴。

至于研发方面,公司研发投入力度显然不足。截至2019年,公司研发费用投入仅仅0.75亿港元,而同期公司的营业收入为46.44亿港元,占比仅仅1.6%。而同期科伦药业的研发费用为12.86亿元,营业收入176.36亿元,占比达到7.29%。

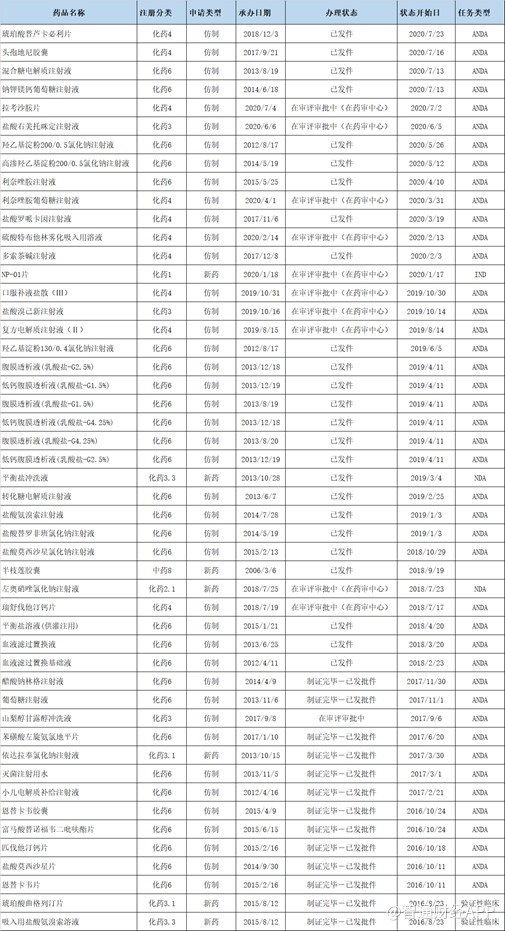

尽管公司正在着手规划其创新药管线(7种药品处于研发过程),包括一类新药NP-01(cMet抑制剂)和AND-9(用于治疗肺纤维化),但是就公司的研发管线来看,普遍为仿制药。由于仿制药面临集采的问题,因此企业很难从中获得超额利润;另外公司的创新药,目前尚处于IND阶段,短期内也很难给公司贡献利润。

可以说,今年石四药集团想靠静脉输液产品提升业绩基本上不可能,尽管安瓿注射液去年增速超2倍,但今年表现预期也不太理想,反倒是原料药和阿比多尔可能会放量明显,新药研发也处于早期阶段,短期难看到效益。

扫码下载智通APP

扫码下载智通APP