海尔电器(01169)私有化迎重大进展,业务统筹之后投资价值将提升

智通财经APP观察到,去年12月份,因一则外媒消息称,A股海尔智家(600690.SH)计划于香港上市,并对海尔电器发出私有化要约,受此影响,港股海尔电器(01169.HK)和A股海尔智家股价同时录得大涨。

不过随后海尔电器发布公告对相关报道进行澄清,潜在要约仍处于探讨阶段,不确定是否最终进行潜在要约。根据相关公告显示,发出私有化要约的潜在要约人为公司控股股东海尔智家,若私有化进行,则海尔电器可能将于港交所退市;并且该潜在私有化计划为换股交易,其代价为海尔智家于港交所主板介绍上市的新发行H股。

而随着今年私有化的逐步推进,近日取得了重大进展。7月30日海尔电器停牌,7月31日,海尔智家和海尔电器联合公告,发布了相关私有化方案。

根据交易方案,参与本次交易的海尔电器股东(除海尔智家或其附属公司外,以下称“计划股东”),在协议安排生效后,将就每股计划股份获得1.60股海尔智家新发行的H股股份,以及每股计划股份1.95港元的现金付款。计划生效后,海尔电器将成为海尔智家的全资附属公司,海尔智家H股将以介绍方式于香港联交所上市。

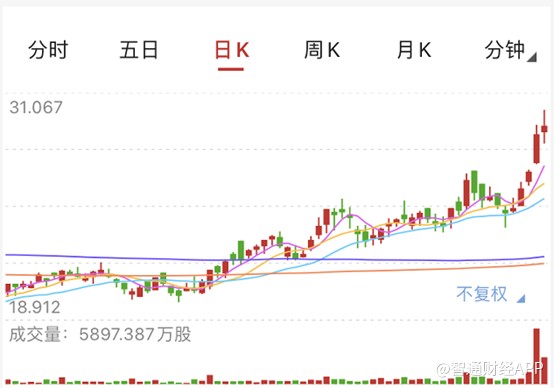

海尔电器复牌之后股价又连涨两天,海尔智家录得三天两板累涨超过25%。那么这份私有化方案的重要意义在哪里?又为何得到二级市场投资者的追捧呢?

行情来源:智通财经

两大上市平台,业务定位逐步明朗

作为国产品牌白电三巨头之一的海尔集团,海尔电器和海尔智家可谓海尔集团家电板块的“左右手”,同时海尔智家是海尔电器的控股股东,就当前持股结构来看,海尔智家持有其45.7%股份。虽然同属海尔家电业务板块,不过海尔电器和海尔智家又分属不同的细分领域,业务之间有着千丝万缕的关系。

智通财经APP了解到,海尔智家早在1993年便于上交所上市,原名青岛海尔;海尔电器于1997年在香港主板上市,曾用名海尔中建。海尔电器上市后其业务定位发生过多次改变,业务定位也逐渐明朗。

2001年至2005年,海尔集团以增发形式将合资公司飞马香港的手机制造业务陆续注入海尔中建,实现了手机制造资产的借壳上市;2005年之后,又陆续将洗衣机、热水器业务注入上市公司,并更名海尔电器,意在将上市公司打造成为白电旗舰平台,至2007年海尔集团成为控股股东。

2008年至2018年,海尔集团两大上市平台经过定位和业务的调整,将A股青岛海尔定位为白电业务旗舰,海尔电器侧重发展综合渠道服务,期间主要并购了海尔物流、售后服务、电商平台以及日日顺分销体系、非海尔品牌家电分销业务等。2010年青岛海尔通过股份收购,成为海尔电器控股股东,并且实现财务并表。

不过2018年开始,海尔电器的定位再次调整,重新定位为以家电为主的平台,专注家电业务发展。2019年7月份将日日顺物流股权置换海尔国际旗下家用净水解决方案平台青岛海施51%股权,整合后形成热水器+洗衣机+净水器的模式,同时兼顾部分物流业务。

截止目前,海尔智家和海尔电器的业务定位比较清晰,而随着私有化方案的进行,将进一步统筹其业务运营、资本运营等,不仅有利于公司本身的发展,对于上市公司股东而言,也是重大利好。

打破产品、区域制约,优化股权及管理架构

智通财经APP了解到,目前家电消费呈现家电家居一体化、套系化、智能化、场景化的发展趋势。海尔已进入第六个战略发展阶段——物联网智慧家庭生态品牌战略阶段。海尔智家及海尔电器在各自经营品类中已实现电器/网器级的单品引领,正在实现智慧家庭解决方案的成套引领,并将进一步实现场景引领,最终实现生态引领,从而为用户提供各品类一致的、全流程、可持续并不断迭代的智慧家庭体验。

通过本次交易,海尔智家及海尔电器将进一步深化跨品类、全流程的整合协同,共享智慧家庭业务发展平台,放大战略价值。

另一方面,随着国内大家电产业步入成熟发展阶段,行业集中度持续提升,份额提升与结构升级成为龙头公司成长的主要驱动因素。渠道生态日益多元化,电商渠道下沉冲击传统销售模式,驱动企业提升全流程效率与组织转型,实现从分销到零售的变革。

随着公司全球布局完成与运营体系的日臻完善,公司在全球市场的产品引领、规模化本土生产、品牌集群、运营效率优势持续展现,近年来在全球主要市场持续实现高于行业的增长、市场份额不断提升,海外市场已经成为公司未来业绩增长的重要来源。同时,国内高端化进程已经显现出明显成效。

由于覆盖全品类的海外业务主要隶属于海尔智家经营范围,此次交易有利于公司在全球范围优化资源配置,提高全球协同程度,并加速拓展海外市场,提升竞争力。

此外,在公司股权结构方面,通过本次交易,海尔智家及海尔电器将有效改善股权及管理架构,实现管理团队、员工、股东的利益一致,不仅可以消除关联交易,减少同业竞争及关联交易,提升管理协同与运营效率,提高资金管理效率,还可以有效实施股权激励,提高分红水平,提升公司对股东的回报能力和回报水平。

私有化提升净利率,投资价值有望重估

此前受到两家上市平台业务、股权方面的掣肘,市场估值存在一定程度的低估。

智通财经APP观察到,截至2020年8月4日,格力电器(000651.SZ)市值3439亿元人民币(单位下同),2019财年收入2005亿元,归母净利润247亿元;美的集团(000333.SZ)市值5059亿元,2019财年收入2794亿元,归母净利润242亿元。

而海尔智家市值1440亿元,2019财年收入2008亿元,归母净利润82亿元;海尔电器市值842亿元,2019财年收入758亿元,归母净利润73.5亿元。

横向比较,以海尔智家的情况来看,其收入规模与格力相当,但市值却不及格力。收入规模接近的情况下,海尔两家上市公司的费用率较美的、格力更高,这或许是其价值未能得到市场充分认可的原因之一。

据私有化公告显示,海尔智家及海尔电器拟通过此次潜在交易就产品线、业务流程等进行全面的效率提升。若相关举措落地,海尔的利润率预计将有所改进,市场已对其进行价值重估,市值提升前景可期。

扫码下载智通APP

扫码下载智通APP